ویژه نامه سراسری بورس

-

جدال ریسک و بازده

بورس تهران طی سال جاری شرایط متفاوتی به نسبت دیگر بازارهای موازی داشته است. تشدید موج تقاضا و هجوم سرمایهگذاران برای خرید سهام تا همین یک ماه پیش باعث شد تا روزهای رویایی برای بازار سرمایه رقم بخورد. اما حالا این بازار در آن روی سکه قرار دارد و دوباره به روزهای کمرمق و رخوتزده برخورد کرده است. با این حال تحلیلگران و فعالان این بازار معتقدند هنوز هم این بازار جذابیت دارد و اگر سیاستگذار دست از اعمال محدودیتها و کنترل شاخص بردارد مسیر توسعه بازار باز میشود. -

بر مدار رکوردشکنی

رکوردشکنیهای پیاپی بورس تهران در سال ۹۸ در حالی با ثبت بازدهی ۷۱درصدی این بازار تا نیمه آبانماه دنبال شد که پیشتازی این بازار مالی در مقایسه با زیان دیگر بازارهای سرمایهگذاری قابلتوجه است. فتح قلههای جدید، رشد ارزش معاملات روزانه، ورود سرمایهگذاران تازهوارد و نقدینگی جدید به بازار سهام از جمله مهمترین مواردی بود که بورس تهران را پیشتاز دیگر بازارهای موازی در سال جاری کرده است. هرچند با اصلاح اخیر شاخص کل بورس، کمی از سرعت رشد بازار سهام کاسته شده، ولی همچنان امیدواری به ادامه صعود مجدد این بازار وجود دارد. -

برندگان کوچک

بورس تهران هشت ماه ابتدای سال ۹۸ را در حالی پشت سر گذاشت که شاخص اصلی این بازار تا نیمه آبانماه موفق به کسب بازدهی حدود ۷۱درصدی شد. در این میان نگاهی به عملکرد صنایع سیوهشتگانه بورسی نشان از صدرنشینی گروههای کوچک در کسب بازدهی دارد. موضوعی که با نگاهی به وضعیت شاخص کل هموزن که نشانی از اثرگذاری یکسان نمادها دارد کاملاً آشکار است. این نماگر از ابتدای امسال تا ۱۴ آبانماه سال جاری رشدی بالغ بر ۱۶۰ درصد را تجربه کرده است. از اینرو نهتنها در میان صنایع رشدیافته در این بازه زمانی، بلکه در لیست خرید معاملهگران خرد بورس تهران نیز این صنایع کوچک و متوسط هستند که خودنمایی میکنند. اما دلیل توجه بورسبازان به گروههای کوچک بورسی چه بود؟ صنایع بزرگ و کالامحور بازار سهام چرا از رشد بازماندند؟ -

آفت سیاستگذاری کلان اقتصادی

بورس اوراق بهادار ایران به عنوان مهمترین بازار مالی ایران سابقهای دیرینه دارد و از بسیاری از بورسهای بینالمللی فعال در عرصه جهانی زودتر پایهگذاری شده است. اما این نوزاد ۶۰ساله هنوز نیز درگیر مشکلات ساختاری و زیربنایی در میان سایر بازارهای مالی است که هرازچندگاهی با تغییرات مدیران سازمان بورس و شرکت بورس به بخشی از آنها رسیدگی میشود و بخش دیگری از مشکلات تشدید میشود. برای بررسی چالشهای کلان پیش روی بازار موارد را در دو دسته کلان بیرونی و درونی بورس میتوان دستهبندی کرد.

بورس اوراق بهادار ایران به عنوان مهمترین بازار مالی ایران سابقهای دیرینه دارد و از بسیاری از بورسهای بینالمللی فعال در عرصه جهانی زودتر پایهگذاری شده است. اما این نوزاد ۶۰ساله هنوز نیز درگیر مشکلات ساختاری و زیربنایی در میان سایر بازارهای مالی است که هرازچندگاهی با تغییرات مدیران سازمان بورس و شرکت بورس به بخشی از آنها رسیدگی میشود و بخش دیگری از مشکلات تشدید میشود. برای بررسی چالشهای کلان پیش روی بازار موارد را در دو دسته کلان بیرونی و درونی بورس میتوان دستهبندی کرد. -

نیاز به سیاستگذاری هوشمندانه

سیاستگذاری از مقولههایی است که نیاز به دانش، تخصص، آیندهنگری، هوش و تجربه دارد. با مشاهده تجربیات کشورها در اعصار مختلف به این نتیجه بدیهی میرسیم که چگونه سیاستگذاریهای صحیح موجبات پیشرفت و سعادت یک کشور و سیاستگذاریهای نادرست، نابخردانه، منفعتطلبانه و سیاستگذاریهای با دید کوتاهمدت چگونه موجب نابودی رفاه و آسایش کشور دیگری شده است.برای انجام یک سیاستگذاری صحیح، شناخت کامل از جامعه و نیازهای آن و همچنین شناخت استعدادهای موجود، شامل توانمندیهای اجرایی و سازمانی از اهمیت بسزایی برخوردار است.

سیاستگذاری از مقولههایی است که نیاز به دانش، تخصص، آیندهنگری، هوش و تجربه دارد. با مشاهده تجربیات کشورها در اعصار مختلف به این نتیجه بدیهی میرسیم که چگونه سیاستگذاریهای صحیح موجبات پیشرفت و سعادت یک کشور و سیاستگذاریهای نادرست، نابخردانه، منفعتطلبانه و سیاستگذاریهای با دید کوتاهمدت چگونه موجب نابودی رفاه و آسایش کشور دیگری شده است.برای انجام یک سیاستگذاری صحیح، شناخت کامل از جامعه و نیازهای آن و همچنین شناخت استعدادهای موجود، شامل توانمندیهای اجرایی و سازمانی از اهمیت بسزایی برخوردار است. -

دوره بلوغ بورس

شواهد نشان میدهد که بورس توانسته جایگاه خود را در اقتصاد ملی کشور پیدا کند و هماکنون نمایندگان مجلس و اعضای دولت و حتی مردم بیش از گذشته، بورس را مورد توجه قرار میدهند؛ به این معنا که بورس به عنوان بخش اساسی اقتصاد کشور، در شرایط کنونی کاملاً در بخشهای مختلف اقتصادی معرفی شده و آحاد مردم و مسوولان با کارکرد بورس آشنا شدهاند. در واقع، اگر ۱۵ سال قبل در رابطه با بورس، صحبتی به میان میآمد، مردم و مسوولان پذیرش بالایی نسبت به آن نداشتند؛ اما اکنون ورق برگشته است. در این میان، موضوع دیگری که باید به آن توجه و در ساختار اقتصادی ایران، آن را لحاظ کرد، بحث تحریمهاست، یعنی در دور اول تحریمها، بورس و شرکتهای بورسی، مورد آسیب بودند؛ ولی به تدریج که تحریم اعمال شد، محدودیتها باعث شد ظرفیت اقتصادی داخلی فعال شود.

شواهد نشان میدهد که بورس توانسته جایگاه خود را در اقتصاد ملی کشور پیدا کند و هماکنون نمایندگان مجلس و اعضای دولت و حتی مردم بیش از گذشته، بورس را مورد توجه قرار میدهند؛ به این معنا که بورس به عنوان بخش اساسی اقتصاد کشور، در شرایط کنونی کاملاً در بخشهای مختلف اقتصادی معرفی شده و آحاد مردم و مسوولان با کارکرد بورس آشنا شدهاند. در واقع، اگر ۱۵ سال قبل در رابطه با بورس، صحبتی به میان میآمد، مردم و مسوولان پذیرش بالایی نسبت به آن نداشتند؛ اما اکنون ورق برگشته است. در این میان، موضوع دیگری که باید به آن توجه و در ساختار اقتصادی ایران، آن را لحاظ کرد، بحث تحریمهاست، یعنی در دور اول تحریمها، بورس و شرکتهای بورسی، مورد آسیب بودند؛ ولی به تدریج که تحریم اعمال شد، محدودیتها باعث شد ظرفیت اقتصادی داخلی فعال شود. -

از ویترین سهام چه میخواهیم؟

یکم؛ تاریخچه مقررات و رفتار نظارتی دستگاههای ناظر در نظام مالی ایران بهطور معمول، مبتنی بر انتخاب سادهترین راهکار، و نه لزوماً بنیادیترین و مناسبترین راهکار بوده است، و متاسفانه پیامدهای تغییرات برای افرادی که با اعتماد به قوانین و مقررات پیشین برنامهریزی و سرمایهگذاری کردهاند بهدرستی لحاظ نمیشود. محدودسازی دامنه نوسان و ایجاد محدودیتهای معاملاتی طبیعتاً سادهترین راه برای جلوگیری از حرکت و رشد سریع قیمتهاست، اما در ادبیات مالی، مطالعات مختلف نشان داده که اصطلاحاً، پاشیدن شن در چرخدندههای بازار(throwing sand in the gears) برای کند کردن بازار در بلندمدت به این چرخدندهها آسیب زده و این موضوع، در بازارهای مختلف و در شرایط مختلف به اثبات رسیده است.

یکم؛ تاریخچه مقررات و رفتار نظارتی دستگاههای ناظر در نظام مالی ایران بهطور معمول، مبتنی بر انتخاب سادهترین راهکار، و نه لزوماً بنیادیترین و مناسبترین راهکار بوده است، و متاسفانه پیامدهای تغییرات برای افرادی که با اعتماد به قوانین و مقررات پیشین برنامهریزی و سرمایهگذاری کردهاند بهدرستی لحاظ نمیشود. محدودسازی دامنه نوسان و ایجاد محدودیتهای معاملاتی طبیعتاً سادهترین راه برای جلوگیری از حرکت و رشد سریع قیمتهاست، اما در ادبیات مالی، مطالعات مختلف نشان داده که اصطلاحاً، پاشیدن شن در چرخدندههای بازار(throwing sand in the gears) برای کند کردن بازار در بلندمدت به این چرخدندهها آسیب زده و این موضوع، در بازارهای مختلف و در شرایط مختلف به اثبات رسیده است. -

فقدان چارچوب

شرکتها، موسسات و در کل بنگاههای اقتصادی در طول زمان یک جریان درآمدی و یک جریان هزینهای خواهند داشت که لزوماً بر هم منطبق نیستند و نهایتاً شکافی بین این دو جریان به وجود میآید؛ در نتیجه لازم است طی فرآیندی این شکاف پر شود. به این فرآیند که به دنبال ایجاد، جمعآوری و افزایش منابع مالی یا سرمایهای برای هر نوع مخارجی است، تامین مالی میگویند. عموماً تامین مالی از سه طریق بازار پول (نظام بانکی)، بازار سرمایه و تامین مالی خارجی انجام میشود. از آنجا که اقتصاد کشور بانکمحور است، در نتیجه بخش عمدهای از مسوولیت تامین مالی، در گردش بنگاههای اقتصادی و تولیدی کشور بر عهده بانکهاست.

شرکتها، موسسات و در کل بنگاههای اقتصادی در طول زمان یک جریان درآمدی و یک جریان هزینهای خواهند داشت که لزوماً بر هم منطبق نیستند و نهایتاً شکافی بین این دو جریان به وجود میآید؛ در نتیجه لازم است طی فرآیندی این شکاف پر شود. به این فرآیند که به دنبال ایجاد، جمعآوری و افزایش منابع مالی یا سرمایهای برای هر نوع مخارجی است، تامین مالی میگویند. عموماً تامین مالی از سه طریق بازار پول (نظام بانکی)، بازار سرمایه و تامین مالی خارجی انجام میشود. از آنجا که اقتصاد کشور بانکمحور است، در نتیجه بخش عمدهای از مسوولیت تامین مالی، در گردش بنگاههای اقتصادی و تولیدی کشور بر عهده بانکهاست. -

ماهیت حبابساز

برخلاف بحثهای رایجی که درباره حبابی بودن یا نبودن بازار سهام مطرح میشود، این مطلب به ضعف ساختاری بورس تهران که همواره مستعد تشکیل حباب است توجه دارد. در حالی که یکی از رویاییترین دورههای رونق بازار سهام کشورمان در بیش از یک سال گذشته تجربه شد، مدتی است که روند اصلاحی و فرسایشی را در این بازار شاهد هستیم. در چنین شرایطی عمده نظرات به ارزندگی قیمت سهام محدود میشود و از ذات ناکارآمد بورس تهران کمتر سخن به میان میآید. نبود گفتمان و بیتوجهی به اندیشههایی که دائماً محل بحث در جهان است باعث میشود نهتنها فعالان بازار، بلکه سیاستگذاران بورسی نیز دچار نوعی روزمرگی شوند. نتیجه این امر چیزی نیست جز بازاری کمعمق و ناکارا با موجهایی از رونق که خیلی زود فروکش میکنند.

برخلاف بحثهای رایجی که درباره حبابی بودن یا نبودن بازار سهام مطرح میشود، این مطلب به ضعف ساختاری بورس تهران که همواره مستعد تشکیل حباب است توجه دارد. در حالی که یکی از رویاییترین دورههای رونق بازار سهام کشورمان در بیش از یک سال گذشته تجربه شد، مدتی است که روند اصلاحی و فرسایشی را در این بازار شاهد هستیم. در چنین شرایطی عمده نظرات به ارزندگی قیمت سهام محدود میشود و از ذات ناکارآمد بورس تهران کمتر سخن به میان میآید. نبود گفتمان و بیتوجهی به اندیشههایی که دائماً محل بحث در جهان است باعث میشود نهتنها فعالان بازار، بلکه سیاستگذاران بورسی نیز دچار نوعی روزمرگی شوند. نتیجه این امر چیزی نیست جز بازاری کمعمق و ناکارا با موجهایی از رونق که خیلی زود فروکش میکنند. -

نبود شناخت

به نظر من اگر ابزارهای مالی را به دو دسته سنتی (traditional instrument) و مدرن (modern instrument) تقسیمبندی کنیم بهتر بتوانیم موضوع را بررسی کنیم. از طرف دیگر در تحلیل خود سعی میکنیم از تاریخچه این ابزارها صرفنظر کنیم و با یک دید آیندهنگر به بررسی موانع توسعه هریک از ابزارهای مالی بپردازیم. بهطور کلی عدم توسعه این ابزارها یکسری دلایل کلی و یکسری دلایل مختص آن حوزه را دارد. شاید یکی از دلایل این باشد که در ایجاد هر ابزار قوانین و مقرراتی گذاشته میشود، جلوتر میرویم ابزار و بازار مختص آن بزرگ میشود اما گاهی بعضی از قوانین و مقررات گذاشتهشده اشتباه بوده، یا اینکه مربوط به آن مقطع زمانی بوده است و حالا برای توسعه بیشتر نیاز به اصلاح و بازنگری دارد اما متاسفانه آییننامه و دستورالعملهای جدید برای اصلاح شرایط قبلی وضع میشود و تلاش در جهت کمی اصلاح بیشتر یا جلوگیری از حالتهای استثنا داریم در صورتی که شاید بهتر باشد مثل مفاهیم فیزیک سیستم شکلگرفته را به اجزای کوچکتر تقسیم و هدف کلی خود را در نظر گرفته و در صورت نیاز همان قوانین پایهای را که موجب عدم توسعه شدهاند تغییر دهیم. بررسی و بازنگری قوانین پایهای در حوزه بازار سرمایه با هدف توسعه ابزارهای مالی شامل بازنگری قانون تجارت، قانون بازار سرمایه مصوب ۱۳۸۴ و سایر آییننامهها و دستورالعملها مثل حاکمیت شرکتی و حفظ منافع سرمایهگذاران خرد یا... است.

به نظر من اگر ابزارهای مالی را به دو دسته سنتی (traditional instrument) و مدرن (modern instrument) تقسیمبندی کنیم بهتر بتوانیم موضوع را بررسی کنیم. از طرف دیگر در تحلیل خود سعی میکنیم از تاریخچه این ابزارها صرفنظر کنیم و با یک دید آیندهنگر به بررسی موانع توسعه هریک از ابزارهای مالی بپردازیم. بهطور کلی عدم توسعه این ابزارها یکسری دلایل کلی و یکسری دلایل مختص آن حوزه را دارد. شاید یکی از دلایل این باشد که در ایجاد هر ابزار قوانین و مقرراتی گذاشته میشود، جلوتر میرویم ابزار و بازار مختص آن بزرگ میشود اما گاهی بعضی از قوانین و مقررات گذاشتهشده اشتباه بوده، یا اینکه مربوط به آن مقطع زمانی بوده است و حالا برای توسعه بیشتر نیاز به اصلاح و بازنگری دارد اما متاسفانه آییننامه و دستورالعملهای جدید برای اصلاح شرایط قبلی وضع میشود و تلاش در جهت کمی اصلاح بیشتر یا جلوگیری از حالتهای استثنا داریم در صورتی که شاید بهتر باشد مثل مفاهیم فیزیک سیستم شکلگرفته را به اجزای کوچکتر تقسیم و هدف کلی خود را در نظر گرفته و در صورت نیاز همان قوانین پایهای را که موجب عدم توسعه شدهاند تغییر دهیم. بررسی و بازنگری قوانین پایهای در حوزه بازار سرمایه با هدف توسعه ابزارهای مالی شامل بازنگری قانون تجارت، قانون بازار سرمایه مصوب ۱۳۸۴ و سایر آییننامهها و دستورالعملها مثل حاکمیت شرکتی و حفظ منافع سرمایهگذاران خرد یا... است. -

دریایی به عمق یک متر

امروز با همت محققان و مدیران سازمان بورس طیف وسیعی از ابزارهای مالی طراحی شده است که عملاً تا حد بسیار زیادی کل نیازهای بالقوه و بالفعل فعالان بازار سرمایه و حتی کل فعالان اقتصادی کشور را برآورده میکند. اما این ابزارها عمق کافی نیافتهاند و حجم و ارزش آنها نسبت به کلیت اقتصاد رقم بالایی نیست و هنوز با وجود این طیف وسیع از ابزارها شاهد رشد محسوسی برای کاهش وابستگی اقتصاد به شبکه بانکی نیستیم. هفته گذشته در کنار برخی از مدیران و فعالان بازار سرمایه مهمان کمیسیون بازار پول و سرمایه اتاق تهران بودیم، تا در آن با محوریت بررسی پیشنویس قانون ارتقای بازار سرمایه نظرات مرتبط با وضعیت حال حاضر بازار و ساختارهای جاری آن جمعآوری شود. برخی مسائل مطرحشده در این جلسه و انتقادات وارده عملاً مربوط به موضوعاتی میشد که در نهایت باعث کند شدن سرعت توسعه ابزارها در بازار سرمایه میشود. عدم توسعه بازار سرمایه در سراسر کشور، انعطاف پایین در دستورالعملهای مربوطه، هماهنگی ناکافی با بخش خصوصی در حوزه طراحی ابزارها و دستورالعملها و... گوشهای از مواردی است که باعث معضل فوقالذکر شده است. و اجازه نداده از ظرفیتهای ایجادشده به خوبی استفاده شود که در ادامه مورد بررسی قرار میگیرند.

امروز با همت محققان و مدیران سازمان بورس طیف وسیعی از ابزارهای مالی طراحی شده است که عملاً تا حد بسیار زیادی کل نیازهای بالقوه و بالفعل فعالان بازار سرمایه و حتی کل فعالان اقتصادی کشور را برآورده میکند. اما این ابزارها عمق کافی نیافتهاند و حجم و ارزش آنها نسبت به کلیت اقتصاد رقم بالایی نیست و هنوز با وجود این طیف وسیع از ابزارها شاهد رشد محسوسی برای کاهش وابستگی اقتصاد به شبکه بانکی نیستیم. هفته گذشته در کنار برخی از مدیران و فعالان بازار سرمایه مهمان کمیسیون بازار پول و سرمایه اتاق تهران بودیم، تا در آن با محوریت بررسی پیشنویس قانون ارتقای بازار سرمایه نظرات مرتبط با وضعیت حال حاضر بازار و ساختارهای جاری آن جمعآوری شود. برخی مسائل مطرحشده در این جلسه و انتقادات وارده عملاً مربوط به موضوعاتی میشد که در نهایت باعث کند شدن سرعت توسعه ابزارها در بازار سرمایه میشود. عدم توسعه بازار سرمایه در سراسر کشور، انعطاف پایین در دستورالعملهای مربوطه، هماهنگی ناکافی با بخش خصوصی در حوزه طراحی ابزارها و دستورالعملها و... گوشهای از مواردی است که باعث معضل فوقالذکر شده است. و اجازه نداده از ظرفیتهای ایجادشده به خوبی استفاده شود که در ادامه مورد بررسی قرار میگیرند. -

خلاف قاعده

در بازارهای مالی گاه رفتارهایی مشاهده میشود که با اصول منطقی یا اصول کلاسیک اقتصاد و مالی قابل توجیه نیست. رفتار و تصمیمگیری هر یک از بازیگران عرصه بازارهای مالی از معاملهکنندگان و سهامداران خُرد و بزرگ گرفته تا مدیران رده بالای شرکتها و سبدگردانهای بزرگ گاهی غیرعقلایی به نظر میرسد. آیا علم اقتصاد و اصول مالی میتواند این نوع از تصمیمگیریها را در کنار همه مدلهای منطقی که دارد، توضیح دهد؟ پاسخ این پرسش را اقتصاددانان رفتاری ( behavioral economistst) جستوجو کردهاند. در مقابل رفتار عقلایی که ستون فقرات مالی استاندارد است، دو حالت وجود دارد: یا رفتار سرمایهگذاران عقلایی محدود ( Bounded Rationality ) است به این معنی که سرمایهگذاران به علت اطلاعات ناقص در دسترس یا فرآیند ناقص پردازش اطلاعات، منطقی رفتار میکنند اما به صورت محدود! حالت دوم، رفتار غیرعقلایی یا احساسی است که موضوع مالی رفتاری است و موضوع اصلی است که این یادداشت قصد دارد به آن بپردازد. -

رشد پاییزی

بازار اوراق تامین مالی (بازار بدهی) یکی از مهمترین اجزای بازارهای پولی و مالی نوین در هر کشوری به شمار میرود. به همین دلیل ضرورت توسعه آن در کشور غیرقابل انکار است. در واقع میتوان مدعی بود که دستیابی به نظام مالی پویا، عمیق و کارا، بدون وجود بازار بدهی سالم با کارکرد مناسب و عمق کافی اساساً امکانپذیر نیست (کلوز و دیگران، ۲۰۱۰، ۲۳). بر اساس تعریف، بازار بدهی بازاری است که در آن انواع اوراق مبتنی بر بدهی مبادله میشوند. در بازار اوراق تامین مالی (بازار بدهی) ذینفعان میتوانند دیون جدید را در بازار اولیه خرید و فروش کنند یا اینکه در بازار ثانویه اوراق مبتنی بر بدهی وارد شده و به خرید و فروش این اوراق بپردازند. در بازار بدهی انواعی از اوراق بدهی کوتاهمدت، میانمدت و بلندمدت مبادله میشود که میتواند مرتبط با دولت، شرکتها، شهرداریها و... باشد (میشکین، ۲۰۱۳، ۳۵۶).

بازار اوراق تامین مالی (بازار بدهی) یکی از مهمترین اجزای بازارهای پولی و مالی نوین در هر کشوری به شمار میرود. به همین دلیل ضرورت توسعه آن در کشور غیرقابل انکار است. در واقع میتوان مدعی بود که دستیابی به نظام مالی پویا، عمیق و کارا، بدون وجود بازار بدهی سالم با کارکرد مناسب و عمق کافی اساساً امکانپذیر نیست (کلوز و دیگران، ۲۰۱۰، ۲۳). بر اساس تعریف، بازار بدهی بازاری است که در آن انواع اوراق مبتنی بر بدهی مبادله میشوند. در بازار اوراق تامین مالی (بازار بدهی) ذینفعان میتوانند دیون جدید را در بازار اولیه خرید و فروش کنند یا اینکه در بازار ثانویه اوراق مبتنی بر بدهی وارد شده و به خرید و فروش این اوراق بپردازند. در بازار بدهی انواعی از اوراق بدهی کوتاهمدت، میانمدت و بلندمدت مبادله میشود که میتواند مرتبط با دولت، شرکتها، شهرداریها و... باشد (میشکین، ۲۰۱۳، ۳۵۶). -

دورخیز یا عقبنشینی؟

هفت ماه نخست سال جاری زمانی برای رونق معاملات در بورس کالا به شمار نمیرود. آمارهای رسمی بورس کالای ایران در هفته منتهی به ابتدای آبانماه یا همان هفت ماه نخست سال جاری نشان میدهد که ارزش معاملات کل در این بازار رسمی در کشور ۲۹ درصد کاهش یافته است که نشانهای از عدم کسب رکوردهای پیشین در این بازار یا دقیقتر عقبگرد ارزش معاملات کل در مهمترین بازار رسمی کالایی در کشور به شمار میرود. -

روند طبیعی

بیش از یک دهه از عمر صنعت صندوقهای سرمایهگذاری در ایران میگذرد و هماکنون حدود دو میلیون و ۱۲۰ هزار شخص حقیقی و حقوقی از طریق ۲۰۲ صندوق در بازار سهام، اوراق با درآمد ثابت، طلا و دیگر ابزارهای مالی بازار سرمایه، اقدام به سرمایهگذاری میکنند. طبق آمارهای سازمان بورس و اوراق بهادار، در شهریورماه ۱۳۹۸ نسبت به اسفند ۱۳۸۹، استقبال سرمایهگذاران به این صنعت طی حدود ۹ سال اخیر، رشد ۱۲۵۷۶درصدی را ثبت کرده است. این استقبال را از روانه شدن حدود ۹ درصد نقدینگی کشور به صنعت مذکور نیز میتوان مشاهده کرد؛ نقدینگی یا خالص ارزش دارایی موجود در این بازار در انتهای شهریور ۱۳۹۸ نزدیک به ۱۷۴۰ هزار میلیارد ریال بوده است که نسبت به سال ۱۳۸۹ رشد ۲۸ هزار و ۱۳۲درصدی را نشان میدهد. گفتنی است، طبق گزارشهای دیگر، خالص ارزش دارایی در تاریخ ۲۰ آبانماه سال جاری به بیش از ۱۸۱۰ هزار میلیارد ریال رسیده است.طبق گزارشهای دیگر، خالص ارزش دارایی در ۲۰ آبانماه سال جاری به بیش از ۱۸۱۰ هزار میلیارد ریال رسیده است.

بیش از یک دهه از عمر صنعت صندوقهای سرمایهگذاری در ایران میگذرد و هماکنون حدود دو میلیون و ۱۲۰ هزار شخص حقیقی و حقوقی از طریق ۲۰۲ صندوق در بازار سهام، اوراق با درآمد ثابت، طلا و دیگر ابزارهای مالی بازار سرمایه، اقدام به سرمایهگذاری میکنند. طبق آمارهای سازمان بورس و اوراق بهادار، در شهریورماه ۱۳۹۸ نسبت به اسفند ۱۳۸۹، استقبال سرمایهگذاران به این صنعت طی حدود ۹ سال اخیر، رشد ۱۲۵۷۶درصدی را ثبت کرده است. این استقبال را از روانه شدن حدود ۹ درصد نقدینگی کشور به صنعت مذکور نیز میتوان مشاهده کرد؛ نقدینگی یا خالص ارزش دارایی موجود در این بازار در انتهای شهریور ۱۳۹۸ نزدیک به ۱۷۴۰ هزار میلیارد ریال بوده است که نسبت به سال ۱۳۸۹ رشد ۲۸ هزار و ۱۳۲درصدی را نشان میدهد. گفتنی است، طبق گزارشهای دیگر، خالص ارزش دارایی در تاریخ ۲۰ آبانماه سال جاری به بیش از ۱۸۱۰ هزار میلیارد ریال رسیده است.طبق گزارشهای دیگر، خالص ارزش دارایی در ۲۰ آبانماه سال جاری به بیش از ۱۸۱۰ هزار میلیارد ریال رسیده است. -

بیم و امید بورس

دیرزمانی از شروع تحولات اقتصادی و آزادسازی نرخ ارز در کشور در راستای کاهش اتکای اقتصاد به نفت نمیگذرد، زمانی که قیمت دلار که سالیان سال با سرکوب قیمتی و تزریق دلارهای حاصل از فروش نفت در محدوده هزارتومانی ثابت مانده بود طی یک سال تا محدوده چهار هزارتومانی رشد کرد و دولت حسن روحانی با ایجاد اطمینان در بازارها و آرامسازی جو سیاسی، همچنین محبوس کردن نقدینگی در بانکها و موسسات مالی با ابزار افزایش سود بانکی، توانست فضای اقتصاد را آرام ساخته و تورم را کنترل کند. اما در ادامه، تکرار سیاست سرکوب نرخ ارز و تاخیر در کاهش نرخ سود بانکی که صرفاً مسکنی بر زخم عمیق اقتصاد ایران بود موجب ایجاد ابرتورم بعدی در سال گذشته و سال جاری در اقتصاد ایران شد.

دیرزمانی از شروع تحولات اقتصادی و آزادسازی نرخ ارز در کشور در راستای کاهش اتکای اقتصاد به نفت نمیگذرد، زمانی که قیمت دلار که سالیان سال با سرکوب قیمتی و تزریق دلارهای حاصل از فروش نفت در محدوده هزارتومانی ثابت مانده بود طی یک سال تا محدوده چهار هزارتومانی رشد کرد و دولت حسن روحانی با ایجاد اطمینان در بازارها و آرامسازی جو سیاسی، همچنین محبوس کردن نقدینگی در بانکها و موسسات مالی با ابزار افزایش سود بانکی، توانست فضای اقتصاد را آرام ساخته و تورم را کنترل کند. اما در ادامه، تکرار سیاست سرکوب نرخ ارز و تاخیر در کاهش نرخ سود بانکی که صرفاً مسکنی بر زخم عمیق اقتصاد ایران بود موجب ایجاد ابرتورم بعدی در سال گذشته و سال جاری در اقتصاد ایران شد. -

ریسک و ابهام

بورس تهران که یک دوره رویایی را از نظر بازدهی پشت سر گذاشته، در روزهای سختی قرار گرفته است. جدا از عوامل واقعی پیشزمینههای ذهنی سرمایهگذاران در شبیهسازی اتفاقات فعلی بورس با آنچه در گذشته تجربه کردهاند نیز در نوع نگاه به فضای جدید تاثیرگذار است. بیشتر سرمایهگذاران تجربه ذهنی سال ۹۲ را بازسازی ذهنی میکنند. دورهای که از لحاظ قرار داشتن در شرایط تحریمهای بینالمللی و تضعیف قابل توجه ریال مشابه با شرایط کنونی بود. اما هر بار لزوماً اتفاقات عیناً مشابه تکرار نمیشوند. بهرغم مشابهت بین دوره سال ۹۲ با شرایط کنونی، برخی تفاوتها نیز وجود دارند که نمیتوان آنها را به کلی نادیده انگاشت.

بورس تهران که یک دوره رویایی را از نظر بازدهی پشت سر گذاشته، در روزهای سختی قرار گرفته است. جدا از عوامل واقعی پیشزمینههای ذهنی سرمایهگذاران در شبیهسازی اتفاقات فعلی بورس با آنچه در گذشته تجربه کردهاند نیز در نوع نگاه به فضای جدید تاثیرگذار است. بیشتر سرمایهگذاران تجربه ذهنی سال ۹۲ را بازسازی ذهنی میکنند. دورهای که از لحاظ قرار داشتن در شرایط تحریمهای بینالمللی و تضعیف قابل توجه ریال مشابه با شرایط کنونی بود. اما هر بار لزوماً اتفاقات عیناً مشابه تکرار نمیشوند. بهرغم مشابهت بین دوره سال ۹۲ با شرایط کنونی، برخی تفاوتها نیز وجود دارند که نمیتوان آنها را به کلی نادیده انگاشت. -

کاهش سطح ریسک

فلسفه اصلی تشکیل هلدینگهای سرمایهگذاری، کسب بیشترین بازدهی اقتصادی از طریق سرمایهگذاری در بازارهای مختلف بر مبنای توزیع ریسک است. بنابراین هر هلدینگ سرمایهگذاری بر اساس راهبردهای اصلی و لحاظ میزان بازدهی، امنیت سرمایهگذاری و جذابیتهای بازارها، پورتفوی سرمایهگذاری خود را طراحی و تعریف میکند. در هر پورتفو، به جهت تضمین و تحقق سود پیشبینیشده، بازارهایی با سود پایدار و ریسک پایین همیشه مورد توجه شرکتهای سرمایهگذاری بودهاند. بازار املاک و مستغلات با توجه به ویژگیهای ذاتی و شاخصههای اقتصادی یکی از این بازارهای جذاب بوده که سهم غیرقابل انکاری در پورتفوی هلدینگهای سرمایهگذاری داشته است. اهمیت آن بهقدری است که هلدینگها در قالب تاسیس یا خرید سهام شرکتهای تخصصی حوزه ساختمان به این بازار ورود کرده و بخش قابل توجهی از سرمایه خود را به آن تخصیص میدهند.

فلسفه اصلی تشکیل هلدینگهای سرمایهگذاری، کسب بیشترین بازدهی اقتصادی از طریق سرمایهگذاری در بازارهای مختلف بر مبنای توزیع ریسک است. بنابراین هر هلدینگ سرمایهگذاری بر اساس راهبردهای اصلی و لحاظ میزان بازدهی، امنیت سرمایهگذاری و جذابیتهای بازارها، پورتفوی سرمایهگذاری خود را طراحی و تعریف میکند. در هر پورتفو، به جهت تضمین و تحقق سود پیشبینیشده، بازارهایی با سود پایدار و ریسک پایین همیشه مورد توجه شرکتهای سرمایهگذاری بودهاند. بازار املاک و مستغلات با توجه به ویژگیهای ذاتی و شاخصههای اقتصادی یکی از این بازارهای جذاب بوده که سهم غیرقابل انکاری در پورتفوی هلدینگهای سرمایهگذاری داشته است. اهمیت آن بهقدری است که هلدینگها در قالب تاسیس یا خرید سهام شرکتهای تخصصی حوزه ساختمان به این بازار ورود کرده و بخش قابل توجهی از سرمایه خود را به آن تخصیص میدهند. -

مصائب دولتگرایی

مدتهاست استفاده از عبارت «صنعت بیمه» برای کلیت این بخش اقتصادی، موجبات بروز برخی گزارههای نهچندان مکفی را برای تحلیل صنعتی با پیچیدگیهای بسیار فراهم کرده است. نباید صنعت بیمه را که بهطور کلی در دو سطح مصرفکنندگان شخصی یا همان خدمات و مصرفکنندگان تجاری فعالیت میکند، با سادهسازی در چرخهای محدود کرد که ابعاد دقیق این بخش را از چشم جامعه و سیاستگذار مخفی میسازد. مراد نگارنده از یادآوری این گزاره اشاره به این موضوع است که صنعت بیمه چنانکه کارشناسان و اصحاب نظر میدانند، محصولاتی نامتجانس را در دایرهای وسیع به مصرفکنندگان خود ارائه میکند و راهکارها، نسخهها یا تجویزاتی که چنین راهبردی را پیگیری نمیکنند، نه اینکه به بیراهه روند اما عموماً در دام روزمرگی گرفتار شده و راهحلی دقیق و شفاف را پیشنهاد نمیدهند. از اینرو بهتر آن است که به شکلی نظاممند بخشهای مختلف و خدمات متنوع بیمه را بررسی و به فراخور هر بخش و چالشها و فرصتهای پیشرو، تجویزات یا تحلیلهایی را ارائه کنیم.

مدتهاست استفاده از عبارت «صنعت بیمه» برای کلیت این بخش اقتصادی، موجبات بروز برخی گزارههای نهچندان مکفی را برای تحلیل صنعتی با پیچیدگیهای بسیار فراهم کرده است. نباید صنعت بیمه را که بهطور کلی در دو سطح مصرفکنندگان شخصی یا همان خدمات و مصرفکنندگان تجاری فعالیت میکند، با سادهسازی در چرخهای محدود کرد که ابعاد دقیق این بخش را از چشم جامعه و سیاستگذار مخفی میسازد. مراد نگارنده از یادآوری این گزاره اشاره به این موضوع است که صنعت بیمه چنانکه کارشناسان و اصحاب نظر میدانند، محصولاتی نامتجانس را در دایرهای وسیع به مصرفکنندگان خود ارائه میکند و راهکارها، نسخهها یا تجویزاتی که چنین راهبردی را پیگیری نمیکنند، نه اینکه به بیراهه روند اما عموماً در دام روزمرگی گرفتار شده و راهحلی دقیق و شفاف را پیشنهاد نمیدهند. از اینرو بهتر آن است که به شکلی نظاممند بخشهای مختلف و خدمات متنوع بیمه را بررسی و به فراخور هر بخش و چالشها و فرصتهای پیشرو، تجویزات یا تحلیلهایی را ارائه کنیم. -

بیبهره از فرصتهای بزرگ مالی

تحریم هیچ فرصتی را به صنعت بیمه جز تجربه چالشهای جدید نخواهد داد. تحریم و دوگانه چالش و فرصت حتی اگر برای برخی بخشها مصداقی درخور داشته باشد، برای بخش بیمه محلی از اعراب نخواهد داشت. کمتر کسی است که از تاثیرات تحریم بر اقتصاد ایران مطلع نباشد اما تاثیر این موضوع بر صنعت بیمه چیزی است که اغلب از دید عموم دور میماند. دلیل اینکه هرآنچه تحریم به صنعت بیمه تحمیل میکند، چیزی جز چالش نیست به وابستگی عمیق صنعت بیمه به بخشهای بینالمللی اتکایی مربوط میشود و همین عامل حجم عظیمی از ریسک غیرقابل تحمل را به بازیگران داخلی تحمیل میکند. بدون حضور بیمهگر خارجی که بخشی از ریسک قراردادهای مختلف را متحمل شود، صنعت بیمه دچار شکست بازار خواهد شد. معنی ضمنی این موضوع را میتوان از طریق یک مثال بهتر درک کرد. فرض کنید یک شرکت داخلی قصد دارد یک مجموعه نیروگاهی عظیم را بیمه کند. تجهیزات، توربینها و برخی دیگر از بخشهای مهم این نیروگاه از جمله مواردی هستند که برای مقابله با حوادث در لیست بیمه قرار گرفتهاند. یک حساب سرانگشتی از بهای این قطعات، دستگاهها و ماشینآلات نشان میدهد که حجم تعهدات شرکت بیمه در این فقره بالغ بر ۵۰ میلیون دلار است. این یعنی شرکت خود را زیر بار تعهدی به ابعاد حداقل ۶۰۰ میلیارد تومان برده که عدد بسیار بزرگی است.

تحریم هیچ فرصتی را به صنعت بیمه جز تجربه چالشهای جدید نخواهد داد. تحریم و دوگانه چالش و فرصت حتی اگر برای برخی بخشها مصداقی درخور داشته باشد، برای بخش بیمه محلی از اعراب نخواهد داشت. کمتر کسی است که از تاثیرات تحریم بر اقتصاد ایران مطلع نباشد اما تاثیر این موضوع بر صنعت بیمه چیزی است که اغلب از دید عموم دور میماند. دلیل اینکه هرآنچه تحریم به صنعت بیمه تحمیل میکند، چیزی جز چالش نیست به وابستگی عمیق صنعت بیمه به بخشهای بینالمللی اتکایی مربوط میشود و همین عامل حجم عظیمی از ریسک غیرقابل تحمل را به بازیگران داخلی تحمیل میکند. بدون حضور بیمهگر خارجی که بخشی از ریسک قراردادهای مختلف را متحمل شود، صنعت بیمه دچار شکست بازار خواهد شد. معنی ضمنی این موضوع را میتوان از طریق یک مثال بهتر درک کرد. فرض کنید یک شرکت داخلی قصد دارد یک مجموعه نیروگاهی عظیم را بیمه کند. تجهیزات، توربینها و برخی دیگر از بخشهای مهم این نیروگاه از جمله مواردی هستند که برای مقابله با حوادث در لیست بیمه قرار گرفتهاند. یک حساب سرانگشتی از بهای این قطعات، دستگاهها و ماشینآلات نشان میدهد که حجم تعهدات شرکت بیمه در این فقره بالغ بر ۵۰ میلیون دلار است. این یعنی شرکت خود را زیر بار تعهدی به ابعاد حداقل ۶۰۰ میلیارد تومان برده که عدد بسیار بزرگی است. -

دلهره باد

بورس تهران پس از یک دوره طلایی در یک ماه اخیر ورق را برگردانده است. دیگر از رشدهای خیرهکننده خبری نیست. در شرایطی که رکود بازارهای موازی باعث شده بود تا بورس یکهتاز میدان بازارهای مالی باشد اما حالا این بازارها هم کمرمق شده و به نظر میرسد برای بازگشت به دوران اوج خود به محرکها و عوامل اثرگذار قویتری نیاز دارد. به این بهانه در میزگردی با حضور سعید اسلامیبیدگلی عضو شورای عالی بورس و دبیرکل کنونی کانون نهادهای سرمایهگذاری ایران و روحالله میرصانعی دبیرکل کانون کارگزاران بورس و اوراق بهادار به بررسی اوضاع و احوال بازار سرمایه و اثر سیاستهای کلان اقتصادی، دغدغههای نهادهای مالی در شرایط فعلی اقتصاد ایران و... پرداختیم.

بورس تهران پس از یک دوره طلایی در یک ماه اخیر ورق را برگردانده است. دیگر از رشدهای خیرهکننده خبری نیست. در شرایطی که رکود بازارهای موازی باعث شده بود تا بورس یکهتاز میدان بازارهای مالی باشد اما حالا این بازارها هم کمرمق شده و به نظر میرسد برای بازگشت به دوران اوج خود به محرکها و عوامل اثرگذار قویتری نیاز دارد. به این بهانه در میزگردی با حضور سعید اسلامیبیدگلی عضو شورای عالی بورس و دبیرکل کنونی کانون نهادهای سرمایهگذاری ایران و روحالله میرصانعی دبیرکل کانون کارگزاران بورس و اوراق بهادار به بررسی اوضاع و احوال بازار سرمایه و اثر سیاستهای کلان اقتصادی، دغدغههای نهادهای مالی در شرایط فعلی اقتصاد ایران و... پرداختیم. -

سلاطین بازار

در حال حاضر، بازارهای مالی در جهان سلاطین بازارها به شمار میروند. حجم پول در گردش در بازارهای مالی آنقدر بالاست که به نظر نمیرسد بازارهای دیگر بتوانند هرگز جای آن را بگیرند. در این پرونده در پنج قسمت مختلف به این سوالات پاسخ خواهیم داد که بزرگترین بازارهای سهام در جهان طی سال گذشته چقدر سودآوری داشتهاند؟ بیشترین صعودها و سقوطهای شاخصهای بورس در جهان طی سال گذشته در کدام کشورهای جهان بوده است؟ در حال حاضر مهمترین ابزارهای مالی در جهان کدامها هستند؟ بزرگترین غولهای بانکی جهان کداماند و عملکرد صنعت بانکداری طی سالهای گذشته چگونه بوده است؟ نهایتاً نیز به این سوال میپردازیم که شرکتهای بیمه چگونه پول خود را سرمایهگذاری میکنند؟ -

اساطیر بورس

بازارهای سهام در دنیا بیشتر از ۴۰۰ سال قدمت دارند. اولین بازار سهام در آمستردام و در سال ۱۶۰۲ شروع به کار کرد. امروزه در جهان بیشتر از ۱۶ بازار سهام با ارزش بازار بیش از یک تریلیون دلار وجود دارد که به آنها باشگاه یک تریلیوندلاریها میگویند. باشگاه یک تریلیوندلاریها بیشتر از ۸۰ درصد ارزش کل بازار سهام در دنیا را به خود اختصاص دادهاند. بگذارید قبل از اینکه به این سوال بپردازیم که بزرگترین بازارهای سهام در جهان طی سال گذشته چقدر سودآوری داشتهاند، ابتدا آنها را معرفی کنیم. در ادامه ۱۰ بازار سهام بزرگ دنیا (بزرگ بودن این بازارها برحسب ارزش بازار آنها یا Market Capitalization آنها سنجیده میشود) را با هم مرور میکنیم. سپس به این سوال جواب خواهیم داد که بزرگترین بورسهای جهان طی یک سال گذشته چقدر سودآوری (زیان) داشتهاند؟ -

چرخههای رونق و رکود

طی سال گذشته، شاخصهای بورس در کشورهای مختلف دنیا ابداً عملکرد یکسانی نداشتهاند. در برخی کشورها شاخص بورس طی یک سال گذشته صعودهای بسیار بالایی را تجربه کرده است و به عکس در بعضی از کشورها شاخص بورس طی یک سال گذشته سقوط کرده است. در این گزارش با کمک سایت «tradingeconomics.com» به بررسی عملکرد شاخصهای بورس در کشورهای مختلف جهان خواهیم پرداخت. -

برجستهترینها

بازارهای مالی میلیونها نفر از مردم جهان را برای مبادله دامنه وسیعی از ابزارهای مالی گرد هم جمع میکند. بازار مالی بزرگترین بازار در جهان است که در آن اوراق یا ابزارهای مختلفی وجود دارند که یک فرد میتواند با خرید و فروش آنها و به خاطر نوسانات قیمتی سود قابل توجهی کسب کند. در حال حاضر ابزارهای مالی در جهان بهطور کلی در پنج دسته تقسیم میشوند: شاخصها (Indices)، سهام (Equities)، کالاها (Commodities)، اوراق قرضه (Bond) و فارکس (Forex). در این نوشتار شاخصهای سهام و فارکس را بهطور جداگانه توضیح میدهیم. -

ژنرالهای صنعت بانکداری

امروزه دیگر نمیتوان اقتصاد را بدون بانک تصور کرد. پول از یک واسطه برای مبادله، دیگر به یکی از عوامل تولید تبدیل شده و بدون صنعت بانکداری، اقتصاد به شکل امروزی خود نمیتواند امیدی برای بقا داشته باشد. بانکهای جهان در عصر حاضر تاثیرات بسیار زیادی روی اقتصاد جهانی میگذارند. عملکرد صنعت بانکداری در یک کشور جایگاه ویژهای در تعیین مسیر اقتصاد دارد. بسیاری از بحرانهای اخیر در دنیا از بانکها شروع شدهاند. برای مثال میتوان به بحران مالی سال ۲۰۰۸ اشاره کرد که دقیقاً ریشه در عملکرد بد بانکها داشت. یا همچنین میتوان به بحران مالی آمریکای لاتین در دهه ۹۰ اشاره کرد که ریشه در فساد در صنعت بانکداری کشورهای این منطقه داشت (بانکداری رفاقتی). در این گزارش ابتدا بزرگترین بانکهای جهان را معرفی خواهیم کرد و سپس دو موضوع را مورد بررسی قرار میدهیم؛ اینکه رابطه صنعت بانکداری با بحران مالی ۲۰۰۸ چه بود و همچنین اینکه بانکها تا چه اندازه در حال بینالمللی شدن هستند. -

پورتفوی صنعت بیمه

شرکتهای بزرگ بیمه در جهان پول خود را در حوزههای مختلف سرمایهگذاری میکنند، اما این سرمایهگذاریها بیشتر از همه روی اوراق قرضه انجام میشود. اینکه شرکتهای بیمه عمدتاً روی اوراق قرضه سرمایهگذاری میکنند عملی کاملاً منطقی است. چراکه سرمایهگذاری در اوراق قرضه امنترین جا برای این کار است. شرکتهای بیمه بهخصوص آنهایی که در ارزیابی ریسک کسبوکارها سرآمد هستند، بهطور منطقی به این نتیجه میرسند. البته شرکتهای بیمه فقط پول خود را در اوراق قرضه سرمایهگذاری نمیکنند بلکه بازار سهام نیز برای آنها جذاب است. -

چشم انداز منطقه گلگهر و تامین زیر ساختها

-

تامین پایدار

فولاد هرمزگان با بهرهگیری از توان شرکتهای سازنده داخلی، از ابتدای امسال تاکنون پروژه داخلیسازی حدود ۹۰۰ ردیف از کالاهای خارجی مورد نیاز را آغاز کرده است. در اینباره فرزاد ارزانی مدیرعامل فولاد هرمزگان با اشاره به میزان تولید و فروش شرکت فولاد هرمزگان و اقدامات اثربخش این شرکت فولادی در حوزه حمایت از بومیسازی برای رسیدن به تامین پایدار و کیفی داخلی میگوید: فولاد هرمزگان با بهرهگیری از توان شرکتهای سازنده داخلی، دانشگاهها و شرکتهای دانشبنیان و پارکهای علم و فناوری از ابتدای سال ۹۸ تاکنون پروژه داخلیسازی حدود ۹۰۰ ردیف از کالاهای خارجی مورد نیاز را آغاز کرده است.

فولاد هرمزگان با بهرهگیری از توان شرکتهای سازنده داخلی، از ابتدای امسال تاکنون پروژه داخلیسازی حدود ۹۰۰ ردیف از کالاهای خارجی مورد نیاز را آغاز کرده است. در اینباره فرزاد ارزانی مدیرعامل فولاد هرمزگان با اشاره به میزان تولید و فروش شرکت فولاد هرمزگان و اقدامات اثربخش این شرکت فولادی در حوزه حمایت از بومیسازی برای رسیدن به تامین پایدار و کیفی داخلی میگوید: فولاد هرمزگان با بهرهگیری از توان شرکتهای سازنده داخلی، دانشگاهها و شرکتهای دانشبنیان و پارکهای علم و فناوری از ابتدای سال ۹۸ تاکنون پروژه داخلیسازی حدود ۹۰۰ ردیف از کالاهای خارجی مورد نیاز را آغاز کرده است. -

گزارش ۸۸ برابر شدن سرمایه چادرملو طی ۱۵ سال

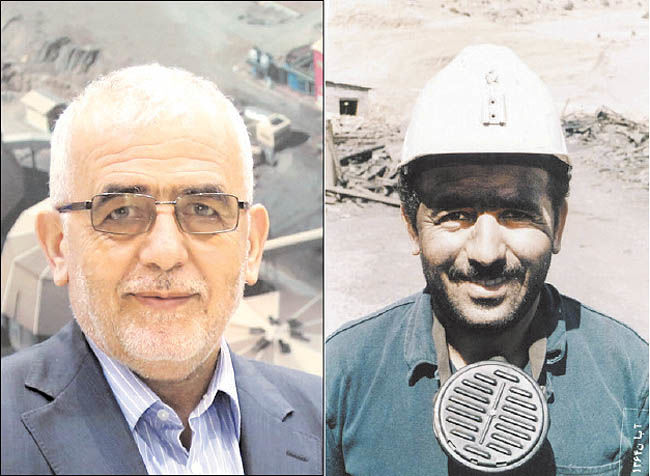

به دنبال افتتاح واحد تولید فولاد چادرملو به روش هات شارژ از سوی ریاست جمهوری ، سرمایه گذاری ۲۲ هزار میلیارد ریالی در طرحهای توسعهای در مجتمع صنعتی این شرکت به ثمر رسید. محمود نوریان مدیرعامل شرکت معدنی و صنعتی چادرملو که در بیستم آبان ماه هنگام افتتاح واحد مگا مدول احیای مستقیم از سوی ریاست جمهوری چهلمین سال فعالیت خود را در عرصه معدن و صنایع معدنی پشت سر گذاشت ، درباره ۱۵ سال حضور در این شرکت و رشد ۸۸ برابری سرمایه چادرملو طی ۱۵ سال اخیر خبر داد. محمود نوریان در ۲۰ آبان ماه ۱۳۵۸ به صورت آزمایشی به استخدام شرکت کل معادن و ذوب فلزات ایران درآمد و در حوزه های مختلف معدن و صنایع معدنی فعالیت خود را آغاز کرد.

به دنبال افتتاح واحد تولید فولاد چادرملو به روش هات شارژ از سوی ریاست جمهوری ، سرمایه گذاری ۲۲ هزار میلیارد ریالی در طرحهای توسعهای در مجتمع صنعتی این شرکت به ثمر رسید. محمود نوریان مدیرعامل شرکت معدنی و صنعتی چادرملو که در بیستم آبان ماه هنگام افتتاح واحد مگا مدول احیای مستقیم از سوی ریاست جمهوری چهلمین سال فعالیت خود را در عرصه معدن و صنایع معدنی پشت سر گذاشت ، درباره ۱۵ سال حضور در این شرکت و رشد ۸۸ برابری سرمایه چادرملو طی ۱۵ سال اخیر خبر داد. محمود نوریان در ۲۰ آبان ماه ۱۳۵۸ به صورت آزمایشی به استخدام شرکت کل معادن و ذوب فلزات ایران درآمد و در حوزه های مختلف معدن و صنایع معدنی فعالیت خود را آغاز کرد. -

بازدهی مثبت

«صندوق ذخیره فرهنگیان همواره طی چند سال اخیر عملکرد مثبتی داشته است، بر همین اساس در سال ۹۵ سود ما معادل ۲۳۰ میلیارد تومان بود و سودآوری صندوق در سال ۹۶ بالغ بر ۲۸۰ میلیارد تومان بوده است. این در حالی است که با عملکردی متفاوت در سال مالی ۹۷ بهرغم پیشبینی سود ۶۲۰ میلیاردتومانی، با یک کارنامه درخشان مبلغ سود واقعی صندوق به بالغ بر یک هزار و ۱۰۰ میلیارد تومان رسید.» این جملات را مهدی نیکدل مدیرعامل صندوق ذخیره فرهنگیان میگوید.

«صندوق ذخیره فرهنگیان همواره طی چند سال اخیر عملکرد مثبتی داشته است، بر همین اساس در سال ۹۵ سود ما معادل ۲۳۰ میلیارد تومان بود و سودآوری صندوق در سال ۹۶ بالغ بر ۲۸۰ میلیارد تومان بوده است. این در حالی است که با عملکردی متفاوت در سال مالی ۹۷ بهرغم پیشبینی سود ۶۲۰ میلیاردتومانی، با یک کارنامه درخشان مبلغ سود واقعی صندوق به بالغ بر یک هزار و ۱۰۰ میلیارد تومان رسید.» این جملات را مهدی نیکدل مدیرعامل صندوق ذخیره فرهنگیان میگوید. -

شفافیت و سودآوری

برای یک موسسه اقتصادی ثبات و دوری از تلاطمها و تنشها حیاتیترین رکن در مسیر دستیابی به بهرهوری و سودآوری و تامین اهداف است. صندوق ذخیره فرهنگیان که با هدف سودآفرینی بر اساس تامین منافع بلندمدت اعضای جامعه فرهنگیان و با تکیه بر سرمایه ارزشمند این قشر موثر جامعه پایهگذاری شده است، پس از دورهای پرتلاطم و پرحاشیه و گذر از گردنهای خطیر به نقطه عطفی از ثبات و آرامش رسیده است که حاصل آن در صورتهای مالی و بنگاهها و شرکتهای زیرمجموعه صندوق و روندهای سودآفرینی و رشد زیرمجموعه صندوق نمایان است.

برای یک موسسه اقتصادی ثبات و دوری از تلاطمها و تنشها حیاتیترین رکن در مسیر دستیابی به بهرهوری و سودآوری و تامین اهداف است. صندوق ذخیره فرهنگیان که با هدف سودآفرینی بر اساس تامین منافع بلندمدت اعضای جامعه فرهنگیان و با تکیه بر سرمایه ارزشمند این قشر موثر جامعه پایهگذاری شده است، پس از دورهای پرتلاطم و پرحاشیه و گذر از گردنهای خطیر به نقطه عطفی از ثبات و آرامش رسیده است که حاصل آن در صورتهای مالی و بنگاهها و شرکتهای زیرمجموعه صندوق و روندهای سودآفرینی و رشد زیرمجموعه صندوق نمایان است.

- پزشکیان: اجازه تصاحب حتی یک وجب خاک ایران را نمیدهیم/آمریکا و اسرائیل دنبال جنگ ما با همسایگان است

- مسدود شدن مسیرهای منتهی به انبار نفت فردیس/تأمین سوخت شهرستان بدون مشکل ادامه دارد

- پزشکیان: با کشورهای همسایه برادریم اما جواب تجاوز را میدهیم+فیلم

- هشدار تند سپاه به خلبانان اسرائیل / دیگر زندگی نرمال ندارید؛ خواهید دید چه خواهد شد!

- واکنش یوسف پزشکیان به سخنان رئیسجمهور/ آتش به اختیار درست و منطقی بود/عذرخواهی از همسایگان مسئله اخلاقی است

- پیشنهاد روزنامه اصلاح طلب به مجلس خبرگان/ برای انتخاب رهبر، از این چهره ها نظزخواهی کنید

- پیشبینی بورس پس از حمله آمریکا و اسرائیل به ایران | فروش سنگین در انتظار سهامداران؟

- آخرین وضعیت بازار کالاهای اساسی/قیمت جدید برنج، شکر و ماکارونی اعلام شد

- طبقه امن آپارتمان کجاست؟ / هنگام انفجار، کدام نقاط بهترین پناهگاه برای حفظ جان هستند؟

- ورود سامانه بارشی جدید از امروز/ تشدید بارشها در ۱۷ استان

- درخواست فوری چین درباره جنگ ایران و آمریکا

- ۲۴ حمله مقاومت اسلامی علیه پایگاههای آمریکا در عراق و منطقه

- گوشت و روغن؛ داغترین عامل تورم در بهمن / فشار تورم روی کدام دهک بیشتر بود؟

- این شمارههای ضروری برای روزهای جنگ را حفظ کنید

- حزبالله دست به حمله گسترده زد / ۳۳ هدف نظامی اسرائیل موشکباران شد

- استرالیا وارد جنگ ایران و آمریکا میشود؟ / موضع رسمی مشخص شد

- دفتر آیتالله مکارم شیرازی هدف حمله آمریکا قرار گرفت؟

- ضربه موشکی سپاه به پایگاه آمریکا / مقر تروریستها در عریفجان هدف قرار گرفت

- اظهارات نخستوزیر پیشین انگلیس/حمایت نکردن از ترامپ در حمله به ایران جنجالآفرین شد

- ترکش جنگ به بازار مسکن رسید/ترمز معاملات مسکن کشیده شد

- ترامپ: دنبال مذاکره با ایرانیها نیستیم/ قصد نداریم کردها را وارد میدان کنیم

- ضربه میلیارددلاری به پنتاگون / تاد هدف موشکهای ایران قرار گرفت

- اعتراف رئیس پیشین سیا درباره حمله آمریکا به ایران / جنگ علیه ایران مطابق انتظار ترامپ پیش نمیرود

- حمله اسرائیل و آمریکا به قم

- سفارت آمریکا در نروژ دچار آتشسوزی شد+فیلم

- پزشکیان: اجازه تصاحب حتی یک وجب خاک ایران را نمیدهیم/آمریکا و اسرائیل دنبال جنگ ما با همسایگان است

- مسدود شدن مسیرهای منتهی به انبار نفت فردیس/تأمین سوخت شهرستان بدون مشکل ادامه دارد

- پزشکیان: با کشورهای همسایه برادریم اما جواب تجاوز را میدهیم+فیلم

- قیمت طلا امروز یکشنبه ۱۷ اسفند ۱۴۰۴

- هشدار تند سپاه به خلبانان اسرائیل / دیگر زندگی نرمال ندارید؛ خواهید دید چه خواهد شد!

- واکنش یوسف پزشکیان به سخنان رئیسجمهور/ آتش به اختیار درست و منطقی بود/عذرخواهی از همسایگان مسئله اخلاقی است

- پیشنهاد روزنامه اصلاح طلب به مجلس خبرگان/ برای انتخاب رهبر، از این چهره ها نظزخواهی کنید

- پیشبینی بورس پس از حمله آمریکا و اسرائیل به ایران | فروش سنگین در انتظار سهامداران؟

- آخرین وضعیت بازار کالاهای اساسی/قیمت جدید برنج، شکر و ماکارونی اعلام شد

- طبقه امن آپارتمان کجاست؟ / هنگام انفجار، کدام نقاط بهترین پناهگاه برای حفظ جان هستند؟

- ورود سامانه بارشی جدید از امروز/ تشدید بارشها در ۱۷ استان

- درخواست فوری چین درباره جنگ ایران و آمریکا

- ۲۴ حمله مقاومت اسلامی علیه پایگاههای آمریکا در عراق و منطقه

- گوشت و روغن؛ داغترین عامل تورم در بهمن / فشار تورم روی کدام دهک بیشتر بود؟

- این شمارههای ضروری برای روزهای جنگ را حفظ کنید

- حزبالله دست به حمله گسترده زد / ۳۳ هدف نظامی اسرائیل موشکباران شد

- استرالیا وارد جنگ ایران و آمریکا میشود؟ / موضع رسمی مشخص شد

- دفتر آیتالله مکارم شیرازی هدف حمله آمریکا قرار گرفت؟

- ضربه موشکی سپاه به پایگاه آمریکا / مقر تروریستها در عریفجان هدف قرار گرفت

- اظهارات نخستوزیر پیشین انگلیس/حمایت نکردن از ترامپ در حمله به ایران جنجالآفرین شد

- ترکش جنگ به بازار مسکن رسید/ترمز معاملات مسکن کشیده شد

- ترامپ: دنبال مذاکره با ایرانیها نیستیم/ قصد نداریم کردها را وارد میدان کنیم

- ضربه میلیارددلاری به پنتاگون / تاد هدف موشکهای ایران قرار گرفت

- اعتراف رئیس پیشین سیا درباره حمله آمریکا به ایران / جنگ علیه ایران مطابق انتظار ترامپ پیش نمیرود

- حمله اسرائیل و آمریکا به قم

- سفارت آمریکا در نروژ دچار آتشسوزی شد+فیلم

- انفجار مهیب در منطقه خلیج حیفا/ آژیر خطر به صدا درآمد

- واکنش ویتکاف درباره ادعای کمک اطلاعاتی روسیه به ایران/به روسیه اطلاع دادیم به ایران کمک نکند

- هشدار ترکیه درباره جنگ ایران و آمریکا / هیچ برندهای در این درگیری وجود ندارد

- افشاگری البرادعی درباره جنگ با ایران / ادعاهای هستهای آمریکا ساختگی است

- حمله به سفارت آمریکا در بغداد

- انفجار نزدیک سفارت آمریکا در نروژ

- شنیده شدن صدای انفجار در شرق تهران

- وقوع چندین انفجار در عربستان

- آخرین وضعیت انتخاب رهبر جدید توسط مجلس خبرگان/ درباره نحوه اعلام نتیجه نهایی دو دیدگاه وجود دارد

- رمزگشایی یوسف پزشکیان از سخنان اخیر رئیسجمهور/ عبارت «آتش به اختیار» دقیق و درست بود/ اگر دشمن نتواند به ترورهایش ادامه دهد، در این جنگ یک دستاورد است

- سقوط دو پهپاد در نزدیکی مقر سازمان ملل و کنسولگری ترکیه در سلیمانیه

- هشدار مقام ایرانی درباره مداخله انگلیس در حمله اسرائیل و آمریکا

- وقوع ۳ انفجار در کویت/ مخازن سوخت فرودگاه هدف حمله پهپادی قرار گرفت

- وزارت دفاع قطر: ۶ موشک بالستیک از ایران به سمت قطر شلیک شد

- ادعای ترامپ درباره حمله به مدرسه میناب/ قصد نداریم کردها وارد میدان شوند/ما به دنبال مذاکره با ایرانیها نیستیم/هیچ نشانهای وجود ندارد که روسیه به ایران کمک میکند

- نماینده ایران در سازمان ملل: عملیات دفاعی ایران متوجه اهداف آمریکا و اسراییل است

- واشنگتن پست: حتی حمله همهجانبه به سرنگونی نظام ایران منجر نخواهد شد/نشانهای از اختلافات در داخل دولت ایران یا در میان نیروهای امنیتی دیده نشده است

- لاریجانی: ما تنگه هرمز را نبستیم به طور طبیعی بسته شده/ آمریکا دنبال تجزیه ایران است/ مخازن موشکی ما سرپاست/کردها می دانند آمریکاییها کاسب کارانه برخورد می کنند

- انفجارها در بحرین/ پایگاه آمریکا هدف حمله قرار گرفت

- وقوع انفجار در فرودگاه کویت

- دو نفتکش از تنگه هرمز عبور کردند/ تنگه هرمز به روی همه بسته است؟

- لحظه اصابت موشک ایرانی به پالایشگاه حیفا+فیلم

- حمله حزبالله به دو پایگاه راهبردی اسرائیل

- ایتالیا: در جنگ با ایران شرکت نخواهیم کرد