ویژه نامه سراسری تامین مالی تولید

-

بانک ملی ایران چگونه تاسیس شد؟

-

پیشینه بحران

از زمان ناصرالدینشاه که صرافیهای قدیمی جای خود را به بانکهای مدرن دادند، بانکداری در ایران فرازوفرود بسیاری را طی کرده است. از یکسو، تحت تاثیر بحرانهای جهانی اقتصاد، دچار رکود شده و از سوی دیگر، اقتصاد بیمار داخلی نیز زخمی بوده بر اندام نحیف بانکداری ایران. از زمانی که بانک شاهنشاهی و استقراضی، اقتصاد ایران را به عرصه مبارزه خویش تبدیل کرده بودند، ایرانیان برای رسیدن به استقلال بانکی، کوشیدهاند و اگرچه رویای رسیدن به بانک ملی، دههها به طول انجامید، اما رانت، اختلاس و رشد قارچگونه بانکهای بینامونشان، زخمی بود که هنوز هم در بانکداری ایران، ریشهای عمیق و سترگ دارد. -

رمزگشایی از یک معما

-

بنگاهسازی برای اقتصاد ایران

بانکها نقش غیرقابل انکاری در تامین مالی تولید و رشد اقتصادی کشور دارند و رونق اقتصاد ایران نیازمند نقشآفرینی بانکها به عنوان یک مکانیسم زنده و پویا برای اقتصاد ایران دارد. ایفای این نقش شبکه بانکی کشور نیازمند حل مسئله نرخ کفایت سرمایه نامطلوب برخی بانکها، افزایش اضافهبرداشت از بانک مرکزی و افزایش زیان انباشته تعدادی دیگر از بانکهاست. از سوی دیگر شبکه بانکی کشورمان در کنار دستوپنجه نرم کردن با اثرات تحریمهای ظالمانه علیه ملت ایران باید خود را برای مواجهه با تغییرات محیط عمل صنعت بانکداری از جمله کاربست هوش مصنوعی در بانکها، توکنسازی داراییها، ارائه محصولات و خدمات بانکی در بستر بلاکچین و... آماده کنند. مواجهه موثر با این چالشها و تغییرات میتواند زمینهساز رونق و شکوفایی اقتصاد ایران با اتکا به تامین مالی بنگاهها و خانوارها توسط شبکه بانکی کشور باشد، برای دستیابی به این چشمانداز ما بیش از هر چیز به نقشآفرینی بانک به عنوان یک مکانیسم زنده در خدمت «بنگاهسازی» برای رونق و رشد اقتصاد ایران هستیم. -

از دل ناترازی

-

بنگاهسازی به جای بنگاهداری

-

اهمیت ثباتسازی

یکی از چالشهای اقتصاد ایران در سالهای اخیر مسئله ناترازی بانکها و موسسههای اعتباری بوده که این امر در سایه عدم رعایت الزامات احتیاطی خرد و کلان در نظام بانکی کشور اثربخشی سیاستگذاری پولی و مکانیسم انتقال پولی را با چالش مواجه ساخته است. از اینرو اهتمام جدی حاکمیت بر حل اساسی و ریشهای این معضل میتواند کمک مناسبی به سیاستگذار پولی برای رساندن تورم به سطوح پایین و پایدار کند. اساساً ناترازی بانکها ریشه در عوامل و مولفههای متعددی دارد که عمدتاً ناشی از عدم رعایت الزامات احتیاطی خرد و کلان، افزایش مطالبات غیرجاری، رابطه مالی بانک مرکزی و بانکها و رابطه مالی دولت با شبکه بانکی است. -

تنگنای اعتبار

برای درک ریشههای ناترازی بانکها میتوان از تسهیلات تکلیفی آغاز کرد. عملیات پایه بانکها شامل جذب سپرده و اعطای تسهیلات به بخشهای مختلف با رعایت ملاحظات اقتصادی است. با این حال، نظام بانکی در ایران با این چالش مواجه است که دولت بر اساس قانون و مقررات و گاه حتی بر اساس دید مصلحتی و حاکمیتی خارج از چهارچوب معمول قانونی، تکالیفی را به بانکها تحمیل میکند؛ برای نمونه از آنها میخواهد که خرید گندم یا مایحتاج ملی را انجام دهند. بانکها ناگزیر از اجرای این تکالیف هستند و این به کمبود منابع نزد آنها دامن میزند، چرا که نرخ تسهیلات تکلیفی اغلب پایین است و با ملاحظات اقتصادی بانکها سازگاری ندارد؛ ناترازی نقدینگی اینگونه ایجاد میشود. -

تامین بخش مولد

یکی از مهمترین ریشههای بیعدالتی در جامعه، وجود ناترازیهای مختلف نظیر ناترازی بودجه، انرژی، تراز پرداختها و ناترازی بانکهاست. ناترازی بانکها در قالب سرفصل «بدهی بانکها به بانک مرکزی»، پایه پولی کشور را متاثر کرده و باعث افزایش نقدینگی و تورم لجامگسیخته میشود. بررسیهای انجامشده حکایت از این واقعیت تلخ دارد که در اقتصاد مالی ایران بهویژه در دهه اخیر، دلیل اصلی افزایش پایه پولی، افزایش «بدهی بانکها به بانک مرکزی» است. بهطوری که در سال ۱۴۰۲، سهم «افزایش در بدهی بانکها به بانک مرکزی» از رشد پایه پولی ۴۵ درصد است. از منظر دیگر، افزایش بدهی بانکها به بانک مرکزی در سال ۱۴۰۲ معادل ۳۸۰ همت و افزایش پایه پولی معادل ۲۳۱ همت بوده است. بر این اساس، ناترازی بانکها مخربترین عامل در افزایش پایه پولی، نقدینگی و در نهایت تورم کشور قلمداد میشود. -

سه شرط رفع ناترازی بانکها

بخش قابل توجهی از ریشههای ناترازی بانکها در اقتصاد ایران مرتبط به تکالیف و دستورات دولت و مجلس شورای اسلامی به نظام بانکی است که اولاً سبب میشود سرند مناسبی از گیرندگان تسهیلات صورت نگیرد و منابع بانکی در اختیار اشخاصی قرار گیرد که یا پروژه پرریسک دارند، یا توانایی کسب فعالیت اقتصادی با نرخ سود تعادلی بازار را ندارند و همین موضوع، جریان نقدی از تسهیلات بانک را تضعیف میکند. -

ترازنامه ناتراز

ترازنامه نظام بانکی کشور طی سالهای متمادی انباشت تدریجی داراییهای موهوم و منجمد در سمت داراییها، با ناترازی روبه گسترشی مواجه بوده است. احمد بدری از دانشکده مدیریت دانشگاه شهید بهشتی و حمید زمانزاده، عضو هیات علمی پژوهشکده پولی و بانکی در این مطالعه با طراحی مدلی که اقتصاد خرد بانکها را به اقتصاد کلان پیوند میزند، به تحلیل عوامل بروز ناترازی ترازنامه نظام بانکی و پیامدهای آن بر متغیرهای پولی و اقتصاد کلان پرداختهاند. نتایج مطالعه آنها نشان میدهد انباشت داراییهای موهوم و بروز ناترازی در ترازنامه نظام بانکی، جریان ناسالمی از خلق نقدینگی را شکل داده است که نهتنها برای نظام بانکی مخاطرهآمیز است، بلکه عامل کلیدی چسبندگی نرخ سود بانکی بهرغم کاهش نرخ تورم و اثرات منفی آن در اقتصاد کلان است. -

بحران ناترازی

-

جریان ناسالم خلق نقدینگی

پدیده ناترازی نظام بانکی و جریان ناسالم خلق نقدینگی، نهتنها برای نظام بانکی نامطلوب است، بلکه پیامدهای آن برای اقتصاد کلان کشور نیز مخاطرهآمیز است. تداوم این روند امکان ورشکستگی بانکها و بهتبع آن بروز پیامدهای سنگین برای اقتصاد کلان را به بار خواهد آورد، بنابراین کنترل ناترازی بانکها بسیار دارای اهمیت است. پژوهشهای مختلفی در مورد دلایل ناترازی بانکها انجام شده است که رویکرد غالب آنها بررسی مسئله به صورت ایستا بوده است. این در حالی است که اثرات ناترازی بانکها در طول زمان شکل گرفته و اثرگذاری این پدیده بر سایر متغیرهای کلان به صورت پویاست، از اینرو در پژوهش حاضر با بهکارگیری رویکرد پویایی سیستم، راهکارهایی برای حل مشکل ناترازی بانکها ارائه شد. -

اثرگذار بر نرخ ارز

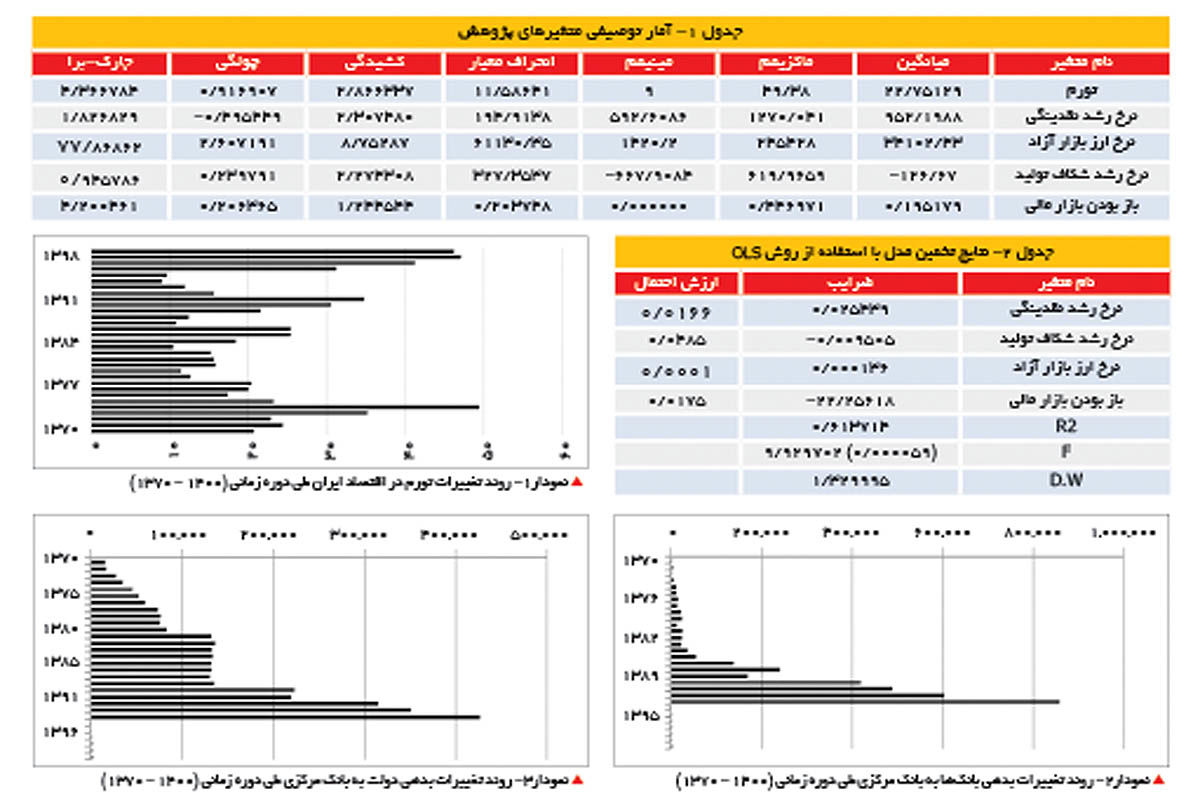

تورم، یکی از معضلات اقتصادی است که امروزه بسیاری از کشورها از جمله ایران را درگیر کرده است. تورم، مشکلات اجتماعی و اقتصادی زیادی به بار میآورد و اغلب اقتصاددانان و سیاستمداران به دنبال راهحلی برای مهار تورم هستند. یکی از متغیرهایی که در ایران بر تورم اثرگذار است نقدینگی و پایه پولی است. ترازنامه بانکی کشور طی سالهای متمادی با اضافهبرداشت بانکها از بانک مرکزی و کسری بودجه دولت با ناترازی رو به گسترشی مواجه بوده است. در همین راستا گروهی از استادان اقتصاد دانشگاه رازی کرمانشاه به بررسی تاثیر کنترل ناترازی بانکها بر تورم در ایران میپردازند.

تورم، یکی از معضلات اقتصادی است که امروزه بسیاری از کشورها از جمله ایران را درگیر کرده است. تورم، مشکلات اجتماعی و اقتصادی زیادی به بار میآورد و اغلب اقتصاددانان و سیاستمداران به دنبال راهحلی برای مهار تورم هستند. یکی از متغیرهایی که در ایران بر تورم اثرگذار است نقدینگی و پایه پولی است. ترازنامه بانکی کشور طی سالهای متمادی با اضافهبرداشت بانکها از بانک مرکزی و کسری بودجه دولت با ناترازی رو به گسترشی مواجه بوده است. در همین راستا گروهی از استادان اقتصاد دانشگاه رازی کرمانشاه به بررسی تاثیر کنترل ناترازی بانکها بر تورم در ایران میپردازند. -

تامین مالی پروژههای سودآور

بانکهای کشور مثل دیگر اجزای اقتصاد ایران اکنون با چالشهایی مواجه هستند که برای رسیدن به رشد اقتصادی و در نهایت توسعه اقتصادی نیازمند حلوفصل عاجل است. حجم ناترازی نظام بانکی به گونهای است که این موضوع را از «انتخاب» به یک «ضرورت عاجل اجتنابناپذیر» تبدیل کرده است. مادامیکه این موضوع با استفاده از ظرفیت همه قوا و به فوریت در دستور کار برای اجرا قرار نگیرد، نمیتوان توقع داشت که نظام بانکی در رشد اقتصاد کشور نقش پررنگی ایفا کند. عباس مرادپور، معاون امور بانکی، بیمه و شرکتهای دولتی وزارت اقتصاد به پرسشهایی در این زمینه پاسخ داده است.

بانکهای کشور مثل دیگر اجزای اقتصاد ایران اکنون با چالشهایی مواجه هستند که برای رسیدن به رشد اقتصادی و در نهایت توسعه اقتصادی نیازمند حلوفصل عاجل است. حجم ناترازی نظام بانکی به گونهای است که این موضوع را از «انتخاب» به یک «ضرورت عاجل اجتنابناپذیر» تبدیل کرده است. مادامیکه این موضوع با استفاده از ظرفیت همه قوا و به فوریت در دستور کار برای اجرا قرار نگیرد، نمیتوان توقع داشت که نظام بانکی در رشد اقتصاد کشور نقش پررنگی ایفا کند. عباس مرادپور، معاون امور بانکی، بیمه و شرکتهای دولتی وزارت اقتصاد به پرسشهایی در این زمینه پاسخ داده است. -

رابطه بانک و بنگاه

بانک برای اولینبار در قرن چهاردهم میلادی ظهور کرد. مردم، بانک را محلی امن برای حفظ کسبوکار خود و همچنین برای قرار دادن پول نقد مشتریان و منبعی برای وامدهی برای خریدهای شخصی و کسبوکارهای پرریسک میدانستند. از همان ابتدا، بانکها نقش بسیار حیاتی در اقتصاد هر کشور ایفا میکردند. بانکها به عنوان موسسههای مالی، برای تامین منابع مالی برای افراد، شرکتها و دولتها ضروری هستند. آنها وامها و خدمات مالی ارائه میدهند که برای سرمایهگذاری و توسعه اقتصادی ضروری است. علاوه بر این، بانکها از طریق ارائه خدمات مالی متنوع، تراکنشهای مالی را ساده و قابل اعتماد میکنند تا افراد و شرکتها بتوانند به راحتی و به صورت امن تراکنشهای مالی خود را انجام دهند. از طرف دیگر، بانکها با ارائه خدمات مالی و اعتماد به مدیریت صحیح ریسک، به حفظ پایداری اقتصاد کمک میکنند. -

هیچ راهی نداریم

نظام بانکی کموبیش یکی از مهمترین بخشهای اقتصادی در هر کشور است؛ به همین دلیل مسئله ناترازی در نظام بانکی، به قدری بغرنج است که بر همه نحلهها و ورطههای اقتصادی اثر سوء میگذارد. یکی از پدیدههای بسیار مهم اقتصادی در سالهای اخیر کشور، ناترازی بانکهاست. در طول ۱۰ سال گذشته، بانکها با مشکل نقدینگی مواجه بودهاند، کفایت سرمایهشان منفی شده و کار برخی از بانکها به جایی رسیده که حتی نمیتوانند به تعهدات قبلی خودشان پایبند باشند. اینجاست که همه مشکلات آغاز میشود؛ چراکه بانکهای ناتراز برای حل مشکلات خودشان در حوزه کمبود منابع، به بانک مرکزی رجوع میکنند و اقدام به استقراض از بانک مرکزی میکنند. به همین ترتیب، اثر بیکفایتی این بانکها درنتیجه این امر، رشد نقدینگی در کشور بوده است. هرچند مقابله با این پدیده در اقتصاد کشور ضروری است و به نوعی، حل معضل ناترازی بانکها میتواند به ثبات مالی و اقتصادی کمک کند، اما هرگونه اشتباهی در این مورد میتواند تبعات سنگینی بر اقتصاد کشور داشته باشد. به همین دلیل در گفتوگو با دکتر کامران ندری تلاش کردهایم به این پدیده اقتصادی بپردازیم و تبعات آن را برشماریم. ندری بر این باور است که سیاستگذار مسئله ناترازی را به شکلی غیرمستقیم و با تزریق پول پرقدرت به بانکها لاپوشانی کرده است و به اصطلاح آن را زیر فرش پنهان میکند. در حال حاضر، اغلب این بانکها، همانطور که گفتم هیچ راهحلی به جز انحلال یا حداقل اعلام ورشکستگی ندارند. تورم ۳۰درصدی اکنون در کشور به تورم تعادلی تبدیل شده است. این یعنی ۳۰ درصد تورم در کشور ما شوک محسوب نمیشود. چون آن چیزی که در واقع غیرقابل پیشبینی باشد و به یکباره همه را غافلگیر میکند، شوک است. به همین دلیل مسئله تورم، شوک نیست.

نظام بانکی کموبیش یکی از مهمترین بخشهای اقتصادی در هر کشور است؛ به همین دلیل مسئله ناترازی در نظام بانکی، به قدری بغرنج است که بر همه نحلهها و ورطههای اقتصادی اثر سوء میگذارد. یکی از پدیدههای بسیار مهم اقتصادی در سالهای اخیر کشور، ناترازی بانکهاست. در طول ۱۰ سال گذشته، بانکها با مشکل نقدینگی مواجه بودهاند، کفایت سرمایهشان منفی شده و کار برخی از بانکها به جایی رسیده که حتی نمیتوانند به تعهدات قبلی خودشان پایبند باشند. اینجاست که همه مشکلات آغاز میشود؛ چراکه بانکهای ناتراز برای حل مشکلات خودشان در حوزه کمبود منابع، به بانک مرکزی رجوع میکنند و اقدام به استقراض از بانک مرکزی میکنند. به همین ترتیب، اثر بیکفایتی این بانکها درنتیجه این امر، رشد نقدینگی در کشور بوده است. هرچند مقابله با این پدیده در اقتصاد کشور ضروری است و به نوعی، حل معضل ناترازی بانکها میتواند به ثبات مالی و اقتصادی کمک کند، اما هرگونه اشتباهی در این مورد میتواند تبعات سنگینی بر اقتصاد کشور داشته باشد. به همین دلیل در گفتوگو با دکتر کامران ندری تلاش کردهایم به این پدیده اقتصادی بپردازیم و تبعات آن را برشماریم. ندری بر این باور است که سیاستگذار مسئله ناترازی را به شکلی غیرمستقیم و با تزریق پول پرقدرت به بانکها لاپوشانی کرده است و به اصطلاح آن را زیر فرش پنهان میکند. در حال حاضر، اغلب این بانکها، همانطور که گفتم هیچ راهحلی به جز انحلال یا حداقل اعلام ورشکستگی ندارند. تورم ۳۰درصدی اکنون در کشور به تورم تعادلی تبدیل شده است. این یعنی ۳۰ درصد تورم در کشور ما شوک محسوب نمیشود. چون آن چیزی که در واقع غیرقابل پیشبینی باشد و به یکباره همه را غافلگیر میکند، شوک است. به همین دلیل مسئله تورم، شوک نیست. -

ناترازی در نظام بانکی

-

نقشه همتی

-

زمین سوخته

-

بنگاهداری ناممکن

داستان بنگاهداری بانکها در ایران یکی از پرچالشترین و پیچیدهترین مقاطع تاریخ اقتصادی کشور است؛ داستانی با فرازونشیبهای بسیار که برای روایت آن باید به دهههای پیش از انقلاب بازگردیم. در آن دوران، شاهد تولد بانکهای متعدد ایرانی بودیم که هر یک با اهداف و ماموریتهای خاص خود شکل میگرفتند. محمدرضاشاه پهلوی، که رویای نوسازی و صنعتیسازی ایران به سبک کشورهای توسعهیافته اروپایی را در سر داشت، انتظارات بزرگی از بانکها داشت. -

نقد و راهکار

کارشناسان حوزه بانکداری میدانند که بانکهای ناتراز و بانکهای ناسالم معانی خاص دارند و باید به صورت جدا بررسی شوند. بانکهای ناسالم بانکهایی هستند که تخلفاتی انجام دادهاند که منافع سپردهگذاران و دولت را به خطر انداختهاند. شناخت این نوع بانکها کار کارشناسی میطلبد. اگر بخواهیم بانکهای ناتراز را تعریف کنیم، باید بگوییم بانکهای ناتراز بانکهایی هستند که توان پرداخت تسهیلات به سپردهگذاران و ذینفعان را ندارند. در این گزارش با استفاده از مطالب پیشین مطرحشده به بررسی این دو موضوع پرداخته و علاوه بر نقد وضعیت موجود تلاش میشود راهکارهایی نیز ارائه شود. -

ابزار کنترل

چندی است به درستی به موضوع ناترازی بانکها توجه شده است. بانک مرکزی قدمهای مثبتی در این زمینه برداشته و قوانین نیز ابزارهای کارایی را در اختیار قرار داده تا بتوان با تشدیدکنندگان این وضع برخورد کرد. خوب است قبل از پرداختن به ابزارهای ذکرشده، اول به عوامل اصلی ناترازی شبکه بانکی کشور توجه کنیم. همانطور که پیشتر هم اعلام کردم از نظر من میتوان پنج عامل اصلی را برای ناترازی شبکه بانکی برشمرد. اول، انتقال سایر ناترازیهای اقتصادی به شبکه بانکی است. متاسفانه انواع ناترازیهای موجود در بودجه و نیز بخشهای مختلف اقتصاد به جای رفع شدن، در عمل پولی میشوند و در قالب چاپ پول خود را به شبکه بانکی تحمیل میکنند. -

سیاستزدایی از پول

تورم بالا و مزمن مهمترین نمود بیرونی حکمرانی ناترازیمحور ایران است. در هر فضای اقتصادی، برنده و بازنده وجود دارد و تورم نیز از این قاعده مستثنی نیست؛ با این حال، هرچه تورم بالا طولانیتر باشد، برندگان آن محدودتر میشود. اقتصاددانان ایرانی همنظر هستند که تورم بلندمدت در ایران از «سلطه مالی» تغذیه میکند. تسلط سیاست مالی بر سیاست پولی همواره یک نگرانی اصلی در کشورهای در حال توسعه بوده چرا که اولی با توزیع پول و دومی با عرضه پول مرتبط است. -

رابطه ناصحیح

-

دارایی موهومی

یکی از مهمترین دلایل ایجاد ناترازی در نظام بانکداری دارایی موهومی است؛ این امر به شکافی منجر میشود که سیستم بانکداری را با بحران روبهرو میکند. تامین مالی نهتنها شرط لازم برای حیات فعالیتهای اقتصادی است، بلکه ارتباط نزدیک و دوطرفهای با رشد اقتصادی نیز دارد. بدون وجود یک نظام مالی مناسب و کارا با طیف گستردهای از خدمات مالی، امکان رشد اقتصادی بالا وجود ندارد؛ از طرف دیگر، جریان عادی فعالیتهای اقتصادی نیز نیازمند تامین مالی است. -

بانکهای ناتراز یا زامبیها

ناترازی بانکها این روزها به عنوان یکی از مشکلات و ابرچالشهای اقتصاد ایران معرفی میشود اما درک مفهوم ناترازی بانکی با توجه به تفاوتهای جدی و تخصصی بودن حوزه بانکداری سختتر از سایر بازارهایی است که ناترازی شکاف عرضه و تقاضا را نشان میدهد. مهرداد سپهوند، اقتصاددان و متخصص حوزه بانکی، با تشریح برداشتهای مختلف از ناترازی، مشکل اصلی نظام بانکی را بانکهای زامبی میشمارد و معتقد است نظام بانکی برای رفع ناترازیهای خود به معنای زیان انباشته بانکها، باید ابتدا بانکهای زامبی را معلوم کند و به سراغ اصلاح آنها برود، در غیر این صورت خصیصه زیاندهی آنها تکثیر و تمام دیگر موسسههای مالی و بانکها ناسالم یا به عبارتی زامبی خواهند شد.

ناترازی بانکها این روزها به عنوان یکی از مشکلات و ابرچالشهای اقتصاد ایران معرفی میشود اما درک مفهوم ناترازی بانکی با توجه به تفاوتهای جدی و تخصصی بودن حوزه بانکداری سختتر از سایر بازارهایی است که ناترازی شکاف عرضه و تقاضا را نشان میدهد. مهرداد سپهوند، اقتصاددان و متخصص حوزه بانکی، با تشریح برداشتهای مختلف از ناترازی، مشکل اصلی نظام بانکی را بانکهای زامبی میشمارد و معتقد است نظام بانکی برای رفع ناترازیهای خود به معنای زیان انباشته بانکها، باید ابتدا بانکهای زامبی را معلوم کند و به سراغ اصلاح آنها برود، در غیر این صورت خصیصه زیاندهی آنها تکثیر و تمام دیگر موسسههای مالی و بانکها ناسالم یا به عبارتی زامبی خواهند شد. -

بانکداری دستوری

ابرچالش نظام بانکی، مانند دیگر ابرچالشهای اقتصادی کشور طی سالهای اخیر شکل وخیمتری به خود گرفته است. شاخصهایی چون کفایت سرمایه، اضافه برداشت یا بدهی بانکها به بانک مرکزی همه رو به بدتر شدن گذاشتهاند و در این شرایط رئیسکل بانک مرکزی به بانکهای ناتراز اخطار داده است که در نیمه دوم سال با آنها برخورد خواهد کرد؛ این در شرایطی است که به نظر نمیرسد با توجه به تعیین نرخ بهره به صورت دستوری، ارائه تسهیلات به صورت دستوری، نرخ سود سپرده و تسهیلات به صورت دستوری، عزل و نصبهای دستوری و البته فقدان نهاد ناظر به معنای دقیق کلمه، بانکها توان اصلاح ناترازی خود را داشته باشند. داود سوری، اقتصاددان، با تاکید بر اینکه باید شرایط بانکها را در فضای کلان اقتصاد کشور و بانکداری دستوری حاکم دید، اشاره میکند که اصلاح ناترازی بانکها اقدامی بسیار زمانبر و طولانیمدت است. او معتقد است بخش عمده فشار بر بانکها از جانب دولت است و بخشی از این ناترازی نیز از طرف بدهیهای دولت به بانکها ایجاد شده است.

ابرچالش نظام بانکی، مانند دیگر ابرچالشهای اقتصادی کشور طی سالهای اخیر شکل وخیمتری به خود گرفته است. شاخصهایی چون کفایت سرمایه، اضافه برداشت یا بدهی بانکها به بانک مرکزی همه رو به بدتر شدن گذاشتهاند و در این شرایط رئیسکل بانک مرکزی به بانکهای ناتراز اخطار داده است که در نیمه دوم سال با آنها برخورد خواهد کرد؛ این در شرایطی است که به نظر نمیرسد با توجه به تعیین نرخ بهره به صورت دستوری، ارائه تسهیلات به صورت دستوری، نرخ سود سپرده و تسهیلات به صورت دستوری، عزل و نصبهای دستوری و البته فقدان نهاد ناظر به معنای دقیق کلمه، بانکها توان اصلاح ناترازی خود را داشته باشند. داود سوری، اقتصاددان، با تاکید بر اینکه باید شرایط بانکها را در فضای کلان اقتصاد کشور و بانکداری دستوری حاکم دید، اشاره میکند که اصلاح ناترازی بانکها اقدامی بسیار زمانبر و طولانیمدت است. او معتقد است بخش عمده فشار بر بانکها از جانب دولت است و بخشی از این ناترازی نیز از طرف بدهیهای دولت به بانکها ایجاد شده است. -

تمرکز بر خدمات مالی

در دنیای پیچیده و متغیر اقتصادی امروز، نظام بانکی به عنوان یکی از ارکان اساسی توسعه اقتصادی، در حال تجربه تغییرات بنیادین است. یکی از این تغییرات مهم، «خروج از بنگاهداری» و حرکت به سوی «بنگاهسازی» است. این دو مفهوم، نهتنها بر عملکرد بانکها تاثیر میگذارد بلکه میتواند به شکلگیری یک اقتصاد پایدار و کارآمد نیز کمک کند. -

تامین مالی تولید

بانکها با اعطای تسهیلات، اعتبارات و خدمات به کسبوکارها و افراد، منابع مالی مورد نیاز برای سرمایهگذاری را فراهم میکنند. بانکها واسطه وجوه و سپردههای مردم و بنگاهها هستند و با استفاده از این کارکرد خود، منابع مالی یا سپردههایی را که در اختیار دارند برای تامین مالی بنگاههای اقتصادی به کار میگیرند و این مهم همان مفهومی است که از آن به بنگاهسازی تعبیر میشود. اما برخی بانکها با توجه به شرایط اقتصادی، تا حدودی از نهادهای مالی تبدیل به بنگاههای اقتصادی شدهاند و این امر سبب شده تا بنگاههای خصوصی در رقابت با این بانکها و بنگاههای متعلق به آنان که با سهولت بیشتری از منابع مالی و تسهیلاتی برخوردارند، قرار گرفته و دچار مشکل شوند که این موضوع در تضاد با اهداف اصلی اقتصاد در ایجاد محیطی امن و رقابتی برای فعالیت بخش خصوصی است. -

ریشههای یک چالش

یکی از چالشهای جدی و ساختاری در نظام مالی کشور، ناترازی بانکی است که به دلیل ساختار بانکمحور اقتصاد، ضعف در سیستمهای نظارتی و شرایط اقتصادی نامطلوب، اثرات عمیقی بر اقتصاد ایران گذاشته است. از دلایل اصلی ناترازی بانکی در ایران میتوان به وامهای تکلیفی و اعتبارات دستوری، نداشتن نظارت کافی و ضعف در تنظیم مقررات بانکی، تورم بالا، عدم تطابق زمانی داراییها و بدهیها و نرخ بالای نکول وامها اشاره کرد. در ایران، بانکها موظف به اعطای وامهای تکلیفی و دستوری به بخشهای خاص اقتصادی هستند که معمولاً با اهداف سیاسی و اجتماعی به بانکها تحمیل میشوند. این وامها گاه بدون بررسی کامل اهلیت وامگیرنده داده میشود و نرخ نکول آنها بالاست، در نتیجه بانکها با داراییهای نامولد و وامهای معوق مواجه میشوند. -

ریشههای پیدایش ناترازی

بحران بانکی یکی از مهمترین معضلات و شاید هم مهمترین معضل اقتصاد کلان کشور است. از نظر بسیاری از اقتصاددانان آن چیزی که موتور توسعه یک کشور را به حرکت درمیآورد داشتن نظام مالی مناسب است و بنابراین، زمانی که سیستم مالی کشورزی در بحران باشد، احتمال رشد و توسعه اقتصادی در آن کشور ضعیف است. علت حسابداری بروز ناترازی ترازنامهای در صورتهای مالی بانکها، رشد بیشتر بدهی بانکها نسبت به دارایی است. بهطور کلی چنانچه منابع تقاضا برای نقدینگی با عرضه نقدینگی در یک بانک تطابق نداشته باشد بانکها دچار معضل ناترازی خواهند شد. انباشت داراییهای موهوم و بروز ناترازی در ترازنامه نظام بانکی، جریان ناسالمی از خلق نقدینگی را شکل میدهد که نهتنها برای نظام بانکی مخاطرهآمیز است، بلکه عامل کلیدی چسبندگی نرخ سود بانکی بهرغم کاهش نرخ تورم و اثرات منفی آن در اقتصاد کلان است.

- فوری/ خبر مهم عراقچی از پیش نویس توافق هستهای احتمالی ایران و آمریکا

- حساب های بانکی مورد حمله هکرها قرار گرفت/ اطلاعات یک میلیون و ۲۰۰ هزار حساب افشا شد

- قیمت طلا جمعه ۱ اسفند ۱۴۰۴/ قیمت بالا رفت

- محسن رضایی عزادار شد/ سید حسن خمینی تسلیت گفت

- هشدار سفیر سابق اسرائیل درباره اقدام نظامی/ ایران هزاران پهپاد و موشک دارد+ فیلم

- ضرب شست ترامپ به پوتین

- مدارس تهران فردا شنبه ۲ اسفند تعطیل است؟

- واکنش عراقچی به احتمال حمله نظامی آمریکا به ایران/ واشنگتن از تهران نخواسته که غنیسازی اورانیوم را بهطور دائم کنار بگذارد

- درگیری جنگندههای آمریکا و چین/ ماجرا چیست؟

- یک واریزی بزرگ انجام شد/ این افراد حساب خود را چک کنند

- صدابردار جوان سینما درگذشت

- نماینده آمریکا در سازمان ملل: خواستار عدم غنیسازی در ایران هستیم

- ورود سامانه جدید بارشی به کشور/ این استانها بارانی میشوند

- هشدار درباره جوانانی که نه کار میکنند، نه درس میخوانند/ «نیتها» آتش زیر خاکسترند

- واکنش ترامپ به مخالفت لندن با حمله نظامی به ایران از پایگاه دیهگو گارسیا

- الاخبار: سفیر عربستان حتی نمیخواهد در کنار سعد حریری بنشیند

- اظهارات جدید ترامپ درباره مذاکره ایران و آمریکا/ این اختیار را دارم که روابط تجاری آمریکا را با هر کشوری قطع کنم

- اگر جنگ رخ دهد بیش از ۲ ماه طول نمیکشد/ دپوی دارویی کشور برای بحران کافی است

- ادعای الجزیره درباره تاسیسات نظامی و هسته ای ایران

- پشت پرده توزیع کوپن در دهه ۶۰ به روایت بهزاد نبوی/ با وساطت محمد یزدی تعهد دادم که با بنیصدر مخالفت نکنم

- هشدار موسویان درباره پیامدهای حمله آمریکا به ایران/ واشنگتن قادر به کنترل درگیری نخواهد بود

- ادعای جدید ترامپ درباره مذاکرات ایران و آمریکا+جزئیات

- ماجرای ورود هواپیمای ناشناس به حریم هوایی روسیه چه بود؟

- حادثه مرگبار در مسیر کندوان/ سه نفر جان باختند + تعداد مصدومان

- ادعای عجیب کارشناس صداوسیما درباره حمله احتمالی آمریکا به ایران/ حکومتهای خلیج فارس از بین میروند

- رقابت بر سر ۵ صندلی خالی مجلس شورای اسلامی/ جایگاه مسعود پزشکیان به چه کسی خواهد رسید؟

- کنگره آمریکا در تدارک رأیگیری برای محدود کردن اختیارات جنگی ترامپ علیه ایران

- اینجا «پایتخت کاکائوی جهان» است/حقایق جالب درباره این کشور

- درخواست سازمان ملل از ایران و آمریکا در خصوص مذاکرات

- عملیاتی بی سابقه در آمریکا/ «بمب ساعتی» در آسمان جابجا شد

- توئیت محسن رضایی درباره موشک های ناوکش+جزئیات

- حملات جدید اسرائیل به لبنان/ ۶ نفر شهید شدند/ آمار زخمی ها اعلام شد

- سرمربی تیم استقلال اخراج شد/ علت چه بود؟

- توصیههای تغذیهای مهم برای ماه رمضان

- دستور جنجالی ترامپ درباره موجودات فضایی/ اسناد مرتبط منتشر خواهند شد

- این خوراکی ها، استخوان هایتان را نابود می کنند!

- ادعای جدید ترامپ درباره مذاکرات ایران و آمریکا+جزئیات

- انگلیس: آمریکا باید با ایران مذاکره کند

- انتخابهای دشوار روی میز ترامپ درباره ایران؛ دستور حمله یا عقبنشینی؟/ اکونومیست تحلیل کرد

- آلمان برای وضعیت اضطرار جنگی آماده میشود

- معیارهای جدید حذف یارانه/ یارانه زوجهای کارمند حذف میشود؟

- اظهارات جدید ترامپ درباره مذاکره ایران و آمریکا/ این اختیار را دارم که روابط تجاری آمریکا را با هر کشوری قطع کنم

- واکنش کانادا به رای دیوان عالی آمریکا علیه ترامپ

- پیشبینی بورس فردا شنبه ۲ اسفندماه ۱۴۰۴/ نشانههای ضعف تقاضا در جریان نقدینگی

- کاخ سفید تاریخ دقیق سفر ترامپ به چین را اعلام کرد

- صدور یک ممنوعیت جدید درباره کالابرگ + جزئیات

- اطلاعیه مهم وزارت علوم/ مجاز بودن غیبت دانشجویان تا پایان امسال صحت دارد؟

- عربستان در مسیر غنی سازی اورانیوم همزمان با تشدید تنشهای هستهای ایران و آمریکا!

- تازهترین موقعیت «جرالد فورد» در مسیر حرکت به سمت ایران + نقشه

- اظهارات وزیر خارجه انگلیس درباره ایران در آستانه ملاقات با روبیو/ تردید در مشارکت نظامی با واشنگتن علیه تهران

- احمد زیدآبادی: به انتخابات دل نبندید، مردم را هم به خیابان نکشانید!

- احتمال کنارهگیری پیش از موعد «لاگارد» از ریاست بانک مرکزی اروپا

- اولین واکنش ترامپ به تصمیم دادگاه عالی آمریکا؛ «شرم آور» است

- خبر مهم درباره نرخ بلیت هواپیما

- آتشسوزی خطرناک در همدان/ ۱۲ مصدوم راهی بیمارستان شدند

- تونی بلر برنامههای «شورای صلح» ترامپ برای غزه را اعلام کرد + جزئیات

- اقدام تازه آمریکا در کشورهای همسایه ایران در پی تشدید تنشهای منطقهای

- ردپای رئیس فیفا در جنایات جنگی؟/ اینفانتینو با اتهامات سنگین مواجه شد

- ادعای الجزیره درباره تاسیسات نظامی و هسته ای ایران

- آخرین وضعیت بازار مسکن/ معاملات این خانهها پر رونق شد + جزئیات

- توصیههای مهم غذایی برای ماه رمضان/ مصرف این موادغذایی را محدود کنید

- رهگیری چندین بمبافکن توسط آمریکا در سواحل آلاسکا/ ماجرا چیست؟

- چرا دونالد ترامپ از تکرار شکست یمن میترسد؟/ اعتراف کانال اسرائیلی؛ «ایران» ونزوئلا نیست + فیلم

- ماجرای ورود هواپیمای آمریکایی به حریم هوایی روسیه و محو شدن از رادار

- صدابردار جوان سینما درگذشت

- الاخبار: سفیر عربستان حتی نمیخواهد در کنار سعد حریری بنشیند

- پیام تسلیت رهبر انقلاب در پی درگذشت حجتالاسلام مرتضی محمودی

- جزئیاتی از تقابل جنگندههای آمریکایی و چینی در نزدیکی شبهجزیره کره

- ادعای عجیب کارشناس صداوسیما درباره حمله احتمالی آمریکا به ایران/ حکومتهای خلیج فارس از بین میروند

- مدارس تهران فردا شنبه ۲ اسفند تعطیل است؟

- خبر جدید درباره خالی شدن آب سد طالقان

- واکنش ترامپ به مخالفت لندن با حمله نظامی به ایران از پایگاه دیهگو گارسیا

- دادگاه عالی آمریکا تعرفه های ترامپ را لغو کرد

- ادعای جدید ترامپ علیه ایران: در حال بررسی حمله محدود هستم

- فرصت ۱.۵ میلیارد دلاری که تحریمهای اروپا به ایران داد