اثرگذار بر نرخ ارز

ناترازی نظام بانکی چگونه باعث شوک به اقتصاد میشود؟

طبق نتایج مقاله، با افزایش نرخ رشد بدهی بانکها به بانک مرکزی، نرخ رشد بدهی دولت به بانک مرکزی و نرخ ارز در چندکهای بالا و پایین، تورم افزایش مییابد، و همچنین نرخ رشد شکاف تولید و باز بودن بازار مالی تاثیر منفی و معناداری بر تورم دارد.

مقدمه

کنترل تورم از اساسیترین پیششرطهای موفقیت اقتصاد است، چرا که موجب افزایش رفاه و نشاندهنده عملکرد مطلوب اقتصاد است. اقتصاد ایران در سالهای اخیر دچار یک نرخ تورم مزمن شده است که تاکنون سیاستهای به کار گرفتهشده نتوانسته است این نرخ تورم را کنترل کند. متوسط نرخ تورم در ایران در دهه ۱۳۷۰، ۲۳ درصد و در دهه ۱۳۸۰، ۱۴ درصد و در دهه ۱۳۹۰ تا قبل از ۱۳۹۸ معادل ۲۰ درصد و در سال ۱۳۹۸، ۲/ ۴۱ درصد و در سال ۱۳۹۹، ۱/ ۴۷ درصد و در سال ۱۴۰۰ میزان تورم ۲/ ۴۶ درصد بوده است (بانک مرکزی). افزایش مداوم سطح عمومی قیمتها در اقتصاد ایران از اواخر دهه ۱۳۴۰ آغاز شد و در سالهای اولیه دهه ۱۳۵۰ به دنبال افزایش ناگهانی درآمدهای کشور تداوم یافت و بهسرعت به صورت یکی از بزرگترین مشکلات اقتصادی-اجتماعی کشور ایران تبدیل شد. تورم شدید موجب اختلال در نظام تخصیص قیمتها و بر هم خوردن توزیع درآمد در جامعه میشود. از سوی دیگر، تورم نهتنها موجب خدشهدار شدن اعتبار سیاستگذاران کلان اقتصادی بهویژه بانک مرکزی میشود، بلکه تداوم آن میتواند موارد حاد بیثباتی سیاسی کشور را نیز موجب شود.

از اینرو کنترل آن به عنوان یکی از هدفهای سیاست کلان اقتصادی همیشه مورد توجه بوده است. بنابراین شناخت عوامل اثرگذار بر تورم و اولویتبندی آن عوامل به ترتیبی که مشخص شود کدام عوامل بیشترین و کمترین اثرگذاری را در افزایش تورم دارند بسیار مفید و حائز اهمیت است، در حالی که میتوان عواملی مانند افزایش بهای کالاهای وارداتی ناشی از نوسانات نرخ ارز و وجود تحریمها را از علل پیدایش تورم و نااطمینانی در بازار برشمرد، ولی براساس مطالعات گذشته و نظر مکتب پولگرایان، تورم در ایران ریشه در تغییرات نقدینگی و پایه پول دارد. فریدمن در جملهای که شهرت بسیاری پیدا کرد، بیان میکند که تورم همیشه و همهجا یک پدیده پولی است و در نتیجه پول یگانه ابزار سیاستی مهار تورم است. فریدمن در یک سطح فراتر مدعی میشود که پول در بلندمدت خنثی است، بنابراین از پول تنها میتوان انتظار کنترل تورم را داشت. به نظر وی، تغییرات پولی در بلندمدت نمیتواند میانگین محصول و بیکاری را تحت تاثیر قرار دهد و بهترین کمک آن پایین نگه داشتن نرخ تورم است.

در ایران بخش بزرگی از رشد نقدینگی ناشی از رشد پایه پولی بوده است. پایه پولی یکی از مهمترین شاخصهای پولی و مهمترین جزء نقدینگی به شمار میآید. بر اساس تعریف بانک مرکزی پایه پولی یکی از متغیرهای بسیار مهم پولی است که به آن پول پرقدرت هم میگویند و هرگونه افزایش در پایه پولی به افزایش چند برابر آن (معادل ضریب فزاینده نقدینگی) در نقدینگی منجر میشود.

ناترازی بانکی

بهطور کلی مجموعهای از تئوریها به تعریف مفهوم ناترازی بانکی پرداختهاند. نخستین مجموعه از تئوریها ناترازی بانکی را به عنوان ناترازی جریان نقدی بیان کردهاند؛ در این تعریف ناترازی را عاملی که بانک را از پرداخت تعهدات خود در برابر سپردهگذاران یا در برابر سایر بانکها ناتوان کند مینامند. فشار روی نقدینگی بانک در مواردی باعث فروش زیر قیمت اصلی داراییهای بانکها میشود. با فشار بیشتر، ورشکستگی بانکها اتفاق میافتد و این ورشکستگی حالت سیستمیک پیدا میکند و به دیگر بانکها سرایت میکند. در دومین مجموعه از تئوریها، ناترازی بانکی به صورت منشأ زیانهای کلان و داراییهای ترازنامه بانکها معرفی شده است. این زیانها عموماً زوالهای پیدرپی در کیفیت داراییهای بانک را به دنبال دارد. بیشتر این تئوریها ناترازی بانکی را یک مفهوم طبیعی ناشی از چرخههای تجاری تعریف میکنند که در حقیقت تمایل به بزرگنمایی در چرخههای اقتصادی دارند. این تمایل به بزرگنمایی در چرخههای اقتصادی سیستمهای مالی را بهشدت شکننده و نسبت به بحرانها آسیبپذیر میکند. مجموعه دیگر تئوریها ناترازی بانکی را نتیجه شکاف بین ارزش بدهیها و داراییها به گونهای که مابهالتفاوت بدهی بانک از دارایی آن بیش از ارزش سرمایه بانک شود و سرمایه بانک منفی شود بیان کردهاند.

تاثیر ناترازی بانکها بر تورم

به هر پولی (سکه و اسکناس و اعتبار) که از بانک مرکزی به بیرون انتشار مییابد و در جریان فعالیتهای بانکی و خلق اعتبار قرار گیرد پایه پولی یا پول پرقدرت گفته میشود. از این نظر این پول، پول پرقدرت نامیده میشود که وقتی از بانک مرکزی به بیرون انتشار مییابد در یک فرآیند خلق بدهی و سپردهگذاری به چند برابر واسطه مبادله یعنی همان پول یا نقدینگی تبدیل میشود. به بیانی دیگر از این جهت که پایه پولی از طریق ضریب فزاینده به چند برابر خود (پول یا نقدینگی) تبدیل میشود، به آن پول پرقدرت گفته میشود. پایه پولی را میتوان بر اساس منابع (داراییها) یا مصارف (تعهدات) بانک مرکزی بیان کرد. که از بعد منابع شامل خالص داراییهای خارجی بانک مرکزی، خالص مطالبات بانک مرکزی از دولت و مطالبات بانک مرکزی از بانکها و از بعد مصارف شامل مجموع اسکناس و مسکوک در دست مردم و ذخایر بانکها میشود. با توجه به برابری داراییها و بدهیهای ترازنامه بانک مرکزی (در ترازنامه حسابداری)، هرگونه افزایش (یا کاهش) اجزای داراییها به افزایش (یا کاهش) طرف بدهیها یعنی سکه و اسکناس در دست مردم یا ذخایر بانکها منجر میشود. اما افزایش در ذخایر بانکهای تجاری، به افزایش ظرفیت اعتباردهی موسسهها منجر شده، و افزایش عرضه پول را به دنبال خواهد داشت. از آنجا که حجم نقدینگی از مجموع سپردههای جاری، سکه و اسکناس و سپردههای غیردیداری (سپردههای سرمایهگذاری و پسانداز) تشکیل شده است، یک متغیر عمده اقتصاد کلان و نیز یکی از ابزارهای اصلی سیاستهای کنترل تقاضای کل محسوب میشود.

در حقیقت بانک مرکزی با تزریق نقدینگی به سیستم بانکی بر قدرت وامدهی بانکها و مصارف بانکی تاثیر خواهد داشت که با افزایش پول در دست مردم و همچنین افزایش بدهی بانکها به بانک مرکزی به رشد پایه پولی و متعاقباً به افزایش حجم پول و نقدینگی دامن زده و درنتیجه بر متغیرهای کلان اقتصادی مانند تولید و تورم تاثیرگذار است. بهطور کلی میتوان گفت که پایه پولی از سه فاز مختلف باعث تورم میشود: 1- تامین کسری بودجه دولت؛ 2- تبدیل درآمدهای ارزی به ریال؛ 3- خلق پول بخش بانکی. اگر میزان نقدینگی نامتناسب با تولید رشد کند به افزایش تقاضای کالاها و خدمات در جامعه منجر شده، این موضوع به افزایش سطح عمومی قیمتها و ایجاد تورم در جامعه میانجامد.

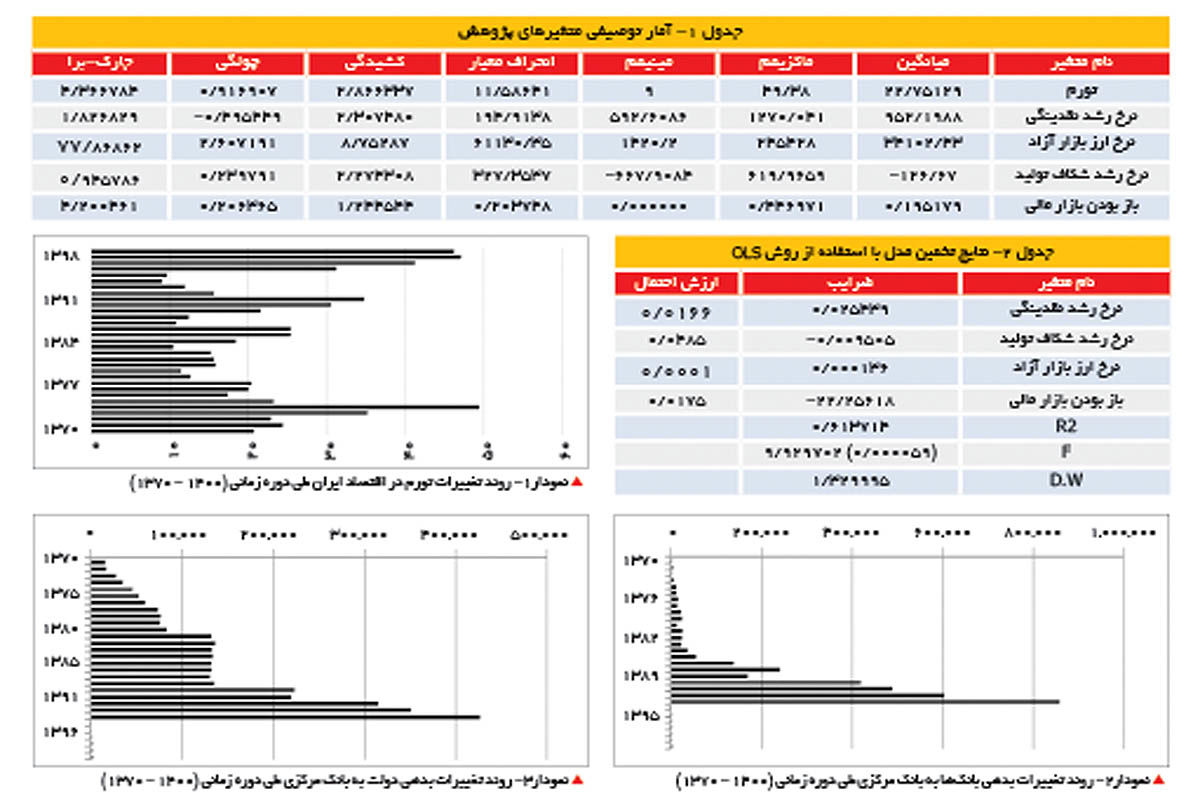

برآوردها

شکل 1 روند تغییرات تورم در اقتصاد ایران را در دوره 1370 تا 1400 نشان میدهد. متوسط نرخ تورم در ایران در دهه 1370، 23 درصد، در دهه 1380، 14 درصد، در دهه 1390 تا قبل از 1398 معادل 20 درصد و در سال 1398، 1/ 42 درصد، در سال 1399، 1/ 47 درصد و در سال 1400 معادل 2/ 46 درصد بوده است. افزایش مداوم سطح عمومی قیمتها در اقتصاد ایران از اواخر دهه 1340 آغاز شد و در سالهای اولیه دهه 1350 به دنبال افزایش ناگهانی درآمدهای کشور تداوم یافت و بهسرعت به یکی از بزرگترین مشکلات اقتصادی-اجتماعی ایران تبدیل شد. نمودارهای 2 و 3 روند تغییرات بدهی بانکها و بدهی دولت به بانک مرکزی را در اقتصاد ایران نشان میدهد. از سال 1373 تا 1380 بدهی دولت به بانک مرکزی و بدهی بانکها به بانک مرکزی روند نزولی طی کردهاند. از سال 1380 تا 1385 هر دو جزء پایه پولی روند صعودی داشتهاند. از سال 1385 تا 1398 بدهی دولت به بانک مرکزی با وجود نوسانات گوناگون روند تقریباً باثباتی را طی کرده است. این در حالی است که بدهی بانکها به بانک مرکزی در این دوره گرچه دارای نوسان بوده اما روند صعودی داشته است. در جدول 1، آمار توصیفی دادهها نشان داده شده است.

نتایج حاصل از برآورد مدل روش OLS، قیدشده در جدول 2، نشان میدهد که متغیر مربوط به نرخ رشد نقدینگی از نظر آماری معنادار و دارای علامت مثبت و بیانگر آن است که هرچه نرخ رشد نقدینگی بالاتر باشد، باعث افزایش تورم میشود. متغیر نرخ رشد شکاف تولید از نظر آماری معنادار و منفی است و بیانگر رابطه معکوس تولید و تورم است. متغیر نرخ ارز بازار آزاد از نظر آماری معنادار و مثبت است، یعنی هرچه نرخ ارز دارای نوسان بیشتری باشد و ثبات کمتری داشته باشد تورم بیشتر میشود. متغیر مربوط به باز بودن بازار مالی از نظر آماری معنادار و دارای علامت منفی و بیانگر آن است که هر چه بازارهای مالی آزادی بیشتری داشته باشند باعث کاهش تورم میشود.