نقد و راهکار

برای برونرفت از ناترازی بانکها چه باید کرد؟

بانک مرکزی و دیگر نهادهای نظارتی مالی در اینگونه مواقع ورود میکنند و اگر بانکی مشکلی داشته باشد، ساماندهی میکنند. انحلال در مرحله آخر است. ابتدا موارد ناترازی را در ساماندهی منابع و مصرف و سودآوریشان بررسی میکنند و پیشنهادهایی به بانک مذکور میدهند و اصلاحاتی را که باید انجام شود ابلاغ میکنند تا نواقصی را که وجود دارد، برطرف کنند. اگر موفق نشدند بانک مرکزی میتواند این بانکها را زیر نظر خودش بگیرد. مواد قانونی وجود دارد که میتواند این کار را بکند. این اقدامات را انجام میدهد تا بانک به وضعیت عادی و مطلوب خودش برگردد. در نهایت اگر هیچکدام از این موارد پاسخگو نبود، بانک ورشکسته اعلام میشود؛ یعنی بانکی که توانایی ایفای تعهدات خود را ندارد. در چنین مواقعی، بانکها به کمک همدیگر میآیند و اگر مطالباتی از بانک ناتراز دارند، به آن بانک مهلت میدهند. اگر نیاز به سپردهگذاری داشته باشد، سپردهگذاری انجام میدهند.

توجه داشته باشید که انحلال یک بانک، تاثیر منفی روی همه بانکها میگذارد و مردم ایراد در یک بانک را نتیجه ایراد در کلیت نظام بانکداری میدانند و اعتماد خود را از دست میدهند. معمولاً بانک مرکزی و دیگر بانکها کمک میکنند تا بانک ناتراز نجات پیدا کند و به فعالیت خود ادامه دهد. یکی از مهمترین راهها این است که ترکیب سهامداری در بانکها درست شود. طبق قانون نظام بانکداری هر سهامدار تا ۳۰ درصد میتواند سهام در بانک داشته باشد که اگر بیشتر از این میزان باشد یعنی آن بانک در دست گروه خاصی از سهامداران است. اگر ترکیب سهامداری درست شود، ترکیب هیاتمدیره هم درست میشود. ترکیب هیاتمدیره که درست شود، تصمیمهای صحیح در چهارچوب مقررات پولی و بانکی بانک مرکزی اتخاذ میشود. این روشها روندهای خاصی دارد.

در تمام دنیا برخورد با بانکها خیلی حساس است و معمولاً دولتها از دخالت مطبوعات و جراید و کارشناسان غیرمرتبط جلوگیری میکنند تا جو آشفته نشده و مردم نگران نشوند. معمولاً دولتها تلاش میکنند بانکها در یک جو آرام مسیرشان را ادامه دهند و اگر احتیاج به اصلاحاتی دارند به صورت رسمی و غیرمحسوس باید ایرادات اصلاح شود. اینکه برخی معتقدند باید بدهکاران بزرگ بانکی را اعلام کنید، بیشتر از اینکه به وصول مطالبات کمک کند، به اعتبار بانکها ضربه میزند.

تاکید میکنم از آنجا که در تحریم هستیم و کمبود منابع مالی داریم، منابع مالی داخلی هم جوابگو نیست و باید منابع مالی از خارج کشور فراهم شود. همین منابع بانکها هم در قالب اعتبارهای بلندمدت، کوتاهمدت و میانمدت مانند فاینانس و از روشهای مالی مختلف بینالمللی بانکهاست. علتالعلل را در مرحله اول نباید بر گردن بانکها انداخت. در این شرایط تحریم قادر به نقلوانتقال پولی نیستیم و حتی نمیتوان پول کالایی را که وارد میشود به صورت مستقیم از طریق سوئیفت پرداخت، در نتیجه این درماندگی بانکی ایجاد شده که خارج از اختیار بانکهاست. البته بانکها ایراداتی دارند. مانند اینکه به سمت بنگاهداری رفتند و تصمیمات عمدهای گرفتند که خلاف منافع سهامداران خرد و سایر ذینفعان بانک بود. اصلاح اینها در اختیار بانک مرکزی است. مقصر ناترازی بانکها، بانکهای کنونی نیستند، بلکه سیاستگذار و بانک مرکزی مقصر است. در کنار این اتفاقها، بانکهای دولتی که خصوصی شدهاند هم، دچار مشکل هستند. در این موارد دولت سیاستهای فرمایشی و تبصرههای بودجهای را در نظر میگیرد که در این شرایط بانکهای دولتی هم درگیر ناترازی میشوند.

هیچکدام از نهادهای ناظر، کمیته و کمیسیون و نهادهای نظارتی که گماشتهایم، کاری نکردند و وضعیت شبکه بانکی اینطور شد. در حالی که بانک مرکزی بهعنوان مقتدرترین نهاد مالی کشور کافی بود تا بتواند بر سیستم مالی و پولی کشور حکمرانی و نظارت کند. اما بانک مرکزی هم خود درگیر چالشهای مدیریتی بود که به ایجاد چنین وضعی دامن زد. امیدوارم سیاستگذار اقتصادی در دولت چهاردهم با اقتدار بیشتری تصمیم بگیرد و از اتخاذ تصمیمهای شجاعانه ترسی نداشته باشد. تنها در این صورت است که میتوان اندکی وضعیت موجود را بهبود بخشید.

پیش از آغاز به کار دولت چهاردهم در راستای راهکارهای برونرفت از چالش ناترازی بانکها در کشور و انتظارات از دولت آینده برای رفع ناترازی شبکه بانکی گفته بودم یکی از مهمترین اقداماتی که باید در دولت آینده صورت بگیرد، دسترسی سیستم بانکی کشور به شبکه بانکی بینالمللی است. فارغ از اینکه چه کسی رئیس دولت باشد، باید این واقعیت را پذیرفت که اقتصاد ما ناتراز است که باعث ناترازی در شبکه بانکی کشور شده است و نباید شبکه بانکی را مستقل از اقتصاد کشور دانست. به عبارتی ناترازی بانکها، گواهی بر ناترازی در اقتصاد کشور است. سالها گفتهایم که باید برای برونرفت از این وضعیت، تصمیمات اقتصادی اتخاذ شود. همه ما میدانیم که اگر به ملاحظات سیاسی بر تصمیمات راهگشای اقتصادی اولویت داده شود و اقتصاد سیاسی را کنار بگذاریم، میتوانیم به سمت بهبود و اصلاح ناترازی اقتصاد و بانکهای کشور حرکت کنیم.

همانطور که پیشتر اشاره کردم اولین و مهمترین اقدام برای رفع و اصلاح ناترازی بانکها این است که باید به منابع مالی دنیا دسترسی داشته باشیم و لازمه آن پذیرش FATF و سایر معاهدات و کنوانسیونهای پولی و مالی در جهان است تا بتوانیم به شبکه بانکی بینالمللی متصل باشیم و به جای اینکه مثل گذشته از طریق صرافیها نقلوانتقالات خود را انجام دهیم به شبکه بانکی جهانی و بینالمللی بازگردیم. در شرایطی که ما امروز شاهد بانکداری مدرن و دیجیتال هستیم و به ارزهای دیجیتال رسیدهایم، دیگر نمیتوانیم از طریق تماس با صراف بخواهیم مبادلات و انتقالات مالی در جامعه را انجام دهیم. زمانی که بانکها با یکدیگر طرف مبادله و معامله باشند دیگر نیاز نیست مثل گذشته فروشنده و خریدار با هم طرف باشند و این شیوه دیگر در همه دنیا منسوخ شده است. پیشتر هم در گفتوگو با رسانهها اعلام کردم ما باید به پساندازها و منابع مالی بینالمللی دسترسی پیدا کنیم. دسترسی به سرمایهها و اعتبارات بینالمللی با توجه به بسترهای سرمایهگذاری در کشور ما باید اولویت باشد، چراکه ایران یک کشور کاملاً ایدهآل است، یک جمعیت مناسب نسبت به دیگر کشورهای منطقه دارد، منابع و بسترهای لازم برای سرمایهگذاری در اختیار دارد و به بیانی باید گفت که تشنه سرمایهگذاری خارجی و بینالمللی است.

لازم به یادآوری است از آنجا که یک قدرت و بستر سرمایهگذاری بزرگ مانند نفت، گاز و پتروشیمی به عنوان پشتوانه برای سرمایهگذاری خارجی در کشور وجود دارد و همانگونه که اگر برای دریافت تسهیلات بانکی وثیقه مناسب و قوی داشته باشید، میتوانید تسهیلات بیشتری را به پشتوانه آن دریافت کنید، منابع و بسترهای موجود برای سرمایهگذاری در کشور نیز یک پشتوانه مناسب برای ورود سرمایه خارجی و توسعه سرمایهگذاری در کشور است. بنابراین باید رابطه خارجی مناسب با دنیا برقرار شود و به سراغ منابع و اعتبارات مناسب برای سرمایهگذاری و جذب سرمایه خارجی برویم تا در کنار آن بتوانیم هم سرمایهگذاریهای خود را توسعه دهیم و منابع پولی و مالی مناسبی را به کشور وارد کنیم و در کنار آن نیز فشار را از روی دوش ریال برداریم. برای مثال اگر ارز لازم است نباید از بانک ریال دریافت کنیم و برویم ارز خارجی بخریم، بلکه باید منابع ارزی خود را از بانکها دریافت کنیم و این منابع ارزی از طریق سرمایهگذاریهای خارجی به خوبی تامین میشود. بنابراین مهمترین اقدام برای رفع این ناترازی کاهش و رفع تحریمهای بانکی است. علاوه بر مهمترین عامل که در بالا اشاره شد، مواردی مثل حذف داراییهای منجمد شبکه بانکی، کفایت سرمایه بانکها، مدیریت داراییهای ریز و کلان، آموزش و ارتقای کیفیت مدیران بانکها، باید مورد بازبینی و اصلاح قرار بگیرد.

در کنار این موارد، قوه قضائیه باید با اقتدار بالا مطالبات بانکها را پیگیری کند و این میان مراجع قضایی میتوانند نقش مهم و اثرگذاری داشته باشند، چراکه اگر مراجع قضایی با قاطعیت در مورد مطالبات بانکها وارد شوند و دستگاهها را ملزم به پرداخت مطالبات به بانکها کنند، هم ناترازی بانکها کاهش مییابد و هم دستگاهها ملزم به بهرهوری مناسبتر میشوند. مجموعه این عوامل، اگر به سمت اصلاحات واقعی در نظام بانکداری کشور برود، بیشک باعث بهبود و رفع ناترازی بانکها میشود. علاوه بر این میزان ارزش افزوده در نظام بانکی، باید بررسی شده و ارزیابی شود که هر کشوری چه مزیتی دارد و با توجه به شرایط، منابع و فرصتها، سیستم پولی، بانکی، ارزی و قضایی آن باید به سمت پشتیبانی از مزیتها حرکت کند تا بتوان از آن حداکثر استفاده و بهره را کسب کرد.

در گفتوگو با خبرگزاری ایسنا گفته بودم که در علم اقتصاد یک جمله وجود دارد که «پول، سرمایه و وطن نمیشناسد» و تنها امنیت برای آن مهم است. یعنی باید در بخشهای سیاسی، اقتصادی و اجتماعی، اطمینان و اعتمادسازی مناسب شکل بگیرد تا سرمایه بتواند با امنیت کافی به محلی که بسترهای لازم را دارد پیش برود. بنابراین، فارغ از اینکه چه کسی رئیسجمهور آینده ایران باشد، باید این اصول را در اولویت برنامههای اقتصادی برای رفع و کاهش ناترازی شبکه بانکی کشور قرار دهد.

در اینجا شاید لازم باشد برای طرح موضوع بانکهای ناسالم بار دیگر به وظایف بانکها و موانعی که در مسیر فعالیت آنها وجود دارد، اشاره کنیم. جمعآوری پساندازهای خرد و تامین سرمایه مهمترین نقش بانک به عنوان واسطه وجوه است که مردم با اطمینان نقدینگی خود را به بانک میسپارند. بانک هم مشتریانی را شناسایی میکند و با حفظ رعایت منافع سپردهگذار یعنی مدیریت ریسک اعتباری و اینکه پول مردم تلف نشود تسهیلاتی ارائه میدهد. این امر در واقع از هرجومرج در بازار کالا و پول جلوگیری میکند و باعث متمرکز شدن پول در بانک و تبدیل منابع جزء به سرمایه و در نهایت سرمایهگذاری میشود.

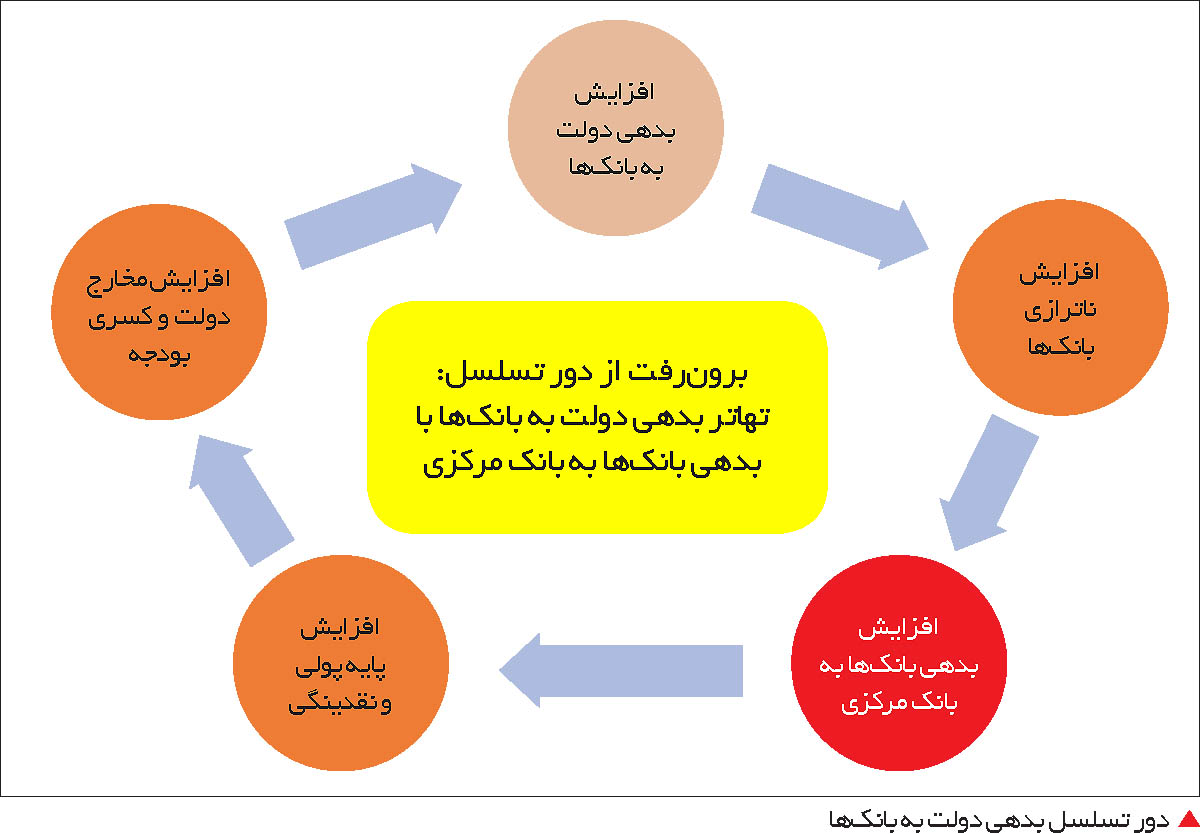

یکی دیگر از وظایف مهم بانکها مدیریت ریسک است که ریسک اعتباری مهمترین آن است؛ به این معنی که احتمال عدم وصول مطالبات بانک را به حداقل برساند. برای این کار تضامین میگیرند، بررسیهایی انجام میشود و قدرت پرداخت مشتری نیز سنجیده خواهد شد تا اطمینان پیدا کنند ریسک به حداقل رسیده است. اینکه دولت تسهیلاتی را تکلیف میکند و به دنبال آن ریسکی متوجه بانک میشود، در همه دنیا ممنوع و به ضرر کشور است. اما متاسفانه سالهاست این موضوع در قالب تبصرههای بودجه وجود دارد و بانکها مکلف به تامین مالی میشدند. با این امر مخاطرات بسیاری ایجاد کردند و اساساً ریشه زیاندهی مزمن بانکهای دولتی از همینجا شکل گرفت. این امر تخلف است و در حال حاضر سنگینی مطالبات معوق بانکهای دولتی به دلیل تسهیلات تکلیفی است که از ۵۰ سال پیش بر آنها تکلیف شده است و حتی بانکهای خصوصی هم تا حدودی با این مشکل مواجه هستند. البته ممکن است خصوصیها تسهیلات تکلیفی نداشته باشند اما نرخ سودی که دولت دستوری تعیین میکند هم به نوعی تکلیف است. از سوی دیگر نرخ سود وام و اعتبار کمتر از نرخ سود سپردههاست و این یعنی تکلیف بد که بانک را با ریسک خطر زیاندهی و... مواجه میکند. به بانکهای خصوصی هم از جهاتی دیگر تکلیف شده است که خرید اوراق و ندادن مطالبات بانکها از جمله آنهاست. حتی زمانی که دولت نتواند پول پیمانکاران را بدهد طبیعتاً پیمانکاران هم پول بانکها را نمیدهند و بانکها مجبور میشوند تخلفی به نام اضافهبرداشت داشته باشند. هر تکلیف و سیاستی که منجر به وارد کردن ریسک به بانکها شود نوعی ضربه به بخش خصوصی اقتصاد است چرا که بانکها تامین مالی بخش خصوصی اقتصاد را بر عهده دارند.

دولتها میتوانند بانکها را به عنوان بازوی توانمند در راستای توسعه اقتصادی کشور به کار گیرند، از سوی دیگر میتوانند با کسری بودجهای که دارند برای جبران ناتوانیهای خود برای تامین منابع بودجه به بانکها تکلیف کنند و مطالبات بانکها را بگیرند. با دولتی شدن بانکها و تجمیع بانکهای خصوصی مخالف هستم و درست از زمانی که بانکها دولتی شدند این مسائل و مشکلات کنونی ایجاد شد. چون وقتی بانکها دولتی باشند، دولت خود را مالک آنها میداند و به هر جهتی آن را هدایت میکند. بانکها باید خصوصی باشند اما نباید بدون ضابطه و کنترل کافی و لازم اداره شوند. ضمن اینکه بانکهای خصوصی نباید متعلق به سهامدارانی خاص باشند بلکه باید برای مردم باشند. هرجایی در دنیا که اقتصاد رشد کرده، دلیل آن وجود بانک خصوصی به صورت رقابتی با سیاستگذاریهای درست بوده است. بانکهای دولتی ابزاری هستند که دولت و حاکمیت بتواند کسری بودجه و خزانه خود را جبران کند. رقابت در یک اقتصاد آزاد شکل میگیرد. اقتصاد آزاد رقابتی یعنی بینهایت بازیگر وجود دارد که هیچکدام به تنهایی نمیتوانند یک تراست یا کنسرسیوم ایجاد کنند. در کشور ما چون اقتصاد بسته است و با تحریم مواجه هستیم و قانون پولی و بانکی داریم که همه مجبور هستند با یک شیوه و استاندارد عمل کنند و با یک نگاه کنترل و بازرسی شوند، رقابتی نمیتواند شکل بگیرد.