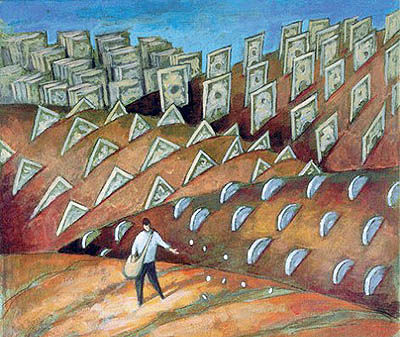

دلار، پول آمریکاییها، مشکل غیرآمریکاییها

کاهش ارزش دلار در یک هفته اخیر و سقوط آن در برابر یورو، بار دیگر توجه بانکهای مرکزی کشورهای مختلف جهان را به متنوع ساختن سبد ارزی و کاهش وابستگی به دلار جلب کرد و بانک مرکزی کشورمان نیز باید از سهم دلار در سبد ارزی کشور بکاهد که این کار نیز در دستور کار قرار گرفته است. به گزارش خبرگزاری مهر، از زمانی که نیکسون، رییسجمهور آمریکا استاندارد طلا را کنار گذاشت و نرخ ارز «دلار» را جایگزین آن در مبادلات ساخت، تولیدکنندگان نفت نیز پذیرفتند که نفت را فقط بر حسب دلار به فروش برسانند. این امر موجب گسترش و سلطه سریع دلار در بازارهای جهانی شد و اکنون بخش عمده ذخایر ارزی بانکهای مرکزی در سراسر دنیا از «دلار» تشکیل شده است.

اکنون روزانه ۸/۴میلیارد دلار در بازارهای جهانی نفت میان تولیدکنندگان و مصرفکنندگان نفت، مبادله صورت میگیرد و از آنجا که تمامی مبادلات نفت در بورسهای بزرگ بر حسب دلار صورت میپذیرد، کشورهای تولیدکننده (از جمله ایران) همواره «دلار» به جای نفت صادراتی خود دریافت میکنند و ذخایر ارزی آنها انباشته از دلار است.

کاهش اخیر ارزش دلار در برابر یورو و کاهش ۴۰درصدی ارزش آن در برابر طلا از سال ۲۰۰۱ تاکنون، بار دیگر ضرورت تغییر سبد ارزی کشور که بخش اعظم آن دلاری است، را نشان میدهد و در واقع، در صورت اهمال بانک مرکزی، داراییهای خارجی کشور در مقابل نوسانات بازارهای بینالمللی طلا و ارز به شدت آسیب خواهد دید.

کاهش ۴۰درصدی ارزش دلار در برابر طلا طی پنج سال گذشته، این نکته را یادآور میشود که طی مدت فوق، ذخایر ارزی کشورمان به طور بالقوه بخش زیادی از ارزشی را که میتوانست به دست آورد، از دست داده است. البته داراییهای خارجی ایران تنها به صورت ارز نگهداری نمیشود اما باید توجه داشت که داشتن سبد ارزی متنوع با اتکا بر تحلیلهای پیشبینی آینده، ضروری است.

ارزهای مختلف از جمله دلار، یورو و ین و همچنین طلا، اوراق قرضه و سهام شرکتها از جمله مواردی است که میتواند جزو داراییهای خارجی کشور محسوب شود. نکتهای که حائز اهمیت است مدیریت ترکیب این داراییها است تا بتواند در مقابل نوسانات بازار ارز و طلا کمترین آسیب را متوجه داراییهای کشور کند.

به عنوان مثال، بخشی از داراییهای خارجی ایران به صورت طلا نگهداری میشود که با افزایش قیمت این کالا، اولا ارزش داراییهای کشور افزایش مییابد و ثانیا سهم طلا در سبد داراییهای خارجی نیز با افزایش مواجه میشود. اگر مقامات بانکی کشور متناسب با تحولات بازار اقدام به تغییر ترکیب داراییهای خارجی کشور کنند حتی میتوان سود قابل توجهی نیز برای کشور به دست آورد. به نظر میرسد با توجه به اینکه عدم مدیریت مناسب داراییهای خارجی بانک مرکزی منجر به افزایش پایه پولی و در نتیجه آن نرخ تورم میشود، باید نظامی بهروز و هماهنگ برای تغییر ترکیب و مدیریت داراییهای خارجی کشور تدوین و اجرا شود.

بر اساس آمارهای بانک مرکزی ،در ابتدای سالجاری ۶/۹۳درصد کل داراییهای خارجی کشورمان را ارزهای خارجی تشکیل میداده و فقط ۰۲۸/۰درصد (کمتر از نیم درصد) آن را طلا تشکیل میداد. بنابراین، اگر سهم طلا در داراییهای خارجی کشورمان بیش از رقم فوق بود، افزایش ارزش طلا در بازارهای جهانی طی سال جاری میتوانست به رشد داراییهای ارزی کشورمان منجر شود، که متاسفانه اینگونه نشد.

البته نسبت به میزان سهم دلار در سبد ارزی کشورمان آماری در دسترس نیست، اما مطمئنا با توجه به اینکه درآمدهای نفتی کشور عمدتا به صورت دلار است، بخش اعظم سبد ارزی کشور را نیز دلار تشکیل میدهد حال آنکه با توجه به روند نزولی دلار در برابر یورو، ارزش داراییهای کشور بر اساس یورو، کاهش یافته است.

دلار پس از افزایش شدید در برابر یورو در سالهای ۱۹۹۹ و ۲۰۰۰ از اواخر سال ۲۰۰۱ دوره افت خود را آغاز کرد و طی دو ساله ۲۰۰۱ تا ۲۰۰۳ بیش از یک سوم ارزش خود را در برابر یورو از دست داد و از آن زمان تاکنون کاهش ارزش آن ادامه دارد.

علل سقوط دلار

بسیاری از کارشناسان اقتصادی معتقدند که به علت رشد روزافزون کسری تجاری آمریکا کاهش ارزش دلار ادامه خواهد داشت. در واقع، بزرگترین عامل کاهش ارزش دلار، افزایش کسری تجاری آمریکا است. مصرفکنندگان آمریکایی تمایل زیادی به خودروهای ژاپنی، لباسهای چینی، ماشینآلات آلمانی و گوشیهای تلفن همراه فنلاندی پیدا کردهاند.

علاوه بر کسری تجاری آمریکا، عوامل داخلی دیگری نیز بر سقوط دلار تاثیر گذاشتهاند. رسواییهای حسابسازی در غولهایی همچون انرون، تیکو، ورلدکام و بسیاری دیگر از شرکتهای آمریکایی موجب کاهش اعتبار در بازار سهام و اوراق بهادار آمریکا شد و نهایتا روند کاهش رونق بازارهای مالی آمریکا از سال ۲۰۰۱ بدین سو را به دنبال داشت. در این شرایط، سرمایهگذاران خارجی ترجیح دادند که به جای سرمایهگذاری مستقیم در بازارهای مالی آمریکا، سهام خود را نقد کنند که این امر موجب خروج سرمایه از بازارهای مالی آمریکا شد. کسری بودجه دولت آمریکا نیز بر کاهش اعتماد سرمایهگذاران اثر گذاشت.

پس از چندین سال مازاد قابل توجه بودجه در آمریکا، دولت بوش در سال ۲۰۰۳ مالیاتها را شدیدا کاهش داد و در مقابل هزینههای نظامی افزایش یافتند که موجب کسری بودجه ۴۵۵میلیارد دلاری دولت وی شد. دلار در دهه ۱۹۹۰ نیز با مشکلات فراوانی روبهرو بود اما توانست خود را در سطح بالایی نگه دارد. البته، دلار همچنان ارز غالب در مبادلات جهانی است و در بسیاری از کشورهای جهان به جز آمریکا نیز حکومت میکند. بر اساس محاسبات بانک مرکزی آمریکا در سال ۲۰۰۳ از ۶۸۰میلیارد دلار ارز در جریان ۴۰۰میلیارد دلار آن در خارج از آمریکا در جریان بود.

کاهش ارزش دلار و یا به عبارتی دلار ارزانتر به اقتصاد آمریکا کمک میکند تا کالاهای آمریکایی نسبت به رقبای خارجی ارزانتر به حساب آیند. اما روی دیگر سکه این است که کاهش ارزش دلار در برابر دیگر واحدهای پول مثلا یورو موجب میشود قدرت خرید با دلار آمریکا کاهش یابد.

تحلیلگران عمدتا بر این ایده اجماع دارند که ارزش دلار طی سالهای آینده کاهش خواهد یافت، چرا که کسری تجاری آمریکا همچنان در سطح «غیر قابل اداره» باقی خواهد ماند. کاهش ارزش دلار موجب خواهد شد قیمت ماشینآلات و تولیدات آمریکایی در بازارهای جهانی نسبت به دیگر ارزها کاهش پیدا کند.

در این شرایط، کاهش ارزش دلار یک موهبت برای اقتصاد آمریکا محسوب میشود و موجب افزایش صادرات این کشور میشود و سرمایهگذاران خارجی را به احداث کارخانه در آمریکا تشویق میکند. «جان کونالی» وزیر خزانهداری آمریکا به هنگام سقوط شدید دلار در اوایل دهه ۱۹۷۰ به همتاهای خارجی خود گفت: «دلار واحد پول ما است، اما مشکل شما است». از سوی دیگر، تداوم کاهش ارزش دلار آمریکا در بلندمدت موجب فقیرتر شدن شهروندان آمریکایی خواهد شد و کلا اینگونه نیست که دلار ارزانتر، بهتر است، چرا که کاهش ارزش دلار موجب کاهش قدرت خرید مردم آمریکا میشود. کاهش ارزش دلار آمریکا همچنین، موجب میشود دارندگان اوراق بهادار و اوراق قرضه آمریکایی به منظور جلوگیری از زیان خود، اقدام به فروش اوراق فوق کنند که این امر کاهش شدید قیمتها و سقوط بورسها را به دنبال خواهد داشت.

کاهش ارزش دلار همچنین بر قیمت فلزات گرانبها خصوصا طلا نیز تاثیر خواهد گذارد و موجب رشد قیمت اسمی آنها خواهد شد. اگر سرمایهداران بزرگ به طور همزمان اقدام به کنار گذاردن دلار و تبدیل داراییهای دلاری خود به دیگر ارزها کنند، آنگاه بحران مالی موجب خواهد شد تقاضا برای خرید طلا (به عنوان یک کالای مقاوم در برابر تورم) افزایش یابد.

هر چند که تضعیف دلار میتواند صادرات آمریکا را گسترش بدهد، اما افزایش قیمت نفت و کالاهای دیگر موجب افزایش تورم نیز خواهد شد. از سویی دیگر، آمریکا به منظور کاستن از فشارهای تورمی و مهار رشد تورم، اقدام به بالا بردن نرخ بهره میکند که این امر نیز متعاقبا رشد اقتصادی آمریکا و نهایتا جهان را کاهش خواهد داد.

تضعیف دلار به کشورهای دارای کسری تجاری کمک خواهد کرد تا کسری خود را تقلیل دهند، حال آنکه کشورهای دارای مازاد تجاری مجبور خواهند بود خود را با ارزهای قویتر تطبیق دهند. البته، افزایش صرفهجویی و کاهش هزینهها میتواند به آمریکا در کاهش کسری حساب جاری آن کمک کند. با توجه به کسری حساب جاری عظیم و طولانیمدت آمریکا، این کشور به بزرگترین بدهکار جهان با ۵/۲تریلیون دلار بدهی تبدیل شده است. کاهش ارزش دلار همچنین برای کشورهایی که دارای ذخایر ارزی دلاری هستند، زیانبار است و در واقع، ناترازی کنونی مالی در جهان برای تمامی کشورها یک «بازی استراتژیک» محسوب میشود.

رسیدن کسری تجاری آمریکا به ۷درصد تولید ناخالص داخلی این کشور موجب میشود، بانکهای خارجی در پی متنوع ساختن داراییهای خود از دلار به یورو و طلا باشند که این امر خطری جدی برای دلار محسوب میشود.

چین و ژاپن بزرگترین دارندگان اوراق خزانهداری آمریکا هستند و در صورتی که مجبور شوند ذخایر دلاری خود را در مدت کوتاهی به دیگر ارزها تبدیل کنند با بحران جدی روبهرو خواهند شد. با توجه به ناترازی اقتصادی موجود در آمریکا، دلار دیگر نخواهد توانست خود را به عنوان تنها گزینه ارزی در جهان حفظ کند و همچون کاهش ارزش چند سال گذشته در برابر یورو، در سالهای آینده در برابر دیگر ارزها نیز تضعیف خواهد شد.

مطمئنا مصرفکنندگان آمریکایی از یک دلار قوی منفعت خواهند برد، اما صادرات آمریکا ضربه خواهد دید. دلار قوی به این معنا است که تجار خارجی هزینهبیشتری برای خرید کالاها و خدمات آمریکایی متحمل میشوند که این امر موجب کاهش تقاضا برای کالاهای آمریکایی میشود.

هماکنون با احتساب نفت ۶۰ دلاری و عرضه و تقاضای روزانه بیش از ۸۰میلیون بشکه نفت، ارزش مالی طلای سیاه در هر روز به ۸/۴میلیارد دلار میرسد و با توجه به رقم چشمگیر فوق، هیچ تعجبی ندارد که خریداران و فروشندگان نفت تمامی راهها را برای افزایش سهم خود از درآمدهای بالقوه و بالفعل نفت بیازمایند. تاکنون که دارندگان ارزهای غیر از دلار، قربانیان افزایش هزینههای مبادله نفت بودهاند. ضرورت تبدیل ارزهای داخلی به دلارهایی که قابلیت خرید نفت داشته باشند، نوعی مالیات مخفی برای دولتهای واردکننده نفت در جهان محسوب میشود که عمدتا به نفع بخش بانکی بینالمللی است.

درآمد ماهانه نفت در جهان (برحسب معاملات ۲۰ روزه در ماه) که به ۱۱۰میلیارد دلار میرسد و یک سوم آن روانه کشورهای عضو اوپک میشود، که این سوال را در پی دارد که این همه پول کجا میرود. بر اساس آمارهای اخیر وزارت خزانهداری آمریکا، اعضای اوپک تاکنون فقط ۱۲۰میلیارد دلار داراییهای مستقیم دلاری دارند که تقریبا نیمی از آن اوراق بهادار و نیمی دیگر اوراق قرضه آمریکایی است. در شرایط کنونی با افزایش ارزش نفت، این محصول پرارزش حتی به عنوان یک ذخیره ارزی نیز خود را مطرح کرده است. بر اساس گزارش بانک مرکزی آمریکا، ذخایر ارزی کشورهای جهان در حال تنوع است و موقعیت دلار در بسیاری از کشورهای جهان در حال افول است.

چین، غول اقتصادی جدید جهان، به طور رسمی اعلام کرده است، بخشی از داراییهای فارکس خود را (از طریق ایجاد ذخایر استراتژیک نفت) از دلار به نفت تبدیل خواهد کرد. ذخایر ارزی چین یک تریلیون دلار است که تبدیل حتی ۱۰درصد آن به یورو به جایگاه دلار ضربه وارد خواهد آورد.

قیمت نفت و نوع پرداخت آن برای کشورهای صادرکننده آن از اهمیت حیاتی برخوردار هستند. مهمترین مساله برای صادرکنندگان نفت، ناتوانی آنها در اثرگذاری بر قیمت نفت صادراتی خودشان است. بخش اعظم درآمد نفت به جیب عرضه کنندگان نفت و فرآوردههای نفتی به مصرفکنندگان نهایی میرود و نه تولیدکنندگانی همچون ایران، روسیه و یا عراق. نحوه قیمتگذاری نفت بیش از آنکه به کیفیت نفت و محل تحویل آن بستگی داشته باشد، توسط بورسبازیها و دلالبازیهای حاکم بر بورسها تعیین میشود، حال آنکه این بورسبازیها هیچگاه نباید عامل واقعی قیمت باشند.

ارز مورد مبادله، دیگر شاخصه تجارت نفت است. به طور سنتی قیمت نفت کشورهای مختلف توسط دلار ارزشگذاری و مبادله میشود. البته از هر نوع ارزی میتوان برای پرداختها استفاده کرد، اما ارزشگذاری و قیمتگذاری نفت همواره بر حسب دلار انجام گرفته است. در این وضعیت، هم فروشندگان و هم مصرفکنندگان ترجیح میدهند که به منظور اجتناب از هزینههای اضافی تراکنشهای مالی، همواره از دلار برای مبادله نفت استفاده نمایند. در واقع، این سیستم قیمتگذاری نفت (و البته دیگر مواد خام مهم) است که وضعیت دلار آمریکا به عنوان ارز حاکم بر ذخایر ارزی کشورهای جهان را تثبیت کرده و میکند.

با این وجود، تغییرات اخیر در آرایش نیروهای بازار نفت که با کسری تجاری و کسری بودجه عظیم و بیسابقه آمریکا و تقویت روزافزون یورو همراه شده است، تلاشهای مختلفی را برای ایجاد تغییرات جدی در عرصه سیاست و اقتصاد جهانی به دنبال داشته است. با وجود کاهش اخیر ارزش دلار در برابر یورو، اما همچنان حدود ۶۰ تا ۷۰درصد صادرات جهان و ۶۰درصد ذخایر ارزی کشورهای دنیا بر اساس دلار است. همچنین ۸۰درصد کل مبادلات ارزی و ۷۰درصد کل اعتبارات بانکی در سطح دنیا نیز تحت کنترل «دلار» قرار دارد.

ارسال نظر