اکونومیست

خطر بزرگ پوپولیسم در اقتصاد جهانی

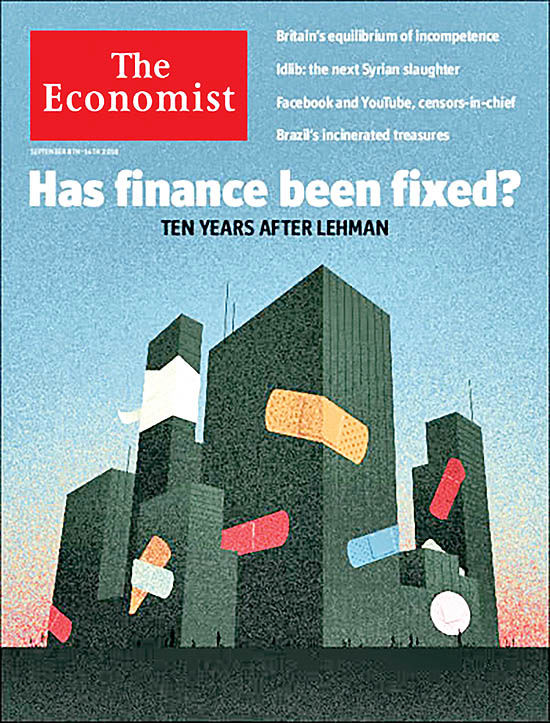

اکونومیست نوشت وقتی تاریخدانان به اوایل قرن ۲۱ میلادی نظر میکنند دو شوک تکاندهنده را تشخیص میدهند. نخستین شوک، حملات تروریستی ۱۱ سپتامبر سال ۲۰۰۱ بود و دومین، بحران مالی جهان بود که ۱۰ سال پیش در چنین ماهی با ورشکستگی موسسه مالی لمان برادرز آغاز شد. حادثه ۱۱ سپتامبر منجر به جنگهایی شد و ورشکستگی موسسه لمان برادرز به تصفیه حساب سیاسی و اقتصادی انجامید. درست همانطور که آن جنگها هنوز ادامه دارند، این تصفیهحسابها هم هنوز پایان نیافتهاند.

با تحمل زیان ناشی از وامها و اوراق بهادار سمی حوزه املاک، لمان دچار ورشکستگی شد و ورشکستگی آن از هرجومرجی که در سراسر جهان بهراه افتاده بود، پرده برداشت. در همه کشورهایی که سازمان تجارت جهانی گزارش آنها را منتشر کرد، سطح تجارت دچار افت شد. اعتبارات عرضه شده به اقتصاد حقیقی کاهش یافت و این کاهش در تنها اقتصاد آمریکا به ۲ تریلیون دلار رسید. دولتها برای محدود ساختن بدهیهایشان، به ریاضت اقتصادی روی آوردند. بانکهای مرکزی، خسته از کاهش نرخ بهره، به تسهیل مقداری (ایجاد پول برای خرید اوراق قرضه) روی آوردند.

همانطور که علل ایجاد بحران مالی متعدد و متنوع بود، تبعات آن نیز چنین بود. این بحران که موتور محرکه خیزش امروز پوپولیستهاست، پرسش هایی را در رابطه با نابرابری درآمدی، نااطمینانی در زمینه مشاغل و جهانیسازی مطرح ساخته است. علاوه بر همه اینها، آن بحران، موجب تغییر نظام مالی جهان شده است. اکنون این پرسش مطرح است که آیا این تغییر کافی بوده است؟

یک راه پاسخگویی به این پرسش – راه اشتباه - این است که انتظار داشته باشیم بحرانهای مالی برای همیشه پایان یابند. ورشکستگی سیستماتیک نظام بانکی یکی از مولفههای تاریخ بشر است. صندوق بینالمللی پول ۱۲۴ مورد از آنها را بین سالهای ۱۹۷۰ تا ۲۰۰۷ برشمرده است. هیچ شکی نیست که این بحرانها بار دیگر مشاهده خواهند شد. اگر فقط یک دلیل برای این موضوع وجود داشته باشد آن این است که دوران خوب، موجب ایجاد خشنودی از خود میشود. درنظر بگیرید که دولت ترامپ طی دوره رونق اقتصادی سرگرم قانونزدایی از بخش مالی است و فدرال رزرو هنوز نیازهای سرمایهای برای مقابله با بحرانهای چرخهای را ایجاد نکرده است. حتی زمانی که احتیاط به سیاست غالب تبدیل میشود، هیچ قانونگذاری نمیتواند ریسکها را بهطور کامل پیشبینی کند.

اکونومیست در ادامه با اشاره به اینکه خبر خوب این است که امروز بانکها پویاتر و قانونمندترند، نوشت با وجود این اما بخش مالی جهان هنوز نقایص بسیار دارد. وامهای مسکن گرفتار سوءمدیریت هستند، یورو همچنان بیثبات است، بخش مالی فرامرزی دلار حباب دارد و هنوز بسیاری از اتفاقات بدی که در سال ۲۰۰۸ روی داد، میتواند دوباره روی دهد. اکونومیست نوشت: بنابراین، آزمایش بهتر این خواهد بود که ببینیم آیا میتوان احتمال وقوع و ابعاد بحرانها را کاهش داد. در این رابطه هم خبر خوب وجود دارد و هم خبر بد.

نخست، خبر خوب. حالا بانکها از داراییهای بیشتر و بدهیهای کمتری برخوردارند. آنها برای پول درآوردن، کمتر به تجارت وابستهاند و برای تامین مالی فعالیتهایشان در کوتاهمدت کمتر به عمدهفروشی وامها نیازمندند. حتی در اروپا، جایی که بانکهای کمتری سودهای زیادی را به خود اختصاص میدهند، کل نظام مالی، قدرتمندتر از پیش است. بانکهای دو سوی اقیانوس اطلس تحت تستهای دورهای منظم استرس قرار میگیرند و مکلف هستند که طرحهای خود را برای روند با انضباط ورشکستگی احتمالی ارائه کنند. سیاستهای اصلاحشده پرداخت باید از تکرار بیعدالتی بانکها و گرفتن پول مردم و به جیبزدن دستمزدهای گزاف بانکداران پیشگیری کند. در سال ۲۰۰۹ تنها ۵ بانک بزرگ بالغ بر ۱۱۴ میلیارد دلار دستمزد پرداخت کردند.

با وجود همه اینها اما بسیاری از درسهای بحران مالی گذشته هنوز درس عبرت نشده است. حدود ۹ میلیون آمریکایی در رکود آن دوران خانههای خود را از دست دادند. نرخ بیکاری به بیش از ۸ درصد افزایش یافت. در شرایطی که خانوارها بدهیها را نقدا پرداخت میکردند، هزینه خانوارها به یغما رفت. کاملا ۱۰سال طول کشید تا محرکهای اقتصادی توانستند سلامت را به اقتصاد آمریکا بازگردانند. بسیاری از اقتصادهای اروپایی هنوز از ضعف در تقاضای کل رنج میبرند. سیاست پولی و مالی باید بیش از این وارد عمل شود و هرچه زودتر احیا را حاصل دهد. تاکنون نگرانیهای بیجایی همچون بدهیهای دولت و تورم این سیاستها را به عقب راندهاند. رکود بهطور اجتنابناپذیری موجب تقویت پوپولیسم شده است. با راهحلهای سادهانگارانه پوپولیسم، مقابله با مشکلات واقعی درازمدتی که آن بحران ایجاد کرده دشوارتر شده است: مسکن، تامین مالی خارجی به دلار و مشکل یورو.

خیزش ملیگرایی هم اروپا را از حل مشکلات ساختاریاش بازنگه داشته است. آن بحران نشان داد که چگونه بانکها و دولتهای کشورها در هم تنیدهاند: دولت برای حمایت از بانکها با تقلا اقدام به وامگیری میکند، بانکهایی که از افت ارزش بدهی دولت نفع میبرند. این دور باطل تا حدود زیادی دست نخورده باقی مانده است و در چنین شرایطی سرنوشت پول واحد اروپا در هالهای از ابهام باقی مانده است. فروپاشی فاجعهبار یورو میتواند شرایطی را ایجاد کند که در مقایسه با آن، بحران سال ۲۰۰۸ شبیه به یک پیکنیک خواهد بود. واقعیت این است که سیاستمداران توانستهاند اقتصاد را امنتر کنند؛ اما هنوز درس های زیادی برایشان باقی مانده است که باید بیاموزند. شکاف ژئوپلیتیک هم مسائل مالی جهانیشده را پیش از پیش دشوار ساخته است. با گذشت یک دهه از فروپاشی موسسه لمان برادرز، هنوز حجم نگرانکنندهای از مسائل مالی برای اصلاح باقی مانده است.

ارسال نظر