سه مانع خرید مسکن در پایتخت انگلیس؛ تقاضا به سمت حومه در حرکت است

پایان لندن برای خانهاولیها؟

گزارش «فایننشال تایمز» از تنها نردبان جوانان لندن برای صاحبخانه شدن

بر اساس گزارشی از فایننشالتایمز، قیمت مسکن در لندن درحالی افزایش یافته است که افزایش دستمزدها متناسب با افزایش قیمت مسکن نبوده است. از طرفی هم عرضه خانههای جدید متناسب با افزایش تقاضا نبوده است؛ مقررات حاکم برای اعطای وام مسکن نیز سختتر شده و دسترسی به منابع مالی را محدود کرده است. بدون در نظر گرفتن کمک والدین به فرزندان برای خانهدار شدن، خریداران خانه اولی به سمت کمقیمتترین منازل در لندن تمایل پیدا میکنند.

پیشبینیهای مربوط به کاهش قیمت مسکن، این امیدواری را برای برخی از خریداران احتمالی مسکن ایجاد کرده که ممکن است دوران عدمتناسب افزایش قیمتها با حقوق دریافتی به پایان برسد.

اما نرخهای بهره بالا، که باعث کاهش قیمتها میشود، نرخ وام مسکن را نیز بالا میبرد؛ در واقع این سناریو به خریداران خانه اولی آسیب میزند. نکته قابلتوجه این است که زندگی هیچوقت برای خریداران خانه اولی در لندن تا این اندازه سخت نبوده است.

بر اساس گفتههای خریداران بالقوهای که برای این مقاله با آنها مصاحبه شده است، آنها مجبور به انتخاب بین پذیرش استانداردهای زندگی بسیار پایینتر از استانداردهای حال حاضر خود و تحمل بیثباتی در بازار اجارهای که با افزایش قیمت مواجه است یا ترک شهری که دوست دارند شدهاند؛ تجارب مصاحبهشوندگان، با دادههایی پشتیبانی میشود که نشان میدهند تغییر عمیق در بازار مسکن لندن در ۳۰ سال گذشته چقدر بوده است. در مجموع، همه عوامل در کنار هم تصویر واضحی از شهری را ترسیم میکنند که برای جوانان با استعداد و آرزومند غیرقابل سکونت شده است. جایی که قرض گرفتن از والدین به آخرین گزینه موجود سر راه فرزندان برای خرید خانه تبدیل شده است.

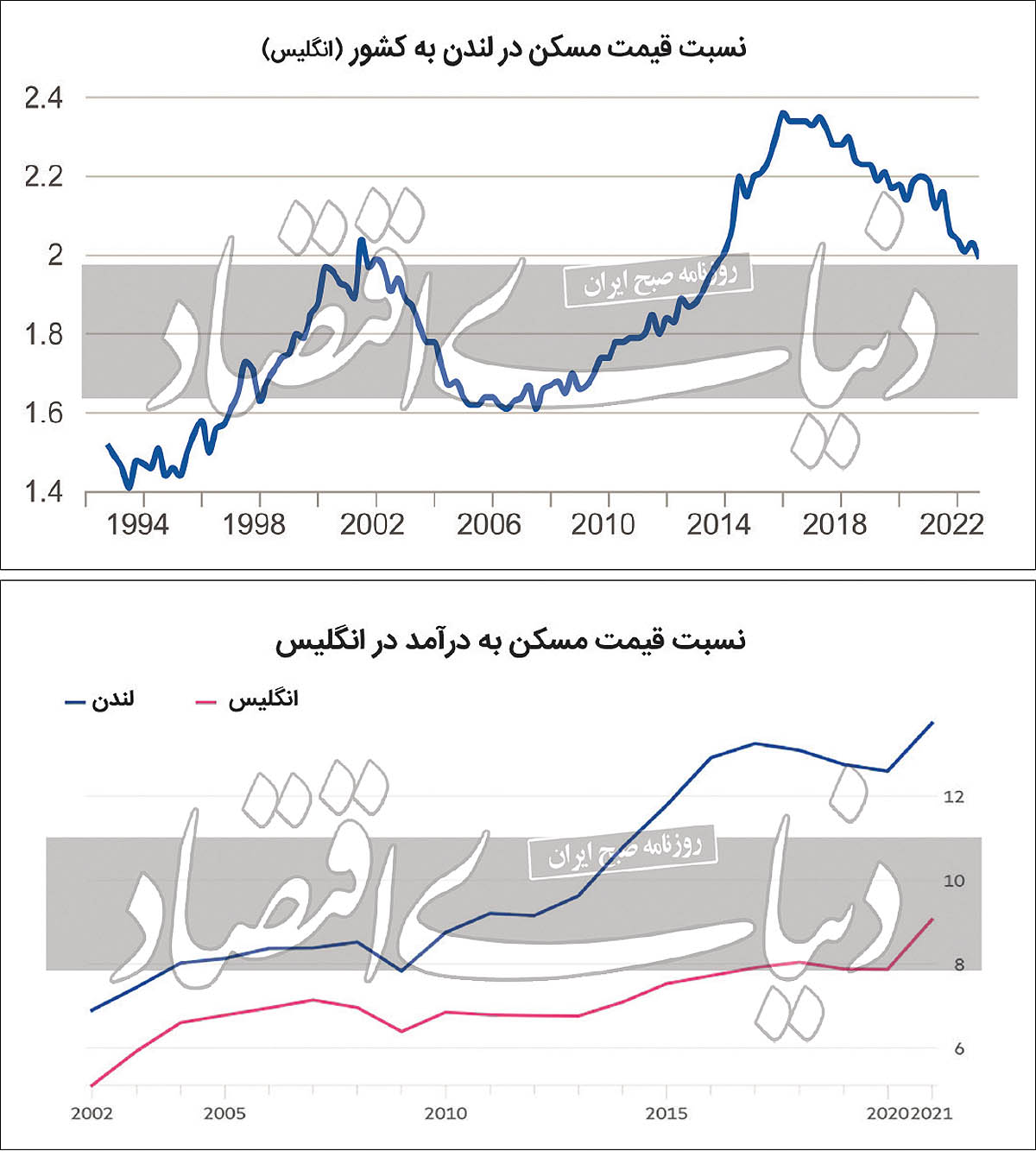

مبحثی مبنی بر این وجود دارد که در طول یک نسل، زندگی برای خریداران خانه اولی سختتر شده است. این پدیده منحصرا یک پدیده مربوط به لندن نیست، اما جهش قیمتها در پایتخت انگلستان به مراتب بیشتر از سایر نقاط این کشور بوده است.

بر اساس این گزارش، بر اساس آمار انجمن ملی ساختوساز، میانگین قیمت خانه برای خریداران خانه اولی در لندن 30 سال قبل حدود 122هزار پوند بود، که تقریبا 5/ 1برابر میانگین قیمت ملک در انگلستان محسوب میشد. سال گذشته، به طور متوسط خریداران خانه اولی برای خرید ملک در لندن، 462هزار و 70 پوند خرج کردهاند، که دو برابر میانگین قیمت خانه در سایر نقاط این کشور است. این اتفاق، خبر خوبی برای کسانی بود که در اوایل دهه 1990 خانهای در لندن خریدند، اما برای بسیاری از جوانانی که امروز آرزوی خانهدار شدن دارند، ویرانگر است. مایکل سیل، 28 ساله، معاون یک مدرسه در شرق لندن است، که در میان گروههای درآمدی بالا در لندن قرار دارد. او از زمان آغاز کارش، به پسانداز پرداخته است تا بتواند به رویای خانهدار شدن خود برسد، اما درحال حاضر با پسانداز خود میتواند در نردبان ترقی خانه، یک خانه ارزانقیمت بخرد، اما این خانه مناسب برای زندگی یک خانواده نخواهد بود.

سیل در حاشیه شمال شرقی لندن بزرگ شده است، اما او و همسرش اکنون در فکر مهاجرت به آلمان هستند تا به دنبال پایهای بهتر برای ساختن زندگی مشترک باشند. به باور سیل تنها راهحل موجود، ترک لندن است. بر اساس آخرین آمار رسمی، نسبت قیمت مسکن به درآمد در لندن در 2021 به رکوردی حدود 14 برابر رسیده است. آنیا مارتین، کارشناس مسکن، معتقد است امکان خانهدار شدن برای اکثریت مردم در لندن از بین رفته است. بنابراین عده زیادی درحال ترک این شهر هستند چراکه توان مالی برای خانهدار شدن در لندن را ندارند. بر اساس ارقام مجمع ملی ساختوساز انگلستان، قیمتها در لندن در واقع طی 7 سال گذشته تقریبا 9درصد کاهش یافته است؛ اما این کاهش کمک زیادی به خریداران نکرده است، چراکه طبق آمار رسمی، درآمدهای تعدیل شده لندنیها بر اساس تورم، 8درصد کمتر از زمان وقوع بحران مالی در سال 2008 است.

قیمتهای بالا اصلیترین مانع بر سر راه خریداران خانه اولی در لندن است؛ اگرچه در صورتی که منابع مالی به راحتی در دسترس باشد، این مانع برطرفشدنی است. اما بانکها که در طول بحران مالی در لبه پرتگاه قرار گرفتند، به شدت تحت نظارت هستند و تمایلی به پذیرش ریسک بالاتر از آنچه لازم است ندارند و بیشتر تمایل به اعطای وام با ارزش نسبتا پایین دارند. این به آن معناست که وامهای مسکن متعلق به کسانی است که سپردههای کلان و درآمد بالایی دارند؛ دومین دلیلی که چرا بازار مسکن لندن در دسترس تعداد محدودی از خریداران قرار گرفته است، این است که تعداد زیادی از آنها از حمایت خانوادههای خود بهره میگیرند.

بر اساس تجزیه و تحلیل دادههای رسمی توسط آژانسهای املاک ساویلز، خریداران خانه اولی درلندن، به طور میانگین، در سال گذشته کمتر از 150هزار پوند سپرده و 92هزار پوند درآمد داشتهاند.

بحران مالی بزرگ باعث شکلگیری دو اتفاق مهم شده است؛ اول اینکه، در دسترس بودن وامهای رهنی با ارزش بالا کاهش یافت، که سپس به میزان قابلتوجهی نیاز به سپرده را افزایش داد. پس از آن، زمانی مقررات وام مسکن معرفی شد، این موضوع ریشهدار شد. به گفته لوسیان کوک، رئیس بخش تحقیقات مسکن در آژانس ساویلز، اکنون مهم نیست که بانکها مایل به وامدهی هستند یا خیر، مهم این است آیا وامگیرندگان میتوانند آزمونهای استرس بانکی را انجام دهند یا خیر؟ از منظر کوک، سختگیرانهتر شدن مقررات بانکی، که پس از بحران مالی به دلیل اعطای وامهای بیملاحظه ایجاد شده بود، تا حدی قابل درک بود، اما از طرفی، قانون مقابله با حباب بدهی، خرید مسکن را کاهش داده است.

وام دهندگان در هر نقطه از انگلستان برای اعطای وام به خریداران خانه اولی که چند برابر درآمدشان را باید به بازپرداخت وام اختصاص دهند، سختگیرانه عمل میکنند، اما در لندن، که خانهها دو برابر میانگین کل انگلستان قیمت دارند، این امر بسیار جدیتر است؛ به همین دلیل است که طرح «کمک به خرید» دولت، شرایط سخاوتمندانهتری را برای کسانی که در لندن وام میگیرند، فراهم میکند؛ این ابتکار توسط دولت ائتلافی به رهبری محافظهکاران در سال 2013 راهاندازی شده است و هدف آن حمایت از خریداران خانههای نوساز با ارائه وام دولتی به میزان 20 یا 40درصد از ارزش کل ملک در لندن بوده است؛ این به آن معناست که خریداران به سپردهای معادل 5درصد نیاز دارند. این طرح که در ماه مارس به پایان میرسد، توسط بیش از 300هزار نفر، که اغلب آنها خریداران خانه اولی بودند، استفاده شده است. کوک معتقد است کسانی که نمیتوانستند از کمکهای والدین برای خانهدار شدن استفاده کنند حداقل یک گزینه برای افزایش سپردههای خود داشتهاند. اما بر اساس گزارش مجلس اعیان بریتانیا که سال گذشته منتشر شد، نتیجه این طرح 29 میلیارد پوندی، نیز بالا رفتن قیمت خانهها بوده است.

بر اساس آمارهای رسمی، در برخی از بخشهای پایتخت که ساختمانهای جدید نسبتا زیاد بوده است، مانند بارکینگ و داگنهام و نیوهام، قیمت خانهها برای خانه اولیها طی دهه گذشته دو برابر شده است. به گفته کوک، آرزوی خانهدار شدن کماکان وجود دارد اما اکنون برای ساکنان لندن، بسیار دور از دسترس است؛ 30 سال پیش، خریداران خانه اولی به طور متوسط برای خرید خانه در لندن به سپردهای کمتر از 24هزار پوند نیاز داشتند؛ از زمان تعدیل تورم، این رقم 6 برابر شده و به بیش از 147هزار پوند رسیده است. در سطح ملی، میانگین سپردهها از سال 2009 تقریبا 16هزار پوند کاهش یافته است، اما در لندن نزدیک به 12هزار پوند افزایش داشته است؛ و این موضوع خانهدار شدن را سختتر کرده است. بر اساس دادههای سرشماری منتشر شده در ماه گذشته، کمتر از یکچهارم لندنیها در 2021 خانهای با وام مسکن داشتهاند، که نسبت به یک دهه قبل 10درصد کاهش داشته است. بنابراین خریداران احتمالی در شرایط فعلی به سمت بازار اجاره سوق داده میشوند، که قیمتهای آن در سال گذشته به شدت افزایش یافته و توانایی آنها برای پسانداز را کاهش داده است.

به گفته کوک، برای بسیاری از خریداران تنها راه خرید خانه، استفاده از ارث یا کمک مالی مادر و پدر است، بیش از دو پنجم خریداران در لندن در 2020 برای خرید خانه، از والدین کمک مالی دریافت کردهاند؛ این رقم به مراتب بالاتر از هرنقطه دیگر در انگلستان است.

پل چشایر، وضعیت نامطلوب بازار مسکن لندن را به عنوان «یک آسیب خودساخته» توصیف میکند و باور دارد این وضعیت، با عدمآزادسازی زمینهای بیشتر برای ساخت خانههای بیشتر بدتر شده است. او کمربند سبز کلانشهر لندن، که حلقهای از زمینهایی است که این شهر را احاطه کرده و مانع از توسعه لندن میشود، را به عنوان عامل اصلی بحران مسکن در این شهر اعلام میکند؛ به گفته او عرضه فضای ساختوساز در لندن متوقف شده است، بنابراین یک دوره طولانی تقاضای فزاینده برای مسکن و عرضه فوقالعاده انعطافناپذیر رخ داده است.

در درازمدت، اگر قیمت مسکن و دستمزدها ثابت باشد، یا اگر عرضه مسکن در لندن افزایش یابد، ممکن است به مسائل مربوط به مقرون به صرفه بودن پرداخته شود. اما هیچ یک از کسانی که برای این مقاله با آنها مصاحبه شده است از این اتفاق مطمئن نیستند و به جای اینکه در انتظار بهبود بازار مسکن در لندن باشند گزینههای مختلف پیش روی خود را بررسی میکنند.