اخبار بورس

-

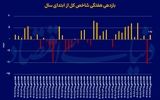

روایت یکماهه از واگرایی شاخصها تا پنیک بازار سرمایه؛

روزنامه شماره ۶۵۰۶بورس در محاصره نااطمینانی

بازار سرمایه ایران از ابتدای دیماه، دورهای پرنوسان و کمسابقه از نظر شدت نااطمینانی را پشت سر گذاشته است؛ دورهای که در آن، همزمانی ریسکهای سیاسی، فشارهای انباشتهشده اقتصاد کلان، نیاز فصلی به نقدینگی و ضعف در مدیریت انتظارات، رفتار معاملهگران را بهشدت تحت تاثیر قرار داد. بررسی دادههای معاملاتی این بازه نشان میدهد

سهشنبه، ۲۱ بهمن ۱۴۰۴

-

شاخص دوباره کانال ۴.۱ میلیونی را از دست داد؛

فاز دوم اصلاح بورس؟

دنیای اقتصاد: بازار سهام در سومین روز هفته جامه سرخ برتن کرد. با وجود آن که اخبار پیرامون مذاکرات برای چند روز بورس تهران را متعادل کرده بود، اما احتمالا اهالی بازار ترجیح می دهند رفتاری محافطه کارانه تر داشته باشند. شاخص کل در پایان معاملات امروز، با کاهش ارتفاع بیش از ۲.۵درصدی به محدوده ۴میلیون و ۶۸هزار واحد رسید و این درحالی است که نماگر هموزن نیز با افت نزدیک به ۲درصد مواجه شد. -

بازار سهام در آستانه حمایتهای کلیدی قرار گرفت؛

بورس در نقطه ابهام

دنیای اقتصاد: بورس تهران برای دومین روز متوالی تحت تأثیر فشار فروش قابلتوجهی قرار گرفت و نماگرهای اصلی بازار در جریان معاملات امروز با افت محسوسی همراه شدند. تشدید عرضهها در اغلب نمادها موجب شد هر دو شاخص کلیدی بازار بار دیگر به محدودههای حمایتی مهم خود نزدیک شوند. در این میان، شاخص کل بورس با عقبنشینی تا حوالی سطح ۴ میلیون واحد، در آستانه یک حمایت روانی و تکنیکال مهم قرار گرفت. -

ریسکهای مختلف چگونه موجب جاماندگی دلاری بورس شدند؟

روزنامه شماره ۶۵۰۵رشد ریالی؛ کاهش دلاری

بازار سهام ایران طی سالهای اخیر تصویری متناقض از رشد و کاهش را همزمان نشان داده است. از یک سو، ورود شرکتهای جدید و افزایش شاخص کل، تصویر یک بورس پررونق را ارائه میدهد و از سوی دیگر، ارزش دلاری بازار سهام، روندی نزولی را تجربه کرده است. بررسیها نشان میدهد که پس از رسیدن ارزش دلاری بازار به قله تاریخی ۱۳۹۹، این متغیر کلیدی وارد مسیر کاهش شده و حتی رشد شاخص در برخی مقاطع نتوانسته بازدهی دلاری بازار را به سطوح پیشین بازگرداند. این افت ارزش دلاری، نشانهای روشن از اثر ریسکهای سیستماتیک، نوسان نرخ ارز و عملکرد نسبتا ضعیف بورس نسبت به دلار است. در حقیقت، حتی با ورود شرکتهای جدید و افزایش ارزش ریالی بازار، ارزش دلاری بورس کاهش یافته و جذابیت سرمایهگذاری در آن نسبت به سایر بازارهای داخلی محدود شده است. -

چرا رفتار سهامداران غیرقابل پیشبینی شده است؟

روزنامه شماره ۶۵۰۵موتور سیاسی نوسان بورس

سرنوشت مبهم مذاکرات ایران و آمریکا سیگنالهای ضدو نقیضی به بازار سهام مخابره کرده است. این بلاتکلیفی سبب شده تا شاهد واکنش هیجانی سرمایهگذاران، افزایش تردید، تعویق تصمیمگیری و رفتوبرگشت شدید شاخصها باشیم. واگرایی شاخصهای سهامی و خروج بیش از ۱.۲همت پول حقیقی در جریان معاملات دیروز برخلاف ورود پول قدرتمند روز شنبه، نشان داد بورس همچنان در انتظار روشن شدن نتیجه مذاکرات است. -

سایه ریسکها بر بورس

دنیای اقتصاد-محمد نعمتزاده: بورس تهران در روز یکشنبه با رشد شاخص کل و افت شاخص هموزن مواجه شد. نماگر هموزن بیش از ۴هزار واحد کاهش یافت، اما شاخص کل با رشد بیش از ۱۰ هزار واحدی به سطح ۴میلیون و ۱۷۴ هزار واحدی رسید. به نظر فعالان بازار سرمایه، سایه ریسکهای داخلی اقتصادی و خارجی کماکان بر سر بازار، سنگینی میکنند و با وجود اینکه مذاکرات میان ایران و ایالاتمتحده در جریان است، اما آینده و نتایج آن کماکان با ابهام مواجه است. در چنین شرایطی، به طور طبیعی سرمایه در بازار سهام ترسو خواهد بود و با کوچکترین نشانه از افزایش ریسکها، واکنش نشان خواهد داد.

دوشنبه، ۲۰ بهمن ۱۴۰۴

-

در پادکست «تریبون بورس» مطرح شد؛

بورس و تب و تاب تردیدها

دنیای اقتصاد: بازار سهام پس از هیجانات روز گذشته ناشی از ارزیابی نسبتا مثبت وضعیت مذاکرات هستهای ایران و آمریکا، امروز در مسیر صعودی دچار تردید شد. شاخص کل توانست با رشد محدود ۰.۲۵ درصدی در کانال ۴ میلیون و ۱۷۴ هزار واحد تثبیت شود. -

هیجانات مثبت بازار سهام تخلیه شد؛

بورس ناآرام

دنیای اقتصاد: بازار سهام پس از هیجانات مثبت روز گذشته، امروز برای صعود پرقدرت مردد ماند. با وجود سرخ پوشی بیش از ۷۰درصد از نمادهای بازار، شاخص کل بورس با رشد ۰.۲۵درصدی در محدوده ۴میلیون و ۱۷۴هزار واحد آرام گرفت. نماگر اصلی در دقایق ابتدایی معاملات از مرز ۴.۲میلیون نیز عبور کرده بود. علاوه بر آن، شاخص ثانویه بازار در این روز با کاهش ۰.۴۳درصدی، یکشنبه را به پایان رساند. -

رفت و برگشت محتاطانه شاخصها ادامه دارد؛

تلاقی ابهامات در بورس

دنیای اقتصاد: معاملات بورس تهران در روز یکشنبه با رشد نماگرهای سهامی آغاز شده است. اما نکته قابل توجه در خصوص معاملات امروز این است که با گذشت زمان، عرضه ها در بازار بیشتر شده و این موضوع موجب عقب نشینی شاخصها از قله ابتدای معاملات شده است. شاخص کل بورس که توانسته بود تا محدوده ۴ میلیون و ۲۵۳ هزار واحدی پیشروی داشته باشد؛ در ادامه با قدرتنمایی فروشندگان، عقب نشینی کرد و در لحظه تنظیم این گزارش در ارتفاع ۴ میلیون و ۲۰۱ هزار واحدی قرار دارد که ۰.۹۱ درصد رشد را نسبت به روز معاملاتی قبل به ثبت رسانده است. -

سیگنال مثبت مذاکرات، شاخص را سبز کرد؛

روزنامه شماره ۶۵۰۴واکنش بازارها به مذاکرات مسقط

روند بازارها بهطور مستقیم تحت تاثیر مذاکرات مسقط قرار گرفته است. دیروز انتشار سیگنالهای مثبت از مذاکرات ایران و آمریکا، بورس تهران را سبزپوش کرد و شاخص کل با رشد ۱۰۴هزار واحدی از میانه کانال ۴.۱میلیون واحد گذشت. همزمان دلار نیز با اصلاحی حدود سههزار تومانی به ۱۵۸هزار و ۶۵۰تومان عقب نشست. با این حال، تحلیلگران هشدار میدهند این مسیر همچنان شکننده و بهشدت وابسته به سرنوشت مذاکرات است. -

بازگشت به ریل صعودی؟

دنیای اقتصاد-محمد نعمتزاده: بورس تهران در اولین روز معاملاتی هفته شاهد رشد نماگر هموزن و شاخص کل بود. شاخص کل در روز شنبه، بیش از ۱۰۴ هزار واحد و شاخص هموزن بیش از ۲۲ هزار واحد به ارتفاع خود افزودند. همچنین در بازار روز شنبه، سهام، حقتقدم و صندوق سهامی با ورود پول مواجه شدند. به نظر میرسد بازار سهام، افزایش ریسکهای سیاسی و اقتصادی را کمرنگتر از هفته گذشته ارزیابی میکند. به نظر فعالان بازار سرمایه، نمیتوان در مورد ادامهدار بودن صعود بازار، به طور قاطعانه اظهارنظر کرد، چرا که سایه ریسکهای داخلی و خارجی، به طور کامل برطرف نشده است. -

تقابل نرخ اوراق اخزا و P/E بازار سهام؛

روزنامه شماره ۶۵۰۴منطقه امن بورسبازان

بازار سهام طی ۵سال اخیر، روزهای تلخی را به واسطه ریسکهای سیاسی و اقتصادی که سایه آن بر بورس تهران سنگینی میکند تجربه کرده است. نرخ اوراق دولتی پس از سال ۹۹ به واسطه کسریهای بزرگ بودجه رو به افزایش است. تقریبا در نیمه دوم هر سال، نرخ بدون ریسک برای اهالی بورس اعداد بالاتری را به ثبت میرساند. هرچند «بدون ریسک» بودن آن همچنان با ابهامات فراوانی همراه است. اکنون بازدهی بدون ریسک برای بورسیها به ۳۹درصد میرسد. همزمان طی چندماه اخیر در پی اصلاح سیاستهای ارزی، این نسبت از ۸واحد عبور کرد. اما همچنان P/E بازار سهام از محدوده خاکستری خود یعنی، کف ۶ واحد و سقف ۸واحد فراتر نرفته است. اکنون نسبت مذکور در محدوده ۷.۵واحد قرار دارد.

یکشنبه، ۱۹ بهمن ۱۴۰۴

-

از صعود بورس تا عقب نشینی دلار و طلا

اثر فوری مذاکرات بر بازارها

دنیای اقتصاد: اولین روز معاملاتی هفته در بورس تهران تحت تأثیر انتشار سیگنالهای مثبت از فضای مذاکراتی، با غلبه محسوس تقاضا همراه شد. در نتیجه این جریان، هر دو نماگر اصلی بازار سهام رشد قابلتوجهی را به ثبت رساندند و بار دیگر برتری خریداران بر فروشندگان در کلیت بازار نمایان شد. روند صعودی معاملات امروز نشان داد که حرکت رو به بالای بازار همچنان متکی به اخبار مثبت سیاسی است و در صورت پایداری شرایط، میتوان اهداف بالاتری را برای شاخصهای بورسی متصور بود. -

رشد دسته جمعی شاخصهای سهامی رقم خورد؛

شارژ بورس پس از مذاکرات

دنیای اقتصاد: بازار سهام در نخستین روز هفته، و با دریافت سیگنال مثبت از مذاکرات دیروز میان تهران و واشنگتن سبزپوش شد؛ هرچند ارزندگی نسبی بازار و متعادل شدن قیمتها نیز پای خریداران را به بورس تهران باز کرده است. شاخصهای سهامی در میانه بازار امروز، با رشد بیش از ۲درصدی همراه شدند و نماگر اصلی وارد کانال ۴.۱ میلیون واحدی شد. -

سناریوهای پیشروی بازار سهام بررسی شد؛

روزنامه شماره ۶۵۰۳برزخ بورس

بازار سهام پس از تجربه فشار فروش سنگین در ابتدای بهمنماه، طی روزهای اخیر وارد فاز کمنوسانتری شد. کاهش شتاب افت قیمتها نشان میدهد بخشی از هیجان منفی، فروکش کرده و دادوستدها به سمت نوعی تعادل موقت حرکت کردهاند. در چنین فضایی، شاخص کل بورس با اتکا به تحرک نمادهای بزرگ و در سایه برخی حمایتها، بازدهی مثبتی را در مقیاس هفتگی به ثبت رساند. با این حال، بررسی رفتار کلی بازار حاکی از آن است که این بهبود بیش از آنکه فراگیر باشد، محدود به سهام شاخصساز باقی مانده است. این مساله که در افت شاخص هموزن نمایان شده از تداوم ضعف در بدنه اصلی بازار حکایت دارد. انتشار اخبار مربوط به تحولات سیاسی و مذاکرات، به آرامتر شدن فضای روانی بورس کمک کرده، اما تداوم رویکرد محتاطانه سرمایهگذاران، میتواند روند بازسازی بازار را زمانبر کند و مانع از شکلگیری یک مسیر صعودی پایدار در کوتاهمدت شود. -

بورس چگونه به ریل صعودی بازخواهد گشت؟

دنیای اقتصاد-محمد نعمتزاده: بورس در هفته گذشته با رشد شاخص کل و افت شاخص هموزن همراه بود. به نظر فعالان بازار سرمایه سایه ریسکهای سیاسی و احتمال تشدید تنشها، کماکان بر سر بازار است و زمانی که سایه این ریسکها کمرنگ شود، بازار میتواند برای یک روند صعودی آماده شود. -

بررسی فراز و فرود شاخص کل زیر سایه ریسکهای سیاسی و انتظارات تورمی؛

روزنامه شماره ۶۵۰۳بورس در نوسان امید و ریسک

بورس تهران در سال جاری یکی از پرنوسانترین دورههای خود در سالهای اخیر را تجربه کرده است؛ دورهای که در آن، امیدهای سیاسی، شوکهای ژئوپلیتیک، تغییرات نرخ ارز و رفتار هیجانی سرمایهگذاران به صورت همزمانبر مسیر شاخصها اثر گذاشتهاند. نماگرهای سهامی در حالی سال را با موجی از خوشبینی آغاز کردند که بخشی از فعالان بازار، گشایشهای دیپلماتیک و کاهش فشار ریسکهای بیرونی را پیشخور کردند. اما این روند پایدار نماند و بازار در ادامه سال، هم سقوطی عمیق را تجربه کرد و هم جهشی کمسابقه را پشت سر گذاشت. به بیان دیگر، بورس ۱۴۰۴ صحنه رفت و برگشتهای تند میان ترس و طمع بود؛ رفتاری که بیش از هر چیز نشان میدهد بازار سهام همچنان به شدت تحتتاثیر متغیرهای کلان و ریسکهای سیستماتیک قرار دارد و مسیر آن بیش از آن که تابع متغیرهای درونی شرکتها باشد، از فضای سیاسی و انتظارات تورمی اثر میپذیرد.

شنبه، ۱۸ بهمن ۱۴۰۴

- سازمان اطلاعات سپاه: کل ذخایر موشکهای تاماهاوک آمریکایی رو به پایان است

- فوری/ شهادت جمعی از مدافعان امنیت در ایستهای بازرسی تهران + جزئیات

- تغییر آرایش ایستهای بازرسی پس از حملات پهپادی اسرائیل/ بسیجیان برای حضور در ایست های بازرسی داوطلب شدند

- اینفانتینو: ترامپ از حضور تیم فوتبال ایران در جام جهانی استقبال کرد

- حمله موشکی به بندر لنگه+ تعداد شهدا و مجروحان

- شنیده شدن صدای انفجار و فعال شدن پدافند در تهران

- هدف قرار گرفتن یک کشتی در تنگه هرمز

- هشدار هواشناسی برای ۲۰ استان صادر شد/ کولاک برف و تگرگ در راه این مناطق

- پزشکیان: جمهوری اسلامی ایران هیچ قصدی برای هدف قرار دادن یا درگیری با کشورهای منطقه ندارد

- درخواست ویژه آمریکا از آژانس بینالمللی انرژی

- طرح خطرناک اسرائیل برای منطقه خاورمیانه/ هدف از حملات مشکوک به انبارهای نفتی در عمان چیست؟

- امروز کالابرگ این کد ملیها شارژ شد

- سقف برداشت از خودپردازها افزایش یافت+ جزئیات

- ادعای جدید ترامپ درباره حملات علیه ایران

- شانه خالی کردن ترامپ از پذیرش مسئولیت حمله به مدرسه میناب/خبر ندارم!

- حدود ۱۰ نفر از مدافعان امنیت و بسیجیان مستقر در این ایستهای بازرسیها شهید شدند

- قطعنامه پیشنهادی روسیه برای توقف فوری جنگ علیه ایران رای نیاورد

- چرا گرفتار جنگ شدیم؟/ غنینژاد: چین و روسیه به حمایت لفظی از ایران بسنده کردهاند

- ساختمان بانک سپه پس از حمله هوایی + فیلم

- صدای چندین انفجار در تهران/ پدافند هوایی فعال شد

- هدف قرار گرفتن دومین کشتی باری در نزدیکی سواحل امارات

- پزشکیان شرایط پایان جنگ را اعلام کرد

- اظهارنظر جدید استارمر درباره جنگ علیه ایران

- قرارگاه خاتم الانبیاء: آمریکا و اسرائیل یکی از بانکهای کشور را هدف قرار دادند

- خبر مهم برای یارانهبگیران؛ زمان استفاده از کالابرگ برای هر کدملی اعلام شد+ جزئیات

- شیراز هدف حمله هوایی قرار گرفت

- ارزیابی پنتاگون از زرادخانه موشکی ایران/ تاکتیک جنگی چه تغییری کرده است؟

- خبر جدید رویترز از اسکورت کشتیها در تنگه هرمز

- هشدار به رانندگان نسبت به تردد در این جادهها

- هدف قرار گرفتن یک کشتی کانتینری در خلیج فارس+ جزئیات

- بنادر نفتی این کشور به طور کامل تعطیل شد

- سینماها چه زمانی بازگشایی میشوند؟

- اعلام مرکز پاسخگویی به سوالات معیشتی مردم/ با این شماره تماس بگیرید

- واکنش تند عراقچی به حمله آمریکا و اسرائیل به ساختمان بانک سپه؛ انتقام می گیریم

- دلنوشته عباس آخوندی برای فرمانده شهید سرلشکر عبدالرحیم موسوی

- بازدید اعضای کمیسیون امنیت ملی مجلس از نقطه صفر مرزی در کردستان

- اعلام موضع قطعی ایران برای حضور در جام جهانی ٢٠٢٦ / تیم ملی انصراف می دهد؟

- محسن رضایی: گردن دشمن در تنگه هرمز زیر دستان ما است/ ۲۰ هزار سرباز آمریکایی از منطقه فرار کردند/ ناوهای آمریکایی خستهاند و دشمن به دنبال فرار است

- انفجار در یک پایگاه نظامی در اردن

- حمله سایبری به راهآهن اسرائیل/ ایستگاه ها ناامن شد

- قیمت دلار، یورو و درهم امروز پنجشنبه ۲۱ اسفند ۱۴۰۴/کاهش قیمت ها

- قیمت طلا امروز پنجشنبه ۲۱ اسفند ۱۴۰۴/ کاهش قیمت طلا

- انتقاد شدید روزنامه اطلاعات از اعراب خلیج فارس/ آنها در ۴۷ سال گذشته دوست واقعی ما نبودند

- جنگ علیه ایران قبل از عید پایان می یابد؟/ پیش بینی مهم مشاور عالی فرماندهی کل قوا +فیلم

- پس لرزه حملات آمریکا و اسرائیل به ایران/ افزایش قیمت بنزین در آمریکا/ نفت باز هم ۱۰۰ دلاری شد

- حادثه امنیتی جدید در خلیج فارس/ انگلیس: یک کشتی دیگر در تنگه هرمز آتش گرفت

- افشاگری رویترز درباره مخالفت آمریکا با درخواست های اسکورت در تنگه هرمز

- هشدار مقام اسرائیلی درباره حملات حزب الله لبنان/ این پایان ماجرا نیست

- اصابت مرگبار موشک ایرانی به یک پناهگاه در اسرائیل+فیلم

- حمله هوایی اسرائیل به سه واحد صنعتی در اراک+جزئیات

- فشار اسرائیل بر خبرنگاران درباره سانسور حملات موشکی ایران +فیلم

- ورود سامانه بارشی جدید به کشور/ برای ۲۰ استان هشدار صادر شد

- مکرون خطاب به حزب الله لبنان؛ فورا حملات به اسرائیل را متوقف کنید/ دچار اشتباه بزرگی شدید

- قابی از کوچکترین شهیدی که تشییع شد + عکس

- جولان موشک ایرانی در آسمان اسرائیل+ فیلم

- فشار مالی سنگین جنگ علیه ایران بر اقتصاد آمریکا/ ۱۱.۵ میلیارد دلار تنها در ۶ روز اول جنگ هزینه شد

- حملات موشکی همزمان ایران و حزب الله لبنان به اسرائیل/ آژیرها در تل آویو و ۲۰۲ نقطه دیگر به صدا درآمد

- ادعای آکسیوس درباره حمله موشکی ایران به ۵ کشتی باری در خلیج فارس

- جهش دوباره قیمت نفت/ نفت خام در مرز ۱۰۰ دلار قرار گرفت

- فوری/ آغاز موج جدید حملات موشکی ایران به اسرائیل/ بندر ایلات برای نخستین بار هدف قرار گرفت

- منبع ایرانی: آماده ورود به مرحله خطرناکتر و گستردهتر جنگ هستیم/ هشدار درباره تنگه هرمز

- ادعای CNN درباره کمک های پهپادی روسیه به ایران

- حمله یک وبگاه آمریکایی به ترامپ؛ پشت صحنه برای پیدا کردن راه خروج از جنگ التماس میکند، اما در مقابل دوربین...

- ۱۳ عملیات پهپادی مقاومت اسلامی عراق علیه پایگاه های آمریکایی

- تصویب یک قطعنامه علیه ایران در شورای امنیت سازمان ملل/ چین و روسیه: این قطعنامه یک جانبه است

- حمله به مرکز پشتیبانی دیپلماتیک آمریکا در بغداد/ سه نفر مجروح شدند

- طرح خطرناک اسرائیل برای منطقه خاورمیانه/ هدف از حملات مشکوک به انبارهای نفتی در عمان چیست؟

- حمله شبانه به شهرکهای صنعتی رباطکریم/چند سوله هدف قرار گرفت

- افشاگری مقاومت عراق در خصوص نقش امارات در حمله به تأسیسات نفتی سعودی ها/ هدف ابوظبی چیست؟

- شاخص داوجونز در سراشیبی سقوط+نمودار

- تغییر آرایش ایستهای بازرسی پس از حملات پهپادی اسرائیل/ بسیجیان برای حضور در ایست های بازرسی داوطلب شدند

- حمله پهپادی به یک میدان نفتی در بصره

- بسیجی های کدام ایست های بازرسی در تهران شهید شدند؟

- انتقاد روسیه از رد شدن قطعنامه پیشنهادی در خصوص حمله به ایران در شورای امنیت/ پاکستان: باید فوری به مسیر دیپلماسی بازگشت

- انتشار بیانیه جدید حزب الله لبنان/ بزرگترین مجتمع صنایع نظامی اسرائیل هدف حمله پهپادی قرار گرفت