طلای جهانی در سال ۱۴۰۲

بر بازار طلا چه گذشته و چه مسیری پیشروست؟

بعد از بحران بانکی که برای چند بانک آمریکا به وجود آمد، فدرالرزرو از طریق ابزارهایی که داشت و همچنین ایجاد ابزار جدید با نام BTFP (Bank Term Funding Program) به بانکهایی که مشکل نقدینگی داشتند اجازه داد که با گذاشتن اوراقشان به عنوان ضمانتنامه نزد فدرالرزرو نقدینگی مورد نیاز خود را به مدت یک سال دریافت کنند. این امر باعث شد که در مدت چند هفته مشکل این بانکها حل شده و بانکهایی نیز از سوی بانکهای بزرگتر خریداری شوند. لازم به ذکر است که بانکهای بزرگ آمریکا مشکلی نداشته و شرایط پایداری داشتند.

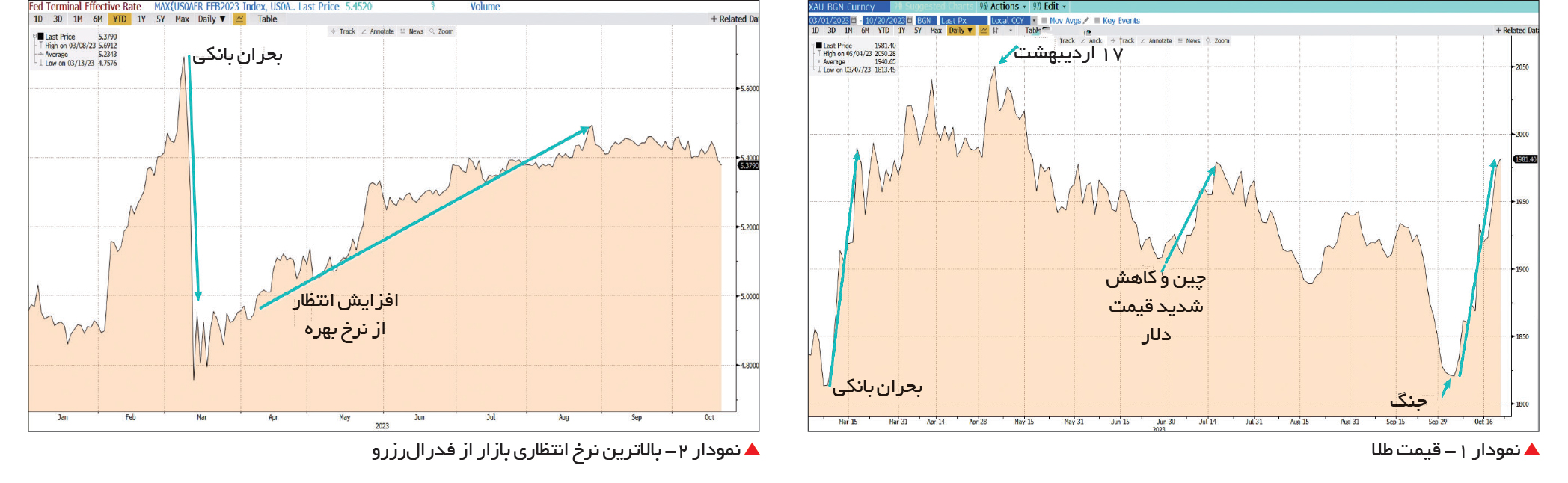

در بازار پول نیز با به وجود این مشکل انتظار از افزایش نرخ بهره برای فدرالرزرو از بین رفت و دیگر بازار انتظار افزایش نرخ بهره از سمت فدرالرزرو را نداشت. ولی با حل این مشکل و همچنین رشد تولید ناخالص داخلی آمریکا در فصل اول ۲۰۲۳ و همچنین رشد مصرف در اقتصاد آمریکا در فصل دوم کمکم انتظارات از فدرالرزرو برای بالا بردن نرخ بهره افزایش یافت و فدرالرزرو نیز در جلسه ۱۷ اردیبهشت خود افزایش نرخ بهره را انجام داد و نرخ بهره خود را به بالای پنج درصد افزایش داد و قیمت طلای جهانی از آن روز که به رکورد تاریخی خود و حدود ۲۰۸۰ دلار رسید، کاهش خود را آغاز کرد و دیگر به رشد خود ادامه نداد.

بعد از این جلسه فدرالرزرو و انتشار دادههای اشتغال و تورم آمریکا که نشانگر وضعیت مطلوب اشتغال و رشد تورم ماهانه بیشتر از اعداد انتظاری بازار بود باز هم انتظار از رشد نرخ بهره آمریکا رشد پیدا کرد و طلا کاهش قیمت داشت و به زیر قیمت دو هزار دلار رسید. افزایش انتظار از افزایش نرخ بهره در کنار دادههای اقتصادی که از چین و اروپا منتشر میشد و وضعیت خوبی از اقتصادشان را مخابره نمیکردند، دو عاملی بود که موجب کاهش انتظار از رشد اقتصادی و در نتیجه کاهش انتظارات تورمی شد که برای مسیر قیمتی طلا مطلوب نبود. تا اینکه به مشکل سقف بدهی دولت آمریکا رسیدیم.

مشکل سقف بدهی آمریکا در اوایل خرداد جدی شد ولی با توجه به تکرار تاریخی این مشکل و حل آن در ۱۱ بار گذشته در اول ماه ژوئن این مشکل حل و باعث شد وزارت خزانهداری بتواند اوراق قرضه منتشر کرده و نقدینگی را در بازارهای مالی کاهش دهد و با عرضه بیشتر اوراق، قیمت اوراق شروع به کاهش داشت و بهتبع آن بازدهی این اوراق افزایش یافت که این رشد بازدهی اوراق قیمت طلا را از حوالی ۱۹۸۰ در ابتدا به سمت ۱۹۰۰ سوق داد. در این میان در جلسه اواخر خردادماه فدرالرزرو (که در این جلسه اعضای فدرالرزرو انتظار خود را از مسیر نرخ بهره برای سالهای آتی بیان کردند) اعضای فدرالرزرو انتظار نرخ بهره سال ۲۰۲۳ خود را افزایش شدیدی دادند و به ۶ /۵ درصد رساندند، که این امر نیز برای نزول بیشتر قیمت طلا مزید بر علت شد.

ولی در تیرماه اتفاقی جدا از مسائل اقتصادی بر بازار حاکم شد و آن مداخله چین در بازار ارز بود که با توجه به کاهش شدید قیمت یوآن اتخاذ شد تا مانع از ضعف بیشتر یوآن چین در مقابل دلار آمریکا شوند. این مداخله به وسیله عرضه دلار در بازار فارکس اتفاق افتاد. به این ترتیب ارزش دلار آمریکا را در بازار در مدت دو هفته شدیداً کاهش دادند و شاخص دلار در بازار به زیر عدد 100 در تاریخ 14 جولای رسید که این کاهش ارزش دلار باعث رشد قیمتگذاری مجدد طلا در کانال 1980 دلار شد. ولی معمولاً این نوع مداخلات نمیتواند مانع از جریانات ارزی در اقتصاد جهانی شود و اثر موقتی دارد، بنابراین مجدد شاهد رشد تقاضا برای دلار و افزایش مجدد شاخص دلار بودیم و مسیر نزول قیمت طلا نیز شکل گرفت. لازم به ذکر است که در اواخر ماه جولای فدرالرزرو یکبار دیگر افزایش نرخ بهره نیز داشت.

در ادامه مجدد خزانهداری آمریکا خبرساز شد و برنامه انتظار اوراق خود را برای ادامه سال 2023 اعلام کرد که براساس آن انتشار اوراق میانمدت و بلندمدت بیشتری در برنامه خود داشت و در کنار دادههای اقتصادی خوب از اقتصاد آمریکا مانند رشد واقعی تولید ناخالص داخلی به میزان 4 /2 درصد برای فصل دوم، باز هم بازدهی اوراق آمریکا رشد داشت ولی این بار با شتاب بیشتر. این رشد در اقتصاد، رقیب بقیه بازارها از جمله طلاست، بنابراین شاهد کاهش قیمت طلا و رسیدن به 1900 دلار بودیم.

بعد از رشد اقتصادی بالای دو درصد در دو فصل ابتدایی سال 2023 اولین تخمینها از رشد اقتصادی فصل سوم آمریکا رشد احتمالی پنج درصد را گزارش میکرد و تورمی که از پیک خود در 1 /9 درصد سال قبل به سه درصد کاهش پیدا کرده بود نیز مجدد رشد داشت. این اتفاق اعضای فدرالرزرو را مجاب کرد که برای کنترل تورم، سیگنال افزایش بیشتر نرخ بهره را به بازار بدهند و در جلسه اول مهرماه خود انتظارشان از نرخ بهره را برای سال 2024، از 1 /4 درصد به 1 /5 درصد افزایش داده و بیان کردند تا زمانی که از کاهش تورم به سمت هدف تورم اقتصاد که دو درصد است اطمینان حاصل نکنند کاهش نرخ بهره نخواهند داشت. در این میان نرخ بیکاری آمریکا نیز رشد نداشته و فدرالرزرو را به افزایش بیشتر نرخ بهره یا ماندن بیشتر در نرخ بهرههای بالا، حتی به قیمت رشد نرخ بیکاری برای کنترل تورم، سوق داده است. این اتفاقات مسیر نزول طلا را راحت کرد و قیمت طلا اعداد کمتر از 1810 دلار را در روز 14 مهر تجربه کرد.

«جروم پاول» رئیس فدرالرزرو نیز در سخنرانی خود در جلسه اخیر این بانک بیان کرد که برای رسیدن به هدف تورمی لازم است رشد اقتصادی برای مدتی کمتر از روند بلندمدت خود باشد و اگر شاهد رشد مصرف و رشد اقتصادی بالا باشند، میتوانند به افزایش نرخ بهره ادامه دهند. نگرانی بیشتر پاول در مورد رشد دستمزدهاست که میتواند تورم را در بخش خدمات ماندگار کند و برای کاهش سرعت رشد دستمزدها بازار اشتغال باید کمی آسیب را تجربه کند. در کنار بازار کار بازار مسکن نیز برای اعضای فدرالرزرو مهم است. با توجه به اینکه یکسوم از تورم این کشور در بخش اجاره است و این بخش در بعد سالانه رشد 2 /7 درصد داشته است، پاول بیان کرد که اثر افزایش نرخ بهره را هنوز بهطور کامل در اقتصاد ندیدهاند و انتظار دارند که در ماههای آتی بخش مسکن نیز تحت تاثیر قرار گیرد و تورم این بخش نیز کاهش یابد.

بررسی مسیر انتظاری تصمیمات فدرالرزرو از این بابت برای طلا مهم است که تغییرات در انتظار از این تصمیمات بر بازارها تاثیرگذار بوده و سطح نقدینگی را میتواند تغییر دهد که طلا به شدت به این مورد واکنش نشان خواهد داد. برای مثال در بررسی مسیر تصمیمات بانکهای مرکزی که هدف تورمی خود را دارند نگاه به دستمزدها میتواند میزان مصرف آتی مردم را در آینده نمایان کند و میزان مصرف، تقاضا را در اقتصاد نشان میدهد و تورم انتظاری به موجب آن تغییر میکند. لازم به ذکر است که رشد پساندازهای مردم آمریکا به دلیل کمکهای کرونایی دولت به قدری بوده که مردم تاکنون این پسانداز را در حساب خود داشته و از این محل در مقابل رشد تورم ایستادگی کرده و توانستهاند هزینهکرد خود را کاهش ندهند. و در کنار مردم شرکتها نیز جذب سرمایه خود را در نرخهای بهره پایین 2020 و 2021 انجام دادهاند. البته تا سال 2024 میزان کمی از بدهی شرکتها سررسید خواهد شد، بنابراین تاثیر نرخ بهرههای بالا بر شرکتها نیز هنوز دیده نشده است که بخواهد به اشتغال و مصرف آسیب وارد کند.

در 14 مهر داده اشتغال آمریکا منتشر شد و نقطه چرخش قیمت طلا را شاهد بودیم. دلیل این چرخش قیمت و صعود طلا کاهش سرعت رشد میانگین دستمزد ماهانه بود که 2 /0 درصد رشد داشت. کاهش رشد دستمزد به بازار سیگنال کاهش مصرف آتی و کاهش تورم را میدهد و این کاهش تورم میتواند از میزان اقدامات بانک مرکزی بکاهد، که بازار این را زودتر از اینکه اعضای فدرالرزرو به آن اشاره کنند قیمتگذاری میکند. طلا در این روز رشد داشت و به 1832 دلار رسید.

اما جنگ و مصیبتهایش برای بشر، همیشه برای طلا خوب بوده است! در روز 15 مهر و شروع جنگ با حملات حماس به اسرائیل قیمت طلا رشد داشت و به 1850 دلار رسید و در 21 مهر با اعلام حمله احتمالی زمینی اسرائیل به غزه به بالای 1930 دلار رسید. لازم به ذکر است که در خلال اخبار جنگ اعضای فدرالرزرو از جمله خانم لوگان در سخنرانی خود به عدم افزایش بیشتر نرخ بهره اشاره کردند و این موضوع در کنار جنگ طلا را به مسیر صعودی شدیدی سوق داد.

جنگ مستقیماً بر طلا اثرگذار نیست بلکه رشد قیمت نفت در جنگها و تنشها بهخصوص در خاورمیانه، بر انتظارات تورمی اثر مثبت داشته و در کنار رشد انتظارات تورمی ریسکهای اقتصادی جنگ، موجب انتظار از اقدامات کمتر بانکهای مرکزی میشود که این موضوع بر سطح نقدینگی نیز اثر مثبت دارد. بنابراین به این نتیجه میرسیم که جنگ بر هر دو عامل تاثیرگذار بر قیمت طلا در جهت رشد قیمت بسیار کمککننده است.

در روزهای آخر مهرماه نیز آقای پاول در سخنرانی خود همانند دیگر اعضا این موضوع را به بازار القا کرد که احتمال افزایش نرخ بهره کم خواهد بود و بازار نیز برای جلسه پیشروی فدرالرزرو انتظار افزایش نرخ بهره را ندارد. با این صحبتها و عدم کاهش تنش جنگ، قیمت طلا باز هم به رشد خود ادامه داد و تا نزدیک دو هزار دلار نیز رشد داشت و ما اکنون شاهد قیمت طلا با 1980 دلار هستیم.

اما در مسیر پیشرو به چه عواملی باید توجه داشته باشیم؟ جنگ و تاثیر آن بر قیمت نفت میتواند برای طلا حائز اهمیت باشد ولی این را نیز میدانیم که پیشبینی مسیر جنگ و اینکه آیا به بقیه کشورها نیز سرایت میکند یا نه، سخت است. ولی اگر تنشها افزایش یابد و کشورهای نفتخیز نیز درگیر جنگ شوند، رشد قیمت نفت به بالای 100 دلار محتمل است و در این شرایط طلای بالای دو هزار دلار طبیعی خواهد بود. اخیراً نیز کاهش تحریم نفتی ونزوئلا را شاهد بودیم که با توجه به میزان کم تولید نفت این کشور آنچنان تاثیری بر قیمت نفت نداشته و نخواهد داشت.

بدون احتساب جنگ، مسیر پیشروی طلا بیشتر با مسیر تورم در آمریکا و وضعیت اقتصادی جهان ارتباط پیدا خواهد کرد. در هفتههای گذشته گزارش دادههای اقتصادی چین بهبودهایی را بعد از چند ماه نشان میدهد و اثر سیاستهای حمایتی دولت و بانک مرکزی چین میتواند در رشد اقتصادی چین اثر مثبت داشته باشد. اقتصاد آمریکا و اروپا نیز برخلاف انتظارات سال قبل وارد رکود اقتصادی نشده که این رشد امیدهای اقتصادی، باعث رشد انتظارات تورمی شده و از طلا حمایتهایی خواهد کرد.

ولی اثر سیاستهای انقباضی پولی در اقتصادهای غربی از سال 2024 بیشتر دیده خواهد شد و حتی عدم رشد اقتصادی برای فصل اول سال 2024 یا همان زمستان 1402 احتمال داده میشود. البته باید بدانیم که ورود اقتصاد به رکود در ابتدا برای قیمت طلا خوب نبوده و میتواند همانند ۹ ماه ابتدایی سال 2008 و اوایل بحران کرونا طلا را با نزول نسبتاً شدید همراه کند. گفتنی است که فدرالرزرو مایل به کاهش رشد اقتصادی است. در صورت وقوع رکود تا زمانی که فدرالرزرو سیگنالی به بازار نسبت به کاهش سریع نرخ بهره مخابره نکند طلا میتواند نزول داشته باشد.

برای توضیح بیشتر به این نکته اشاره میکنیم که اگر دادههای اقتصادی کاهش مصرف و کاهش تمایلات مصرف را بهخصوص در بخش خدمات نشان دهد تقاضا کاهش یافته و تورم به همراه تورم انتظاری در مسیر نزول قرار خواهند گرفت و طلا را با خود به سمت پایین هدایت خواهند کرد و برای سطح نقدینگی نیز در شرایط رکودی عرضه دلار به دلیل ریسکهای اقتصادی کاهش خواهد داشت، نقدینگی نیز در سیستم مالی کاهش مییابد. حتی با کاهش نرخ بهره از سوی فدرالرزرو که در انتهای سال 1402 محتمل است نمیتوان طلا را صعودی دانست زیرا باید ارزیابی کرد که آیا آن میزان کاهش در نرخ بهره بر سطح نقدینگی اثرگذار است یا خیر و آیا با اقدام به کاهش نرخ بهره انتظارات تورمی که در شرایط رکودی کاهش مییابد رشد میکند، که در ابتدا به نظر نمیرسد.

بنابراین ریسک اینکه فرض کنیم وارد مسیر صعودی طلا شدهایم وجود دارد و نمیتوان گفت اگر طلا رکورد قیمتی جدیدی ثبت کند دیگر نزول نخواهد کرد. فقط در صورتی طلا میتواند به رشد قیمت خود ادامه دهد که اقتصاد رکود را در مسیر پیشرو تجربه نکند. مجدداً تاکید میکنیم که طلا در ورود اقتصاد به رکود با توجه به کاهش انتظارات تورمی و کاهش نقدینگی در سیستم مالی کاهش قیمت خواهد داشت و در مسیر برگشت از رکود زودتر از داراییهای دیگر رشد قیمت خواهد داشت.