«دنیایاقتصاد» معمای «تغییر شغل» بسازوبفروشها و «سقوط» سرمایهگذاری واقعی ساختمانی را بررسی میکند

رتبه بازدهی تولید مسکن

«دنیایاقتصاد» معمای «تغییر شغل» بسازوبفروشها را بررسی میکند

ساختوساز طی ۶سال گذشته به ۴ بازار باخت

فقط سود بانکی با عایدی ساختمانی رقابت میکند

تخریبگر اصلی «بازدهی ساخت مسکن»، تورم زمین است

میانگین حاشیه سود «ساخت مسکن» در کشور طی این مدت ۴۳درصد بوده که از میانگین تورم مسکن به میزان ۶۴درصد، به مراتب کمتر و غیرقابل توجیه است

فرید قدیری: برآیند سه نیروی «ضد تولید مسکن»، هر کدام با قدرتهای متفاوت اما همگی در یک جهت، طی 6 سال گذشته سبب شد بازار سرمایهگذاری ساختمانی به عنوان یک بخش مولد، به «سفتهبازی در بازارهای دارایی» ببازد و نتیجهاش، امروز به شکل «رکود کهنه تولید خانه» و در نهایت، «کمبود عرضه آپارتمان در بازار معاملات»، برای خانهاولیها و سایر مصرفکنندگان، مسالهساز شود. نبض ساختوساز مسکونی هم در تهران و هم در کشور، بیش از 10 سال است درست نمیزند به این معنا که «متوسط تیراژ ساخت سالانه خانه» حدود نصف «کف عرضه مورد نیاز برای تعادلبخشی در بازار مسکن» است.

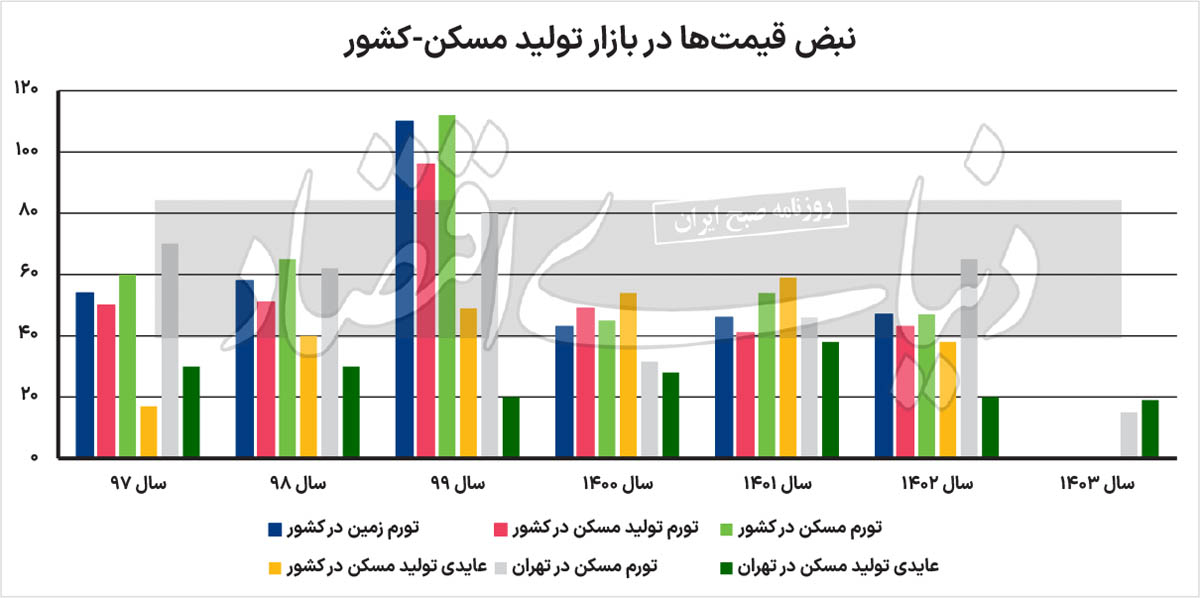

غیرطبیعی بودن نبض تولید مسکن را از روی «روند تغییر سرمایهگذاری واقعی ساختمانی» نیز میتوان مشاهده کرد. در 3سال گذشته، میزان سرمایهگذاری واقعی ساختمانی در ساختوسازهای مسکونی کشور، حدود 40درصد نسبت به سال 97 افت کرد و در ابتدای دهه 90 تاکنون نیز میانگین سالانه رشد این شاخص، تنها 4درصد بوده است. رکود تولید مسکن طی سالهای اخیر به رغم رشد قیمت مسکن، یک پارادوکس به وجود آورده است از این بابت که «آیا سرمایهگذار ساختمانی از تورم مسکن، نفع نبرده که چنین واکنش منفی در تولید، از خود بروز داده است؟.» «دنیایاقتصاد» برای پاسخ به این پرسش، مجموعهای از دادههای رسمی از بازار زمین، بازار مسکن، بازار مصالحساختمانی و همچنین بازارهای دارایی را مورد بررسی قرار داده است. در این بررسی، برای اطلاع از حاشیهسود ساختوساز در کشور، از نتایج تحقیقات اخیر فردین یزدانی نیز استفاده شده است.

نتایج بررسی «دنیایاقتصاد» نشان میدهد، اگرچه جهش تاریخی قیمت مسکن در همین 6 سال گذشته باعث رشد قیمت فروش محصولات تولیدکنندگان ساختمان مسکونی شد اما برآیند «همین تورم مسکن»، «تورم زمین» و «تورم مصالحساختمانی»، روی «حاشیه سود ساختوساز»، اثر منفی گذاشت به طوری که، از سال 97 تاکنون، میانگین سالانه «عایدی تولید مسکن» از «عایدی خرید ملک» کمتر بوده است. در بازار مسکن کشوری، از سال 97 تاکنون، میانگین قیمت یک مترمربع واحد مسکونی، سالانه، متوسط 64درصد افزایش پیدا کرده است. در همین مدت اما میانگین سالانه حاشیه سود تولید مسکن در کشور، 43 درصد بوده است. سبقت عایدی ملک از عایدی تولید مسکن، «جذابیت سرمایهگذاری در بخش واقعی مسکن» را کم کرد و باعث شد بخشی از سازندهها در این سالها بعد از ضربههای مکرر از جهش قیمتها، در نهایت به «سرمایهگذار ملکی» تبدیل شوند به این معنا که زمین (کلنگی) بخرند و نفروشند یا ساختمانهای از قبل ساختهشده را تا بهبود اوضاع (زمان نامعلوم)، حفظ کنند. عقب افتادن عایدی تولید مسکن از عایدی خرید ملک، در تهران نیز اتفاق افتاده است.

در بازار مسکن شهر تهران، میانگین رشد سالانه قیمت آپارتمان از 97 تاکنون، 52 درصد بوده است. در مقابل، حاشیه سود ساخت مسکن، سالانه به صورت متوسط حدود 27 درصد برآورد شده است. کارگردان اصلی «کاهنده سرعت رشد حاشیه سود ساخت مسکن» در برابر تورم مسکن در این سالها، «زمین» بوده است. بررسیهای «دنیایاقتصاد» از عملکرد ضدتولید بازار زمین حاکی است، طی 6 سال گذشته، متوسط رشد سالانه قیمت زمین در کشور 60 درصد بوده که از رشد سالانه قیمت مصالحساختمانی، بیشتر است. با این حال، نرخ تورم زمین در تهران، به مراتب از کشور بیشتر بوده است که البته علت التهاب بیشتر آن هم می تواند «کمبود زمین خام در پایتخت» نسبت به خیلی از شهرهای کوچک و متوسط باشد. قیمت خرید زمین یا همان ملک کلنگی در تهران از سال 97 تا کنون، میانگین در هر سال 67 درصد جهش کرد. مقایسه این نرخ با حاشیه سود سالانه تولید مسکن، «مقصد سرمایهها» را به شکل طبیعی، از بخش مولد به بازار ملک منحرف میکند.

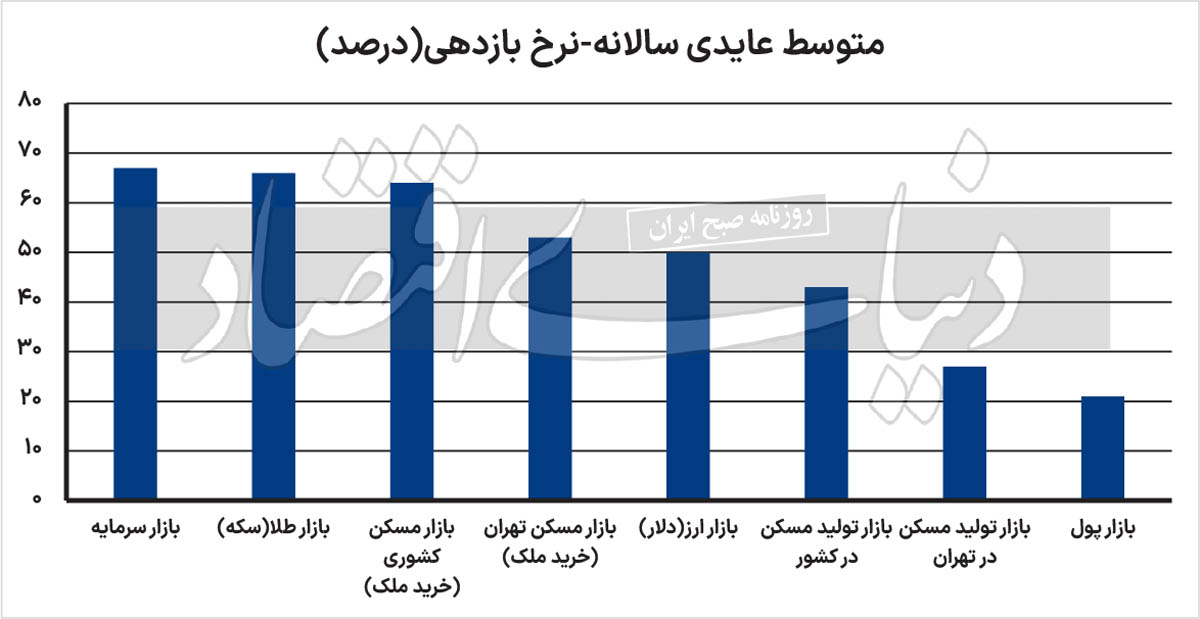

سازندگان مسکن پنجم شدند

طی سالهای اخیر که عصر جهش قیمتها محسوب میشود، «فشار اقتصادی روی سرمایهگذاران ساختمانی» صرفا از عوامل درونی این بازار همچون تورم مسکن، تورم زمین و تورم مصالحساختمانی نبود بلکه فعالان این بازار در برابر نرخهای بازدهی بیرونی نیز به نوعی شکست خوردند. بررسیهای «دنیایاقتصاد» از رتبه بازدهی تولید مسکن طی 6 سال گذشته مشخص میکند، بازار سرمایهگذاری ساختمانی در کشور به لحاظ «بازدهی سالانه» در بین 6 بازار، پنجم شد به طوری که فقط نرخ سود بانکی با عایدی تولید مسکن توانست رقابت کند. در تهران اما همین رقابت بازار پول هم، «شکننده» بوده است به این معنا که حاشیه سود ساخت اگرچه از نرخ سود سپرده بانکی بیشتر بوده اما فاصله زیادی بین این دو وجود نداشته بلکه در حد 6 واحد درصد برآورد شده که با توجه به ریسکهای تولید نسبت به ریسک صفر بازار رقیب، این فاصله نرخ بازدهی، مزیت چندانی به حساب نمیآید.

در این سالها، متوسط نرخ بازدهی بازار سرمایه در رتبه اول، طلا در رتبه دوم، مسکن در رتبه سوم، دلار در رتبه چهارم و در نهایت، تولید مسکن در رتبه پنجم و دست آخر، سپردهگذاری در رتبه آخر بیشترین بازدهی قرار گرفتند. طی سالهای 97 تاکنون، بازار ساخت و تولید مسکن نه تنها از «جذابیت سرمایهگذاری به لحاظ مقایسه بازدهی با سایر بازارهای سرمایهگذاری» افتاد که شرایط فروش برای سرمایهگذاران ساختمانی، سختترین حالت نسبت به سایر بازارها بوده است. رکود خرید مسکن در این مدت، امکان «فروش در شرایط طبیعی» را از تولیدکنندگان ساختمانی گرفت و همین، ریسک اضافه محسوب شد.

در حال حاضر در شهر تهران، حاشیه سود ساختوساز حدود 20درصد برآورد میشود. قیمت تمامشده حدود 73 میلیون تومان در مترمربع در برابر قیمت فروش متوسط 87 میلیون تومان، عایدی تولید خانه در پایتخت را از «سود بانکی» هم پایینتر آورده است. این شرایط برای تغییر به نفع «احیای بازدهی تولید مسکن» باید از مسیر «کنترل تورم زمین با ابزارهای محرک عرضه کلنگی در اختیار شهرداری»، «مهار تورم مصالحساختمانی از طریق بهبود فضای تولید صنعتی» و همچنین «ثباتبخشی به قیمتها در بازارهای دارایی با سیاستهای مشوق تولید به جای سیاستهای دستوری» تحقق پیدا کند.