صندوق های سرمایه گذاری

صندوق های سرمایه گذاری

-

تحلیل روند بازارهای موازی در ۱۴۰۴؛ بررسی جایگاه صندوق های سرمایه گذاری!

در سال ۱۴۰۴ بازارها شاهد نوسانات چشمگیری بودهاند.

یکشنبه، ۱۶ شهریور ۱۴۰۴

-

در برنامه «سرمایهگذار حرفهای» مطرح شد؛

چرا صندوقها بازیگر تاثیرگذار بورس نیستند؟

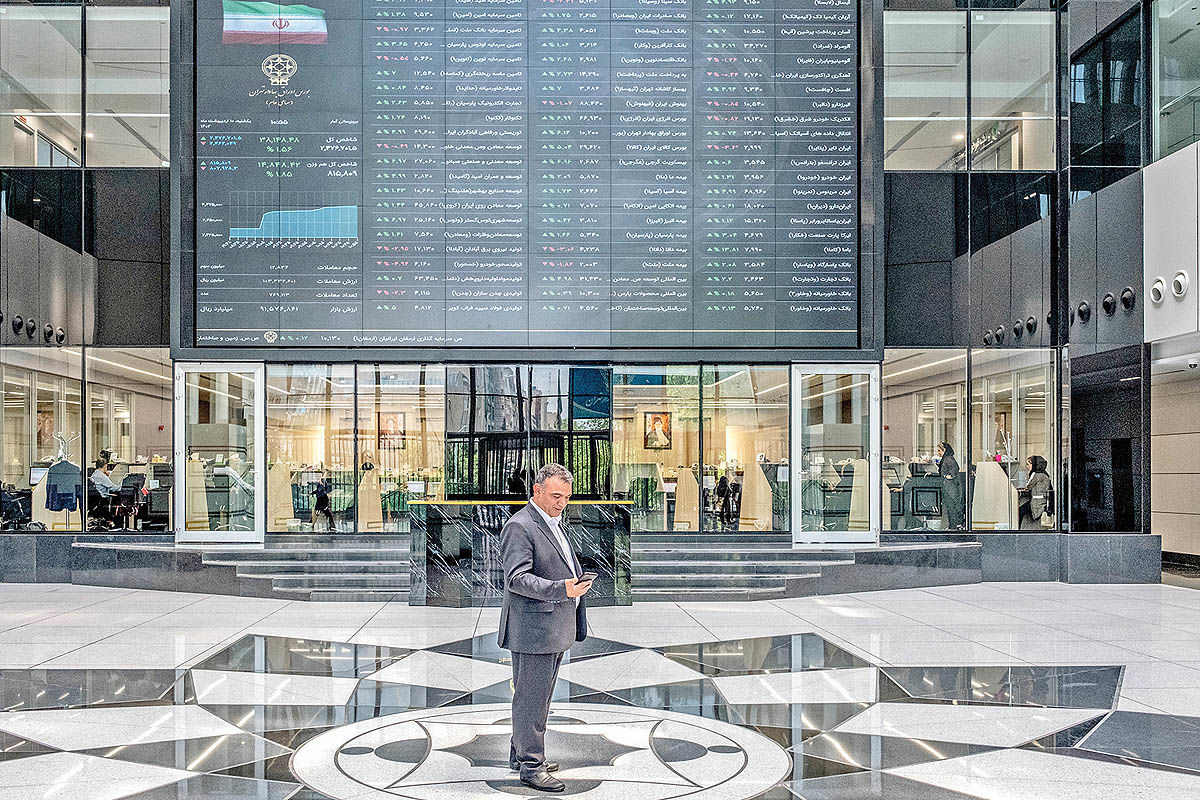

دنیای اقتصاد: مدیر تحقیق و توسعه بورس تهران به خبرنگار دنیای اقتصاد گفت: در ایران صندوقها علیرغم رشد کمی و کیفی، هنوز نتوانستهاند به بازیگر تاثیرگذار در بازار تبدیل شوند.

چهارشنبه، ۲۱ خرداد ۱۴۰۴

-

گفتگوی ویدئویی«دنیایاقتصاد» در خصوص چالشهای بازار سرمایه؛

آینده بازارها از مسیر تحولات

معصومه آقاپور، عضوشورای عالی بورس در گفتوگو با خبرنگار دنیای اقتصاد با اشاره به چالشهای موجود در بازار سرمایه، بر لزوم تغییرات بنیادین در سیاستها و افزایش شفافیت تاکید کرد.

شنبه، ۰۴ اسفند ۱۴۰۳

-

رئیس مرکز نظارت بر صندوقهای سرمایهگذاری سازمان بورس گفت:

روزنامه شماره ۶۲۱۴صندوقهای طلا مجاز به سرمایهگذاری در گواهی سپرده نقره

سازمان بورس و اوراق بهادار با انتشار اطلاعیهای، مجوز خرید سپرده نقره توسط صندوقهای طلا را صادر کرد.

سهشنبه، ۰۹ بهمن ۱۴۰۳

-

صندوقهای سهامی رتبه اول بازده ماهانه را از آن خود کردند

سنا: در یکماه گذشته، صندوقهای سرمایهگذاری سهامی با کسب بازده ۱۸.۸درصدی، از سایر ابزارهای مالی پیشیگرفتهاند. اگرچه در هفته سوم آذرماه، صندوقهای کالایی(عمدتا مبتنی بر طلا) بازده بالاتری نسبت به سایر کلاسهای دارایی داشتهاند، اما در بازه یکماهه، صندوقهای سرمایهگذاری سهام با کسب بازده ۱۸.۸درصدی، عملکرد برتری نسبت به سایر ابزارهای مالی نشاندادهاند. صندوقهای فراصندوقی نیز با بازده ماهانه ۱۳.۸۶درصدی در این مدت، عملکرد قابلقبولی را ثبت کردهاند. صندوقهای…

جمعه، ۲۳ آذر ۱۴۰۳

-

در هفته گذشته خروج نقدینگی درآمد ثابتها شتاب گرفت

روزنامه شماره ۶۱۷۰سکته رشد صندوقهای اهرمی؟

هادی اکبری/ کارشناس صندوقهای سرمایهگذاریبررسی وضعیت بازار صندوقهای سرمایهگذاری در هفتهای که گذشت، نشان میدهد که بازدهی صندوقهای اهرمی، اگرچه همچنان در بین صندوقها پیشتاز بود، اما نسبت به هفته قبل کاهش یافت و همزمان، صندوقهای درآمد ثابت شاهد خروج نقدینگی بودند و در مقابل حدود هزار میلیارد تومان پول وارد صندوقهای طلا شد.

جمعه، ۱۶ آذر ۱۴۰۳

-

صندوقهای سرمایهگذاری در هفته اول آذر بررسی شدند

روزنامه شماره ۶۱۶۵رکوردشکنی صندوقهای اهرمی

هادی اکبری/کارشناس صندوقهای سرمایهگذاریصندوقهای سرمایهگذاری اهرمی در هفتهای که گذشت به دنبال تثبیت رشد بازار سهام در آبانماه و تداوم آن در هفته نخست آذر همچنان در کسب بازدهی در بین صندوقها پیشرو بودند و همین مساله باعث شد تا سرانه خرید در این صندوقها نیز روند صعودی خود را ادامه دهد. بیشترین بازدهی صندوقهای اهرمی مربوط به دستهای از این صندوقها بود که بیش از ۹۲درصد سبد داراییهای تحت مدیریت (AUM) آنها، سهام بود و در رده بعدی بازدهی، آن دسته از صندوقهای اهرمی که وزن سهام در داراییهایشان بین ۸۵ تا ۷۹درصد بود، قرار داشتن…

جمعه، ۰۹ آذر ۱۴۰۳

-

میزبانی عمان از اجلاس جهانی صندوقهای ثروت

محمود رسولی/ کارشناس مسائل اقتصادیبزرگترین اجلاس جهانی صندوقهای سرمایهگذاری (ثروت) از سال ۲۰۰۹ تاکنون، در روزهای ۱۳ تا ۱۶ آبان ماه در سلطنت عمان برگزار شد. این نشست با حضور سران و مدیران بیشاز ۵۰ صندوق ثروت از ۴۶ کشور که در مجموع بیش از ۸ تریلیون دلار دارایی را مدیریت میکنند، برگزار شد. ایلان ماسک، مدیرعامل اسپیس اکس و تسلا، یکی از چهرههای برجسته این نشست بود که با وجود تبلیغات گسترده و گزارشهای اولیه مبنی بر حضور فیزیکی او در مسقط، به صورت ارتباط ویدئویی در این گردهمایی شرکت کرد. این نشست فرصتی برای…

چهارشنبه، ۱۶ آبان ۱۴۰۳

-

توسعه سرمایهگذاری غیرمستقیم با مصوبه جدید

دنیای اقتصاد-محمد نعمتزاده: روز یکشنبه، سازمان بورس و اوراقبهادار یک مصوبه درخصوص ساختار کلی صندوقهای سرمایهگذاری در ابزار مشتقه را منتشر کرد. پس از پیگیریهای فراوان فعالان بازار سرمایه و نهادهای مالی درخصوص توسعه ابزارهای سرمایهگذاری غیرمستقیم در بازار مشتقه، فرصت مناسب جهت توسعه سرمایهگذاری غیرمستقیم بهوجود آمدهاست. با توجه به زمزمههای ایجاد بازار ارز توافقی به نظر میرسد این بازار میتواند سودآوری شرکتهای صادراتمحور را افزایش دهد.

دوشنبه، ۱۴ آبان ۱۴۰۳

-

نقش گواهی سپرده کالایی شمش طلا در تنوع سبد سرمایهگذاری

مهدی فرهادی/کارشناس ابزارهای نوین مالیدر دنیای امروز، سرمایهگذاری به یکی از ابزارهای مهم دستیابی به ثروت و تامین آینده مالی تبدیل شده است. یکی از روشهای موثر در این زمینه، تنوع سبد سرمایهگذاری است. در این راستا، گواهی سپرده کالایی شمش طلا بهعنوان یک ابزار مالی نوین، میتواند نقش بسزایی در افزایش امنیت و کاهش ریسک سبد سرمایهگذاری ایفا کند.گواهی سپرده کالایی شمش طلا، بهعنوان یک ابزار مالی، نمایانگر مالکیت بخشی از شمش طلاست که در انبارهای معتبر نگهداری میشود. این گواهیها به سرمایهگذاران امکان میدهند تا بدون نیاز به…

یکشنبه، ۱۳ آبان ۱۴۰۳

-

ابهامات یک مصوبه

مهدی رضایتی/کارشناس بازار سرمایهبر اساس مصوبه اخیر سازمان بورس و اوراق بهادار در مورد صندوقهای سرمایهگذاری در اوراق بهادار با درآمد ثابت و حد نصاب آنها در اوراق سپرده و اوراق گواهی و در سهام، حداکثر حد نصاب سهام از ۱۰درصد به ۱۵درصد تغییر پیدا کرد. نکته قابل توجه در مورد این مصوبه این است که حداقلی در این زمینه در نظر گرفته نشده است. در مقاطع مختلف با هدف حمایت از بازار سرمایه و نمادها و سهام، حد نصاب حداقل خرید سهام ۱۰ یا ۱۵درصدی داشتیم.

جمعه، ۲۷ مهر ۱۴۰۳

-

صخرهنوردی صندوقها با اونس

تارا امیری / کارشناس بازار سرمایه: طلای جهانی هفته گذشته رکورد دیگری را از خود به ثبت رساند. سقوط ارزش دلار در آستانه چشمانداز کاهش نرخ بهره فدرال رزرو در هفته آینده، طلای جهانی را در شش ماه گذشته با رشد حدود ۱۸.۳۵درصدی مواجه کرده و در نهایت با قیمت هر اونس ۲هزار و ۵۷۸دلار به کار خود در هفته اخیر پایان داد. انتظار سرمایهگذاران مبنی بر کاهش مجدد نرخ بهره اروپا در ماه آینده، طلا را در روز جمعه، پس از رشد یورو در برابر دلار، به بالاترین سطح خود رساند. افزایش قیمتهای تولیدکننده در آمریکا، رشد هزینه خدمات در ماه اوت در کنار…

شنبه، ۲۴ شهریور ۱۴۰۳

-

چگونه میتوان اثر ریسک سیستماتیک بر بازدهی پرتفوها را کاهش داد؟

روزنامه شماره ۶۰۸۲لزوم توسعه ابزارهای نوین مالی

دنیای اقتصاد: بسیاری از مردم که قصد سرمایهگذاری در بازار سرمایه را دارند، وقت و دانش کافی جهت انتخاب نماد و سرمایه را ندارند. به همین جهت ابزارهای مالی جهت سرمایهگذاری غیرمستقیم برای این دسته از افراد طراحی شدهاند، حتی برخی از مدیران نهادهای مالی به دلیل اینکه زمان کافی برای رصد معاملات را ندارند، سرمایه خود را در اختیار سبدهای سرمایهگذاری و صندوقها قرار میدهند.

شنبه، ۲۷ مرداد ۱۴۰۳

-

بورس همچنان بر مدار افزایش عرضه

حسن حسیننیا/تحلیلگر بازار سرمایهبازار سهام در هفته اخیر همچنان بر مدار افزایش عرضهها گذشت. افزایش دامنه تنشها در منطقه به شوکهای پیدرپی در بورس منجر شده که خروج سرمایه سهامداران حقیقی را با شدت بیشتری تسریع کرده است و از سوی دیگر عملکرد صندوقهای سرمایهگذاری را که نماد سرمایهگذاری غیرمستقیم و روشی برای مدیریت سرمایه جهت کاهش ریسکها بود، تحتتاثیر قرار داده است. شاید بحران فعلی حباب منفی را بتوان در این راستا تعریف کرد که در صورت عدمبهبود شرایط، بهویژه در صندوقهای اهرمی با قریب به ۴۰همت سرمایه موجود…

چهارشنبه، ۱۷ مرداد ۱۴۰۳

-

چرا سهم صندوقهای سرمایهگذاری در بازار ساخت و خرید خانه ۰.۱درصد است؟ ۴ کلید برای گشایش قفل تامین مالی ملکی از بازار سرمایه

روزنامه شماره ۶۰۷۳قفل صندوق رونق مسکن

دنیای اقتصاد: ۱۰سال پیش با فشار وزارت مسکن (راهوشهرسازی)، مجوز اتصال بازار سرمایه به بازار مسکن صادر شد تا امکان تامین مالی ساخت و خرید خانه با تاسیس صندوقهای «زمین و ساختمان» و «املاک و مستغلات» فراهم شود. اما تا الان فقط ۵۶۰ واحد مسکونی از این مسیر تامین شده است. این یعنی سهم ۰.۱درصدی بورس در تامین مالی مسکن.ورود تقاضای سرمایهای و مصرفی به بازار مسکن از مسیر بورس، ۸مزیت برای هر دو بازار دارد؛ اما دو مانع بورسی و ملکی جلوی این مسیر را گرفته است.

سهشنبه، ۱۶ مرداد ۱۴۰۳

-

راهکارهای سرمایهگذاری غیرمستقیم

امیرتقیخان تجریشی / پیشکسوت بازارسرمایهباید به افزایش سرمایهگذاری غیرمستقیم سرمایهگذاران از طریق تسهیل صدور مجوز صندوقهای جدید و افزایش سقف آنها کمک کرد. همچنین اجرای طرح بازنشستگی فردی (personal account) با مکانیزم جوامع توسعهیافته میتواند به بهبود بازار و سرمایهگذاری مردم عام کمک کند.

دوشنبه، ۰۱ مرداد ۱۴۰۳

-

تشکیل سبدی از صندوقها؛ یک استراتژی برتر

تشکیل سبدی از انواع صندوقها، یکی از استراتژیهای جدید سرمایهگذاری در بازارسرمایه است و سرمایهگذاران بورسی میتوانند براساس سطح ریسکپذیری، سبدی از انواع صندوقهای سرمایهگذاری ایجاد کنند؛ به این ترتیب که بخشی از دارایی را به صندوقهای کمریسک، بخشی را به صندوقهای با ریسک متوسط و بخش دیگری را نیز به صندوقهای پرریسک اختصاص دهند.

جمعه، ۲۹ تیر ۱۴۰۳

-

کارنامه کدام صندوقهای بورسی در روزهای پررونق بازار سبز است؟

روزنامه شماره ۶۰۵۷رالی صندوقها در صعود شاخص

دنیای اقتصاد -علی قاسمی : بورس ایران، طی ۱۰سال اخیر روند خوبی را برای توسعه صندوقهای سرمایهگذاری در پیش گرفته است؛ به طوری که تنوع این صندوقها و نحوه چینش داراییهای موجود در آن، بازدهیهای متفاوتی را در برهههای زمانی مختلف برای اهالی بازار رقم خواهد زد. در روندهای هیجانی صعودی، صندوقهای اهرمی سرمایهگذاران را یک گام نسبت به شاخص کل جلوتر خواهد انداخت. صندوقهای مختلط در روندهای رنجگونه، بازدهی خوبی دارند و صندوقهای درآمد ثابت نیز در روندهای کاهشی میتوانند سود اندکی را برای پرتفوی آنها به ارمغان آورند.

چهارشنبه، ۲۷ تیر ۱۴۰۳

-

سرمایهگذاری تخصصی در صندوقهای سرمایهگذاری

امیررضا اعلابافبا توجه به توسعه بینظیر و قابلتوجه ابزارهای سرمایهگذاری غیرمستقیم در سالهای گذشته و معرفی تنوع بسیار خوبی از این ابزارها به بازار سهام تهران در این مدت که یکی از نقاط قوت معدود عملکرد سازمان بورس و اوراقبهادار است، شاهد افزایش روزافزون سهم صندوقهای سرمایهگذاری قابلمعامله از ارزش کل معاملات بورس تهران هستیم که همزمان با رشد دارایی تحتمدیریت یا AUM این صندوقها اتفاقافتاده است. در حالحاضر در سطح بازار گستره وسیعی از انواع مختلف صندوقهای سرمایهگذاری را جهت افزایش ضریب نفوذ بورس در…

چهارشنبه، ۲۰ تیر ۱۴۰۳

-

عملکرد مدیران صندوقهای سرمایهگذاری بینالمللی بررسی شد

روزنامه شماره ۶۰۵۱راز عقبماندگی صندوقهای سرمایهگذاری از بازار

دنیای اقتصاد-نیوشا شایانمهر: بهنظر میرسد اکنون زمان مناسبی برای صندوقهای سرمایهگذاری است تا بتوانند بازار سهام را شکست دهند و بازده بیشتری از بازار کسب کنند. با وجود این، سوالی که مطرح میشود این است که چرا عملکرد آنها نسبت به گذشته بدتر شده است؟ والاستریت ژورنال در گزارشی بررسی کرد؛ در تئوری، مدیران صندوقها همواره سعی میکنند بهترین سرمایهگذاریها را انتخاب کرده و از بدترینها اجتناب کنند؛ درنتیجه زمانی که قیمت برخی از سهمها افزایش یافته و برخی دیگر کاهش مییابد و شکاف بین برندگان و بازندگان زیاد میشود، باید…

دوشنبه، ۱۸ تیر ۱۴۰۳

-

برنامه سازمان بورس در سال ۱۴۰۳ اعلام شد/ پیشنهاد مهم عشقی به سهامداران

باشگاه خبرنگاران جوان: رئیس سازمان بورس گفت: زمانی که سهامداران از طریق صندوقهای سرمایهگذاری وارد بازار شوند رفتارهای هیجانی در این بازار نیز به شدت کنترل میشود.

پنجشنبه، ۲۴ خرداد ۱۴۰۳

-

تعداد نهادهای مالی در پایان سال ۱۴۰۲ به ۱۰۸۵ رسید

روزنامه شماره ۵۹۹۷شاهد آماری توسعه سرمایهگذاری غیرمستقیم

دنیای اقتصاد-علی عبدالمحمدی: بررسی گزارش سازمان بورس نشان میدهد که تعداد نهادهای مالی کشور از ۹۴۷ نهاد مالی در پایان سال ۱۴۰۱، به ۱۰۸۵ نهاد مالی در پایان سال گذشته رسیده است که گویای رشد ۱۴.۵درصدی تعداد نهادهای مالی در کشور است. در این بین صندوقهای سرمایهگذاری بیشترین سهم را در بین نهادهای مالی کشور دارا هستند و تعداد صندوقهای سرمایهگذاری در پایان سال گذشته به ۴۵۲صندوق رسیده است. رشد قابلتوجه تعداد صندوقهای سرمایهگذاری و شرکتهای سبدگردان در سال گذشته نشان میدهد که توجه خاصی به سرمایهگذاری غیرمستقیم شده و با…

یکشنبه، ۰۹ اردیبهشت ۱۴۰۳

-

شرکتهای انبوهساز در گفتوگو با «دنیایاقتصاد» دلایل ناکامی پیوند بورس و مسکن را بررسی کردند

روزنامه شماره ۵۹۹۶رکن غایب صندوق زمین و ساختمان

دنیای اقتصاد -گروه شرکتهای ساختمانی: صندوق سرمایهگذاری زمین و ساختمان نوعی صندوق سرمایهگذاری است که سرمایههای خرد سرمایهگذاران را جمعآوری میکند. مجموع این سرمایهها در پروژههای ساختمانی تجاری، اداری یا مسکونی سرمایهگذاری میشود. این نوع صندوق برای اولین بار در اوایل دهه ۹۰مطابق قوانین و مقررات تعیینشده در سازمان بورس، وزارت مسکن و شهرسازی و فعالان حوزه ساختمان وارد معاملات بازار شد. -

نقشه راه صندوق زمین و ساختمان

علیرضا صابرفرد / کارشناس اقتصاد مسکنصندوق سرمایهگذاری زمین و ساختمان یکی از انواع صندوقهای سرمایهگذاری است که به شکل متمرکز و همانطور که از نام آن پیداست در حوزه زمین و ساختمان فعالیت میکند. این نوع از صندوقها وجوه سرمایهگذاران را دریافت کرده و آن را در پروژههای مختلف ساختمانی سرمایهگذاری میکنند.

شنبه، ۰۸ اردیبهشت ۱۴۰۳

-

سرخپوشی پایان هفته هر سه نماگر اصلی بازار سهام

روزنامه شماره ۵۹۵۵شارژ بورس از بازار پول

دنیای اقتصاد : آخرین روز هفته در بورس تهران با سرخپوشی و افت اندک نماگرهای تالار شیشهای همراه بود. به نظر میرسد در مقطع کنونی بین سیاستگذار پولی و متولیان بورس همسویی در راستای کنترل نرخ تورم شکل گرفته است؛ بهگونهایکه بعد از افزایش نرخ بهره به حوالی ۳۰درصد با انتشار گواهی سپرده، اکنون سیاستگذار بورسی لغو عرضه اولیهها، ممنوعیت فروش بازارگردانها و افزایش سقف سرمایهگذاری صندوقهای درآمد ثابت تا۵۰درصد در سپردهها و اوراق را در دستور کار خود قرار داده تا پازل ضد تورمی تیم اقتصادی دولت را تکمیل کند. -

بازار سرمایه؛ گیج و سردرگم

سحر فرهمندی / کارشناس ارشد بازارسرمایهدر هفتهای که گذشت، بیشتر اخبار بازارهای مالی در مورد عرضه گواهی سپرده خاص یکساله ۳۰درصدی بود. اما دلیل انتشار اوراق گواهی سپرده ۳۰درصدی چه بوده و چه تاثیری بر بازارهای مالی داشته است. به نظر میرسد دولت برای جمعآوری وجوه از سایر بازارهای مالی و جلوگیری از افزایش قیمتها بهخصوص در بازار ارز و با هدف تامین مالی سرمایه در گردش طرحهای اقتصادی اقدام به انتشار گواهی سپرده خاص ۳۰درصدی کرده است. -

اثر کوتاهمدت تصمیم بانک مرکزی بر صندوقها

هلن عصمتپناه / مدرس دانشگاهموضوع انتشار اوراق گواهی سپرده تقریبا هر ساله مطرح است، با این تفاوت که نرخ سودهای آن متغیر است. امسال نیز طبق ابلاغیه بانک مرکزی در مهلت یکهفتهای بانکها میتوانند با هدف تامین سرمایه در گردش طرحهای با بازدهی بالا اقدام به انتشار این اوراق با سود سالانه ۳۰درصدی کنند.

چهارشنبه، ۰۲ اسفند ۱۴۰۲

-

ابطال بیش از یک هزار میلیارد تومان واحدهای چهار صندوق در اولین روز انتشار گواهی

روزنامه شماره ۵۹۴۳چالش صندوقها با سپرده ۳۰ درصدی

دنیای اقتصاد-آرش معلمی: ۹ بهمن ماه ابلاغیهای از سمت بانک مرکزی حاوی دستورالعمل انتشار گواهی خاص با نرخ سود سالانه ۳۰درصد منتشر شد. انتشار این ابلاغیه باعث شد نظرات گوناگونی حول محور این اتفاق و تاثیرات احتمالی و حتی عدم تاثیرگذاری آن شکل بگیرد. در این میان برخی معتقد بودند که انتشار این گواهی سپرده گامی مثبت در جهت رونق فعالیتهای تولیدی خواهد بود، اما برخی دیگر اعتقاد داشتند که این مساله بهتنهایی و تا زمانی که مانند پازل در کنار دیگر ابزارهای سیاست پولی قرار نگیرد، در نهایت تاثیرگذاری ماندگاری نخواهد داشت و حتی…

دوشنبه، ۱۶ بهمن ۱۴۰۲

-

تصدی گری بانک ها در صندوق های سرمایه گذاری ممنوع است

باشگاه خبرنگاران جوان: بانکها و مؤسسات اعتباری غیربانکی مجاز به تصدی سمت رکن مدیر ثبت در صندوقهای سرمایهگذاری نیستند.

یکشنبه، ۱۰ دی ۱۳۹۶

- فرمانده گارد مرزی عراق: با ایران برای کنترل مرز در تماسیم

- هشدار؛ این پیامک جعلی است

- سومین ناو آمریکا به منطقه میآید

- ۱۳ استان بارانی میشود

- مهلت پرداخت اقساط تسهیلات تمدید میشود؟

- خبر مهم ثبت احوال درباره اسناد مفقود شده شهروندان

- موج جدید عملیات وعده صادق ۴ آغاز شد

- شنیده شدن صدای انفجار در جنوب غرب استان تهران

- بنادر امیرآباد و نوشهر فعالاند

- نفت ۱۰۰ دلاری از راه رسید

- قرارگاه مرکزی خاتم الانبیاء: نیروهای مسلح منافع و حاکمیت ملی کشورهای همسایه را محترم میشمارند و تاکنون هیچ تعرضی به آنها نداشتهاند

- نحوه فعالیت بانکها در تهران اعلام شد

- پزشکیان با ۲ وزیرش دیدار کرد + عکس

- اطلاعیه شماره ۱۶ ارتش منتشر شد/ انهدام ۱۳ فروند پهپاد مهاجم توسط شبکه یکپارچه قرارگاه مشترک پدافند هوایی

- زمان ثبتنام کنکور ارشد علوم پزشکی به تعویق افتاد

- تهاجم یگان پهپادی نیروی دریایی سپاه به پایگاه هوایی الظفره

- تصمیم وزارت علوم برای آموزش دانشگاهها اعلام شد

- کنکوریها بخوانند/ زمان ثبتنام در کنکور ۱۴۰۵ فردا مشخص میشود

- ساعت معاملات بازارهای بورس و فرابورس تغییر کرد/ زمان آغاز معاملات اوراق بهادار بادرآمد ثابت اعلام شد

- اسکان موقت و پرداخت بیمه به مددجویان آسیبدیده از جنگ

- تعلیق پروازها در فرودگاه بینالمللی دبی

- نحوه فعالیت ادارات استانها از فردا اعلام شد

- قیمت طلا و سکه در اولین روز هفته/ هر گرم طلا ۱۸ عیار چند؟

- ۱۴ هزار پرواز در یک هفته لغو شد

- محصولات ترهبار وارد کالابرگ شد

- فرمانده گارد مرزی عراق: با ایران برای کنترل مرز در تماسیم

- هشدار؛ این پیامک جعلی است

- سومین ناو آمریکا به منطقه میآید

- ۱۳ استان بارانی میشود

- مهلت پرداخت اقساط تسهیلات تمدید میشود؟

- خبر مهم ثبت احوال درباره اسناد مفقود شده شهروندان

- موج جدید عملیات وعده صادق ۴ آغاز شد

- شنیده شدن صدای انفجار در جنوب غرب استان تهران

- بنادر امیرآباد و نوشهر فعالاند

- نفت ۱۰۰ دلاری از راه رسید

- قرارگاه مرکزی خاتم الانبیاء: نیروهای مسلح منافع و حاکمیت ملی کشورهای همسایه را محترم میشمارند و تاکنون هیچ تعرضی به آنها نداشتهاند

- نحوه فعالیت بانکها در تهران اعلام شد

- پزشکیان با ۲ وزیرش دیدار کرد + عکس

- اطلاعیه شماره ۱۶ ارتش منتشر شد/ انهدام ۱۳ فروند پهپاد مهاجم توسط شبکه یکپارچه قرارگاه مشترک پدافند هوایی

- زمان ثبتنام کنکور ارشد علوم پزشکی به تعویق افتاد

- تهاجم یگان پهپادی نیروی دریایی سپاه به پایگاه هوایی الظفره

- تصمیم وزارت علوم برای آموزش دانشگاهها اعلام شد

- کنکوریها بخوانند/ زمان ثبتنام در کنکور ۱۴۰۵ فردا مشخص میشود

- ساعت معاملات بازارهای بورس و فرابورس تغییر کرد/ زمان آغاز معاملات اوراق بهادار بادرآمد ثابت اعلام شد

- اسکان موقت و پرداخت بیمه به مددجویان آسیبدیده از جنگ

- تعلیق پروازها در فرودگاه بینالمللی دبی

- نحوه فعالیت ادارات استانها از فردا اعلام شد

- قیمت طلا و سکه در اولین روز هفته/ هر گرم طلا ۱۸ عیار چند؟

- ۱۴ هزار پرواز در یک هفته لغو شد

- محصولات ترهبار وارد کالابرگ شد

- سود اسفندماه صندوقهای درآمد ثابت به حساب سرمایهگذاران واریز شد

- جزئیات جدید از تعیین رقم دستمزد کارگران اعلام شد

- سخنگوی ستادکل نیروهای مسلح: کشورهایی که زمین و هوا در اختیار دشمن قرار ندهند مورد احترام ما هستند/ در مقابل آمریکا و اسرائیل بههیچعنوان کوتاه نیامدیم و نخواهیم آمد

- دقایقی قبل؛ شنیده شدن صدای چند انفجار در برخی مناطق تهران

- شنیده شدن صدای چند انفجار در کیش

- خبر وزیر اقتصاد درباره فعالیت بازار سهام

- خدمات آب و برق تعطیلیپذیر نیست/ رفع سریع قطعیها در شرایط بحران

- مردم گرانفروشی و کمبود کالا را با این شماره در میان بگذارند

- رمزگشایی از رنگ دودها/ رنگ شعلهها چه رازهایی دارند؟

- ثبت لحظه اصابت پهپاد به فرودگاه دبی + فیلم

- آخرین وضعیت فعالیت کشتارگاهها و تأمین گوشت در کشور

- دستور فرزانه صادق برای انتقال کالاهای اساسی به پسکرانه بنادر

- پزشکیان: تلاش میکنیم مشکلی از طرف ما برای مردم ایجاد نشود

- پزشکیان: همه آن اختلافات، نگرانیها و دلخوریهایی که از یکدیگر داریم امروز باید کنار گذاشته شود

- پزشکیان: از کشورهای همسایه عذرخواهی میکنم + فیلم

- پزشکیان: شورای موقت رهبری دیروز تصویب کرد دیگر به کشورهای همسایه حمله نشود

- نیروی دریایی سپاه نفتکش متخلف را مورد اصابت قرار داد

- مشاهده ستون دود در ابوظبی + فیلم

- فرودگاه دبی بسته شد

- توصیههای وزارت بهداشت برای مراقبت از سلامت گوش و شنوایی در شرایط جنگی

- جزئیات برگزاری سیونهمین حراج اوراق مالی اسلامی اعلام شد

- شنیده شدن صدای چند انفجار در تهران

- یک مقام آمریکایی به آکسیوس اعلام کرد: مرحله دوم از جنگ علیه ایران را آغاز کردیم و بین ۱۲ الی ۱۴ روز ادامه خواهد یافت

- شنیدن شدن صدای چند انفجار در ابوظبی

- چگونه از سلامت روان خود در جنگ مراقبت کنیم؟