چالشهای تامین مالی توسعه صنعتی

چگونه موانع تامین مالی صنعتی مانع اجرای سیاستهای توسعه میشود؟

تامین مالی توسعه صنعتی در تنگنا

یارانههای مالی برای توسعه صادرات و رشد صنعت که معمولاً از سوی آژانسهای اعتباری توسعه تجارت ارائه میشود، یکی از ابزارهای مهم سیاست صنعتی است. منطق پشت یارانههای توسعه صادراتی این است که تجارت بینالمللی پیچیده است و اصطکاکهای قابل توجهی در مسیر آن وجود دارد. بهعنوان مثال، صادرکنندگان به سرمایه در گردش برای دوره بین تولید محصول تا فروش نهایی آن نیاز دارند. آنها همچنین پس از ارسال محصول با خطر عدم پرداخت از سوی مشتریان در کشورهای خارجی روبهرو هستند و این مشتریان ممکن است برای تامین مالی خرید نیاز به اعتبار داشته باشند. این تقاضا برای تامین مالی، نقشی را برای واسطهها در حمایت از صادرکنندگان ایجاد میکند و شوکهای وارده به این واسطهها بهطور بالقوه میتواند الگوهای تجاری را در دورههای زمانی طولانی تحت تاثیر قرار دهد. با این حال، همین اصطکاکها مجموعه موسساتی را که قادر به تامین مالی تجارت هستند، محدود میکند. در نتیجه، بازار خصوصی برای تامین مالی تجارت، تخصصی و متمرکز است که میتواند موجب کمبود منابع مالی شود. در ایران این کمبود شدیدتر است.

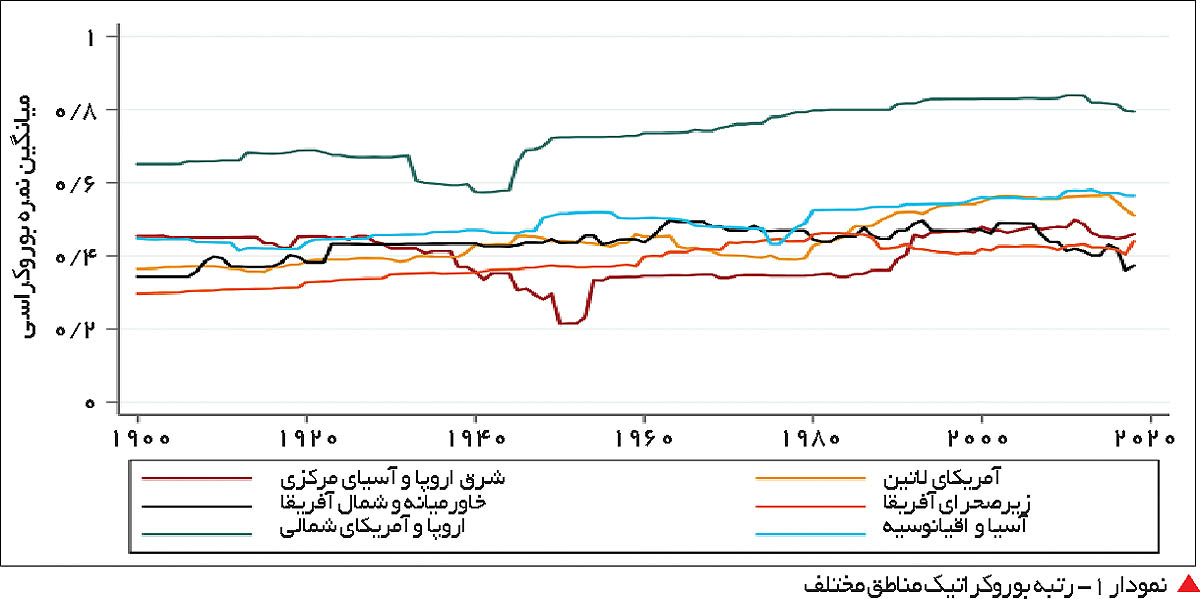

آژانسهای اعتباری صادراتی (ECA) موسسات خصوصی یا دولتی هستند که از طرف دولتهای ملی اقدام به صدور بیمه و ضمانتهای مالی برای صادرکنندگان میکنند. آنها بسته به وظایف خود، مستقیماً به صادرکنندگان یا مشتریان آنها وام میدهند یا برای کاهش هزینه تامین مالی صادرکنندگان یا مشتریان آنها، ضمانتنامه اعتباری یا بیمه ارائه میکنند. بهطور کلی چین، آلمان، کرهجنوبی و ایالاتمتحده بیشترین هزینه را به این برنامههای صادراتی اختصاص میدهند. بحث درباره فلسفه وجودی چنین موسساتی همچنان وجود دارد. طرفداران استدلال میکنند که این آژانسها با کاهش شکست بازار، صادرات شرکتها را تقویت میکنند که به نوبه خود میتوانند اشتغال ایجاد کنند و رشد اقتصادی را افزایش دهند. پس حتی در کشورهایی مثل ایالاتمتحده نیز تامین مالی توسعه صنعتی تنها از مجاری بازار خصوصی صورت نمیگیرد. نکته جالب در این است که حتی با وجود بازارهای مالی توسعهیافته و نبود اصطکاک در تامین مالی از بازار، در کشورهایی مانند ایالاتمتحده بسیاری از بنگاهها برای تامین مالی به منابع تجمیعشده چنین آژانسهایی نیاز دارند. طیفی از مطالعات نشان میدهند که در زمان تعطیلی موقت آژانس توسعه صادرات ایالاتمتحده بین سالهای 2010 تا 2015، شرکتهای وابسته به تامین مالی از طریق آژانس توسعه صادرات، کاهش قابل توجهی در فروش جهانی خود تجربه کردند. این شرکتها همچنین آنهایی بودند که به احتمال زیاد میتوانستند به منابع اعتباری جایگزین دسترسی داشته باشند و پس از تعطیلی آژانس کمترین محدودیت را در تامین مالی داشتند. این مدل از تامین مالی متاسفانه در اقتصاد ایران کارایی چندانی ندارد زیرا راهاندازی و اجرای سیاستهای موثر از سوی این آژانسها به میزان بسیار زیادی از ظرفیت بوروکراتیک نیاز دارد، این در حالی است که رتبه بوروکراتیک برای ایران و خاورمیانه برای یک قرن در محدودهای پایینتر از 4/ 0 بوده که حتی از آفریقا پایینتر است! (نمودار 1).

مطالعات توصیفی نشان میدهد که استفاده از سیاست صنعتی، در حالی که رایج است، بهشدت به سمت کشورهای ثروتمند گرایش پیدا میکند. زیرا سیاستهای صنعتی بسیار تکنوکراتیک (با استفاده از اهرمهای خطمشی پیچیده) و اغلب مختص شرکتها هستند. اگر سیاستهای صنعتی پیچیده باشند و تامین مالی از طریق آژانسهای توسعه دشوار باشد، برای فقیرترین کشورها سختتر خواهد بود که ظرفیت مالی و اداری مورد نیاز برای اجرای سیاستهای مشابه را ایجاد کنند. علاوه بر این، اگر اقتصادهای بزرگ واقعاً به سمت استفاده بیشتر از سیاست صنعتی حرکت کنند (همانطور که یافتههای ما نشان میدهد)، رقابت برای کشورهای فقیر در بازارهای بینالمللی حتی دشوارتر خواهد شد. زیرا این کشورها ظرفیت مالی و اداری لازم را برای تامین مالی صنعت از طریق آژانسهای توسعه صادرات ندارند. پس ایران برای استفاده از آژانس توسعه صادرات و تامین مالی صنعتی از این طریق، صرف نظر از زیربنای اقتصاد سیاسی، با فقدان ظرفیت اداری و مالی لازم برای پیشبرد این سیاستها مواجه است و با در نظر گرفتن این حقیقت، این کاملاً طبیعی است که کشور در رتبهبندی استفاده از سیاستهای صنعتی مدرن هیچ جایگاهی نداشته باشد.

اما مشکل به اینجا ختم نمیشود. همانطور که اشاره شد در ایران عمده تامین مالی واحدهای صنعتی حتی در دولت سیزدهم نیز بر دوش نظام بانکی بود. اما کنترل نقدینگی طبیعتاً دسترسی این واحدها را به اعتبار لازم محدود میکند. از طرفی بازارهای مالی توسعهنیافته نیز سهم چندانی در تامین مالی توسعه صنعتی ایفا نمیکنند و ابزار دیگر هم که بر پرداخت یارانه و سوبسید از طریق آژانسهای توسعه متکی بود، در ایران کارایی چندانی ندارد. بسیاری از کشورها از آنجا که در مراحل اولیه توسعه با چنین مشکلاتی مواجه بودند از طریق مداخلات ارزی و تضعیف پول ملی سعی کردند این خلأ تامین مالی صنعتی را پر کنند. تضعیف پول ملی این خاصیت را داشت که منابع اقتصادی را به سمت بنگاههای تولیدی و صنعتی هدایت کند و برای آنها موقتاً مزیت ایجاد کند تا بتوانند در بازارهای جهانی سهم خود را گسترش دهند. چین یک نمونه برجسته است که از این سیاست استفاده کرد، درست در زمانی که بازار مالی توسعهیافتهای نداشت و تامین مالی صنعتی از طریق پرداخت مستقیم و آژانسهای توسعه صادراتی نیز ممکن نبود. با این حال موفقیت چین نیز بر دو پیشفرض استوار بود که ایران فاقد آن است.

اول اینکه چین برخلاف ایران، به سمت مرز فناوریهای بینالمللی همگرا بود و این امر یادگیری فناورانه را با سهولت هرچه بیشتر ممکن میکرد. دوم، چین، یک بوروکراسی مقتدر و متمرکزتر داشت که توانست برای مدت کوتاهی از طریق سرکوب مصرف و سرکوب مالی، صادرات خود را افزایش دهد. از طرف دیگر چین فاقد منابع طبیعی از جمله نفت بود تا بتواند سیاست تضعیف پول ملی را با چالش مواجه کند. بنابراین تامین مالی مستقیم و غیرمستقیم صنعت در ایران یک چالش همیشگی است زیرا نه ظرفیتها و توانمندیهای لازم برای تامین مالی مستقیم را داریم و نه توانمندی اجرای سیاستهای تامین منابع و انتقال غیرمستقیم را. هر دو سیاست تامین مالی توسعه صنعتی در کشورهای مختلف نتایج خوبی در پی داشته است. آژانسهای تامین مالی مستقیم صادرات در غرب و به ویژه ایالاتمتحده، با مدیریت و رفع تنگناهای مالی نقش قابل توجهی در افزایش فروش داخلی و جهانی شرکتها داشتند. از طرفی تامین مالی و انتقال غیرمستقیم منابع در چین از طریق مداخلات ارزی و در بنگلادش از طریق رانتهای یادگیری و سیاسی، در توسعه صادرات صنایع سبک در این کشورها اهمیت ویژهای داشت. اقتصاد ایران در مراحل اولیه توسعه گیر کرده است و در این مرحله، چندین عامل، تامین مالی توسعه صنعتی را سد کردهاند. عوامل بینالمللی، تحریم و افزایش فاصله ژئوپولیتیک با شرکای تجاری باعث دوری از مرز فناوریهای بینالمللی شده است. اقتصاد سیاسی و آرایش توزیع قدرت در میان سازمانهای داخلی، از نوعی نیست که بتواند با وجود تنگناهای تامین مالی مستقیم، انتقال منابع غیرمستقیم از نوع رانتهای یادگیری چائه بولها در کره جنوبی را تشویق کند. چشمانداز و فضای نامساعد توسعه، هیچگونه نظام انگیزشی برای سرمایهگذاری در تولید کالاهای با ارزش افزوده بالا و پیچیدهتر ایجاد نمیکند.

چرا تامین مالی اهمیت دارد؟

یک دلیل مهم برای تامین مالی توسعه صنعتی این است که حتی اگر برخی از بخشها پتانسیل رشد بالایی داشته باشند و از طریق انتشار دانش، اثرات سرریز مثبت بالایی بر بقیه اقتصاد نشان دهند، محدودیتهای اعتباری ممکن است جریان سرمایه به این بخشها را محدود کند. به ویژه، شرکتهای با فناوری پیشرفته یا طرحهای توسعه اغلب سطوح پایینی از ملموس بودن دارایی را نشان میدهند که به نوبه خود دسترسی به اعتبار را دشوارتر میکند. از آنجا که داراییهای آنها نامشهود و در مواردی ناکافی است، آنها نمیتوانند وثیقهای را که دسترسی به اعتبار را تسهیل میکند، ارسال کنند. این اثر احتمالاً در اقتصادهای توسعهنیافته قویتر است زیرا در این اقتصادها اعتبار بانکی کانال اصلی تامین مالی شرکتهاست. بنابراین حدس ما این است که سیاستهای حمایتکننده از نوآوری و تامین مالی صنعتی در بخشهای پیشران احتمالاً برای کل اقتصاد در کشورهای کمترتوسعهیافته رشد بیشتری خواهد داشت.

طیفی از مطالعات جدید برای آزمایش این فرضیه، با استفاده از دادههای صادرات تولید و خدمات کشورهای اتحادیه اروپا از سال 1992 تا 2008، نشان میدهد که هرچه یک کشور از نظر مالی کمتر توسعهیافته باشد، کمکهای دولتی با سهم بازار کلی آن در صادرات همبستگی مثبتتری دارد. این یافته حدس ما را تایید میکند که در اقتصادهای کمترتوسعهیافته از نظر مالی، کمکهای دولتی در ارتقای صادرات موثرتر است. این مطالعات با بررسی ثبت اختراع در کشورها به عنوان متغیر درونزا باز هم به همان نتیجه میرسد و با این دیدگاه مطابقت دارد که کمکهای دولتی به بخشهای مختلف، ثبت اختراع را در کشورهای کمترتوسعهیافته از نظر مالی افزایش میدهد.

نتایج تایید میکند که زمانی که شرکتها محدودیت اعتباری بیشتری دارند، مداخله بخشی قویتر است. در واقع، محدودیتهای اعتباری از تخصیص مجدد منابع کارآمد به سمت فعالیتهایی با پتانسیل رشد بالاتر، بهویژه فعالیتهایی با سرریزهای بالقوه بالا به کل اقتصاد جلوگیری میکند. این نشان میدهد که سیاست صنعتی در اقتصادهای کمترپیشرفته، که از نظر مالی نیز توسعهیافتهتر هستند، قویتر است، در حالی که میتوان انتظار داشت بازارهای سرمایه نقش تخصیصی مهمتر و موثرتری را در این اقتصادها ایفا کنند. با این حال ایران چه در گذشته، چه در زمان دولت سیزدهم و به احتمال بالا در آینده نیز همچنان با مشکل تامین مالی مستقیم و غیرمستقیم توسعه صنعتی دستبهگریبان خواهد بود. به همه اینها باید این را نیز افزود که تحریمها، استفاده از کانال تامین مالی خارجی را برای اقتصاد ایران با مشکل روبهرو کرده است.

شرکتهای کوچک و متوسط سهم بزرگی از بنگاهها و سهم زیادی از اشتغال در بخش خصوصی اکثر اقتصادها را به خود اختصاص میدهند. اشتغال در بنگاههای با 250 کارمند بیش از 60 درصد از کل اشتغال در تولید را در بسیاری از کشورها تشکیل میدهد و این نظریه را توجیه میکند که بسیاری از شرکتهای کوچک بخش خصوصی نوظهور در کشورهای فقیر قرار دارند، بنابراین پایهای برای رشد به رهبری بخش خصوصی را تشکیل میدهند. با این حال، شواهد بین کشورها نشان میدهد که شرکتهای کوچک و متوسط در عملکرد و رشد خود نسبت به شرکتهای بزرگ محدودتر هستند و دسترسی به خدمات مالی از جمله این محدودیتهاست. در اقتصاد ایران بسیاری از این واحدهای صنعتی کوچک از دو طرف عرضه و تقاضا با یک مشکل جدی مواجه هستند. از طرف تقاضا، در غیاب یک سیاست صنعتی ادغام و تملیک و در شرایطی که بازار داخلی کوچک و بازار خارجی دور از دسترس است این بنگاهها به مقیاس نمیرسند و با حاشیه سود کم یا ضرر به کار خود ادامه میدهند. از طرف عرضه نیز محدودیت تامین اعتبار بانکی به دلیل تمام آنچه گفته شد باعث میشود این واحدهای صنعتی تعطیل شوند یا کوچک باقی بمانند. تجدید سازماندهی صنعتی در طول سالهای گذشته در اقتصاد ایران چیزی جز تجزیه و فروش داراییها نبوده و این برای یک کشور در حال توسعه همچون ایران خطر بزرگی است، زیرا ظرفیت تولید صنعتی آن را تهدید میکند.

مطالعات تجربی نشان میدهد که در کشورهای در حال توسعه، حتی به فرض بخش مالی توسعهیافته، این بخش تمایلی به تامین مالی واحدهای صنعتی نوظهور، صنایع نوزاد، یادگیری فناورانه از طریق انجام و صنایع تولیدکننده کالاهای پیچیده ندارد. ذکر این نکته نیز مهم است که هزینههای مبادله و اطلاعات نامتقارن بین وامگیرنده و وامدهنده عوامل مهمی هستند که دسترسی محدود به منابع مالی از سوی بسیاری از شرکتها در اقتصادهای در حال توسعه و همچنین توسعهیافته را توضیح میدهند اما در اقتصادهایی مانند ایران، هزینههای مبادله و اطلاعات نامتقارن این مسئله حادتر و جدیتر است. شواهد تجربی مبنی بر اینکه محدودیتهای تامین مالی و دسترسی به منابع مالی با اندازه شرکت همبستگی معکوس دارند، با الگوهای نظری که از هزینههای مبادله ثابت و عدم تقارن اطلاعاتی و مشکلات نمایندگی ناشی از آن به عنوان مبنایی برای اصطکاکهای بازار مالی استفاده میکنند، نیز مطابقت دارد. با این حال با در نظر گرفتن آنها، هم هزینههای مبادله و هم عدم تقارن اطلاعاتی باعث ایجاد تنوع در دسترسی به منابع مالی در شرکتهای با اندازههای مختلف میشود و باز هم این مشکل در اقتصاد ایران، دوچندان میشود.

در طول دولت سیزدهم، به دلیل کنترل نقدینگی کاملاً طبیعی بود که تامین مالی از دریچه نظام بانکی با محدودیت مواجه شود. اما در غیاب آن نیز بخش مالی توسعهیافتهای وجود نداشت. از طرفی به دلیل شکنندگیهای ظرفیت اداری و مالی دولت و زیربنای اقتصاد سیاسی، نه الگوی تامین مالی از نوع آژانسهای توسعه صادرات امکانپذیر است و نه الگوی چین، یعنی استفاده از سیاستهای ارزی برای حفظ تضعیف پول ملی. در نتیجه، تشنگی مالی و تنگناهای توسعه صنعتی به احتمال بالا همچنان تداوم خواهد یافت. با وجود معضلات بسیار در این حوزه، طبیعتاً سیاستگذاری برای حلوفصل آن با مشکلات بسیار بیشتری مواجه است. در اینجا خود دولت میتواند بیش از آنکه خیر باشد سبب شر شود، اما بخش خصوصی ایران نیز از توان لازم برای به دوش کشیدن بار توسعه صنعتی و تحول ساختاری برخوردار نیست.