«دنیایاقتصاد» بازارها را بررسی میکند

عامل تداوم رشد طلا

بازار داخلی

روزهای خوب در آغاز شهریور

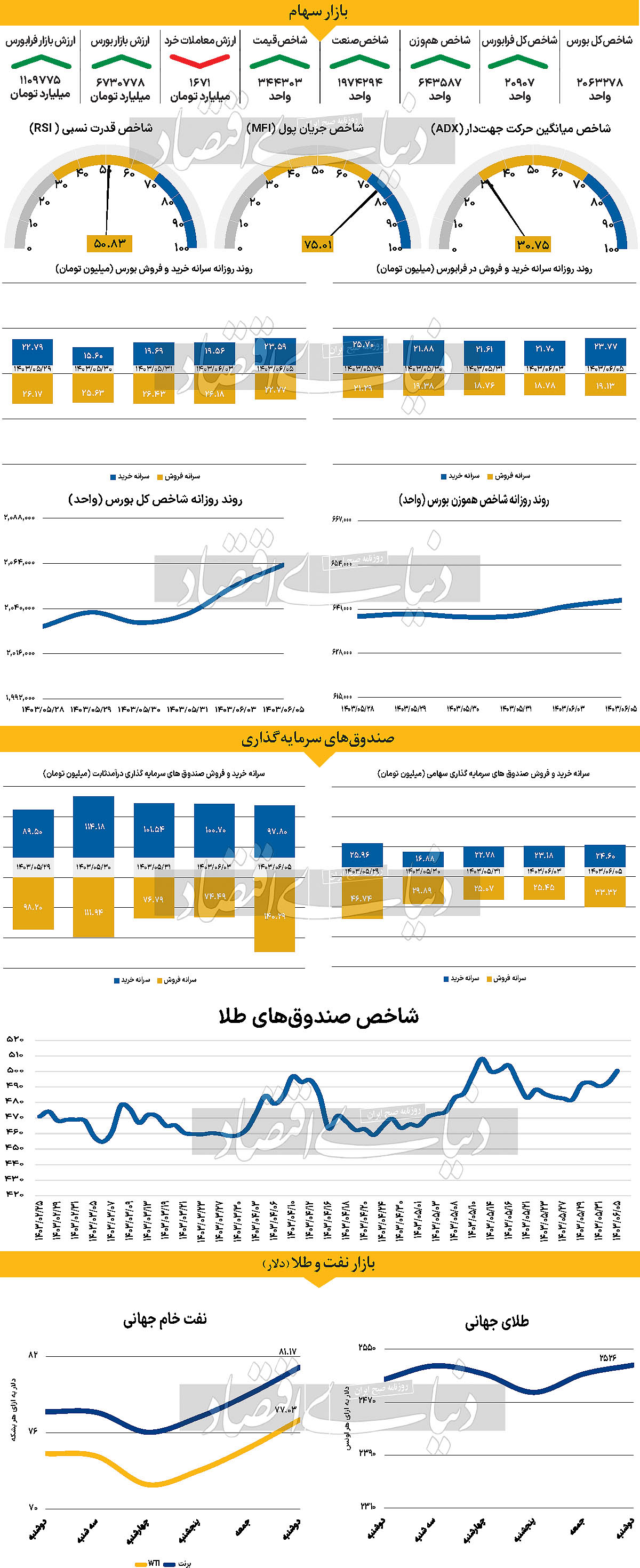

روز گذشته بازار، رشد ۰.۵۴ درصدی شاخص کل را به ثبت رساند و به ۲ میلیون و ۶۳ هزار و ۲۷۸ واحد رسید، که بالاترین میزان شاخص از ۱۳ مرداد ماه سال جاری است. شاخص هموزن نیز با رسیدن به ۶۴۳ هزار و ۵۸۷، افزایش ارتفاع ۰.۲۷ درصدی را به ثبت رساند. فرابورسیها نیز اوضاع نسبتا مناسبی را به ثبت رساندند. شاخص کل و هموزن فرابورس با رشد به ترتیب ۰.۲ و ۰.۲۲ درصدی به ۲۰هزار و ۹۰۷و ۱۱۰هزار و ۷۹۴ واحد رسیدند. ارزش معاملات خرد (سهام + حقتقدم) ۱۶۷۱ را تجربه کرد که کاهش ۱۹درصدی نسبت به روز قبل را نشان میدهد. خروج ۱۹۰ میلیارد تومان پول از شکلگیری روند ورود نقدینگی به بازار جلوگیری کرد. بهعقیده برخی از کارشناسان، دو عامل توانست رنگ سبز را به تابلوی بازار بازگرداند. اولین عامل کاهش ریسکهای سیاسی و منطقهای و دیگر عامل، اصلاح قیمتی صورت گرفته در بازار طی ماههای اخیر است. این دو عامل پتانسیل به وجود آوردن موجی از نقدینگی به سوی بازار را دارند. در این میان نمیتوان از تاثیر مثبت و مستقیم گزارشهای مالی منتشرشده به سادگی عبور کرد. پس از انتشار گزارشهای ماهانه و ۶ ماهه طی روزهای اخیر، برخی از نمادها به جذابیت بازار افزودند و بسیاری را نسبت به شهریور ماه امیدوار کردند.

بازار خارجی

جو مثبت کامودیتیها

در روز آغازین هفته آخر اوت، کامودیتیها در ادامه روند مثبت روز جمعه، با جو مثبت همراه شدند. گردهمایی جکسون هول انتظارات را برای کاهش نرخ بهره تا جایی بالا برد که هماکنون فعالان از کاهش ۵۰نقطهپایهای فدرال در نشست سپتامبر صحبت میکنند. این موضوع جو مثبت پایداری را خصوصا بر روی کامودیتیها برقرار کرد بهطوری که سطوح کلیدی ۸۰دلاری نفت برنت و ۲هزار و ۵۰۰دلاری طلای جهانی در روز دوشنبه بازپسگیری شد. نفت برنت و WTIدر روز دوشنبه تا ساعت ۱۶:۳۰بهترتیب با رشد ۲.۷۲ و ۲.۹۴درصد در قیمت ۸۱.۱۷و ۷۷.۰۳دلار بهازای هر بشکه مورد معامله قرار گرفت. طلای جهانی نیز همگام با نفت با جو مثبت همراه شد و با رشد ۰.۵۳درصدی تا ساعت ۳۰: ۱۶روز دوشنبه در قیمت ۲هزار و ۵۲۶دلار به ازای هر اونس مورد معامله قرار گرفت. در هفتهای که گذشت، بازارهای مالی شاهد تحولات مهمی بودند که عمدتا از تصمیمات و اظهارات بانکهای مرکزی تاثیر پذیرفتند. با نزدیک شدن به نشست ماه سپتامبر فدرال رزرو ایالات متحده، توجه بازارها به سیگنالهای اقتصادی و سیاستهای پولی معطوف شده است. اظهارات جروم پاول، رئیس فدرال رزرو، در کنفرانس جکسون هول، نقطه عطفی در بازارهای ارز بود که به تقویت انتظارات کاهش نرخ بهره انجامید. این در حالی است که در اروپا، یورو بهرغم مشکلات اقتصادی داخلی، نسبت به دلار آمریکا عملکرد بهتری داشته و بازارها همچنان نگران تورم و دینامیکهای دستمزد در منطقه یورو هستند. دلار آمریکا در هفته گذشته ضعیفترین عملکرد را در میان ارزهای گروه ۱۰ (G-۱۰) داشت. جروم پاول، رئیس فدرال رزرو، در کنفرانس جکسون هول پیام جدیدی در مورد سیاستهای پولی ارائه داد که بر اساس آن، بازارها بر احتمال کاهش نرخ بهره در سپتامبر تاکید کردند. پاول به وضوح اشاره کرد که «زمان کاهش نرخ بهره فرا رسیده است» و حتی درهای کاهش نرخ بهره ۵۰ نقطه پایه (۵۰bps) را نیز باز گذاشت. این در حالی است که سایر اعضای فدرال رزرو به تغییرات تدریجی و آرامتر در سیاستها اشاره کرده بودند. سخنرانی پاول همچنین نشاندهنده حساسیت بیشتری به ضعفهای بازار کار بود و به نظر میرسد که افزایش نرخ بیکاری ممکن است باعث امیدواری بیشتر بازارها به کاهش نرخ بهره ۵۰ نقطه پایه در سپتامبر شود.

در این هفته، برآورد دوم تولید ناخالص داخلی (GDP) برای سه ماه دوم و داده مدعیان اولیه بیکاری که هر دو قرار است در روز پنجشنبه منتشر شوند، از مهمترین شاخصها خواهند بود. در حالی که شاخص هزینههای مصرف شخصی (PCE) برای فدرال رزرو شاخص اصلی تورم است، فدرال رزرو در حال حاضر بیشتر بر روی شاخصهای رشد تمرکز دارد. بنابراین، هرگونه سورپرایز قابلتوجه در شاخص PCE ممکن است نگرانیها در مورد تورم را دوباره به اوج برساند. یورو در هفته گذشته باوجود آمار ضعیف PMI از آلمان، عملکرد قابلتوجهی داشته است. این موضوع نشاندهنده این است که برخلاف فدرال رزرو، بازارها در حال حاضر بیشتر نگران تورم و متغیرهای دستمزد در منطقه یورو هستند. در حالی که شاخص دستمزدهای توافقشده بانک مرکزی اروپا (ECB) از ۴.۷درصد به ۳.۶درصد در سه ماه دوم کاهش یافته است، دادههای دستمزد آلمان نگرانیهای بیشتری را نشان میدهند که ممکن است تورم برای مدتی بالا بماند. بازارها به نظر میرسند که انتظارات کمتری از کاهش نرخ بهره ECB در نشست سپتامبر دارند و کمتر از سه کاهش کامل نرخ بهره برای امسال قیمتگذاری شده است. دادههای تورم این هفته باید تغییرات قابلتوجهی را نشان دهند تا انتظارات را تغییر دهند.