«دنیایاقتصاد» بازارها را بررسی میکند

هفته طلایی سکه

بازار داخلی

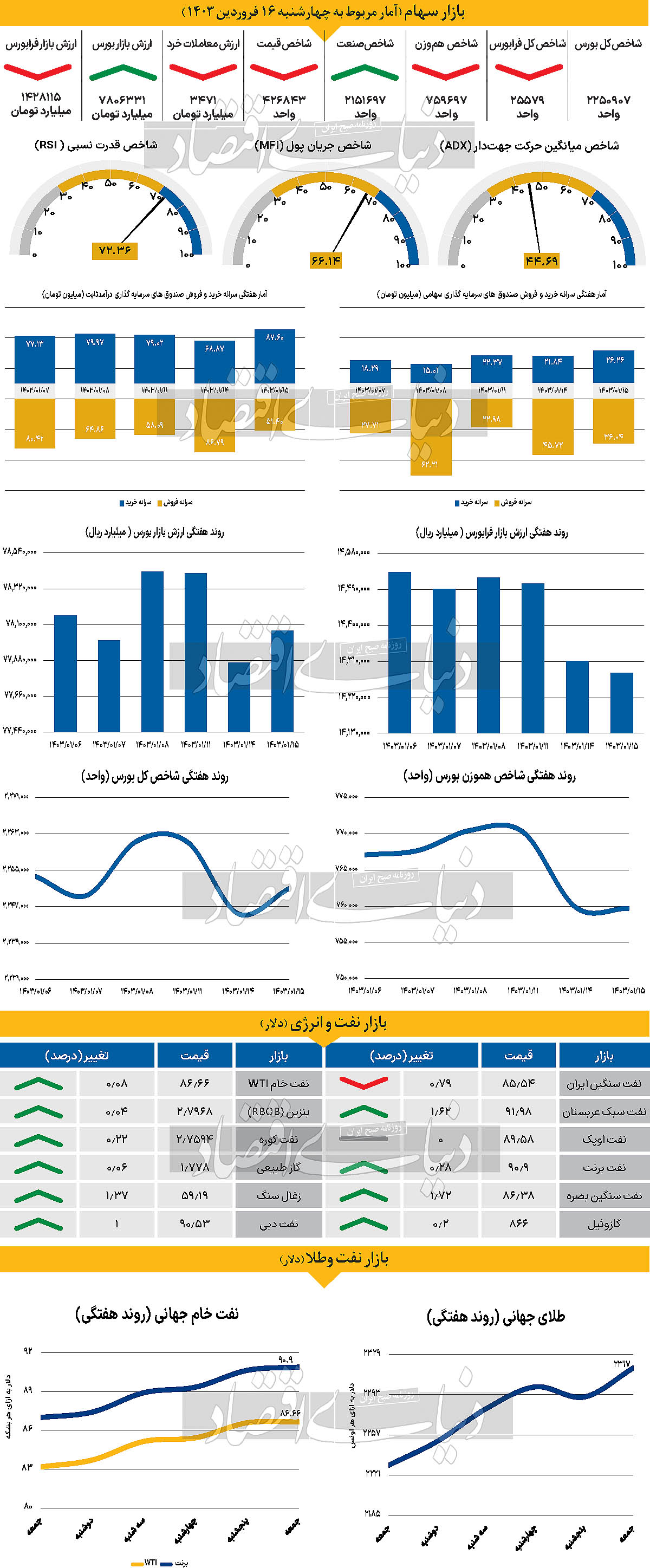

بازدهی منفی در شاخصها

در هفتهای که گذشت معاملات بازار سهام به دلیل تعطیلات رسمی تنها به روزهای ۱۱، ۱۴ و ۱۵ فروردین ماه محدود شدند.

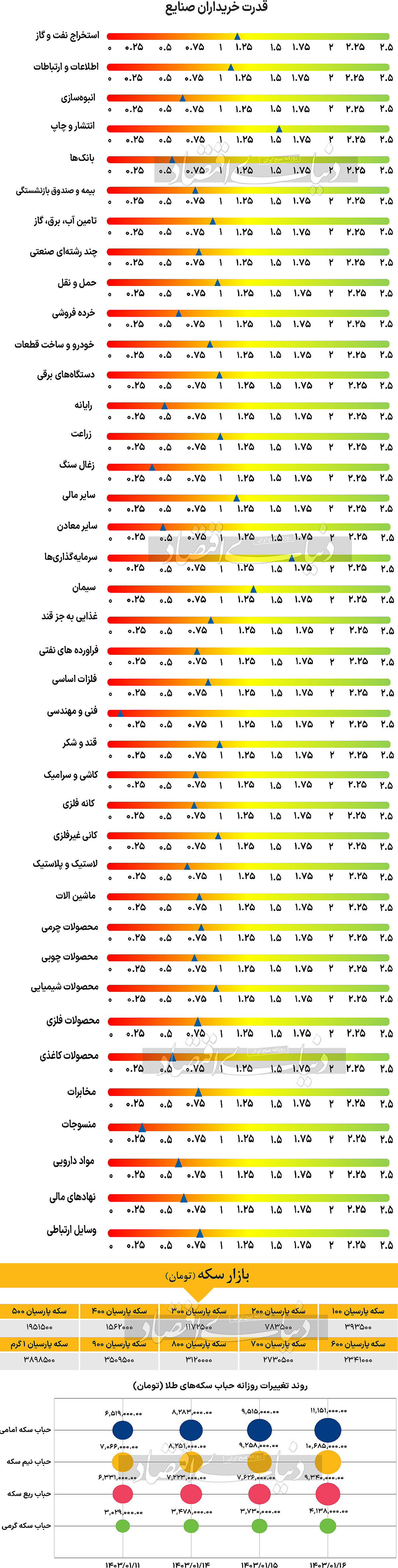

روز شنبه شاخصهای اصلی بازار شاهد نوسانات اندکی بودند، اما روز یکشنبه بهدلیل افزایش تنش، ناآرامی و ریسک در منطقه به دنبال حمله اسرائیل به کنسولگری ایران در شهر دمشق و در پی آن تزریق نگرانی به بازار و سهامداران، این شاخصها افتی قابلتوجه را تجربه کردند. به طوری که شاخص کل بورس اوراق بهادار تهران در این روز ۰.۷۰ درصد، شاخص هموزن ۱.۳۵درصد و شاخص کل فرابورس ۱.۳۳درصد کاهش ارتفاع را تجربه کردند. پس از این اتفاق بسیاری از کارشناسان پیشبینی میکردند که مانند گذشته و در زمان شکلگیری ریسکهای دیگر، تاثیر منفی ادامهدار شود، اما به دلیل عدمواکنش سریع به این اتفاق، روز چهارشنبه بازار شاهد ثبات نسبی بود و در این بین حتی شاخص کل افزایش ۰.۲۵درصدی را نیز تجربه کرد. به این ترتیب در آخرین روز معاملاتی هفته شاخص کل در محدوده ۲میلیون و ۲۵۰هزار واحد، شاخص هموزن در محدوده ۷۵۹هزار و ۶۹۷ واحد و شاخص کل فرابورس در سطح ۲۵هزار و ۵۷۹ واحد قرار گرفتند و به ترتیب بازدهی هفتگی ۰.۴۶-، ۱.۳۹- و ۱.۶۵- را به ثبت رساندند. برخی از تحلیلگران پیشبینی میکنند که تا زمان رفع ریسکها و نگرانیها، بازار سرمایه همچنان تحتتاثیر اتفاق یادشده قرار داشته باشد و نوسانات عمدتا منفی را تجربه کند. اما برخلاف بازار سهام، بازار سکه و دلار هفتهای عمدتا صعودی را تجربه کردند. به طوری که تا روز پنجشنبه هر قطعه سکه امامی در محدوده ۴۵ میلیون و ۸۰۰هزار تومان قرار گرفت و بازدهی هفتگی ۱۸درصدی را به ثبت رساند. هر دلار نیز با تغییر مجدد کانال در محدوده ۶۴هزار تومان در بازار آزاد مورد خرید و فروش قرار گرفت و توانست تا بازدهی هفتگی ۳.۸۶درصد را به ثبت برساند. کارشناسان پیشبینی میکنند که افزایش قیمت در بازارهای یادشده ادامهدار نخواهد شد و پس از برقراری مجدد ثبات نسبی در منطقه، به احتمال زیاد شاهد کاهش قیمت خواهیم بود.

بازار خارجی

محرکهای نزولی شاخص دلار

نفت برنت و WTI در روز جمعه در ادامه افزایش خود طی روز پنجشنبه بهترتیب با رشد ۰.۲۸ و ۰.۰۸درصد به سطح ۹۰.۹ و ۸۶.۶۶دلار به ازای هر بشکه رسیدند. اونس جهانی نیز با رشد ۱.۱۴درصدی همراه شد و به سطح ۲هزار و ۳۱۷ دلار رسید. چند داده منتشر شده در این هفته نشان میدهد که داستان فعالیت قوی اقتصاد ایالات متحده ممکن است در شرف تغییر باشد. شاخص PMI بخش خدماتی ISM بیش از حد انتظار کاهش یافت، اما باید بیشتر به مولفه «قیمتهای پرداختشده» توجه کرد که به طور معنیداری به پایینترین حد چهار ساله کاهش یافت. در روز پنجشنبه، NFIB گزارش داد که تنها ۱۱درصد از مشاغل کوچک بهدنبال استخدام در سه ماه آینده هستند که کمترین درصد از مه ۲۰۲۰ است. کسبوکارهای کوچک تقریبا نیمی از کل مشاغل ایالات متحده را تشکیل میدهند که قدرت پیشبینی بهتری از حقوق و دستمزد رسمی نسبت به سایر مجموعهها در یک سال و نیم گذشته دارد. در حال حاضر، نظرسنجیهای مارس NFIB و ISM هم در بخش خدمات و هم در تولید نشان میدهد که تا ژوئن میتوان شاهد افزایش زیر ۵۰هزار نفری مشاغل ایجاد شده در بخش غیرکشاورزی بود. در روز جمعه، پیشبینی میشود که تعداد مشاغل اضافه شده در بخش غیرکشاورزی مارس ۲۱۴هزار شغل باشد و اقتصاددانان آمریکایی پیشبینی ۲۰۰هزار شغل را دارند. درصورت انتشار داده زیر ۲۰۰هزار، دلار فشار بیشتری را متحمل میشود و نشانههای اخیر مبنی بر ضعیف شدن داستان اشتغال و اینکه فدرال رزرو در موقعیت مناسبی برای شروع کاهش نرخ بهره در تابستان خواهد داشت، را تایید میکند. ماه گذشته، دادههای دسامبر و ژانویه در مجموع ۱۶۵هزار کاهش شغل را نشان داد. حساسیت بسیار بالای دلار و بازار ارز نسبت به دادههای ایالات متحده بعید است که محو شود و نیز بعید است که بازارها نسبت به احتمال کاهش بیشتر نرخ بهره فدرال رزرو واکنش هیجانی نشان دهند. حتی اگر چرخش در فعالیت و ارقام تورم تدریجی باشد. اگر احتمال کاهش نرخ بهره ماه ژوئن از ۶۰درصد به ۱۰۰درصد تغییر کند، دلار ممکن است با ضربهای بزرگتر از آنچه نوسان در اختلاف نرخ بهره نشان میدهد، افت کند چرا که بازارها چرخش به سمت ارزهای چرخهای و بهویژه ارزهایی را که بانکهای مرکزی آنها عجلهای برای کاهش نرخ بهره ندارند، آغاز میکنند.