منبع بانکی «شارژ مسکن و ساختمان» دشارژ شد

سقوط پلکانی وام مسکن

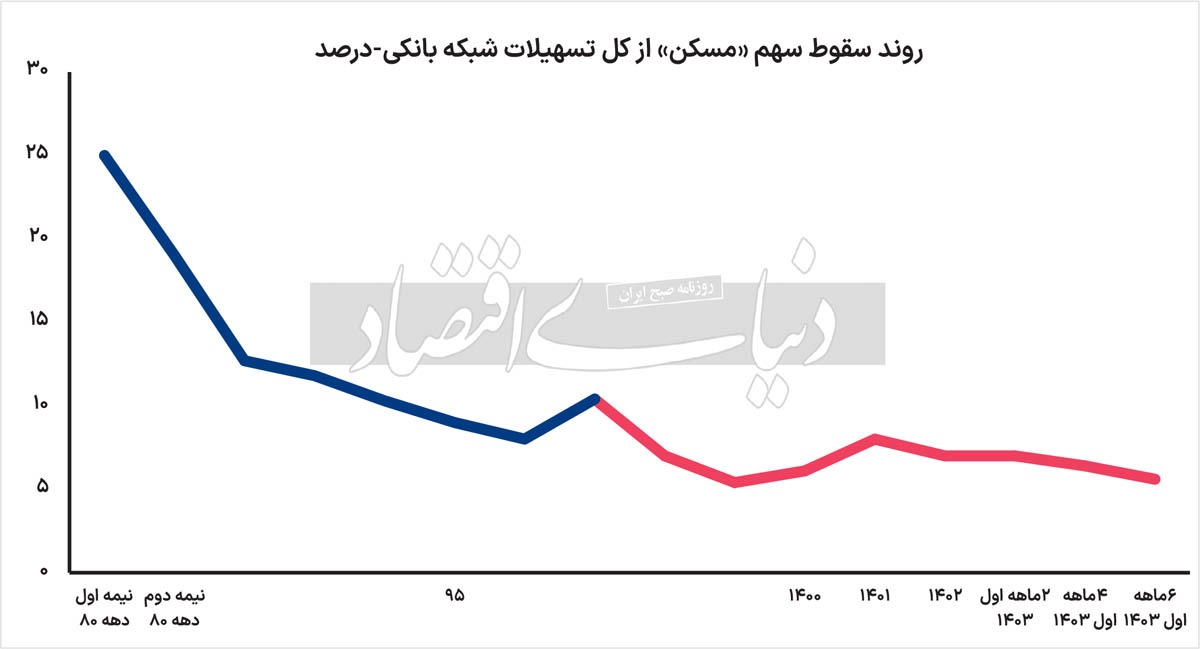

سهم مسکن از کل تسهیلات بانکی در نیمه اول ۱۴۰۳ باز هم سقوط کرد؛ ۵.۶درصد در مقایسه با ۶.۴درصد سال گذشته

بانکداران در گفتوگو با «دنیایاقتصاد» سه راهکار احیای سهم مسکن از تسهیلات بانکی را تشریح کردند

کاهش سهم بخش مسکن و ساختمان از کل تسهیلات شبکه بانکی رکورد زد. بر اساس تازهترین گزارش بانک مرکزی، سهم بخش مسکن از کل تسهیلات بانکی پرداخت شده در نیمسال نخست 1403 معادل 5.6درصد بوده است. این در حالی است که این سهم در گزارش چهارماه نخست امسال 6.4 و در دوماه ابتدای 1403 نیز 7درصد گزارش شده بود.به گزارش «دنیایاقتصاد»، نیمسال سپری شده از 1403 را میتوان یکی از بدترین مقاطع زمانی که بر بخش مسکن گذشته است توصیف کرد. افزون بر نبض پایین معاملات مسکن و کمای عمیق بازار ساختوساز، در نیمه نخست امسال، کاهش سهم وام خرید مسکن از کل شبکه بانکی نیز رکورد تازهای ثبت کرده است. همچنین افت سهم وام جعاله تعمیرات مسکن در 6ماه نخست امسال رکورددار شده است. پیش از آغاز عصر جهش قیمت مسکن یعنی در سال 96، سهم وام خرید مسکن از کل تسهیلات شبکه بانکی چیزی حدود پنجدرصد بود اما این سهم در ششماه اول امسال به 1.3درصد کاهش یافته است.

نزول سهم وام خرید مسکن پرداخت شده به متقاضیان این تسهیلات در یک روند مستمر از آغاز عصر جهش تاکنون رخ داده است اما در سال 1402 وضعیت به مراتب بدتر از سالهای گذشته شد. جهش دوباره قیمت مسکن در سال 1402 موجب شد فاصله قدرت خرید متقاضیان مسکن از میانگین قیمت مسکن به حدی افزایش پیدا کند که دیگر امید و انگیزهای برای ورود به بازار مسکن بهویژه در میان خانه اولیها وجود نداشته باشد. این وضعیت موجب شد در سال 1402 سهم وام خرید مسکن از کل تسهیلات بانکی به 1.8درصد کاهش پیدا کند که در زمان وقوع، یک رکورد ویژه از سقوط آزاد آمار دریافت وام خرید مسکن به شمار میآمد. اما حالا یک رکورد بدتر در این بخش ثبت شده که نشان میدهد دست خریداران مسکن از شبکه بانکی، کوتاهتر از هر زمان دیگری شده است. این سهم در بهار امسال 1.5درصد بود اما اکنون پس از سپری شدن دو فصل از سالجاری، به 1.3درصد تنزل پیدا کرده است.

بر اساس گزارش رسمی بانک مرکزی، شبکه بانکی کشور در 6ماه نخست سالجاری سههزار و 104 همت (هزار میلیارد تومان) تسهیلات پرداخت کرده که از این میزان، سهم کل بخش مسکن اعم از خرید، ساخت و جعاله حدود 175.5 همت بوده است. از این مقدار، سهم تسهیلات خرید مسکن 41 همت و سهم جعاله تعمیرات مسکن 6.5 همت بوده است و الباقی یعنی رقمی معادل 128 همت نیز به فعالان و سرمایهگذاران ساختمانی پرداخت شده است.

به دنبال این سقوط پلکانی وام مسکن، سهم وام جعاله از کل تسهیلات نیز کاهشی گزارش شده است. به طور کلی در شرایط رکود بازار مسکن، تقاضا برای دریافت وام جعاله نیز کاهش پیدا میکند؛ چراکه وام جعاله عموما به عنوان وام مکمل خرید از سوی متقاضیان مسکن دریافت میشود و طبعا در شرایطی که پرداخت وام خرید مسکن کاهشی بوده، میزان پرداخت وام جعاله نیز کاهش پیدا میکند. گزارش 6ماهه بانک مرکزی از مصارف تسهیلات بانکی حاکی است، سهم وام جعاله از کل تسهیلات شبکه بانکی که در سال 1401 معادل 0.6درصد و در سال 1402 معادل 0.5درصد بوده است، در 6ماه نخست امسال به 0.2درصد کاهش یافته است. با این وصف تابلوی تسهیلات پرداخت شده در هر دو بخش خرید و جعاله مسکن قرمز شده است.

ظاهر و باطن حجم وام ساخت در نیمسال 1403

به گزارش «دنیایاقتصاد»، بررسی وضعیت بخش مسکن از کارنامه تسهیلاتی شبکه بانکی حاکی است، بیشترین مصارف این تسهیلات به بخش سرمایهگذاری ساختمانی اختصاص داشته است. در واقع ظاهر آمار نیمسال اول این است که عمده تسهیلات پرداخت شده شبکه بانکی به سازندهها اختصاص پیدا کرده است؛ اما در بطن این آمار، تسهیلات تکلیفی پرداخت شده به پروژههای نهضت ملی مسکن وجود دارد و نشان میدهد آنچه در این بخش پرداخت شده، عمدتا به پروژههای مسکنسازی دولتی تزریق شده است.

از طرفی در صورتی که برش ماهانه تسهیلات ساخت مسکن مورد توجه قرار گیرد، مشخص میشود که حتی پروژههای مسکن ملی نیز در شهریورماه به نوعی از جذب منابع به روال سابق محروم بودهاند. برآورد «دنیایاقتصاد» حاکی است در برش 6ماهه اول امسال میانگین تسهیلات پرداختی ساخت مسکن در شبکه بانکی 30درصد کمتر از متوسط پرداختی در چهارماهه نخست امسال بوده است. به این ترتیب به نظر میرسد همزمان با ایام انتقال مسوولیت از دولت سیزدهم به دولت چهاردهم، پرداخت تسهیلات حتی به پروژههای مسکن ملی نیز دچار سکته شده است.

بر اساس گزارش بانک مرکزی، در نیمه اول امسال میزان رشد اسمی تسهیلات مسکن فقط معادل یکدرصد بوده است، اما میزان رشد واقعی با لحاظ تورم مسکن و ساخت، قطعا منفی بوده است. در واقع به منظور برآورد میزان رشد کل تسهیلات پرداختی بخش مسکن و ساختمان در نیمه اول امسال، لازم است آمارهای تورم مسکن و ساخت نیز در این برآورد لحاظ شود. با توجه به تورم مسکن متوسط 10 درصدی در کشور طی 6ماه نخست امسال و نیز تورم ساخت 30 درصدی در همین مدت، میتوان میانگین افزایش هزینههای بخش مسکن را در بازه زمانی مذکور 20درصد برآورد کرد. با کسر رشد یکدرصد اسمی تسهیلات پرداختی به بخش مسکن و ساختمان از برآورد مذکور، تغییرات واقعی تسهیلات مسکن در نیمه نخست امسال به طور متوسط منفی 19درصد برآورد میشود.

نجات مسکن با سیگنال بانکداران

کارشناسان بانکی بر این باورند که مسیر طراحی شده برای مصرف منابع بانکی در بخش مسکن اشکال دارد. در این مسیر عمده تسهیلات بانکی ناگزیر صرف پرداخت وام به سازندگان پروژههای انبوهسازی مسکن دولتی میشود و دست متقاضیان وام خرید و جعاله مسکن از وام کوتاه میماند. تکلیف قانونی، احیای سهم بخش مسکن از کل تسهیلات بانکی و افزایش آن به 20درصد است؛ اما چگونه باید موانع پیش روی تحقق این هدف برطرف شود؟

گام اصلی کمک به بانک توسعهای در بخش مسکن به شکل افزایش سرمایه و نیز تامین منابع به اشکال دیگر نظیر تامین از محل وجوه اداره شده برای ایفای تکالیف پیشبینی شده در حوزه پرداخت تسهیلات بانکی توسط این بانک است. بانک تخصصی مسکن تاکنون تقریبا نیمی از بار تامین مالی مسکن ملی را بر دوش داشت و کل شبکه بانکی منهای این بانک نیز نیمه دیگر تسهیلات اختصاص یافته به این پروژهها را پرداخت کردهاند. طبیعی است صرفا با تکیه بر منابع حاصل از سپردهها نمیتوان انتظار ایفای این حجم از تعهدات و تسهیلات تکلیفی را، آن هم بدون کاهش سهم پرداخت سایر تسهیلات بخش مسکن همچون وام خرید از بانک تخصصی بخش مسکن داشت؛ مگر اینکه دولت ابزارهای حمایتی خود را فعال کند.

راهکار دوم، جذاب شدن نرخ سود سپرده بلندمدت در بانک تخصصی و توسعهای بخش مسکن با هدف کمک به تامین مالی در همین بخش خواهد بود. تحقیق «دنیایاقتصاد» حاکی است کل سپردههای بانک تخصصی بخش مسکن در حال حاضر 260 همت است اما با احتساب تکالیف سالجاری، 390 همت تسهیلات تکلیفی فقط بابت پروژههای نهضت ملی مسکن بر دوش این بانک قرار دارد. به تعبیر دیگر بانک تخصصی بخش مسکن در شرایطی که فقط 2.7درصد از سپردههای شبکه بانکی را در اختیار دارد، مکلف به پرداخت 18درصد از کل تسهیلات نهضت ملی مسکن شده است. از این رو کمک به تقویت منابع سپرده در این بانک از طریق تعریف سود ویژه سپرده برای این بانک توسعهای میتواند به تجهیز منابع برای ایفای تعهدات مذکور کمک کند.

در نهایت راهکار دیگری که بانکداران برای احیای سهم مسکن از تسهیلات شبکه بانکی توصیه میکنند، پیشبینی سیاستهای مشوق مشارکت سایر بانکها برای پرداخت تسهیلات مسکن است. طبیعی است شبکه بانکی با توجه به اینکه ماهیت تسهیلات مسکن بلندمدت است، چندان رغبتی به مشارکت در این بخش نشان نمیدهد؛ اما سیاستگذار میتواند مشوقهایی برای ترغیب شبکه بانکی به مشارکت فعال در پرداخت تسهیلات این بخش را در قالب سیاستهای مالیاتی و نظایر آن پیشبینی کند تا به این ترتیب به تدریج سهم مسکن از تسهیلات بانکی احیا شود.