قانون جهش تولید مسکن نظام بانکی را چگونه تحتتاثیر قرار خواهد داد؟

ضربه به تن نیمهجان بانکها

پس از نامگذاری سال 1399 به «جهش تولید»، موجی در مجلس برای تصویب قوانین مختلف با پیشوند «جهش تولید» و احتمالا به شکل «سریدوزی» ایجاد شد. اولین محصول این خط تولید، قانون جهش تولید مسکن بود که پس از طی فرآیند تصویب، در تابستان سال 1400 به دولت ابلاغ شد. در ماده 4 این قانون، بانکها مکلف شدهاند تا حداقل 20درصد از تسهیلات پرداختی شبکه بانکی در هر سال را به بخش مسکن اختصاص دهند، بهصورتی که در سال اول اجرای قانون، تسهیلات مذکور از رقم اعجابآور 360هزار میلیارد تومان کمتر نباشد. جالب اینجاست که برای سالهای بعد نیز بانکها مکلف به افزایش این عدد متناسب با نرخ تورم سالانه شدهاند.

بدون توجه به سیاستهای پولی بانک مرکزی درخصوص هدفگذاری رشد نقدینگی، کنترل رشد مقداری ترازنامه بانکها یا حتی بدون توجه به لیست پرشمار تسهیلات تکلیفی که مجلس زحمت تامین آنها را سالانه به دوش بانکها میگذارد. کار بهاینجا ختم نشده و در تبصره5 این ماده، سازمان امور مالیاتی کشور موظف به اخذ مالیاتی معادل 20درصد تعهد انجامنشده بانکها شده است که درنهایت این وجوه به حساب صندوقی به نام «صندوق ملی مسکن» واریز میشود که صراحتا اشاره شده است که اموال و داراییهای این صندوق متعلق به دولت است. این یعنی انتقال منافع بانک از سپردهگذاران و سهامداران-به عنوان ذینفعان اصلی- به دولت. بهنام تولید، به کام دولت.

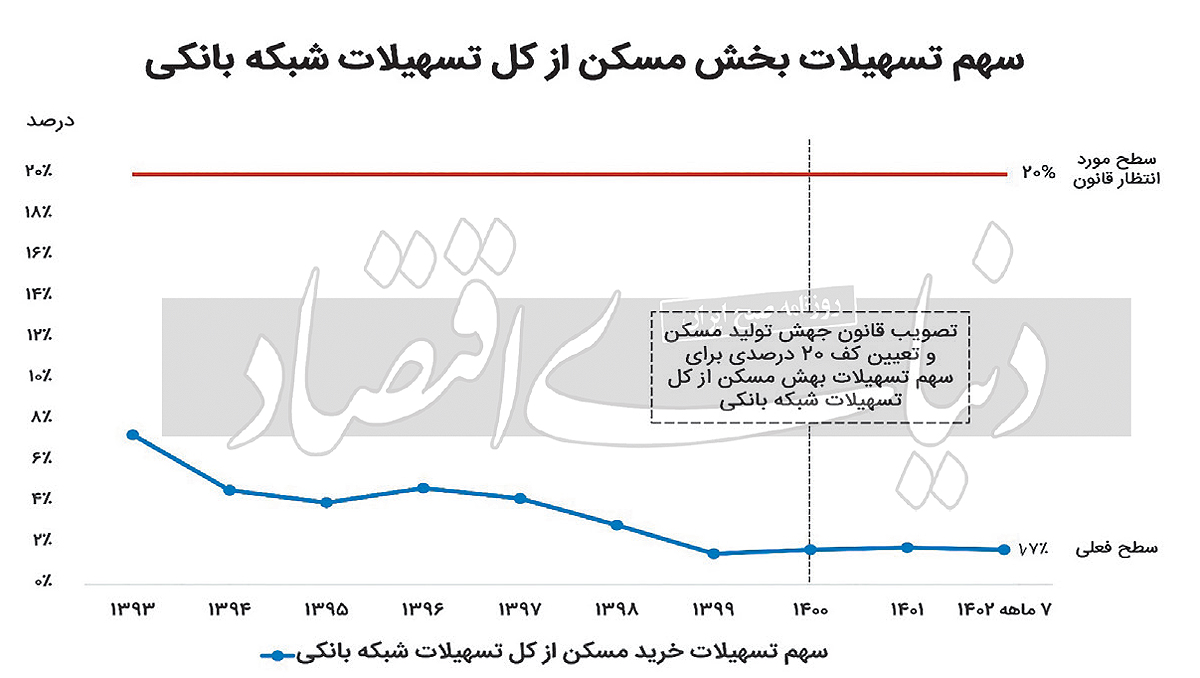

برای بررسی منطقیبودن تکالیف این قانون به لحاظ اقتصادی، لازم است تا به روند سالانه سهم تسهیلات بخش مسکن از کل تسهیلات شبکه بانکی نگاهی انداخت. بررسیها نشان میدهد که درطول یکدهه گذشته، سهم تسهیلات خرید مسکن از کل تسهیلات شبکه بانکی نزولی بوده به شکلی که از 7.3درصد در سال 1393 به 1.7درصد در هفتماهه ابتدایی سالجاری رسیده است. این عدد معادل 46هزار میلیارد تومان است.

در چنین فضایی قانونگذار، بانکها را در اقدامی غیرکارشناسی مجبور به اعطای 20درصد از تسهیلات خود به بخش مسکن کرده است. برآورد این عدد تا پایان سال معادل بیش از 1000هزار میلیارد تومان است. یعنی بانکها باید بهصورت کلی عملیات را متوقف کرده و تمام تسهیلات تا پایان سالجاری را فقط به کسانی بدهند که با فرض پرداخت تسهیلات به تمام متقاضیان آن در طرح نهضت ملی مسکن، باز هم دستیابی به این اعداد غیرممکن است. آن هم در شرایطی که بانک مرکزی با اعمال سیاست انقباضی خود و محدودیت کنترل رشد مقداری در ترازنامه بانکها، دست بانکها را برای اعطای تسهیلات جدید بسته است.

در نتیجه این سیاست، بنگاههای اقتصادی که خود با 65 درصد، بیشترین سهم از تسهیلات شبکه بانکی را دریافت میکنند، برای دسترسی به اعتبارات جدید با محدودیت جدی روبهرو شده و به ناچار درحال تامین مالی با نرخهای موثر 35درصدی از طریق انتشار اوراق در بازار سرمایه هستند. اینها را کنار تسهیلات تکلیفی ازدواج، فرزندآوری، ودیعه مسکن و... بگذارید که گفته میشود رفتار تسهیلاتدهی بانکها به این بخشها بهصورت ماهانه در حال رصد بوده و درصورت عدمرعایت حدود موردنظر بانک مرکزی، بانکها علاوهبر محدودیتهای اعطای تسهیلات در ماه بعد با جرایم سنگین در نرخ سپرده قانونی خود نیز روبهرو میشوند.

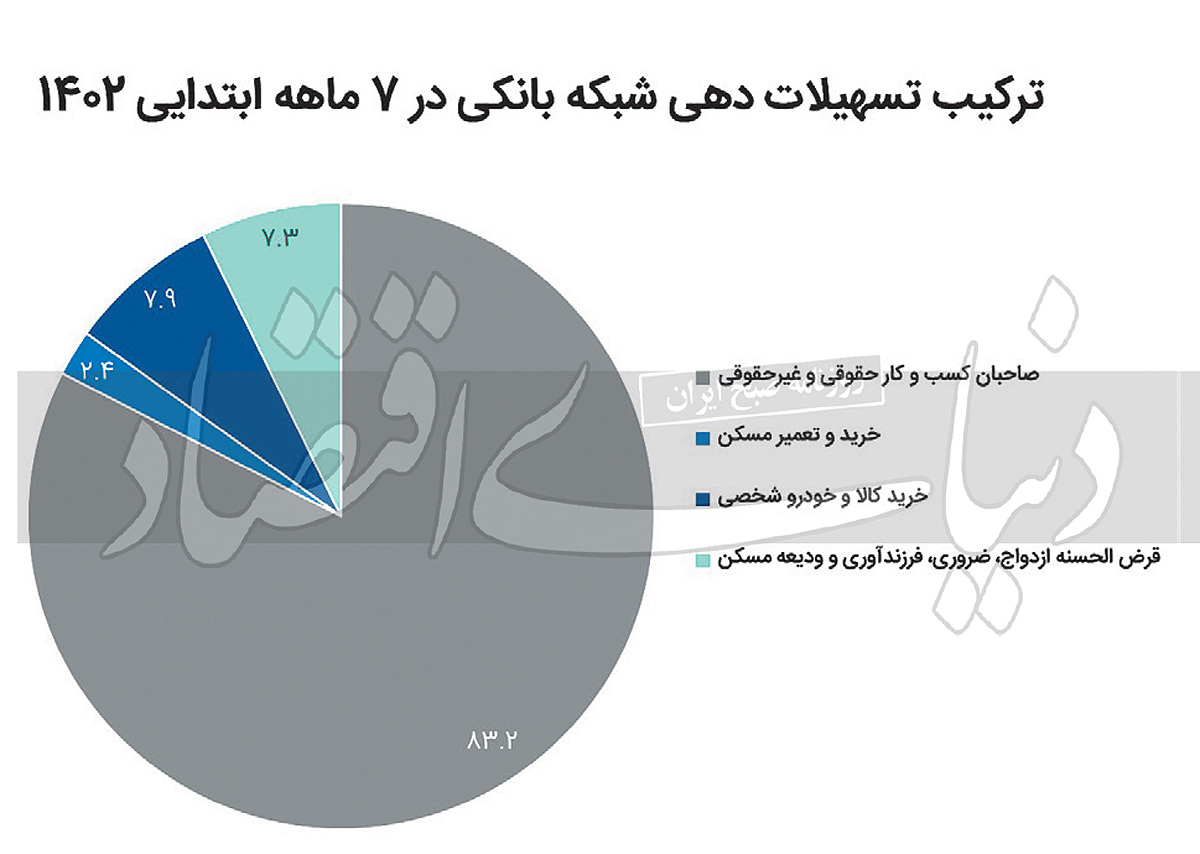

درچنین شرایطی که نرخ رشد اعطای تسهیلات شبکه بانکی (که شامل تسهیلات امهالی نیز هست)، درسالجاری به کمتر از نرخ رشد نقدینگی (که بخش مهمی از آن مربوط به سود سپردهها است) و تورم سالانه رسیده است، بانکها صرفا در صورتی میتوانند سهم تسهیلات بخش مسکن یا هر بخش دیگری را افزایش دهند، که سهم بخش دیگر را کاهش دهند. این مساله خود به دلیل نامشخصبودن حجم تسهیلات امهالی بانکها، در هالهای از ابهام قرار دارد. با این حال نگاهی به ترکیب فعلی تسهیلات اعطایی شبکه بانکی بر اساس گزارش 7 ماهه ابتدایی سال بانک مرکزی میتواند به بررسی اجراییبودن این راهحل کمک کند.

براین اساس 83.2درصد از تسهیلات شبکه بانکی در قالبهای مختلف شامل تامین سرمایه درگردش، ایجاد و توسعه به صاحبان کسبوکارها پرداخت میشود که اشاره شد درحال حاضر نیز با تنگناهای مختلفی برای تامین مالی روبهرو هستند. از طرفی بر اساس شعار سالجاری نیز رشد تولید در دستور کار قرار داشته و بهنظر نمیرسد امکان کاهش سهم این بخش به هیچ شکلی مهیا باشد. بخش بزرگ بعدی مربوط به خرید کالای شخصی با سهم 7.9 درصدی است که معمولا در قالب عقد مرابحه و کارتهای اعتباری به خانوارها برای تامین نیازها و کالاهای اساسی و مصرفی پرداخت میشود که بهنظر نمیرسد در این بخش نیز امکان کاهش سهم وجود داشته باشد. دسته بعدی نیز تسهیلات قرضالحسنه ازدواج، ضروری، فرزندآوری و ودیعه مسکن با سهم 7.3 درصدی است که خود از جمله تسهیلات تکلیفی قانونگذار به دوش شبکه بانکی است.

بدیهیاست که بانکها در شرایطی که اجازه بزرگشدن ترازنامه خود از طریق اعطای تسهیلات جدید را نداشته و سایر بخشهای تسهیلاتدهی نیز ظرفیت کاهش سهم ندارند، نمیتوانند به تکالیف ماورائی قانونگذاران عمل کنند. البته این همه ماجرا نیست، و همانطور که اشاره شد با نگاهی به صف متقاضیان طرح نهضت ملی مسکن، میبینیم که اساسا با فرض پرداخت تسهیلات به تمام متقاضیان این طرح، باز هم حداقلهای تعیینشده در قانون برای تسهیلات بخش مسکن تامین نمیشود که نشان از بدون پشتوانه بودن این اعداد است.

بهنظر میرسد قانونگذار و بهطور کلی حاکمیت، بانک را ابزاری برای اعمال سیاستهای کلان خود میداند و بدون توجه به تبعات اقتصادی و اجتماعی این تصمیمات برای کشور، از هر دری برای بهرهبرداری از آن استفاده میکند. تا نگاه حاکمیت به نهاد بانک اصلاح نشود و آن را بهعنوان یک کسب و کار با انگیزههای اقتصادی باور نکند، صحبت از اصلاح نظام بانکی و رفع ناترازیهای آن بهویژه از جانب دولت، یک شوخی خندهدار محسوب میشود.