بانکها نیمی از معاملات سهام را تصاحب کردند

بورسبازی در زمین لرزان

ارزش کل معاملات خرد بورسی در جلسه روز گذشته حدود ۶۶۴ میلیارد تومان بود که در این میان نزدیک به ۳۵۶ میلیارد تومان از این رقم در گروه بانکها جریان داشت. تغییرات شاخص کل در جلسه روز پیش ۴۳۵ واحد در مسیر صعود بود و بازگشایی بانک پاسارگاد به تنهایی اثر مثبت ۴۳۶ واحدی بر تغییرات این نماگر داشت. میزان تغییر مالکیتها در این گروه نیز از تمرکز بیش از پیش معاملهگران بر نمادهای این گروه حکایت دارد. نماد بانک پاسارگاد روز گذشته، بعد از توقفی ۲۵ ماهه بازگشایی شد و رشد نزدیک به ۳۳ درصد در قیمت پایانی را به ثبت رساند. پایداری شاخص کل در محدوده مثبت نیز از بازگشایی این نماد نشات گرفت. دیگر آمار مربوط به معاملات این سهم نیز جالب توجه است. حجم معاملات «وپاسار» در اولین روز بازگشایی حدود ۲/ ۱ میلیارد سهم و ارزش معاملات این نماد حدود ۱۶۰ میلیارد تومان بود. به عبارتی نزدیک به ۲۵ درصد ارزش معاملات خرد روز گذشته تنها در این نماد جریان داشت. رفتار سهامداران حقیقی و حقوقی این نماد نیز در نوع خود جالب توجه بود. حدود ۹۳ درصد سهام معاملهشده را سهامداران حقوقی بانک پاسارگاد عرضه کردند و نزدیک به ۷۹ درصد حجم خرید توسط سهامداران حقیقی صورت پذیرفت.

جنس متفاوتی از بازگشایی

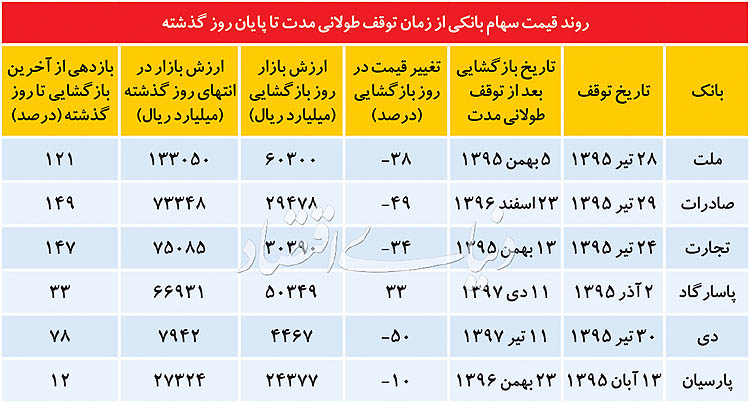

طی سالهای اخیر نمادهای پرشماری از گروه بانکها و موسسات مالی روند توقفهای طولانیمدت و بازگشایی نماد را سپری کردهاند. در آخرین وهله نماد سه بانک بزرگ بورسی، «وبملت»، «وبصادر» و «وتجارت» در روزهای پایانی تیر ماه ۹۵ متوقف شد و همگی هنگام بازگشایی افت قابلملاحظه قیمت سهام را تجربه کردند. توقف نماد بانکهای ملت و تجارت در آن بازه بیش از ۵ ماه به درازا کشید و بازگشایی نماد بانک صادرات در روزهای پایانی سال ۹۶ رخ داد. «وبملت» هنگام بازگشایی ریزش ۵/ ۳۷ درصدی قیمت را به ثبت رساند؛ «وتجارت» در میانه بهمن ماه همان سال با افت ۷/ ۳۳ درصدی قیمت کار خود را از سر گرفت و نماد بانک صادرات در اسفند سال گذشته هنگام بازگشایی ریزش ۴۹ درصدی قیمت را تجربه کرد. نماد بانک پاسارگاد در نخستین روزهای آذر ۹۵ با عنوان «ابهام در ارائه اطلاعات» متوقف شد و بازگشایی آن در روز گذشته با رشد ۳۴ درصدی قیمت پایانی توام شد. بازگشایی همراه با جهش قیمتی این نماد را میتوان به جو مثبت و رشدهای قیمتی نمادهای همگروه در بازه اخیر مرتبط دانست. در داد و ستدهای روز گذشته نمادهای بانکی پرتعدادترین گروه در فهرست نمادهای موثر بر رشد شاخص بودند و در این بین «وپاسار» با اختلاف قابلملاحظهای گوی سبقت را از دیگر نمادها ربود.

مروری بر رفت و آمد «وپاسار»

از نیمه دوم آذر ماه سال جاری سیل گزارشهای فصلی و سالانه بانک پاسارگاد روانه کدال شد. نکته قابلملاحظه، انتشار صورتهای مالی حسابرسی شده مربوط به عملکرد سالهای ۹۵ و ۹۶ روی این سامانه بود. موضوعی که عملا محور توقف این نماد را در بازه بیش از ۲ سال گذشته شکل میداد. به عبارتی بعد از گذشت بیش از ۲ سال از ارائه آخرین صورتهای مالی حسابرسیشده، این شرکت در آذر ماه سال جاری موفق شد مجامع مربوط به سالهای مالی ۹۵ و ۹۶ را برگزار کند. اظهار نظر مشروط حسابرس بر صورتهای مالی سالهای پیش همچنان جای تامل دارد. توضیحات این بانک درخصوص شناسایی درآمدها، احتساب ذخایر و نرخهای تسعیر ارز طی ۲ سال مالی گذشته نیز همگی دقت و بررسی بیشتری را میطلبد. با این حال به نظر میرسد روند معاملات گروه بانکی که در ماههای اخیر با اخبار سود ناشی از تسعیر داراییهای ارزی و افزایش سرمایه از محل تجدید ارزیابی داراییها تغذیه میشود راه این نماد را برای صعود قابلتوجه در معاملات دیروز هموار ساخت.

ریسک بانکها کجاست؟

همانگونه که اشاره شد نمادهای بانکی در سالهای اخیر بازههای طولانی و متعددی را در حالت توقف سپری کردهاند. ریسک قفل شدن نقدینگی به خوبی در حافظه سهامداران این گروه نقش بسته است. با این حال جهش دوباره قیمتی نمادهای این گروه توجه به روند عملیاتی و همچنین ریسکهای این گروه را بار دیگر به حاشیه رانده است. طی چند ماه اخیر هنگامی که روند معاملات در گروههای بزرگ و کالامحور بازار با تردید همراه شده است شاهد تغییر سریع مسیر نقدینگی به سمت گروههای بانکی و خودرویی بودیم. جایی که عملا تفاوت قابلملاحظهای در روند عملیاتی حادث نشده و همزمان با اوجگیری روندها، تنها دامنه اخبار مربوط به این صنایع گسترده میشود. این در حالی است که ریسکهای این صنعت همچنان به قوت خود باقی است. بحران نظام بانکی کشور مسالهای نیست که طی سالهای اخیر و همزمان با بازگشایی نمادهای بانکی مرتفع شده یا حتی تخفیف یافته باشد. بنا بر اظهارات رئیس کل سابق بانک مرکزی و همچنین گفتههای عقیلیکرمانی، مدیرعامل فعلی بانک خاورمیانه، نزدیک به ۴۰ درصد دارایی بانکها در ترازنامه را داراییهای موهوم تشکیل میدهد و همچنین بخش عظیم دیگری از داراییهای بانکها به داراییهای منجمد تخصیص یافته است. تاکید بر اصلاح نظام بانکی که در ماههای اخیر مجددا مورد تاکید فراوان قرار گرفته و بیش از هر زمان دیگری ضروری به نظر میرسد، میتواند روند شناسایی درآمدها، عملکرد و ارائه صورتهای مالی این بنگاهها را دگرگون کند. این مسالهای است که بسیاری از کارشناسان بازار سهام لزوم توجه به آن را گوشزد میکنند.

بازخوانی آخرین وضعیت بانکها

طی ماه گذشته دو تغییر قابلتوجه در عملیات بانکی اعمال شد. بر اساس نظر ریاست بانک مرکزی، نرخ سود سپردههای بانکی با تاکید دوباره به سقف پیشین محدود شد. تحقیقات نشان میدهد که این تصمیم تا حدود مطلوبی توسط بانکها پذیرفته شده است. در عین حال نحوه محاسبه سود سپردهها از روزشمار به مبنای ماهشمار تغییر یافت. بنا به نظر طهماسب مظاهری، رئیس کل اسبق بانک مرکزی، جنگ نرخ سود در بانکها از معضلات اساسی نظام بانکی کشور است. تصمیمات فوق میتواند گواه آن باشد که عزم مقابله با این رقابت مخرب، به خصوص در شرایط فعلی، تا حدودی جدیتر شده است. از دیگر معضلاتی که در رابطه با فعالیت بانکها بر آن تاکید میشود حضور در فعالیتهای پرریسک است. مقاومت بانکها در برابر خروج از سهامداری شرکتها مسالهای است که در شکلهای متنوعی خود را نشان داده است. عدم عرضه سهام، یا آگهی بلوک شرکتها با قیمتهای بسیار بالاتر از قیمت فعلی روی تابلوی سهام از جمله مواردی است که اصرار بر رویه سهامداری بانکها را برجسته میکند. ریسک سرمایهگذاری در چنین فعالیتهایی مورد نقد بسیاری از کارشناسان اقتصادی است. عقیلی کرمانی در میزگردی که در روزهای پایانی آذر ماه با محوریت موضوع «پل عبور از ناترازی بانکی» برگزار شد تاکید میکند که بانکها برای تحصیل سود باید به جای عقود مشارکتی، استفاده از عقود مبادلهای را مد نظر قرار دهند. از جمله فصول مورد بحث در رابطه با صورتهای مالی بانکها، سرفصل مطالبات مشکوکالوصول این بنگاههاست. بحث بر سر مطالبات بانکها از دولت سالهاست که در جریان است و به نظر میرسد نظرات طرفین در رابطه با مقادیر مطالبات و سودو وجه التزام آنها همچنان محل جدال است. طهماسب مظاهری عنوان میکند که یکی دیگر از معضلات ریشهای بانکها به این موضوع باز میگردد که بانکها نمیتوانند مطالباتشان از دولت را به سرفصل مشکوکالوصول وارد کنند و این مساله لحاظ سود برای این حسابها را ضروری میکند. سودی که در نهایت به سپردهگذاران پرداخته میشود، در حالی که سودی از دولت دریافت نشده است. موارد یاد شده تنها قسمتی از تعارضات گروه بانکی را شکل میدهند. این دست از ابهامات نشان میدهد در صورتی که اصلاح ساختار بانکی با جدیت در دستور کار قرار گیرد باید انتظار تحولات اساسی در صورتهای مالی این شرکتها را داشت.

همگام با بازیگران

روز گذشته خالص خرید سهام به نام معاملهگران حقیقی بازار رقم خورد و حدود یک میلیارد و ۵۷ میلیون سهم به ارزش ۱۴۴ میلیارد تومان در مسیر حقوقی به حقیقی جابهجا شد. بیشترین خالص خرید توسط سهامداران خرد با اختلاف به نمادهای زیرمجموعه گروه بانک و موسسات اعتباری اختصاص پیدا کرد تا شاهد جابهجایی ۱۵۱ میلیارد تومان از پرتفوی حقوقیها به سبد سهام معاملهگران حقیقی بازار باشیم. پس از آن نیز گروه فنی و مهندسی شاهد تغییر مالکیت ۴ میلیارد تومانی به سمت معاملهگران حقیقی بود. قندیها دیگر صنعت بورسی بودند که دیروز با خالص خرید حدود ۲/ ۲ میلیارد تومانی توسط معاملهگران خرد بازار همراه شدند.

امیرهوشنگ نوایی

ارسال نظر