بورس ۶۶ درصد سود داد

بازدهی بازارها در نیمسال اول

معاملات بورس تهران در فصل تابستان با جهش ۵/ ۴۷ درصدی شاخص کل به پایان یافت تا بازدهی این بازار در نیمه نخست سال به بیش از ۶۶ درصد برسد. افزایش جذابیت سرمایهگذاری در سهام همزمان با تضعیف ارزش پول ملی، حذف سقف رقابت برای محصولات نفتی، فولادی و پتروشیمی در بورس کالا و ورود نقدینگی قابل توجه به بازار سهام از دلایل جهش ۵۱ هزار و ۱۳۷ واحدی شاخص کل در معاملات فصل گذشته بورس تهران به شمار میرود. رشد خیرهکننده شاخص سهام طى معاملات تابستان در شرایطى رقم خورد که حالا انتشار گزارشهای ماهانه و نیمسال اول شرکتها میتواند تصویر روشنتری از وضعیت سودآورى شرکتها ارائه دهد. امرى که در کنار موارد دیگر همچون رفتار سیاستگذار در قبال آزادسازی قیمتها میتواند مسیر حرکت شاخص سهام در ماههای آتی را تحت تاثیر قرار دهد. در این میان رصد عوامل غیراقتصادی نیز از نگاه سهامداران دور نخواهد ماند.

روند سهام در دوماه ابتدای تابستان

پس از رکوردشکنی قیمت سهام در هفته پایانی خردادماه، اولین ماه از تابستان سال جاری قدرتمند آغاز شد. ورود نقدینگی چشمگیر به معاملات سهام در هفته پایانی بهار به انگیزه رشد قابل توجه نرخ دلار در بازار غیررسمی تا چند روز مسیر رشد قیمتها را تداوم داد با این حال نگرانیها از وضعیت سیاسی، تحمیل نرخ ۴۲۰۰ تومانی به صنایع بورسی، تنشهای تجاری بین آمریکا و چین، اوجگیری برگزاری مجامع شرکتها و انتظار برای رصد گزارشهای سهماهه شرکتها منجر به عقبنشینی شاخص کل شد. در نهایت افت ۴۲ واحدی این نماگر در کارنامه تیرماه این بازار به ثبت رسید. گزارشهای فصل بهار به تدریج منتشر و در بسیاری موارد فراتر از انتظار سهامداران ظاهر شدند. این امر با توجه به اینکه شرکتها در فصل بهار ملزم به اعمال نرخ ۴۲۰۰ تومانی شاخص کل بودند، بیشتر خودنمایی میکرد. نشانهها از عملکرد درخشان شرکتها در فصل بهار همچون خونی تازه در رگهای بورس بود. با این حال افزایش تقاضای سهام نیاز به اطمینان بیشتری داشت.این اعتماد با زمزمههای خروج دلار حاصل از صادرات غیرنفتی از حصر سیاستهای دستوری در بازار ثانویه ارز ایجاد شد تا بار دیگر معاملهگران در صفهای خرید سهام قرار گیرند. اعلام رسمی راهاندازی بازار ثانویه ارز و پایان داستان دلار ۴۲۰۰ تومانی از ۶ مرداد ماه حال و هوای دیگری به بورس تهران داد تا شاخص کل با ۲۸ کانالشکنی یکی از طلاییترین ماههای خود طی تاریخ فعالیت بورس تهران را به ثبت برساند (بیشترین رشد ماهانه دماسنج بازار سهام در ۱۵ سال اخیر).

بورس زیر سایه بورس کالا

معاملات بورس تهران در شهریور ماه پس از ثبت رشد حدود ۲۶ درصدی شاخص سهام در مرداد ماه با اصلاح نسبی قیمتها آغاز شد. بر همین اساس شاخص سهام در دو هفته ابتدایی شهریور ماه با اصلاح مواجه شد. در تشکیل چنین فضایی عقبنشینی سیاستگذار در مورد آزادسازی قیمت فرآوردههای نفتی در بورس کالا اثر داشت. ضمن آنکه برخی نگرانیهای سیاسی در این مسیر موثر بود. در این شرایط سهام کوچکتر بورس تهران مورد اقبال قرار گرفت. نوسانات کمدامنه شاخص تا پایان هفته دوم شهریور ماه با اقبال به سهام کوچکتر بازار ادامه داشت با این حال در میانه هفته مزبور اصلاح مجدد دستورالعمل قیمتگذاری فرآوردههای نفتی در بورس کالا امید به صعود سهام را افزایش داد. این امیدواریها در جهش قیمت سهام طی هفته سوم این ماه منعکس شد. پس از آن در پایان هفته سوم شهریورماه آزادسازی نرخها در مورد محصولات فولادی در بورس کالا رخ داد. این موضوع ضمن افزایش امیدواری به آزادسازی نرخ محصولات پتروشیمی در بورس کالا صعود قیمت سهام را تداوم داد. سیاستگذار در هفته پایانی شهریور سقف رقابتی محصولات پتروشیمی در بورس کالا را نیز حذف کرد تا این بار شاخص سهام با محور صنعت پتروشیمی رکوردشکنیهای متعددی را تجربه کند.

ماه حقیقیهای بورس تهران

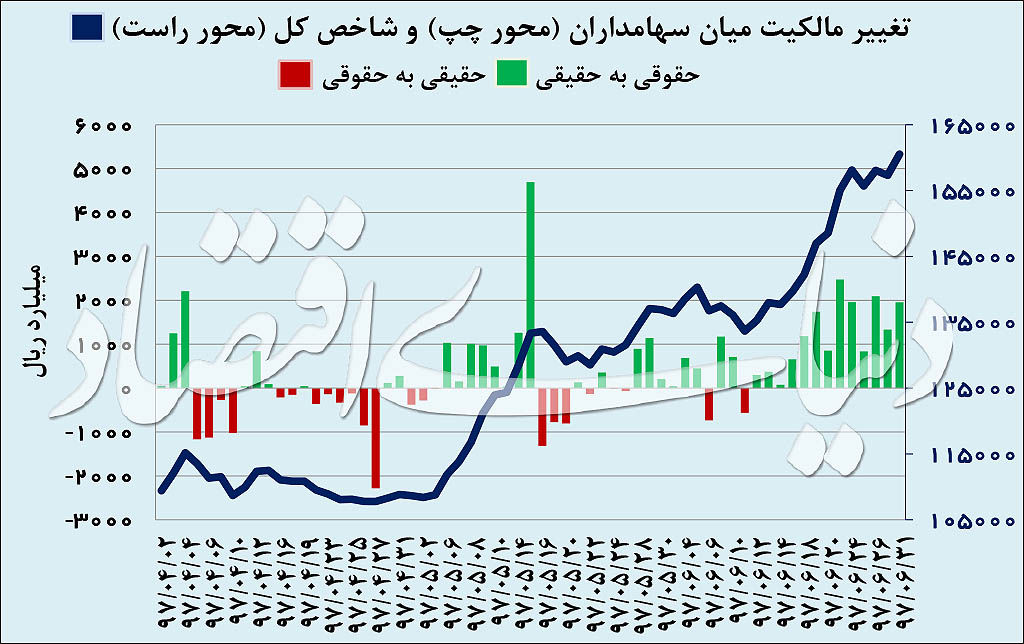

شاخص کل بورس تهران در تابستان با رشد حدود ۵/ ۴۷ درصدی مواجه شد (معادل ۵۱ هزار و ۱۳۷ واحدی) و در نهایت از نیمه کانال ۱۶۰ هزار واحدی عبور کرد. رشد پرشتاب بورس به پشتوانه عوامل بنیادی عمدتا در صنایع کالایی و دلارمحور بورس رقم خورد. در این میان هجوم سرمایههای خرد به ویژه در معاملات شهریور ماه در رشد قیمت سهام موثر بود. طی شهریورماه خالص ارزش مالکیت حقوقی به حقیقی به حدود ۱۷۸۰میلیارد تومان رسید (طی معاملات ماه گذشته تنها در دو روز معاملاتی خالص تغییر مالکیت به نفع حقوقیها رقم خورد). بررسیها نشان میدهد در تابستان سال جاری بیش از ۲ هزار و ۳۰۵ میلیارد تومان از پرتفوی سهامداران حقوقی به سبد سهام حقیقیها منتقل شد. در مجموع در تابستان سال جاری بیش از ۱۲۱میلیارد و ۲۲۶ میلیون سهم به ارزش حدود ۳۳هزار و ۳۸۰ میلیارد تومان بین معاملهگران دست به دست شد(بدون احتساب معاملات بلوکی و اوراق مشارکت). میانگین حجم معاملات در دومین فصل از سال یک میلیارد و ۹۲۴ میلیون سهم بوده است که نسبت به فصل بهار افزایش ۱۴۵درصدی را نشان میدهد. میانگین ارزش معاملات خرد سهام در تابستان بالغ بر ۵۳۰ میلیارد تومان بوده است که نسبت به سه ماه اول سال افزایش ۲۵۸ درصدی را تجربه کرده است.

پیشتازی بازار ارز در تابستان

در پایان معاملات تابستان، شاخص کل بورس تهران با رشد ۵/ ۴۷ درصدی در ارتفاع ۱۶۰ هزار و ۵۳۸ واحدی ایستاد. بررسیهای «دنیای اقتصاد» نشان میدهد، این سومین ماه صعودی بورس تهران در سال جاری به شمار میرود. هر دلار آمریکا در پایان تابستان با رشد حدود ۷/ ۹۳ درصدی در سطح ۱۴۴۹۰ تومان قرار گرفت تا بازار ارز رتبه اول جدول بازدهی بازارها طی معاملات فصل گذشته را به خود اختصاص دهد. در بازار سکه، قیمت هر سکه طرح جدید در تابستان رشد ۶/ ۷۴ درصدی را تجربه کرد و به قیمت ۴ میلیون و ۵۰۵ هزار تومان رسید. بازارپول نیز در سه ماه دوم سال بازدهی ۷۵/ ۳ درصدی را تجربه کرد (با در نظر گرفتن نرخ سود سالانه ۱۵درصدی برای سپردههای بانکی). در بررسی روند بازارها از ابتدای سال، بازار ارز با افزایش حدود ۱۹۷ درصدی در صدر جدول بازدهی بازارهای موازی قرار گرفت. بازار سکه نیز با بازدهی بیش از ۱۷۸ درصدی رتبه دوم جدول مزبور را به خود اختصاص داد. بازار سهام نیز با بازدهی ۶۶درصدی در جایگاه بعدی قرار دارد. بازار پول با بازدهی ۵/ ۷ درصدی کمبازدهترین بازار طی بازه مزبور بوده است.

کارنامه صنایع در تابستان

به جز گروه اطلاعات و ارتباطات دیگر صنایع بورسی در تابستان با رشد شاخص مواجه شدند. صنعت استخراج نفت با تکنماد «حفاری» با بازدهی بیش از ۱۷۵ درصدی در صدر قرار دارد. به نظر میرسد تک نماد این صنعت با احتمال افزایش درآمد ناشی از تسعیر ارز در کانون توجه معاملهگران قرار گرفت. دو نکته که باید در معاملات این نماد مورد توجه قرار گیرد، احتمال عدم تکرار سود ناشی از تسعیر مطالبات ارزی در دورههای آینده است. اگر بنا بر شناسایی سود تسعیر ارز باشد باید این سود در صورتهای مالی نیمه نخست خود را نشان دهد. حفاری در شفافسازی اخیر خود اعلام کرده است که تغییرات به وجود آمده در درآمدهای شناسایی شده این شرکت بر اساس سیاستهای اعلام شده از سوی بانک مرکزی درخصوص تسعیر ارز صادرات غیر نفتی در حال بررسی است و در صورتهای مالی میان دورهای منتهی به پایان شهریورماه سال جاری افشا خواهد شد. احتمال افزایش درآمدهای شرکت از محل تسعیر ارز در حالی مطرح میشود که یکی از مشکلات این شرکت دوره طولانی وصول مطالبات از کارفرمایان است (به نظر میرسد با افزایش چند برابری نرخ ارز توان کارفرمایان برای تسویه بدهیها کم خواهد شد و این امر میتواند زمان وصول مطالبات این شرکت (حفاری) را افزایش دهد). صنعت استخراج زغالسنگ نیز با ثبت بازدهی۸/ ۱۱۳ درصدی رتبه دوم جدول صنایع با بیشترین بازدهی را در تابستان سال جاری به خود اختصاص داد. به نظر میرسد فعالان بازار به استقبال آزادسازی نرخ زغالسنگ در بازار داخل رفتهاند. قیمتگذاری فروش محصولات شرکتهای زیرمجموعه صنعت زغالسنگ براساس توافق بین آنها و خریدار عمده (ذوبآهن) انجام میشود. در شرایط فعلی اخباری مبنی بر احتمال آزادسازی نرخ زغال سنگ با توجه به اوجگیری قیمت آن در بازار جهانی وجود دارد اما همچنان اصرار وزارت صنعت بر ارزانفروشی زغالسنگ به ذوبآهن اصفهان بهعنوان مصرفکننده عمده این ماده مشاهده میشود. آنچه باید در این مورد به آن توجه داشت پیشخور شدن بخشی از انتظارات مربوط به آزادسازی نرخ زغال سنگ در ماههای اخیر است. علاوه بر این کارشناسان معتقدند توجه به سهام مزبور با خوشبینی صورت گرفته است و کمتر سهامداری سودآوری واقعی این بخش را مد نظر قرار داده است. در بین صنایع بزرگتر بازار گروه فرآوردههای نفتی با ثبت رشد حدود ۷۸ درصدی رتبه چهارم جدول بازدهی صنایع در فصل دوم سال را به خود اختصاص داد. عمده رشد این صنعت در مردادماه رخ داده است. خروج دلار حاصل از صادرات غیرنفتی از حصر سیاستهای دستوری طی معاملات ماه مزبور بیشترین اثر را در رشد قیمت سهام زیر مجموعه این صنعت داشته است. رشد بیش از ۲۸ درصدی شاخص صنعت مزبور در شهریور ماه نیز به دنبال افزایش تقاضای سهام پس از حذف سقف رقابتی فرآوردههای نفتی در بورس کالا رخ داده است. گروه محصولات شیمیایی و فلزات اساسی نیز در تابستان به ترتیب رشد بیش از ۵۴ و ۴۴ درصدی را تجربه کردند. عمده رشد شاخص گروه محصولات شیمیایی و فلزات اساسی نیز در مرداد ماه رخ داد.

بررسیها نشان میدهد شاخص گروه فلزات اساسی در شهریورماه تنها ۶/ ۴ درصد و شاخص گروه محصولات شیمیایی حدود ۷/ ۹ درصد رشد را تجربه کردهاند. پیشخور شدن انتظارات مربوط به آزادسازی نرخها که در شهریورماه عملی شد، میتواند اختلاف این بازدهی را توجیه کند. علاوه بر این تعدیل انتظارات از بورس کالا نیز در عقبنشینی تقاضا از سهام مزبور بیتاثیر نبوده است. در این میان رشد حدود ۵۴ درصدی صنعت خودرو نیز قابل توجه است. انتظار برای آزادسازی قیمت خودرو از دلایل اقبال به این صنعت به شمار میرود. باید توجه داشت رانت ارزی و کالایی در ماههای اخیر ضربه سنگینی به اقتصاد کشور وارد کرد. این موضوع به تدریج عقبنشینی سیاستگذار از سیاستهای رانتزا را در ماههای اخیر به دنبال داشت. آخرین تصمیم در این خصوص به حذف سقف رقابت محصولات پتروشیمی در بورس کالا بر میگردد. از این رو اجبار دولت به ارزانفروشی تولیدکنندگان در حالیکه اقتصاد کشور خود را با متغیرهایی مانند دلار و تورم هماهنگ میکند، رانت سنگینی را به وجود خواهد آورد.از این رو کارشناسان معتقدند آزادسازی قیمت تنها راه نجات این صنعت است. پس از آزادسازی محصولات فولادی و پتروشیمی و همچنین عدم تخصیص ارز ۴۲۰۰ تومانی به خودروسازان، از ماههای آینده تنها راهی که این صنعت بتواند به کار خود ادامه دهد آزادسازی قیمت است.

ارسال نظر