تضعیف تقاضای مصرفی مانع صعود بهای مقاطع طویل فولادی نشد

میلگرد، دلار را جا گذاشت

کاهش تقاضای مصرفی فصلی

بهای شمش و محصولات فولادی ظرف روزهای پایانی بهمنماه متاثر از شرایط تورمی در کشور و بیتوجه به رکود مصرفی سنگین حاکم بر بازارها صعود نرخ قابل ملاحظهای داشت. این در حالی بود که زمستان به شکل سنتی زمان رکود در تقاضای مصرفی برای محصولات فولادی در بازار داخل است و عموما این رکود در تقاضای فصلی زمینه تضعیف بهای این محصولات را فراهم میکند. با این حال، بهرغم رکود سنگین مصرفی حاکم بر بخش ساختوساز کشور و نبود تقاضای مصرفی در بخش مقاطع طویل فولادی که عمدتا مصرف ساختمانی دارند، بر تقاضای محصولات مختلف زنجیره آهن و فولاد در کشور افزوده شد و رکوردهای قیمتی در معاملات بورسکالا و بازار آزاد مقاطع طویل فولادی ظرف زمستان امسال به شکل پیاپی شکسته شد.

این رشد قیمتی متناسب با شرایط تورمی حاکم بر بازارها در کشور رقم خورده است؛ اما تبعات منفی آن بر افزایش هزینه تولید محصولات نهایی میتواند بخش قابلتوجهی از مصرفکنندگان را دچار چالش کند. از آنجا که عمده مصرف مقاطع طویل فولادی در بازار داخل در بخش ساختوساز است، افزایش بهای این محصولات با رشد هزینه تمامشده ساخت مسکن بر تورم کنونی این بخش میافزاید؛ این در حالی است که ظرف سالهای اخیر افزایش تورم در بخش مسکن به چالشی غیرقابل حل در کشور تبدیل شده که نارضایتی بخش قابلتوجهی از آحاد جامعه را به همراه داشته است. در چنین شرایطی افزایش هزینه مواد اولیه مصرفی در این بخش از سویی هزینه تولید مسکن را بالا برده و از سوی دیگر احتمال کاهش کیفیت ساخت مسکن را به دنبال دارد. به گفته برخی فعالان بازار آزاد مقاطع طویل فولادی با افزایش قیمت این محصولات، بخشی از سازندگان به سراغ مقاطع طویل فولادی با کیفیت پایینتر و نرخ ارزانتر میروند و این موضوع در نهایت با کاهش استحکام سازهها، ایمنی مسکن در کشور را به خطر میاندازد.

صعود بهای شمش و محصولات فولادی با به صدا درآوردن زنگ خطر افزایش هزینه محصولات نهایی باعث شده است تا سیاستگذار برای جلوگیری از استمرار رویه فعلی یا به تعویق انداختن این رشد قیمتها، به سراغ اقداماتی نظیر ابطال معاملات این محصولات در بازار فیزیکی بورسکالای ایران برود. اما اثربخشی چنین اقداماتی زمانی نتیجهبخش خواهد بود که رشد قیمتها فراتر از تورم رقم خورده باشد و به این ترتیب امکان افت نرخ با نظارت بر فرآیند عرضه و تقاضا مهیا باشد. در شرایطی که رشد بهای کامودیتیها متاثر از تبعات تورمی رقم خورده باشد، نمیتوان انتظار داشت که نرخ محصولات ارزان شود.

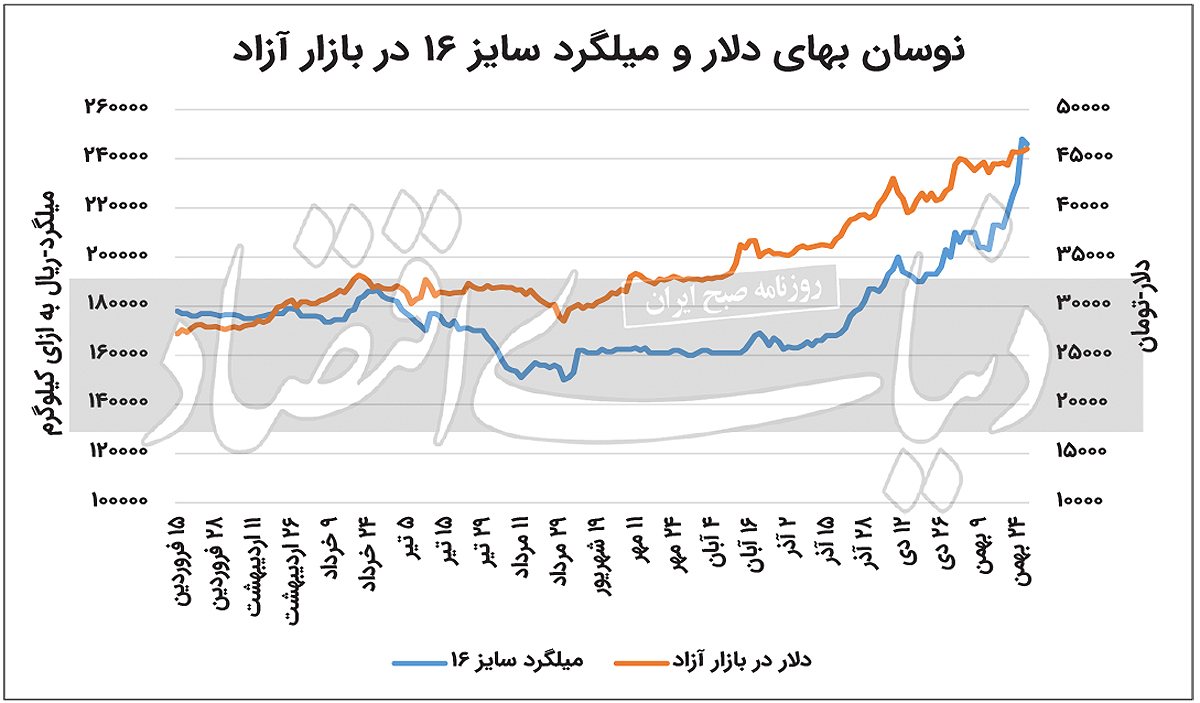

ظرف نیمه دوم سالجاری، یعنی در بازه پنجماهه ابتدای مهر تا پایان بهمنماه، مقاطع طویل فولادی رشد نرخی فراتر از صعود نرخ ارز در بازار آزاد را به ثبت رساندند. ظرف این بازه زمانی، نرخ دلار در بازار آزاد تهران از 31هزار و 520تومان در روز ابتدایی مهرماه با ثبت رشد 5/ 31درصدی به حدود 46هزار تومان در روز چهارشنبه 26بهمنماه رسید. این در حالی بود که در این بازه زمانی بهای هر کیلوگرم میلگرد سایز16 در بازار آزاد تهران از 16هزار و 250تومان با ثبت رشد 34درصدی به 24هزار و 600تومان رسید. به این ترتیب میتوان گفت سرعت رشد بهای میلگرد در نیمه دوم امسال بیش از سرعت رشد تورم بود. با توجه به محدودیت در خرید ارز، سرمایههای سرگردان راهی برای ورود به سایر بازارها پیدا میکنند.

به شکل سنتی همواره بازار مقاطع طویل فولادی محملی مناسب برای جذب بخشی از نقدینگی سرگردان بوده است. البته با توجه به رکود سنگین مصرفی حاکم بر بخش ساختوساز در کشور ظرف سالهای اخیر و نبود چشماندازی مثبت از بهبود وضعیت در میانمدت، بازار مقاطع طویل فولادی بخشی از این جایگاه را از دست داده است. به این ترتیب ظرف نیمه دوم امسال سرعت رشد بهای میلگرد نسبت به نرخ دلار تنها 5/ 2درصد بیشتر بود.

وعده افت نرخ محقق میشود؟

در شرایطی که محصولات مختلف زنجیره آهن و فولاد متناسب با انتظارات تورمی در مسیر رشد نرخ قدم برمیدارند، احتمال افت بهای این محصولات در میانمدت با توجه به وصل گاز واحدهای فولادی و احتمال افزایش عرضه این محصولات به بازار از سوی بخشی از فعالان این بازار و سیاستگذار داده میشود؛ اما باید دید این وعده افت نرخ امکان عملیاتی شدن دارد یا خیر. بهمنظور بررسی عملیاتی بودن کاهش بهای محصولات فولادی نوسان نرخ ارز و میلگرد ظرف بازه 11ماه امسال مورد بررسی قرار گرفت. بررسی روند نوسان بهای ارز و میلگرد از نیمه فروردین امسال تا پایان بهمنماه حکایت از آن دارد که نرخ دلار در بازار آزاد با ثبت رشد 42درصدی از 27هزار و 180تومان به 46هزار تومان رسیده است.

در این بازه زمانی بهای هر کیلوگرم میلگرد سایز16 نیز با ثبت رشد 30درصدی از 17هزار و 200تومان ظرف روزهای ابتدایی امسال به 24هزار و 600تومان رسیده است. به این ترتیب در بازه 11ماه اخیر نهتنها میلگرد فراتر از دلار رشد نداشته بلکه افزایش نرخی کمتر را در بازار به ثبت رسانده است. بخشی از عقبماندگی بهای میلگرد نسبت به رشد نرخ دلار مربوط به تضعیف بهای فولاد در بازار جهانی در این بازه زمانی میشود. در نیمه فروردین امسال برابر روز چهارم آوریل 2022 میلگرد در بازار داخلی چین با نرخ 4هزار و 975یوآن به ازای هر تن مورد معامله قرار گرفت.این نرخ با ثبت کاهش 4/ 16درصدی به 4هزار و 155واحد ظرف روزهای پایانی بهمن رسید. به این ترتیب بخش قابلتوجهی از عقبماندگی محصولات فولادی از انتظارات تورمی ظرف بازه 11ماه گذشته مربوط به سیگنال کاهش نرخ جهانی میشود.

در این شرایط با توجه به بازگشت مجدد نرخ محصولات صنعتی به مسیر رشد با امیدواری به بازگشت اقتصاد چین به مسیر رشد در پی وعدههای حمایتی دولت این کشور، همزمان با مثبتماندن انتظارات تورمی در بازار داخل مانع از آن میشود که استمرار عرضه محصولات فولادی زمینه کاهش محسوس بهای این محصول در بازار داخل را فراهم کند. افزایش عرضه سیگنالی موثر در جهت کاهش قیمتهاست؛ اما واقعیت آن است که رشد نرخ حاصلشده در بازار مقاطع طویل فولادی نتیجه کمبود عرضه در حلقه میانی و نهایی زنجیره نبوده و افزایش عرضه تاثیر محدودی بر کاهش قیمت در این بازار دارد.