عایدی خانهسازی در شمال و جنوب پایتخت اعلام شد؛ سود تولید، نصف خرید

تنبیه سازنده مسکن ارزان

سیاست دولت و شهرداری برای تنظیم بازار مسکن چه باید باشد؟

نتایج یک پژوهش درباره عایدی ساختوساز در تهران نشان میدهد میانگین منفعت فعالیت ساختمانی در مناطق شمالی شهر تقریبا دو برابر این مقدار در جنوب شهر است.

به گزارش «دنیایاقتصاد»، در پژوهشی پیرامون بازدهی ساختوساز در تهران که به سفارش مرکز مطالعات و برنامهریزی شهرداری تهران توسط فردین یزدانی و همکاران او انجام شده است، تصویری از عایدی حاصل از فعالیتهای ساختمانی در تهران ارائه میشود که نشاندهنده تنبیه سازندگان مسکن ارزانقیمت در جنوب تهران و به تعبیر دیگر، اعطای پاداش و جایزه به سازندگان خانههای گران و خارج از استطاعت طبقه متوسط در پایتخت است.

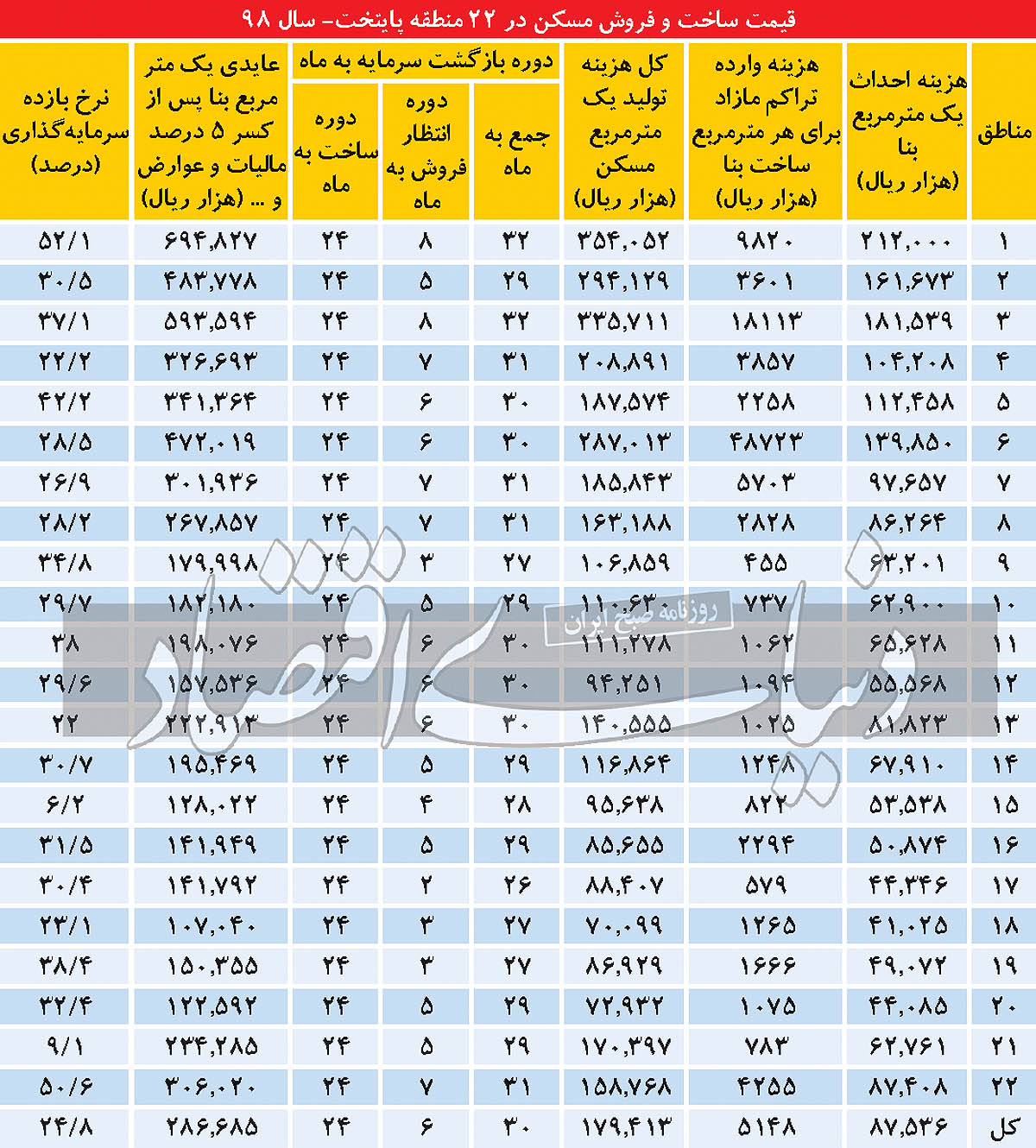

بر اساس نتایج این پژوهش که با عنوان «ارزیابی تاثیر افزایش تراکم ساختمانی بر عملکرد بخش مسکن در سطح شهر تهران» منتشر شده، عایدی ساختوساز به تفکیک 22 منطقه محاسبه شده است. این محاسبه براساس ریز فاکتور هزینه ساخت اعم از سهم زمین در قیمت تمام شده مسکن، رقم پرداختی بابت صدور پروانه و تراکم ساختمانی و نیز قیمت مصالحی که در ساخت استفاده شده، صورت گرفته و در نهایت مابهالتفاوت هزینه ساخت با قیمت فروش نیز در هر یک از مناطق برآورد شده است. علاوه بر این در مطالعه مذکور مدت زمان دوره بازگشت سرمایه و نیز مدت زمان انتظار برای فروش به تفکیک مناطق تهران برآورد شده است. «دنیایاقتصاد» پیشتر به این موضوع که بازدهی مسکن در مناطق شمالی تهران بیشتر از مناطق جنوبی است، پرداخته بود اما اکنون چکیده پژوهش مذکور که حاوی ارقام دقیق از برآوردهای مرتبط با مسکنسازی در تهران است، اثبات این گزاره را منعکس کرده است.

بر اساس این پژوهش که با استفاده از دادههای سال 98 انجام شده، کل دوره ساخت و فروش مسکن در همه مناطق تهران به طور میانگین 24+6 ماه است. در واقع ساختوساز در تهران به طور میانگین پس از دو سال به نتیجه میرسد و دوره انتظار فروش واحدهای تکمیل شده نیز 6 ماه است. در این میان بررسی دقیقتر به تفکیک مناطق مختلف نشان میدهد در شمالیترین و لوکسترین منطقه تهران یعنی منطقه یک میانگین دوره انتظار فروش واحدهای تکمیل شده هشت ماه است اما در ارزانترین مناطق نیمه جنوبی شهر نظیر مناطق 17 و 18 با توجه به رونق خریدهای سرمایهای در سال 98 در این محدوده، زمان انتظار برای فروش بین 2 تا 3 ماه بوده است. بررسی مذکور همچنین نشان میدهد نرخ بازدهی سرمایهگذاری ساختمانی در کل مناطق بیستودوگانه تهران در سال 98 حدود 25درصد (به طور دقیق 8/ 24درصد بوده است که تقریبا با نرخ سود بانکی سالانه برابری میکند. برای فهم دقیقتر اعداد و ارقام مذکور لازم است بازدهی سرمایهگذاری ساختمانی با بازدهی سایر بازارها مقایسه شود. بیش و پیش از هر چیز مقایسه این رقم با بازدهی ملاکی قابل تامل است. مقصود از ملاکی کسب سود از خریدهای سرمایهای آپارتمان مسکونی و کسب سود از فروش آنها در کوتاه و میانمدت است. با این تعریف کسانی که در ابتدای سال 98 نسبت به خرید آپارتمانهای مسکونی اقدام کرده بودند و پس از گذشت یک دوره میانمدت حدود یکساله، در پایان همان سال نسبت به فروش واحد مذکور اقدام کردهاند به طور میانگین 62درصد سود کسب کردند. به این ترتیب میانگین عایدی ساختوساز در تهران کمتر از نصف سود حاصل از ملاکی محاسبه شده است. در چنین شرایطی صاحبان سرمایه در دو راهی «ملکسازی» و «ملکبازی» گزینه دوم را انتخاب خواهند کرد تا بدون دردسرهای ساختوساز از قبیل پروسه هشت ماهه صدور پروانه و نظایر آن، سودی معادل دو برابر فعالیت ساختمانی و حتی بیشتر از آن کسب کنند.

از آنجا که ملاکی مشمول پرداخت هیچ نوع مالیاتی نمیشود، در واقع یک فعالیت سودده بدون اینکه مترتب پرداخت هزینهای باشد حتی برای سرمایهگذاران ساختمانی وسوسهبرانگیز است. در عین حال برای برخی از سازندگان قدیمی که سابقه سالها فعالیت در حوزه ساختوساز را دارند و به نوعی برندهای فعالیت ساختمانی در پایتخت محسوب میشوند، دوره نسبتا طولانی سرمایهگذاری تا تحقق عایدی موضوعیت ندارند و با توجه به نگاه بلندمدتی که به حوزه ساختوساز به عنوان کسب و کار اصلی خود دارند، حاضر هستند همچنان در این بازار کمبازده حضور داشته باشند. اماسازوکارهای موجود در ضوابط به شکلی تنظیم شده که آنها نیز ناگزیر از ساختوساز خانههای ارزان و مصرفی منصرف شده و به لوکسسازی روی میآورند.

جریمه سازندههای مناطق جنوبی

به گزارش «دنیایاقتصاد»، میانگین بازدهی سرمایهگذاری ساختمانی در پنج منطقه شمالی تهران شامل مناطق یک تا پنج 37درصد و در مناطق جنوبی یعنی 9 تا 20 بالغ بر 28درصد است. به این ترتیب بازدهی ساختوساز در مناطق شمالی پایتخت حدود دوبرابر مناطق جنوبی محاسبه شده است. این در حالی است که اگر منطقه یک به عنوان گرانترین منطقه بازار مسکن پایتخت با ارزانترین منطقه بازار مسکن یعنی منطقه 18 مقایسه شود، تفاوت عایدی معنادارتر میشود. در منطقه یک تهران میانگین بازدهی ساختوسازها در سال 98 حدود 52درصد محاسبه شده و این در حالی است که بازدهی فعالیتهای ساختمانی در منطقه 18 به مراتب کمتر (23درصد) بوده است. بازدهی مسکنسازی در شمال تهران نه تنها بیش از دو برابر جنوب شهر، بلکه حتی در مقایسه با میانگین کل شهر نیز دو برابر است؛ کمااینکه میانگین بازدهی سرمایهگذاری ساختمانی در کل تهران حدود 25درصد محاسبه شده است. این اختلافهای معنادار و قابلتوجه میان عایدی یک فعالیت اقتصادی (ملکسازی) در مناطق مختلف شهر تهران، روایتگر رانتهای رایج در بازار مسکن است. در واقع نظام ضوابط حاکم بر بازار مسکن به دلیل عملکرد نامطلوب به نحوی عمل میکند که سازندهها برای کسب سود قابل قبول ناگزیر به ساختوساز در مناطقی هستند که ارزش قیمت مسکن در آنها تناسبی با قدرت خرید متقاضیان مصرفی ندارد.

صرفنظر از اجزایی از قیمت تمامشده مسکن مانند هزینه مصالح که ارتباطی با نقش وضعکنندگان مقررات و ضوابط ساختوساز ندارد، برخی از اجزای مهم این هزینه مثل بهای صدور پروانه و تراکم ساختمانی میتواند به منزله ابزارهای تنظیمگر بازار مسکن عمل کند. اما به دلیل عدماستفاده از این ابزار، عملا سازندههای فعال در شمال شهر در حال استفاده از رانت هستند؛ به نحوی که هزینه عوارض ساختمانی در مناطق لوکس آنطور که انتظار میرود با این هزینه در مناطق جنوبی شهر اختلاف ندارد و این موضوع سبب شده عایدی ساختوساز در شمال تهران به مراتب بیشتر باشد. علاوه بر این عدماستفاده از ابزار مالیاتی توسط دولت از ملاکی نیز نوعی رانت در اختیار کسانی است که وارد چرخه ملکبازی میشوند. به این ترتیب در مجموع شرایط بازار مسکن پایتخت به نحوی رقم خورده که گویا سازندگان مسکن ارزان در مناطق نیمه جنوبی تهران به جای تشویق، عملا تنبیه میشوند. به بیان دیگر فضای کلی کار ساختوساز در تهران به شکلی است که حتی اگر کسی این عایدی محدود را بپذیرد و حاضر به فعالیت ساختمانی با این بازدهی نه چندان مطلوب در مقایسه با سایر بازارها باشند، باز هم پازل شرایط ساختوساز به شکلی چیده شده که فضا برای تولید مسکن ارزان عملا بسته است و گویا فعالان این حوزه ناگزیر به پرداخت جریمه هستند. میانگین هزینه ساخت هر مترمربع آپارتمان مسکونی در سال 98 حدود 8میلیون و 700هزار تومان بوده و بر اساس برآورد صورت گرفته در این پژوهش، قیمت تمام شده تولید مسکن در این سال با احتساب هزینههای تامین زمین، عوارض صدور پروانه و... مترمربعی 18میلیون تومان محاسبه شده است. با در نظر گرفتن این ارقام پایه، میانگین عایدی ساختوساز در 22 منطقه شهر تهران محاسبه شده است. مقایسه بازدهی تولید مسکن با عایدی سایر بازارها نیز نشاندهنده مسائلی است که فعالان ساختمانی در تهران با آن روبهرو هستند. در سال 98 بازدهی بورس به 187درصد رسید و این یعنی سود حاصل از حضور در بازار سرمایه 5/ 7 برابر مسکنسازی بوده است. در این سال همچنین بازدهی خرید سکه به 33درصد رسید. همچنین بازدهی ساخت مسکن در سال 98 که یکی از سالهای جهش مسکن بود، تقریبا برابر با بازدهی دلار و بازار پول بود. عایدی ساختوساز در آن سال حتی با بازدهی سپردهگذاری بانکی توان رقابت نداشته است.

مسیر بازتنظیم بازار مسکن

به گزارش «دنیایاقتصاد»، نتیجه تنبیه سازندگان مسکن ارزان و تشویق سازندگان مسکن گران در پایتخت به شکل توزیع نامتعارف میزان ساختوساز در مناطق مختلف در بازار مسکن منعکس شده است. در تهران طی یک دهه گذشته 41درصد از کل پروانههای ساختمانی فقط در پنج منطقه شمالی یعنی مناطق یک تا پنج صادر شده و این در حالی است که در همین بازه زمانی سهم 12 منطقه پایین شهر شامل مناطق 9 تا 20 تهران فقط 5/ 36درصد از کل پروانههای ساختمانی بوده است. این در حالی است که سهم مناطق جنوبی در صورت توزیع متناسب ساختوساز و حتی فارغ از هرگونه محدودیت ساخت در مناطقی که با مازاد آپارتمانهای مسکونی روبهرو هستند، باید حداقل 50درصد از کل پروانههای صادر شده در دهه 90 باشد. اما با این اوصاف سیاست دولت و شهرداری برای تنظیم بازار مسکن چه باید باشد؟ طبعا نقش تنظیمگری مدیریت شهری و سیاستگذار بخش مسکن در دولت باید به شکلی ایفا شود که فعالیت ساختمانی در مناطق شمالی شهر با توجه به مازاد سرمایهگذاری ساختمانی محدود شود و سازندهها به فعالیت در جنوب شهر تشویق شوند.

از سوی دیگر مدیریت شهری باید مطلع باشد که مشکل بازار مسکن تهران کمبود زمین نیست که با اعطای آن و اختصاص تراکم، بتوان زمینه تولید مسکن در استطاعت را فراهم کرد. این مطالعه حتی نشان میدهد اعطای تراکم ساختمانی با توجه به ارزش افزودهای که به دنبال دارد، زمینهساز تورم زمین میشود. لازم است مدیریت شهری هزینههای ساختوساز در مناطقی که با مازاد عرضه روبهرو هستند را محدود کند. اما این اقدام به تنهایی کافی نیست و مداخله موثر دولت برای مهار سفتهبازی در بازار مسکن نیز لازم است. دولت میتواند با استفاده از ابزارهای مالیاتی از حضور سفتهبازان در بازار مسکن ممانعت کند و افزون بر این، مهار انتظارات تورمی از طریق کاهش ریسک متغیر غیراقتصادی سبب میشود بازدهی فعلی ساختوساز در مقایسه با بازدهی سایر بازارها به سطح معقولی برسد.