بیمه مرکزی گزارش کرد

رشد قابل توجه خسارت پرداختی در صنعت بیمه

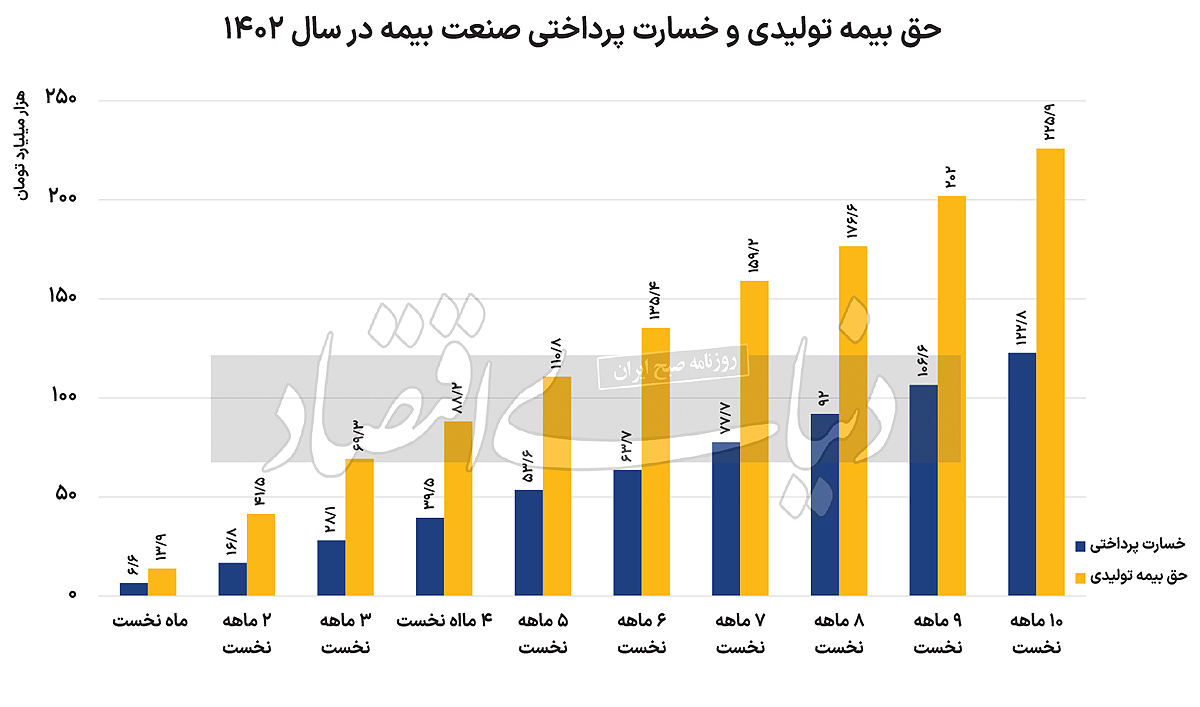

بر اساس گزارش دفتر برنامهریزی و امور فنی معاونت طرح و توسعه بیمه مرکزی، صنعت بیمه در 10ماه اول سال جاری 122.8هزار میلیارد تومان خسارت پرداخت کرده است. بر اساس این گزارش، رقم حق بیمه تولیدی در مدت مشابه امسال به 225.9هزار میلیارد تومان رسیده است. بنابر گزارش تحلیلی آمار عملکرد بازار بیمه مبالغ حق بیمه تولیدی و خسارت پرداختی نسبت به 10ماه نخست سال گذشته به ترتیب 60.8 و 67.6درصد رشد دارد.

پیشتازان رشد حق بیمه تولیدی

حق بیمه تولیدی رشتههای بیمه درمان، بدنه اتومبیل، مسوولیت و حوادث راننده به ترتیب با 32.5، 6.6، 4.7 و4.2درصد سهم از حق بیمه و رشد حق بیمه معادل 82.7، 63.3، 68.5 و 67.7 درصد، موجبات رشد 60.8درصدی حق بیمه تولیدی بازار در این مدت را فراهم آوردهاند. رشد 60.8درصدی حق بیمه تولیدی بازار بیشتر متاثر از عملکرد شرکتهای بیمه دانا، دی، البرز، پارسیان و سینا به ترتیب با 12.6، 7.1، 7، 4.3و 3.2درصد سهم از حق بیمه و رشد حق بیمه آنها بین 61.8 تا 114.1 درصد بوده است.

پیشتازان رشد خسارت پرداختی

رشد بالای 67.6درصدی خسارت پرداختی بیشتر ناشی از عملکرد رشتههای بیمه درمان، شخص ثالث-مازاد و بدنه اتومبیل با سهم عمده در بازار (به ترتیب 40.9، 31.3 و 9.5درصد) و رشد بالای خسارت پرداختی در آنها معادل 75.2، 70.2 و 83درصد بوده است. شرکتهای بیمه دانا، آسیا، پارسیان، سینا و پاسارگاد با سهم عمده از خسارت پرداختی بازار بیمه (12.7 تا 3.2درصد و در مجموع با 36درصد سهم) و برخورداری از رشد بالای خسارت پرداختی (بین 102.4 تا 70.3درصد) موجبات اصلی رشد 67.6درصدی خسارت پرداختی در بازار بیمه را فراهم آوردهاند.

چه تعداد بیمهنامه صادر شده است؟

در 10ماه ابتدایی سال جاری، بیش از 62.4میلیون بیمه نامه صادر و 60.6 میلیون فقره خسارت پرداخت شده است. تعداد بیمهنامههای صادره و تعداد موارد خسارت پرداختی نسبت به 10ماه سال قبل، به ترتیب با 6.7 و 8.2درصد رشد همراه بوده است. بر اساس گزارش بیمه مرکزی، علت اصلی رشد 6.7درصدی تعداد بیمهنامههای صادره در بازار، متاثر از رشد این تعداد در 2رشته شخص ثالث-مازاد و حوادث راننده، در مجموع با 70.6درصد سهم (هر یک به ترتیب با سهم 35.6 و 35درصد) از کل بیمهنامهها و نرخ رشد حدود 7.6درصدی در تعداد صدور هر یک از آنها بوده است. از طرفی رشد 8.2درصدی تعداد خسارتهای پرداختی بازار، در اصل بهدلیل افزایش 6.5درصدی این تعداد در بیمه درمان با سهم عمده (92.9درصد) از کل تعداد خسارات پرداختی بازار است.

این موضوع نیز بیشتر متاثر از فعالیت بیمه دی (با سهم 43.2درصدی از تعداد خسارتهای بیمه درمان) است؛ بهنحویکه رشته درمان با 99.8درصد سهم از تعداد خسارتهای پرداختی در این شرکت 16.4درصد در مقایسه با 10ماه اول سال قبل، تعداد خسارات بیمه درمان را افزایش داده است. در رشتههای بیمه اشخاص (شامل حوادث، درمان و زندگی) بیمهنامه هم بهصورت گروهی و هم بهصورت انفرادی صادر میشود؛ ولی تعداد بیمهشدگان تحت پوشش اینگونه بیمهنامهها در محاسبات دخالت داده نمیشوند و فقط تعداد بیمهنامههای صادره ملاک عمل قرار میگیرد. بر این اساس، تعداد بیمهنامه صادره (تعداد قراردادهای بیمه) در مقایسه با حق بیمه تولیدی به مراتب کمتر است و این شاخص برای سه رشته مذکور، شاخص معناداری نیست.

با این وجود، از آنجا که در تمام رشتههای بیمه (به جز سه رشته حوادث، درمان و زندگی) از تعداد بیمهنامه صادره استفاده میشود، طبق رویه قبل برای رشتههای گروهی نیز از تعداد بیمهنامه صادره استفاده شده است. بر این اساس، در 10ماه اول سال1402، با وجود آنکه حق بیمه تولیدی رشتههای بیمه درمان، زندگی و حوادث به ترتیب 82.7، 58.2 و 40.8درصد رشد داشتهاند، تعداد بیمهنامه صادره درمان و حوادث با 39.1 و 4.2درصد رشد و در رشته زندگی با 0.8درصد کاهش مواجه بوده است. از طرف دیگر تورم نیز میتواند یکی از دلایل اصلی افزایش حق بیمه باشد. با توجه به رشد 75.2درصدی خسارت پرداختی درمان نسبت به مدت مشابه سال قبل، تعداد خسارت پرداختی این رشته، 6.5درصد افزایش داشته است که علت عمده رشد کم در تعداد خسارت پرداختی درمان نسبت به مبلغ خسارت پرداختی، برداشت نادرست شرکتهای بیمه در ثبت تعداد پروندههای خسارت درمان به جای تعداد حوالههای پرداختی در این رشته است.

از شاخص «ضریب خسارت» چه خبر؟

«ضریب خسارت» عبارت است از حاصل تقسیم خسارت واقعشده بهحق بیمه عایدشده برحسب درصد (خسارت واقعشده برابر است با: خسارت پرداختی طی دوره - خسارات معوق ابتدای دوره + خسارات معوق انتهای دوره). این ضریب نشان میدهد که چنددرصد از حق بیمهها بابت خسارت خطرهای تحت پوشش به بیمهگذاران برگشت دادهشده یا خواهد شد. اما شاخص «نسبت خسارت» حاصل تقسیم خسارت پرداختی بهحق بیمه دریافتی در یک دوره زمانی برحسبدرصد است. از تعاریف ارائهشده مشخص است که تفاوت میان این دو شاخص در محاسبه تغییرات ذخایر حق بیمه و خسارت در شاخص ضریب خسارت و لحاظ نشدن تغییرات این ذخایر در شاخص نسبت خسارت است. به عقیده کارشناسان صنعت بیمه، این دو در برخی از دورهها تفاوت قابلتوجهی با یکدیگر دارند و با اینکه نمیتوان قاعده کلی و قطعی برای ارتباط این دو شاخص بیان کرد، اما میتوان گفت در شرایطیکه حق بیمه صادره یک شرکت رو به رشد است، رشد پرتفو موجب میشود که نسبت خسارت کمتر از ضریب خسارت باشد. بنابراین با اینکه بیمه مرکزی در گزارشهای خود بر انتشار نسبت خسارت اصرار دارد، ولی بهطور کلی «نسبت خسارت» شاخص مناسبی برای ارزیابی عملکرد مدیریت ریسک یک شرکت بیمه نیست و بهتر است از شاخص «ضریب خسارت» استفاده شود.

فقط وضعیت شاخص «نسبت خسارت» اعلام میشود

بر اساس آخرین گزارش تحلیلی آمار عملکرد بازار بیمه که وضعیت این صنعت در 10ماه نخست سال جاری را اعلام میکند، هنوز خبری از اعلام شاخص با اهمیت ضریب خسارت نیست. بنابراین پژوهشگران و سیاستگذاران در این صنعت در حال حاضر برای ارزیابی وضعیت کنونی و چشمانداز صنعت بیمه لازم است تنها به شاخص نسبت خسارت اتکا کنند. با این وجود حتی در گزارش منتشرشده توسط بیمه مرکزی نیز ذکر شده است که در شاخص نسبت خسارت (حاصل تقسیم خسارت پرداختی به حقبیمه تولیدی ضربدر 100)، مبالغ خسارتهای معوق، ذخایر حقبیمه، کارمزد شبکه فروش و هزینههای اداری- عمومی شرکتهای بیمه در نظر گرفته نمیشود. بنابراین بررسی آمار عملکرد شرکتها و رشتههای بیمه از حیث «نسبت خسارت» در مدت یکماهه نمیتواند ارزیابی مطلوبی از عملکرد بیمهها در دسترس قرار دهد و فعالیت واقعی آنها را نشان دهد.

نسبت خسارت بازار با 2.2 واحد درصد افزایش در مقایسه با 10 ماه اول سال قبل به 54.4درصد رسیده است. سه رشته بدنه اتومبیل (با 78.1درصد)، درمان (با 68.4درصد) و شخص ثالث-مازاد (با 63.5درصد) نسبت خسارتی بالاتر از بازار بیمه (با 54.4درصد) داشتند. بهطور ویژه، نسبت خسارت 8شرکت بیمه: زندگی باران (109.8درصد)، حکمت صبا (82.1درصد)، تجارت نو (72.3درصد)، پارسیان (64.6درصد)، سینا (62.5درصد)، آسیا (59.8درصد)، سرمد (58.7درصد) و ایران (58.5درصد) به مراتب بالاتر از سطح بازار بیمه (با 54.4درصد) است.

وضعیت شرکتهای بیمه از نظر سهم در بازار

سهم بخش غیردولتی از حق بیمه تولیدی و خسارت پرداختی صنعت بیمه، به ترتیب 75.5 و 73.6درصد است. البته سهم شرکتها (بخش دولتی و غیردولتی) و رشتههای بیمه در دورههای زمانی کمتر از یکسال معمولا با تغییرات زیادی همراه است، لذا در تحلیل سهم از پرتفوی بازار بیمه باید این موضوع را مورد توجه قرار داد. در بررسی سهم شرکتهای بیمه در بازار، 9 شرکت بیمه ایران 24.5درصد، دانا 12.6درصد، آسیا 10.2درصد، دی 7.1درصد، البرز 7درصد، کوثر4.9درصد، پاسارگاد 4.7درصد، پارسیان 4.3درصد و سینا 3.2درصد در مجموع 78.6درصد از حق بیمه تولیدی بازار را به خود اختصاص داده و 21.4درصد مابقی حق بیمه، توسط 19شرکت بیمه دیگر تولید شده است. سهم شرکتهای بیمه از خسارت پرداختی بازار بهطور عمده به 9شرکت بیمه، ایران (با 24.5درصد)، دانا (با12.7درصد)، آسیا (با 11.2درصد)، دی (با 7.4درصد)، البرز (با 5.4درصد)، پارسیان (با 5.1درصد)، کوثر (با 4.9درصد)، سینا (با 3.7درصد) و پاسارگاد (با 3.2درصد) در مجموع با 80.1درصد تعلق دارد و 19.9درصد خسارتها نیز توسط 19شرکت بیمه دیگر پرداخت شده است.

80درصد حق بیمه تولیدی در 4رشته بیمه

سهم 4 رشته بیمه درمان، شخص ثالث-مازاد، زندگی و بدنه اتومبیل به ترتیب 32.5، 26.8، 14 و 6.6درصد (در مجموع 79.9 درصد) از پرتفوی حق بیمه تولیدی در بازار است و 20.1درصد مابقی حق بیمه به 12رشته دیگر اختصاص دارد. بیشترین سهم از خسارت پرداختی در بازار بیمه همچنان به 4رشته درمان، شخص ثالث-مازاد، بدنه اتومبیل و زندگی به ترتیب با 40.9، 31.3، 9.5 و 8.5درصد (در مجموع 90.1درصد) اختصاص دارد و 9.9درصد مابقی خسارت در 12رشته دیگر پرداخت شده است. پوشش ریسکهای مرتبط با وسایل نقلیه (با صدور بیمهنامههای شحص ثالث-مازاد، بدنه اتومبیل و حوادث راننده) موجبات اختصاص 37.6درصد از حق بیمه تولیدی و 44.5درصد از خسارت پرداختی بازار را فراهم آورده است.

بررسی سه شاخص مهم صنعت بیمه

«ارزش بیمه نامه» عبارت است از: نسبت حق بیمه تولیدی به تعداد بیمهنامه صادره که نشانگر متوسط حق بیمه تولیدی در هر بیمهنامه است. در 10ماه اول1402، این میزان به نحو کلی در بازار بیمه 36.2میلیون ریال است که در مقایسه با مدت مشابه سال گذشته 50.6درصد رشد نشان میدهد. همچنین طی این دوره، «ارزش بیمهنامه» در رشتههای بیمه نفت و انرژی، هواپیما، اعتبار و کشتی به ترتیب حدود 35.3، 16.1، 4 و 3میلیارد ریال و در سایر رشتهها به مراتب کمتر است. «سرانه خسارت پرداختی» که حاصل تقسیم خسارت پرداختی به تعداد موارد خسارت است، حاکی از متوسط مبلغ پرداختی در هر مورد خسارتی است. این نسبت در 10ماه نخست سال1402، معادل 20.3میلیون ریال است که 54.9درصد در مقایسه با دوره مشابه سال قبل افزایش نشان میدهد.

به علاوه در این مدت، «سرانه خسارت پرداختی» در رشتههای بیمه هواپیما، کشتی، نفت و انرژی، باربری و پول به ترتیب حدود 6.4، 4.7، 3.5، 1.6 و 1.5میلیارد ریال و در سایر رشتهها به مراتب پایینتر است. «سرانه تعداد خسارت» که از نسبت تعداد موارد خسارت به تعداد بیمهنامه صادره به دست میآید، مبین آن است که بهطور متوسط در هر بیمهنامه چه تعداد خسارت پرداخت شده است. طی 10ماه ابتدایی سال1402، این نسبت در بازار بیمه معادل یک واحد است (نسبت به دوره مشابه سال قبل ثابت مانده است). اما در رشتههای بیمه درمان و اعتبار به ترتیب حدود 32.8 و 2 واحد بوده و در سایر رشتههای بیمه به مراتب کمتر از یک واحد است.