زوایای نامرئی «مخربترین بحران اقتصادی»؛ آنچه سیاستمداران باید بدانند

تاریخ پنهان «ابرتورم»

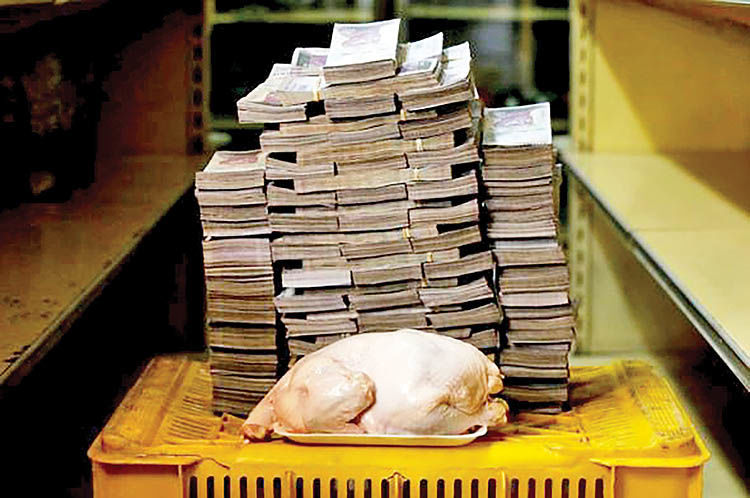

ابرتورم، واژهای آشنا برای ایرانیان است که خوشبختانه هیچوقت در ایران تجربه نشده است. اما هرگاه، تورم در اقتصاد ایران صعودی میشود، نگرانی «ابرتورم» هم بهوجود میآید. اما قصه ابرتورم چیست؟ ونزوئلا و زیمبابوه در سالهای اخیر، به ابرتورم و قحطی شهره شدهاند. اما بشر در قرن قبلی هم ابرتورم را به شکل شدیدی تجربه کرده بود. «توماس سارجنت» اقتصاددان آمریکایی و برنده جایزه نوبل در سال ۲۰۱۱، از اقتصاددانانی است که ریشههای شکلگیری ابرتورم را بررسی کرده است که این مقاله براساس نتایج پژوهشهای وی تدوین شده است. داستان تمامی ابرتورمها و راهحل آنها یکی است. روش ایجاد تورم هم چیزی نیست که از کره ماه آمده باشد، همان چیزی است که بشر بارها تجربه کرده است. میتوانید این قصه ساده را اینجا بخوانید. هفتهنامه «تجارت فردا» مصاحبهای درباره ابعاد مساله ابرتورم با سارجنت انجام داده است که هفته آینده منتشر میشود.

این گزارش براساس مقالهای از توماس سارجنت تهیه شده است:

پس از جنگ جهانی اول، امپراتوری اتریش- مجارستان از هم پاشید و آلمان تا حدی تجزیه شد. از دل این تجزیهها کشورهای بازنده و برندهای خارج شدند که از جمله آنها اتریش، مجارستان، لهستان و آلمان بودند. مدت زیادی از جنگ نگذشته بود که تورم در هر چهار کشور بهطور غیرقابل باوری شتاب گرفت، بهطوریکه در اتریش طی حدود دو سال قیمتها ۱۴.۴۰۰ برابر، در مجارستان طی حدود سه سال ۱۴.۵۰۰ برابر، در لهستان طی حدود دو سال و نیم قیمتها ۱,۸۰۰,۰۰۰ برابر و در آلمان که بینظیرترین ابرتورم رقم خورد و طی یک سال قیمتها ۱.۰۰۰.۰۰۰.۰۰۰.۰۰۰برابر شد! این دقیقا به آن معنا بود که کسی ارزشی برای اسکناسی که در اقتصاد میچرخید قائل نبود. نهایتا با اقداماتی که در هر چهار کشور بسیار مشابه بودند، این تورمها ناگهان متوقف شدند. اما در همسایگی این کشورها، چکسلواکی که آن هم از دل تجزیههای جنگ جهانی اول خارج شده بود، روزهای آرام و بدون تورم و باثباتی را پشتسر گذاشت.

اما قصه چه بود؟

در آن زمان در نظام پولی و ارزی دنیا سیستمی به نام استاندارد طلا وجود داشت که به این معنا بود که پشتوانه هر اسکناس مقداری طلا بود. چه آن زمان و چه هر زمان دیگری، هر کاغذی که دولت (حکومت) بهعنوان اسکناس چاپ میکند، یک سند بدهکاری دولت به مردم است که بدون وجود تضمین برای بازپرداخت این بدهی، هیچ ارزشی ندارد. بنابراین باید برای این بدهکاری تضمینی برای بازپرداخت وجود داشته باشد تا چیزی به نام اسکناس بتواند به درستی در مبادلات در اقتصاد مورد استفاده قرار بگیرد. در آن دوره تاریخی این تضمین، ذخایر طلای حکومتی بود. یعنی دولتها صددرصد پولی که منتشر میکردند، ذخایر طلا نگه میداشتند. اگرچه این پشتوانه میتوانست طلا نباشد و درآمدهای آتی دولت باشد. اما نکته این است که به هرحال دولت باید بتواند در قبال ایجاد این بدهی به مردم، تضمینی برای بازپرداخت ایجاد کند.

پس از جنگ، پولهای چهار کشور نامبرده از نظام استاندارد طلا خارج شده بودند و به عبارت دقیقتر پول آنها بدون پشتوانه شده بود. این کشورها تحتتاثیر شرایط جنگی با هزینههای فزاینده روبهرو بودند و این هزینههای خود را با چاپ پول تامین مالی میکردند و مشخص بود مابهازای این همه اسکناسی که برای پوشش هزینهها چاپ میشد، نه ذخایر طلا وجود داشت و نه افقی برای ایجاد درآمد برای دولت در سالهای آتی. همان زمان جان مینارد کینز، اقتصاددان بزرگ، این ایده را مطرح کرد که این میزان ذخایر طلای کشورها نیست که تعیینکننده قابلیت تبدیل این اسکناسها به طلا (در نتیجه پشتوانه داشتن آنها) است، بلکه آنچه اهمیت دارد، سیاستهای بودجهای دولت است. براساس این دیدگاه، حتی کسری بودجه جاری دولت مهم نیست، بلکه ارزش حال درآمدهای آتی دولت است که اهمیت دارد. یعنی اگر افقی وجود داشته باشد که دولت در آینده میتواند درآمدی داشته باشد، که پشتوانه اسکناسهای موجود باشد، اینکه در حال حاضر دچار کسری است، اثری بر اعتبار اسکناس نمیگذارد. در هر یک از این کشورها، مساله هزینههای دولت متفاوت بود، اما همه در یک چیز مشترک بودند؛ کسری بودجهای در حدود نیمی از بودجه دولت و چاپ اسکناس برای جبران این کسری. در اتریش معضل دولت، تامین غذا و بیکاری بود. پرداختهای بزرگ دولت برای تامین غذا و پرداخت به بیکاران باعث شده بود ۵۰ درصد بودجهاش کسری داشته باشد. دولت برای تامین مالی این هزینهها، به بخش اتریشی بانک اتریش- مجارستان اوراق میفروخت، که این باعث شد پایه پولی (پول پرقدرت) که همان بدهی بانکمرکزی به مردم در قالب اسکناس و سپردههاست، به سرعت افزایش یابد. از مارس ۱۹۱۹ تا آگوست ۱۹۲۲ اسکناس در گردش که توسط بخش اتریشی بانک اتریش- مجارستان خلق شده بود، ۲۸۸ برابر شد و این افزایش با خرید اوراق دولتی توسط بانک انجام شده بود. البته بخشی از این افزایش هم ناشی از این بود که این بانک به بخشخصوصی با نرخ ۶ تا ۹ درصد سالانه وام میداد و مسلما در چنین شرایطی درخواست برای چنین وامهایی بسیار زیاد بود، چراکه تورم در این فاصله ۱۰ هزار درصد بود و بنابراین این وامها در واقع وام بلاعوض بودند. بهدنبال این حجم از چاپ پول بدون پشتوانه، درحالیکه از ژانویه ۱۹۲۱ تا آگوست ۱۹۲۲، پول در گردش، ۳۹ برابر شده بود، قیمتها ۱۱۰ برابر شد! این یعنی ارزش واقعی اسکناس چاپ شده نیز کاهش یافته بود. (برای درک این مفهوم دنیایی را تصور کنید که در آن دو سیب وجود دارد و چهار اسکناس و قیمت هر سیب دو اسکناس است. در شرایط عادی که اعتبار اسکناس پابرجاست اما تعداد آن زیاد شده، وقتی این اسکناسها دو برابر شود، قیمت هر سیب چهار اسکناس میشود. اما اگر به هر دلیلی اعتماد به ارزش آن اسکناس از بین برود، ممکن است فرد دارای سیب حاضر نباشد سیب خود را با چهار اسکناس معاوضه کند، بلکه یا با هشت اسکناس معاوضه میکند یا یک دارایی ارزشمند دیگر. این وضعیتی است که در آن ارزش واقعی اسکناس کاهش یافته است). تحت این شرایط مردم بهشدت تلاش میکردند که ثروت خود را یا بهصورت ارزهای خارجی یا سایر داراییهای واقعی نگهداری کنند؛ به عبارت دیگر هر چیزی جز پول داخلی کشور. دولت اتریش از این وضعیت آشفته بود و علاقهمند به وضعیتی نبود که مردم به شدت خواهان تبدیل پول داخلی به ارزهای باثبات هستند. چراکه این کار ارزش تنها منبع در اختیار دولت را- که همان پول داخلی بود که به سادگی چاپ میشد- از بین میبرد.

بنابراین دولت نهادی تاسیس کرد که وظیفه آن مقابله با افت ارزش پول ملی بود و کار آن این بود که تبدیل پول ملی به ارز خارجی را سخت میکرد یا نگهداری و مبادلات آن را غیرقانونی اعلام و با آن مقابله قهری میکرد، اما با وجود تمام این سیاستها و مقابلهها، مردم اتریش در سالهای ۱۹۲۱ و ۱۹۲۲ مقادیر عظیمی از ارز خارجی را نگهداری میکردند. در آگوست سال ۱۹۲۲ ناگهان پول اتریش باثبات شد. این درحالی بود که تا ماهها بعد هنوز چاپ پول در این کشور با شدت ادامه داشت و هیچ تغییر واحد و حذف صفری هم در پول ملی آنها اتفاق نیفتاده بود. این اتفاق زمانی افتاد که مذاکراتی با جامعه ملل (The Council of the League of Nations) انجام و دولت اتریش متعهد شد که استراتژیهای پولی و بودجهای خود را اصلاح کند. این مذاکرات به ۳ پروتکل در اکتبر ۱۹۲۲ منتهی شد که منجر به اصلاحات مالی در اتریش میشد. البته ثبات پول ملی حتی قبل از انتشار محتوای پروتکلها محقق شد. پروتکل اول بیانیهای بود که توسط بریتانیا، فرانسه، ایتالیا، چکسلواکی و اتریش امضا شد که استقلال سیاسی و حکومت اتریش را به رسمیت میشناخت. پروتکل دوم، مربوط به شرایطی بود که تحت آن یک وام بینالمللی به اتریش داده میشد و پروتکل سوم تعهد دولت اتریش به انجام اصلاحات پولی و بودجهای بود. دولت اتریش متعهد شد که یک بانکمرکزی مستقل تاسیس کند، که به هیچ وجه وارد تامین مالی کسری بودجه دولت با چاپ پول نشود.

همچنین متعهد شد که بودجه خود را متوازن کند. دولت اتریش بودجه خود را با چند عمل متوازن کرد: اولا هزاران نفر از کارمندان دولت را اخراج و برنامهای را تعیین کرد که به تدریج صد هزار نفر را از دولت اخراج کند تا دولت کوچکتر شود. ثانیا قیمت کالاهایی که توسط دولت عرضه میشد، افزایش یافت. ثالثا مالیاتها افزایش یافت و ابزارهای مالیاتی کارآتر شدند تا مالیات بیشتری بهدست آید. به این ترتیب دولت اتریش توانست طی دو سال بودجه خود را متوازن کند.

وقتی دولت اتریش وارد چنین اصلاحاتی شد، حتی پیش از انجام آن پول ملی باثبات شد، چراکه مردم میدانستند اسکناسی که در واقع بدهی دولت به مردم است، یا پشتوانه طلا دارد یا پشتوانه درآمدهای آتی دولت. دو سال بعد از ثبات پول ملی اتریش، واحد جدیدی معرفی شد که هر یک واحد آن معادل ۱۰هزار واحد پول قبلی بود (مشابه حذف چهار صفر).

از آگوست ۱۹۲۲ که ابرتورم فروکش کرد، تا دو سال بعد یعنی دسامبر ۱۹۲۴ پول در گردش اتریش ۶ برابر شد. اما تورم دیگر افزایش نیافت چراکه در زمان ابرتورم میزان افت ارزش پول ملی آنها، بیش از انتشار پول بود که باعث افت ارزش واقعی پول ملی شده بود (مثال سیب و اسکناس) و این ناشی از نااطمینانی ایجاد شده نسبت به پول ملی بود. با بازگشت اطمینان به پول ملی که با افت قیمتها همراه نشد (چراکه قیمتها پس از افزایش سخت کاهش پیدا میکنند)، تا دو سال اقتصاد به این میزان پول اضافی برای مبادلات خود در سطح قیمتهای جدید نیاز داشت. همزمان با اصلاحات، نهاد مسوول مقابله قهری با افت ارزش پول که معلوم شده بود هیچ کارکردی ندارد، منحل شد.

مجارستان، در فاصله سالهای ۱۹۱۹ تا ۱۹۲۴ با کسری بودجه بزرگی مواجه شد که آن هم تحتتاثیر جنگ و پرداخت غرامت بود. در برخی سالها کسری به نیمی از بودجه میرسید. مجارستان نیز مشابه اتریش، کسری خود را با فروش اوراق به بخش مجارستانی بانک اتریش مجارستان، تامین مالی میکرد. این امر در کنار اعطای وام با نرخ کم به بخشخصوصی، مانند اتریش، منجر به افزایش پایه پولی و پول در گردش شد و به سرعت جرقه ابرتورم خورد. از ژانویه ۱۹۲۲ تا آوریل ۱۹۲۴ پول در گردش آنها ۸۵ برابر شد و قیمتها در همین دوره ۲۶۳ برابر! مردم دیگر حاضر به نگهداری پول ملی نبودند و در تب و تاب تبدیل آن به ارزهای خارجی و داراییهای واقعی بودند. دولت مجارستان نیز مانند اتریش در آگوست ۱۹۲۲ نهادی را تاسیس کرد تا بهصورت قهری با اخلالگران بازار ارز! یعنی همان مردمی که در پی حفظ قدرت خرید خود هستند، مقابله کند.

در مارس ۱۹۲۴ قیمتها ناگهان باثبات شد، اما باز هم مانند اتریش، چاپ پول تا یک سال با شتاب درحال افزایش بود و به سه و نیم برابر رسید. آنچه در مجارستان اتفاق افتاد نیز مداخله جامعه ملل، به رسمیت شناختن حکومت مجارستان (ثبات سیاسی)، اعطای وام، تعهد مجارستان برای ایجاد بانکمرکزی مستقل، عدم چاپ پول برای تامین مالی کسری دولت و همچنین تعهد برای ایجاد توازن در بودجه بود.

لهستان کشوری بود که بعد از جنگ جهانی اول دوباره متولد شد که شامل بخشهایی بود که قبلا متعلق به آلمان، روسیه و امپراتوری اتریش-مجارستان بود. بنابراین در بخشهای لهستان مختلف، ارزهای این کشورها در گردش بود و علاوه بر آنها یک واحد پولی به نام مارک لهستان وجود داشت که در بانکی که آلمان طی سالهای جنگ تاسیس کرده بود، چاپ میشد. این بانک در بخشهایی که در جنگ از آلمان گرفته شده بود، واقع بود. لهستان هم مانند اتریش و مجارستان، بهدلیل مشکلات ناشی از جنگ دچار کسری بودجه بزرگی بود. این کشور نیز شروع به تامین مالی کسری با چاپ پول کرد، و از ژانویه ۱۹۲۲ تا دسامبر ۱۹۲۳ پول در گردش ۵۲۳ برابر، قیمتها ۲۴۰۰ برابر و ارزش پول آنها در برابر دلار، ۱۳۹۷ برابر کمتر شد. در اینجا نیز مردم به سرعت پول خود را به ارز خارجی و دارایی واقعی تبدیل میکردند و دولت برای مقابله، نهادی تاسیس کرد که با در فشار گذاشتن مردم و معاملات با این پدیده مقابله کند.

تورم در لهستان در ژانویه ۱۹۲۴ متوقف شد، اما بر خلاف اتریش و مجارستان هیچ مداخلهای توسط کشورهای خارجی در کار نبود. این اتفاق زمانی افتاد که وزیر اقتصاد تعهد داد که اصلاحات پولی و مالی انجام دهد؛ دقیقا در ژانویه ۱۹۲۴. این اصلاحات مشابه اتریش و مجارستان مربوط به تاسیس بانکمرکزی مستقل، عدم تامین مالی کسری بودجه با چاپ پول و ایجاد توازن در بودجه بود.

آلمان بزرگترین ابرتورم را تجربه کرد، اما قصه آن کاملا مشابه سه کشور دیگر بود. تنها تفاوت این بود که حجم کسری و سرعت چاپ پول بیشتر بود و بنابراین ابعاد ابرتورم نیز بزرگتر شده بود. آلمان نیز مانند لهستان تنها با اصلاحات اقتصادی به ثبات اقتصادی دست یافت.

آنچه گفته شد، داستان تلخ و البته پر از درس چهار ابرتورم بزرگ تاریخ بود. اما در همسایگی این کشورها، چکسلواکی با اینکه به لحاظ شرایط سیاسی متفاوت از این چهار کشور نبود، سرنوشت متفاوتی رقم زد. چکسلواکی هم کشوری بود که از دل فروپاشی امپراتوری اتریش- مجارستان بیرون آمده بود اما حضور یک اقتصاددان به نام آلوئیس ریسین بهعنوان وزیر اقتصاد چکسلواکی سرنوشت متفاوتی را برای این کشور ثبت کرد.

او از ابتدا سیاستهای پولی و بودجهای محافظهکارانهای در پیش گرفت و اجازه چاپ پول برای تامین کسری را نداد. در آن زمان در داخل مرز چکسلواکی ارزهایی مختلفی در گردش بود ولی او برای کنترل پول در گردش اعلام کرد فقط ارزهایی که مهر مخصوص بانکمرکزی چکسلواکی را داشته باشند، در داخل مرزهای کشور اعتبار دارند و میزان اسکناسی که مهر بانک چکسلواکی را میخوردند، محدود و مهار شده بود.

به این ترتیب در میان غوغایی که در همسایگی به پا بود، چکسلواکی ایام آرامی را پشتسر گذاشت. آنچه از ابرتورمهای تاریخ درس گرفته میشود، داستان پیچیدهای نیست؛ توازن بودجه و حسابداری صحیح بودجه. دولت باید برای هزینههای خود درآمدهای پایدار ایجاد کند و چنانچه قادر به ایجاد این حجم از درآمد نیست، باید هزینههای خود را کاهش دهد. همچنین بانکمرکزی باید مستقل باشد و به هیچ وجه وارد تامین مالی کسری بودجه دولت نشود. دولت در میانمدت و بلندمدت نباید دچار کسری باشد و اگر در کوتاهمدت دچار کسری شد، باید از مردم استقراض کند و برنامه مشخصی برای بازپرداخت این بدهیها داشته باشد، به این معنی که باید برنامهای برای افزایش درآمدها در آینده نزدیک داشته باشد.

اما یک نکته بسیار مهم در بطن این بحثها وجود دارد که توجه به آن ضروری است؛ توقف ابرتورمها قفل به اصلاحات ساختاری در اقتصاد است که مهمترین آن توازن دائمی بودجه و استقلال بانکمرکزی است. این وضعیت متفاوت از شرایطی است که بانکمرکزی موقتا انتشار پول را متوقف کند و سیاستهای انقباضی پولی در پیش گیرد. چراکه زمانی که بدون اصلاحات ساختاری در بودجه و اصلاح رابطه بین دولت و بانکمرکزی، چنین سیاستهایی در پیش گرفته شود، انتظارات مردم تعدیل نمیشود و آنها میدانند که بانکمرکزی نهایتا مجدد به رویه انتشار پول برای تامین کسری بازخواهد گشت، بنابراین به روند تبدیل پول ملی به سایر داراییها ادامه میدهند و روند افت ارزش پول ملی متوقف نمیشود.

درسهایی برای ایران ۱۳۹۹

در اقتصاد ایران چیزی حدود نیمی از بودجه با درآمدهای ناپایدار نفتی تامین مالی میشود. تحریم، نیمی از درآمدهای بودجه ۹۹ را از بین برد و به این ترتیب در سال ۹۹ به کسری بودجهای در حدود ۵۰ درصد بودجه رسیدیم. این شرایط متفاوت از شرایط جنگی نیست. تنها دورهای که اقتصاد ایران دچار چنین حجمی از کسری شده بود، سال آخر جنگ تحمیلی بود.

اما دولت چگونه تامین مالی کرد؟ در این دوره، بهویژه از نیمه دوم سال ۹۸ تا آخر بهار، دولت ارزهایی که در اختیار نداشت را به بانکمرکزی فروخت و از این طریق تامین مالی کرد. این کار چیزی شبیه همان چاپ پولی است که ۴ کشور نامبرده انجام دادند. به این ترتیب بهویژه از نیمه دوم سال ۹۸ رشد پایه پولی روند صعودی تندی به خود گرفت و به حدود ۴۰ درصد در آخر بهار ۹۹ رسید، این یعنی در شکنندهترین وضعیت ایران از لحاظ ثبات سیاسی (بهدلیل مشکلات تحریم و ذخایر ارزی) میزان چاپ پول دو برابر شده است.

با افزایش چاپ پول طی این مدت، قیمتها شروع به افزایش کرد و تورم پس از کاهش در سال ۹۸، مجددا شتاب گرفت. دلار و سایر داراییها با افزایش مواجه شدند و مردم تمام تلاش خود را میکنند که پول خود را به ارزخارجی، طلا و سایر داراییها تبدیل کنند و دولت با محدود کردن معاملات و اقدامات قهری سعی میکند با آن مقابله کند! قصه همان است فقط عدد و رقمها فرق میکند، ابعاد چاپ پول و ابعاد تورم فرق میکند اما اصل قصه همواره و همواره در هر کجای دنیا که باشیم به همین صورت اتفاق میافتد؛ قصه ساده کسری بودجه، عدم تلاش برای ایجاد توازن در بودجه، چاپ پول و نهایتا تورمی بالاتر از میزان چاپ پول بهدلیل بیاعتمادی مردم به پول ملی. از این نقطه به بعد هر چه چاپ پول سرعت بیشتری بگیرد، قیمتها و افت ارزش ریال شتابی بیشتر از چاپ پول به خود میگیرد. اگر چه لازم به ذکر است که بانکمرکزی غیرمستقل ایران از اواخر بهار، بالاخره موفق شد در برابر فشارهای دولت برای چاپ برای تامین کسری بایستد و دولت را قانع به انتشار اوراق و عرضه سهام دولتی و استفاده از نقدینگی موجود در اقتصاد کند. با این کار احتمالا رویه چاپ پول کند شده است. از طرف دیگر بانکمرکزی در ماههای اخیر فعالانهتر وارد سیاستگذاری پولی شده و بنابراین نرخها در بازار پول نیز افزایش یافتهاند. کمابیش اثرات این تلاش بانکمرکزی، در بازارها مشهود است. در کنار این موارد شفافیت بانکمرکزی و رویه انتشار آمار نیز افزایش یافته است. این مساله از یک طرف باعث امیدواری و خوشحالی است، چراکه نشان میدهد سرمایههای انسانی در کشور وجود دارند که در برابر وقوع بحران ایستادگی میکنند و حتی اگر دیر موفق شوند، بالاخره موفق میشوند. اما از طرف دیگر همانطور که انتهای بخش قبل تاکید شد، توقف تورم و کنترل انتظارات تورمی نیازمند اصلاحات ساختاری است و سیاستهای کوتاهمدت انقباضی توان چندانی برای مقابله با تورم ندارد. بانکمرکزی نمیتواند تنها سنگر در برابر تورم باشد. وزارت اقتصاد، سازمان برنامه و بودجه و نهادهای قانونی با اثری که بر توازن بودجه و عدم تامین کسری توسط بانکمرکزی میگذارند سنگرهای مهمی هستند که بدون کمک آنها سنگر بانکمرکزی به سادگی فرو میریزد.

بنابراین ما نیازمند اصلاحات پولی و بودجهای، با کمک و هماهنگی همه این نهادها هستیم. در غیر این صورت از یک طرف، دولت در سال آخر خود بهدلیل تورم، با افزایش دستمزد، سمت هزینههای بودجه را متورم میکند و در این صورت کسری بودجه در سال بعد افزایش مییابد. از طرف دیگر دولت بعد هم در ابتدای راه خود نمیتواند به مردم ریاضت دهد و بنابراین هزینههای خود را افزایش خواهد داد. در کنار این موارد اوراقی که امسال و سال بعد منتشر میشوند، بر بار مالی دولت در سالهای آتی میافزایند. اینها یعنی ما با هزینههای فزاینده در سالهای بعد مواجه خواهیم بود و دولت نیز دیگر امکان چندانی برای استفاده از درآمدهای ناپایدار (فروش داراییها) و استقراض نخواهد داشت چراکه با افزایش استقراض، هزینههای آن (نرخ سود) نیز افزایش مییابد. اگر اصلاحات پولی و بودجهای صورت نگیرد، ناگزیر از چاپ پول خواهد شد و در این صورت ایران میتواند، نه لزوما ابرتورم، اما تورمهای بالای پیدرپی را تجربه کند.

اگر چه گفته میشود که با توافق و آزاد شدن درآمدهای نفتی ایران، بودجه متوازن میشود، ولی باید توجه داشت که اولا درآمدهای نفتی به سرعت به میزان قابلتوجهی نمیرسد، ثانیا تا آن زمان هم هزینهها به شدت افزایش یافته و هم کسریهای گذشته تجمیع شده است. در بهترین حالت درآمدهای آزاد شده، کفاف هزینههای همان سال را خواهند داد، نه کسریهای تجمیع شده گذشته. این به آن معناست که وضعیت اورژانسی است؛ مشکلات بودجهای سالهای ۹۸ و بهویژه ۹۹، حتی با نگاه بازگشت درآمدهای نفتی نباید یک مساله گذرا تلقی شود که مختص یک سال است. چه با بازگشت درآمدهای نفتی و چه عدم بازگشت آنها، اقتصاد ایران برای اینکه بیش از این در باتلاق تورم، فقیرتر شدن مردم و افزایش نابرابری و تبعات سیاسی- اجتماعی آن فرو نرود، نیازمند اصلاحات پولی و بودجهای اورژانسی است. امید میرود تغییرات مثبتی که اکنون در سیاستگذاریهای بانکمرکزی به چشم میخورد، به زودی ختم به اصلاحات عمیقتر پولی و بودجهای شود.