رقابت بین دو بازار سنتی اقتصاد ایران در سنوات اخیر بررسی شد

باخت بورس به مسکن در پنجره ۴ ساله

صبا طاهریان / دنیای اقتصاد

صبا طاهریان / دنیای اقتصاد

چرا سرمایهگذاری میکنیم؟

عموما هدف از سرمایهگذاری در بازارهای دارایی مختلف، افزایش مطلوبیت سرمایهگذار و کسب بازدهی است. در تعاریف علم مالی، سرمایهگذاری به تعویق انداختن مصرف کنونی برای به دست آوردن امکان مصرف بیشتر در آینده است. یعنی فرد سرمایهگذار از نقدینگی تحت تملک خود در زمان فعلی چشمپوشی میکند تا در آینده امکان مصرف بیشتری داشته باشد. حال در اقتصاد ایران که طی دهههای متوالی گرفتار تورم مزمن بوده است، عمدتا هدف خانوار یا سرمایهگذار، حفظ ارزش پول تحت تملک خود است. یعنی با توجه به کاهش ارزش پول در اثر تورم، خانوار ترجیح میدهد برای مصون ماندن از گزند تورم، پول خود را به شکل دارایی نگهداری کند.

بازارهای در دسترس سرمایهگذار

سرمایهگذار برای حفظ ارزش پول خود، گزینهها و بهنوعی بازارهای مختلفی در اختیار دارد. بعضیها اقدام به خرید ارزهای خارجی مانند دلار یا یورو میکنند؛ گروهی ترجیح میدهند در داراییهای فیزیکی و ملموس مثل مسکن (مسکونی یا تجاری)، خودرو یا ابزارهای خانواده طلا و سکه سرمایهگذاری کنند؛ برخی با خرید زمین کشاورزی اقدام به سرمایهگذاری میکنند؛ عدهای به خرید داراییهای مالی مثل سهام و اوراق مشتقه علاقهمند هستند؛ ذائقه سرمایهگذاری برخی نیز به گونهای است که پول خود را در ابزارهای بدون ریسک یا کمریسک مانند سپرده بانکی، اوراق مشارکت و واحدهای صندوقهای درآمد ثابت سرمایهگذاری میکنند؛ برخی نیز اولویت خود را فعالیتهای تولیدی و خدماتی قرار میدهند و سعی میکنند از این کانال، برای حفظ ارزش پول خود و افزایش آن استفاده کنند.

بهترین بازار کدام است؟

مساله قابلتوجه این است که پاسخ مطلقی برای سوال فوقالذکر وجود ندارد و باید بهترین بازار را بر حسب شرایط تشخیص داد. در علم مالی دیدگاهی وجود دارد که بازدهی سرمایهگذاران را در قیاس با تورم میسنجد و سرمایهگذاران هر قدر که بتوانند بازدهی بیشتری نسبت به تورم کسب کنند، مطلوبیت بیشتری از سرمایهگذاری خود به دست خواهند آورد. بنابراین بازاری برای سرمایهگذار بهینه خواهد بود که سرمایهگذار را در جهت نیل به هدف سرمایهگذاری خود (پیشیگرفتن از تورم) بیشتر یاری کند. مثلا در اقتصادی که نرخ تورم 40درصدی را در متن خود دارد، اگر سرمایهگذاری در بانک با نرخ سود سالانه 30درصد به عنوان بهترین گزینه سرمایهگذاری (به لحاظ کسب بازدهی) در دسترس باشد، هر چند فرد موفق به غلبه بر تورم نشده، اما سرمایهگذاری در بانک بهترین گزینه برای وی تلقی میشود، چون سرمایهگذار را بیشتر به هدف خود نزدیک کرده است.

انواع نگاهها به مقوله سرمایهگذاری

در یک نگاه کلی فعالان بازارهای مالی به دو دسته تقسیم میشوند. سفتهبازان کسانی هستند که برای استفاده از نوسانات قیمتی اقدام به خرید داراییهای مالی مختلف میکنند و عموما دیدگاه کوتاهمدتی دارند. طبیعتا با توجه به نگاه کوتاهمدتی که این گروه از فعالان بازارهای مالی دارند، ریسک بیشتری نیز متوجه آنهاست. نوع نگاه سرمایهگذار به مقوله خرید دارایی اما متفاوتتر از فرد سفتهباز است. سرمایهگذاران دیدگاه بلندمدتی دارند و علاوه بر نوسانات قیمت دارایی موردنظر، به جریانات نقدی منتج از دارایی موردنظر نیز به عنوان آپشنی برای کسب بازدهی نگاه میکنند. به عنوان مثالی ساده برای درک بهتر مطلب میتوان به نوع نگاه سفتهبازان و سرمایهگذاران به مقولهای مثل خرید سهام اشاره کرد.

سفتهبازان وقتی سهام شرکتی را میخرند، در اغلب اوقات به دنبال کسب بازدهی از نوسانات قیمت سهم موردنظر در کوتاهمدت هستند و به همین دلیل سعی میکنند با استفاده از تحلیل تکنیکال در موقعیت و قیمتی مناسب، اقدام به خرید سهام شرکت موردنظر کنند. اما یک فرد سرمایهگذار که دیدگاه بلندمدت دارد، علاوه بر کسب سود از محل رشد قیمت سهام (سود سرمایهای)، به کسب بازدهی از کانال سود نقدی (سود تقسیمی در مجامع شرکتها) نیز توجه شایانی دارد. به همین دلیل علاوه بر تحلیل کلیه جوانب سهم برای ورود در قیمت و موقعیتی مناسب، تحلیل بنیادی را سرلوحه کار خود قرار میدهد و توانایی تداوم سودسازی و درصد سود تقسیمی در مجمع شرکت موردنظر را نیز بررسی میکند تا بهترین گزینه سرمایهگذاری را انتخاب کند.

وضعیت بازار مسکن

مسکن به عنوان یکی از مهمترین نیازهای مصرفی خانوار، از آغاز پیدایش بشر نقش مهم و بیبدیلی در سبد دارایی خانوار ایفا کرده است. در دهههای اخیر که مسائلی مانند کسری بودجه و ناترازی در سیستم بانکی موجبات پرواز نرخ تورم را در اقتصاد ایران فراهم کرد، داراییهای فیزیکی مانند خودرو و مسکن تغییر کاربری دادند و علاوه بر نقش مصرفی، نقش سرمایهگذاری را نیز ایفا کردند. جهشهای ارزی که در 15 سال اخیر حادث شده، بخش عظیمی از تقاضای مردم عادی برای مقابله با تورم را به سمتوسوی بازار مسکن سوق داده و زمینههای پرواز تاریخی قیمت مسکن در ایران و بهخصوص کلانشهرها را فراهم کرده است. از آنجا که درآمدهای همه فعالان اقتصادی و مردم مطابق با تورم رشد نمیکند، هر روز از قدرت خرید متقاضیان مصرفی برای خرید مسکن کاسته شده و خرید خانه در کلانشهرها و بهخصوص در پایتخت تبدیل به یک رویا شده است. در سنوات اخیر، کوچکترین تکانهای که در قیمت دلار رخ داده، قیمتهای بازار مسکن را تحت تاثیر قرار داده و مسکن علاوه بر تطابق خود با قیمت دلار، در برهههایی از رشد نرخ دلار نیز پیشی گرفته است.

وضعیت بورس تهران

تیرهروزیهای بورس تهران از مرداد 99 آغاز شد و پس از اینکه سیل تازهواردان به این بازار، با زیانهای سهمگینی عطای این بازار را به لقای آن بخشیدند، جریان اعتماد عمومی به این بازار خدشهدار شد. در ادامه سلسله ریسکها و مسائلی که پیرامون این بازار وجود داشت، مانع از سامان گرفتن اوضاع تالار شیشهای شد. بورس تهران در این اثنا یک روند مثبت صعودی چندماهه را از آبان 1401 تا اردیبهشت 1402 تجربه کرد که در راستای جبران جاماندگی این بازار نسبت به دلار و تورم عمومی جامعه شکل گرفت. در سال جاری نیز بورس تهران اوضاع مساعدی نداشته و بازدهی این بازار از ابتدای سال تا آخرین روز معاملاتی منفی بوده است.

بررسی رقابت دو بازار

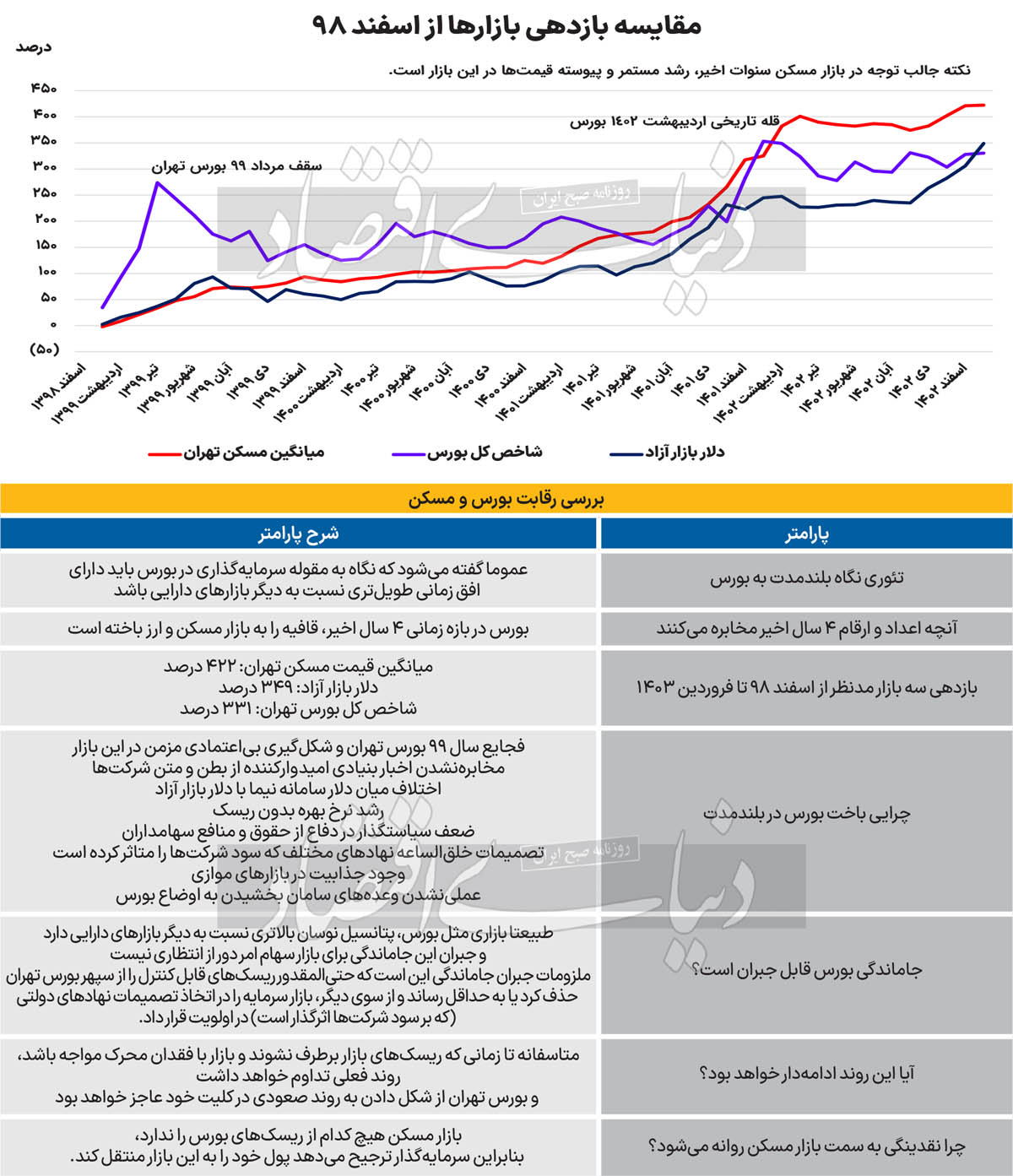

ایرانیها به طور سنتی همواره خرید ملک را جزو علاقهمندیهای خود قرار دادهاند و ترجیح اکثر افراد جامعه برای سرمایهگذاری، بازار مسکن بوده است. اما با همهگیری بورس در نیمه دوم دهه 90 و بازدهیهای درخشانی که در این بازار به ثبت رسید، بورس نیز در میان مردم شناخته شد و علاوه بر فعالان قدیمی خود، طرفداران خاص خود را پیدا کرد. عموما این دیدگاه درباره بازار سهام وجود دارد که اگر این بازار در بازه کوتاهمدت از روند تورم و دلار و دیگر بازارهای دارایی عقب بماند، نهایتا خواهد توانست جاماندگی خود را جبران کرده و حتی از دیگر بازارها پیشی بگیرد. بررسی سابقه قیمتها در بازار ارز، مسکن و بورس نشان میدهد که بازار سهام در چهار سال اخیر، قافیه را به دیگر بازارهای دارایی باخته است و نهتنها در بازه 4ساله نتوانسته از نرخ ارز و بازار مسکن جلو بیفتد، بلکه بازدهی این بازار از اسفند 98تا پایان فروردین سال جاری، تفاوت فاحشی با بازار مسکن تهران دارد.

این یعنی سهامدارانی که در سال 99 در بورس تهران به امید جبران ضرر و زیانها در بازار باقی ماندند، نه تنها زیان آنها جبران نشده، بلکه نسبت به دیگر بازارها نیز دچار جاماندگی شدهاند. بررسی آمار و ارقام نشان میدهد در پایان اسفند سال 98 و براساس گزارش بانک مرکزی، میانگین قیمت یک مترمربع زیربنای واحد مسکونی در سطح شهر تهران، 15میلیون و 628هزار تومان بوده که در پایان فروردین سال جاری به 81میلیون و 630هزار تومان رسیده است. این یعنی در 4سال اخیر، مسکن تهران بازدهی 422درصدی را ثبت کرده و رشد قیمت مسکن در تهران در این بازه زمانی حتی از رشد قیمت دلار نیز بیشتر بوده است. گفتنی است در همین بازه زمانی، دلار رشد 349درصدی را ثبت کرده است. اما بورس تهران عملکرد ضعیفتری نسبت به دلار و مسکن داشته و فقط 331درصد رشد در شاخص کل بورس تهران ثبت شده است.

چرایی عقبماندگی بورس

بلایی که در این مدت گریبان بورس را گرفته، منتج از یک یا دو عامل نبوده است. سلسله عوامل و رخدادهایی سبب شده تا بورس گرفتار اوضاع نابسامان اینچنینی در سنوات اخیر شود. فجایع سال 99 بورس تهران و شکلگیری بیاعتمادی مزمن در این بازار، مخابره نشدن اخبار بنیادی امیدوارکننده از بطن و متن شرکتها، اختلاف میان دلار سامانه نیما با دلار بازار آزاد، رشد نرخ بهره بدون ریسک، ضعف سیاستگذار در دفاع از حقوق و منافع سهامداران، تصمیمات خلقالساعه نهادهای مختلف که سود شرکتها را متاثر کرده است، وجود جذابیت در بازارهای موازی و نهایتا عملینشدن وعدههای سامان بخشیدن به اوضاع بورس از جمله عواملی است که دست به دست هم داده تا بورس گرفتار چنین اوضاع آشفتهای شود. طبیعتا در چنین فضایی، سوالی که ذهن مخاطب را درگیر میکند این است که آیا جاماندگی بورس قابلجبران است؟

در پاسخ به این سوال میتوان اینچنین استنباط کرد که طبیعتا بازاری مثل بورس، پتانسیل نوسان بالاتری نسبت به دیگر بازارهای دارایی دارد و جبران این جاماندگی برای بازار سهام امر دور از انتظاری نیست. اما باید الزامات این بازار برای سامان بخشیدن به اوضاع فراهم شود. ملزومات جبران جاماندگی این است که حتیالمقدور ریسکهای قابل کنترل را از سپهر بورس تهران حذف کرد یا به حداقل رساند و از سوی دیگر، بازار سرمایه را در اتخاذ تصمیمات نهادهای دولتی (که بر سود شرکتها اثرگذار است) در اولویت قرار داد. میتوان گفت متاسفانه تا زمانی که ریسکهای بازار برطرف نشوند و بازار با فقدان محرک مواجه باشد، روند فعلی تداوم خواهد داشت و بورس تهران از شکل دادن به روند صعودی در کلیت خود عاجز خواهد بود.