روند بازارهای سرمایهگذاری در نیمه اول تابستان بررسی شد

سرنوشت بورس تا پاییز

نیمه نخست گرمترین فصل سالبه پایان رسید و در این میان، برخلاف گرمای حاکم بر کشور، بازارهای سرمایهگذاری داخلی در نیمه ابتدایی تابستان از گرمای خاصی برخوردار نبودند و به موازات همین قضیه شاهد عدماقبال به این بازارها از سوی سرمایهگذاران بودیم. در بازار دلار آرامش خاصی بر معاملات حاکم بود که میتوان گفت آرامش مذکور منتج از سه عامل عمده بودهاست: «تضعیف تقاضا به دلیل فروکشکردن انتظارات تورمی»، «حضور فعال بازارساز در سمت عرضه معاملات بازار آزاد» و «خوشبینیهایی که در عرصه روابط بینالمللی کشور در حوزه سیاست خارجی» شکلگرفت. بورس تهران نیز بعد از رشد تا میانههای بهار سالجاری، نیمه دوم بهار و نیمهاول تابستان سالجاری را در رکود و کمای کامل معاملاتی بهسر برد.

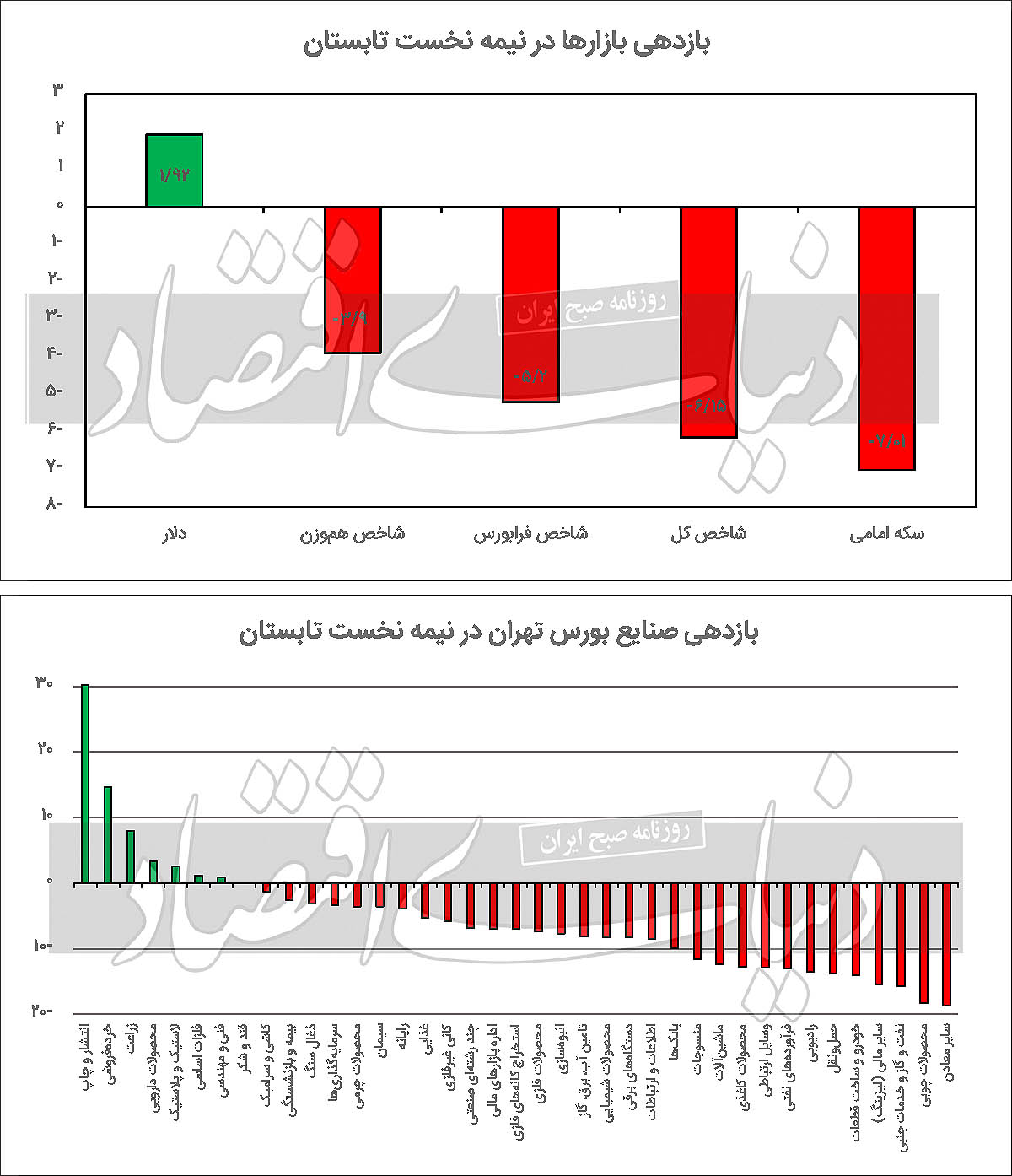

وضعیت بازدهیها

در 45 روز سپریشده از تابستان، دلار توانست با رشد 92/ 1درصدی در صدرجدول بازارهای داخلی کشور به لحاظ ثبت بازدهی قرار بگیرد. از سه بازار موردبررسی (بورس، دلار و سکه) فقط روند شاخص ارزی توانست در این مدت با ثبت بازدهی مثبت کار خود را به اتمام برساند؛ در واقع میتوان گفت آرامش حاکم بر بازار ارز، یکی از اصلیترین دلایلی بود که سبب شد از التهاب بازارها کاسته شود.بازارهای داخلی کشور در نیمه دوم سالگذشته و بعد از افزایش افسارگسیخته نرخ ارز در معاملات بازار آزاد که تا حوالی 60هزارتومان نیز پیشروی داشت، دچار التهاب و تلاطم شدند و شاهد ثبت سقفهای جدید در بازارها بودیم. میتوان گفت مادامیکه آرامش بر معاملات ارز حاکم است، روند قیمتها در بازار طلا و سکه از دگرگونی شگرفی برخوردار نخواهد بود، اما درخصوص بورس تهران اما قضیه کمی متفاوت است، زیرا محرکهای مثبت اثرگذار متعددی در کلیت بورس تهران وجود دارد که میتواند قیمتها را با افزایش همراه سازد و شکلگیری روند صعودی در بطن بازار سهام، تنها وابسته به نوسانات قیمت اسکناس آمریکایی نیست. حال و روز شاخصها در بازار سهام نیز در نیمه اول دومین فصل سالچندان مساعد و مطبوع نبوده و هر سه نماگر اصلی تالار شیشهای با کاهش ارتفاع همراه شدند. در بازه زمانی مذکور، شاخص هموزن که نشانی از اثرگذاری یکسان کلیه نمادهای معاملاتی بازار سهام است و چهره بازار سرمایه را به نحو مطلوبتری نمایش میدهد، با کاهش 9/ 3درصدی همراه شد. شاخصکل فرابورس نیز بهعنوان نماینده سهام بازار فرابورس، افت 2/ 5درصدی را بهثبت رساند و نهایتا شاخصکل بورس تهران نیز با نزول 15/ 6درصدی، پرونده معاملاتی خود را در نیمه ابتدایی تابستان بست. علاوهبر سه شاخص اصلی بازار سهام که در برش زمانی موردبررسی با کاهش ارتفاع همراه شدند، سکه امامی نیز در این مدت با افت 01/ 7درصدی همراه شد. میتوان گفت که افت قیمت سکه امامی در نیمه نخست سالجاری به دلیل تخلیه حباب این قطعه ارزشمند از خانواده سکه حادث شدهاست. همانطور که گفته شد در سالگذشته و بعد از رشد قیمت دلار، بازارهای دارایی با افزایش قیمتهای عجیب و غریبی همراه شدند و در این میان انواع قطعههای خانواده سکه از جمله کلاسهای دارایی بودند که توانستند با ثبت درصد رشدهای فوقالعاده، عنوان پرچمدار بیشترین بازدهی داراییها در سالگذشته را به خود اختصاص دهند.

وضعیت صنایع بورسی

در میان صنایع 39گانه بورس تهران نیز شاهد سقوط قیمتها در اکثر صنایع بودیم و از 39صنعت حاضر در بورس تهران، فقط شاهد رشد 7 شاخص صنعت در معاملات نیمه اول تابستان سالجاری بودیم و 32صنعت نیز با کاهش ارتفاع شاخص خود همراه شدند. در این میان، صنعت انتشار و چاپ با رشد 30درصدی در 45 روز ابتدایی تابستان، توانست رتبه نخست صنایع با بیشترین رشد را به خود اختصاص دهد. صنایع خردهفروشی و زراعت نیز بهترتیب با ثبت بازدهیهای 15 و 8درصدی در برش زمانی مذکور، در ردههای دوم و سوم صنایع برتر بورسی به لحاظ ثبت بازدهی قرارگرفتند. در سوی مقابل نیز صنعت سایر معادن با افت 19درصدی، در رتبه نخست صنایع با بدترین عملکرد در نیمه نخست تابستان امسال قرارگرفت. صنایع محصولات چوبی و استخراج نفت و گاز و خدمات جنبی نیز به ترتیب با افت 18 و 16درصدی در ردههای دوم و سوم قرارگرفتند.

چرایی رکود در بورس

میتوان گفت که ثبات در بازار ارز، از جمله عواملی بود که سبب شد تا بورس تهران از ناحیه این متغیر، از اقبال چندانی برخوردار نباشد، اما میتوان گفت که اصلیترین دلیلی که در نیمه نخست تابستان سالجاری موجبات وضعیت رکودی در بورس را فراهم کرد، بیاعتمادی منتج از تصمیمات خلقالساعه سیاستگذار بود که بذر نااطمینانی را در اتمسفر بازار سهام منتشر کرد و سبب شد تا سرمایههای خرد حقیقی در مسیر همیشگی خروج از بازار سهام قرار داشته باشند. ماجرای نرخ خوراک شرکتهای پتروشیمی، اصلیترین موضوعی بود که در معاملات سالجاری، بازار سهام و روند قیمتها را تحتالشعاع قرار داد.

بورس در خواب تابستانی

باشگاه اقتصاددانان را بخوانید