آیا سرمایهگذاری در پذیرهنویسیها سودده است؟

سایه روشنهای پذیرهنویسیها

پذیرهنویسی چیست؟

شرکتها برای تامین مالی خرید داراییها، انجام طرحهای توسعه و گسترش، اتمام طرحهای نیمهتمام و در کل برای پیشبرد مقاصد خود از طریق بدهیها یا حقوق صاحبان سهام تامین مالی میکنند. یکی از راههای تامین مالی از بخش حقوق صاحبان سهام پذیرهنویسی سهام است. پذیرهنویسی، عملی حقوقی است که بهدنبال آن فرد متعهد میشود با تامین قسمتی از سرمایه، در شرکت سهامی عام شریک شود. در فرآیند پذیرهنویسی سهام شخص متعهد میشود که مبلغی را برابر با میزان مشخصشده در برگه تعهد سهام پرداخت کند و در مقابل، پس از تشکیل شرکت تعداد مشخصی سهام بهدست میآورد و به اندازه سرمایه خود در سود و زیان شرکت سهیم میشود.

تفاوت پذیرهنویسی و عرضه اولیه

افرادی که به فعالیت در بازار اوراقبهادار اشتغال دارند، روزانه با انواع مختلفی از واژهها و مفاهیم مختلف دستوپنجه نرم میکنند. یکی از مفاهیمی که به کرات دیده شده که سهامداران با عرضه اولیه اشتباه میگیرند، همین مفهوم پذیرهنویسی است. در واقع برخی از سهامداران به اشتباه تصور میکنند که پذیرهنویسی همان عرضه اولیه است، درصورتیکه این دو بهرغم مشابهتهایی که با یکدیگر دارند، دارای تفاوتهای فاحشی هستند که در ادامه به تفاوتهای بنیادینی که این دو با هم دارند، اشاره خواهد شد.

اولین مورد به فعالبودن شرکتها بازمیگردد، شرکتهایی که عرضه اولیه آنها در بازارهای بورس و فرابورس انجام میشود، شرکتهایی هستند که از قبل به فعالیت در صنعت خود اشتغال دارند و با توجه به مزیتهایی که حضور در بازار سرمایه برای آنها دارد، تصمیم به عرضه بخشی از سهام خود در بازار سهام میگیرند. این در حالی است که فرآیند پذیرهنویسی شرکت فعلا تشکیل نشدهاست، چون طبق قانون تجارت برای تشکیل شرکت باید کلیه سرمایه آن توسط موسسان تامین شود، موسسان شرکت برای جبران کمبودی که در تامین سرمایه اولیه دارند، راهی بازار سهام میشوند تا بخش ناقص سرمایه شرکت را از طریق فرآیند پذیرهنویسی در بازار سهام تامین کنند. به بیانی دیگر، پذیرهنویسی قبل از عرضه اولیه انجام میشود و خریداران بهنوعی سرمایه اولیه شرکت را برای فعالیتهای مختلف و سودآوری تامین میکنند. دومین مورد به نحوه قیمتگذاری بازمیگردد.

عرضه اولیه یک بازه قیمتی مشخص دارد که در اطلاعیه عرضه اولیه ذکر میشود، اما اکثر پذیرهنویسیها با قیمت اسمی 100تومان انجام میشوند. سومین مورد نیز به نحوه انجام معاملات ثانویه مربوط است، افرادی که در پذیرهنویسی شرکت میکنند، نمیتوانند در هفته بعد از پذیرهنویسی سهام شرکت مدنظر خود را خرید و فروش کنند، بلکه بعد از تامین و تادیه سرمایه شرکت در فرآیند پذیرهنویسی، مراحل مربوط بهثبت شرکت و درج نماد آن و صدور مجوزهای لازم صورت میگیرد و بعد از آن نماد شرکت به مرحله بازگشایی نزدیک میشود.

بررسی بازدهی سه پذیرهنویسی

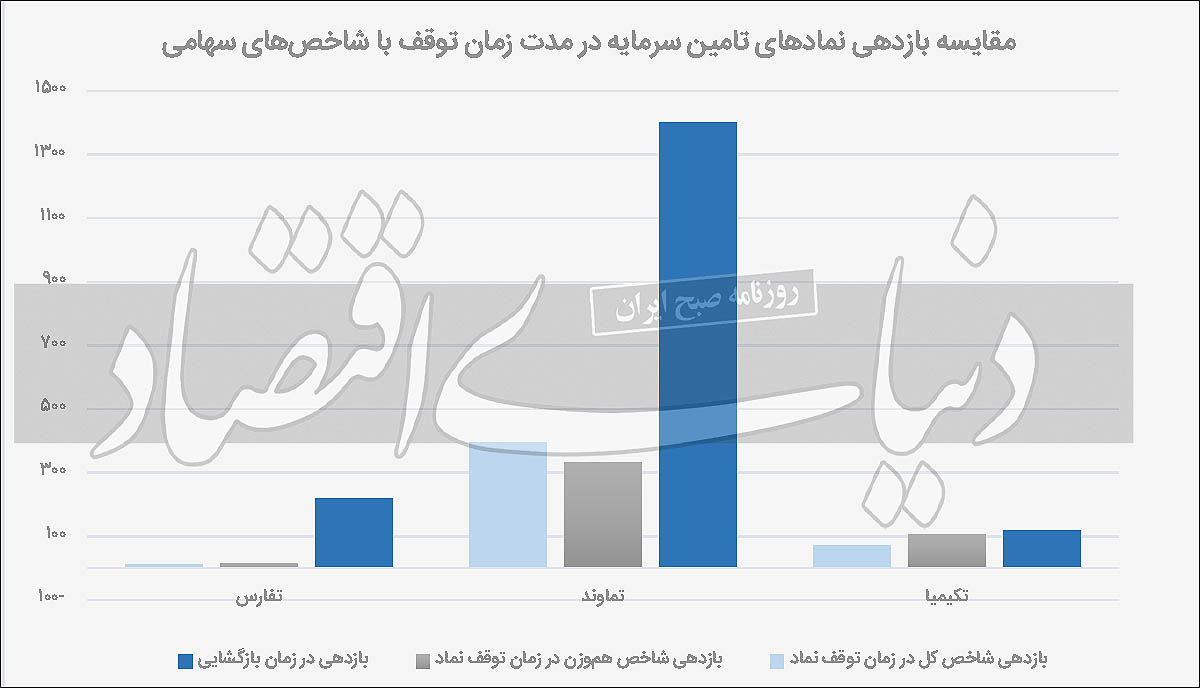

از مدت زمان پذیرهنویسی تکیمیا در سوم آبان سالگذشته تا پایان روز معاملاتی گذشته که نماد این شرکت بازگشایی شد، شاخصکل بورس تهران با رشد 70درصدی همراه شدهاست. در همین بازه زمانی شاخص هموزن که نشانی از اثرگذاری یکسان کلیه نمادهای معاملاتی است و چهره و رخسار بازار را به نحو مطلوبتری نمایش میدهد، با رشد 106درصدی همراه شده؛ این در حالی است که در همین بازه زمانیکه نقدینگی مشارکتکنندگان در این پذیرهنویسی بلوکهشده بود، نماد این شرکت با بازگشایی در روز گذشته، بازدهی 119درصدی را در وهله نخست نصیب این سرمایهگذاران کرد. اشخاص حقیقی در این پذیرهنویسی میتوانستند حداکثر تا سقف 100هزار سهم را خریداری کنند.

در این پذیرهنویسی رکورد مشارکت در پذیرهنویسیهای شرکتهای تامین سرمایه شکسته شد و 177هزار و 797 کد حقیقی و حقوقی متقاضی مشارکت در پذیرهنویسی سهام این شرکت بودند. در این پذیرهنویسی به هر کد معاملاتی، 70هزار و 243 سهم تکیمیا اختصاص یافت که با قیمت اسمی 100تومان به ازای هر سهم میتوان گفت که تقریبا 7میلیون و 24هزارتومان به هر کد معاملاتی تخصیص یافتهاست که با رشد 119درصدی قیمت این نماد در روز گذشته، ارزش سهام خریداریشده متقاضیان تکیمیا به 15میلیون و 383هزارتومان رسیده است. اعداد و ارقام موجود نیز بیانگر این مساله است که در مدت زمانی که نماد تماوند پذیرهنویسی شده تا بازگشایی آن شاخصکل رشد 394درصدی و شاخص هموزن با رشد 333درصدی همراه شدهاست، درحالیکه خود نماد با رشد 1400درصدی بازگشایی شدهاست. نماد تفارس نیز که با صعود 220درصدی در هنگام بازگشایی مواجه شد، رشد 12درصدی شاخصکل و 15درصدی هموزن را فراروی خود میبیند.

پذیرهنویسی بخریم یا نه؟

همانگونه که از مقایسه اعداد و ارقام بازدهی تکیمیا و شاخصهای سهامی در این مدت نیز پیداست، تکیمیا توانسته عملکرد بهتری در این مدت نسبت به شاخصها داشته باشد.

اگر شاخصهای کل و هموزن را بهعنوان نماینده بازار سهام درنظر بگیریم، خواهیم دید که مشارکتکنندگان در این پذیرهنویسی از بازدهی مناسبی در این مدت بهرهمند شدهاند، اما بررسی همین یک نمونه حکم به مطلوببودن پذیرهنویسیها و توصیه به مشارکت در خرید آنها است؟ یقینا خیر، اما موضوعی که در زمینه پذیرهنویسیها و بررسی سابقه تاریخی آنها در سالیان اخیر وجود دارد این است که اکثر پذیرهنویسیهای انجامشده در سنوات گذشته سودآور بودهاند. البته معضلی که در این میان وجود دارد این است که در برخی از پذیرهنویسیها با توجه به موانع و محدودیتهایی که در مسیر ثبت شرکتها قرار دارد، بعضا یک سالو حتی بیشتر طول میکشد تا نماد آنها در بازار ثانویه قابلیت معامله داشته باشد و این مهمترین آفتی است که پیرامون این نمادها وجود دارد، اما در مقام جمعبندی میتوان اینچنین استنباط کرد که اگر سرمایهگذاری، افق بلندمدت دارد و بازار سهام را به دید بیشتر از یک سالبهعنوان بازار برای فعالیت انتخاب کرده، میتواند نیمنگاهی نیز به مشارکت در پذیرهنویسیها داشته باشد. تجربه سالهای گذشته این را نشان داده که پذیرهنویسیها در اغلب موارد سودآور بودهاند و بازدهیهای شیرینی را نصیب سهامداران کردهاند.