«دنیایاقتصاد» نقش و اهمیت حبابها در بازارهای مالی را بررسی کرد

مفهوم حباب در ذهن سرمایهگذاران

در سالهای اخیر ظهور و افول روندهای جدید در داخل و خارج ایران حکایت از این واقعیت دارد که نوسان قیمت داراییها نقش مهمی در پیشبینی و حتی تحلیل پسین رویدادهای اقتصادی دارد، اما مساله مهم این است که دلایل مبتنی بر اقتصاد رفتاری در تحلیل این وضعیت از اهمیت قابلتوجهی برخوردار است، اگرچه کاهشهای بسیار بزرگ و سالانه بازار سهام معمولا با بازده مثبت و بازگشت دوباره بازار دنبال میشود، اما این مساله برای افتهای کوچک بازار سهام صادق نیست و این چالشی بزرگ برای تئوری بازگشت به میانگین ایجاد میکند.

بهنظر نمیرسد که این الگو ناشی از اصطکاکهای نهادی، بحرانهای مالی، شوکهای کلان اقتصادی، درگیریهای سیاسی یا مسائل مربوط به بقا باشد بلکه بر مبنای نظریههای رفتاری ذهن بازیگران بر اساس تفسیری که از حبابها در نتیجه نگرانی بیش از حد یا شور و شوق بیش از اندازه از بازار میسازد، در تبیین این الگو توضیحدهندهتر است.

مقدمهای بر حباب منفی در بازارها

بازارهای سهام در طول دهههای اخیر ناملایمات گوناگونی را تجربه کردهاند. بررسیها نشان میدهد که بازارهای مذکور در سراسر جهان؛ از آمریکا گرفته تا اروپا به دلایل مختلفی هر چند وقت یکبار با نوسان مواجه میشوند که هریک از این نوسانها میتواند به نوبه خود و بنا به شرایط موجود مثبت یا منفی باشد، با اینحال نمیتوان به صرف وجود نوسان در این بازارها یا سایر بازارهای مالی نظیر بورسهای کالایی را را ناشی از وجود حباب دانست. در طول این مدت عوامل متعدد سیاسی و اقتصادی توانسته شکلدهنده سقوطهای مهمی باشد، با اینحال اگرچه سقوطهای بازار سهام بسیار اندک است، اما بهنظر میرسد که دائما سرمایهگذاران را نگران میکند.

گوتزمن، کیم و شیلر (2017) با تجزیه و تحلیل نظرسنجیهای سرمایهگذاران در بازه زمانی 1989 تا 2016 دریافتند که میانگین سرمایهگذاران منفرد، در پاسخ به یک نظرسنجی، تخمین میزنند که سقوط فاجعهبار بازار سهام احتمال وقوع 20درصدی را در 6ماه آینده دارد. یافتههای آنها نشاندهنده سطح بالایی از ترس در مورد عواقب سقوط بازار است.

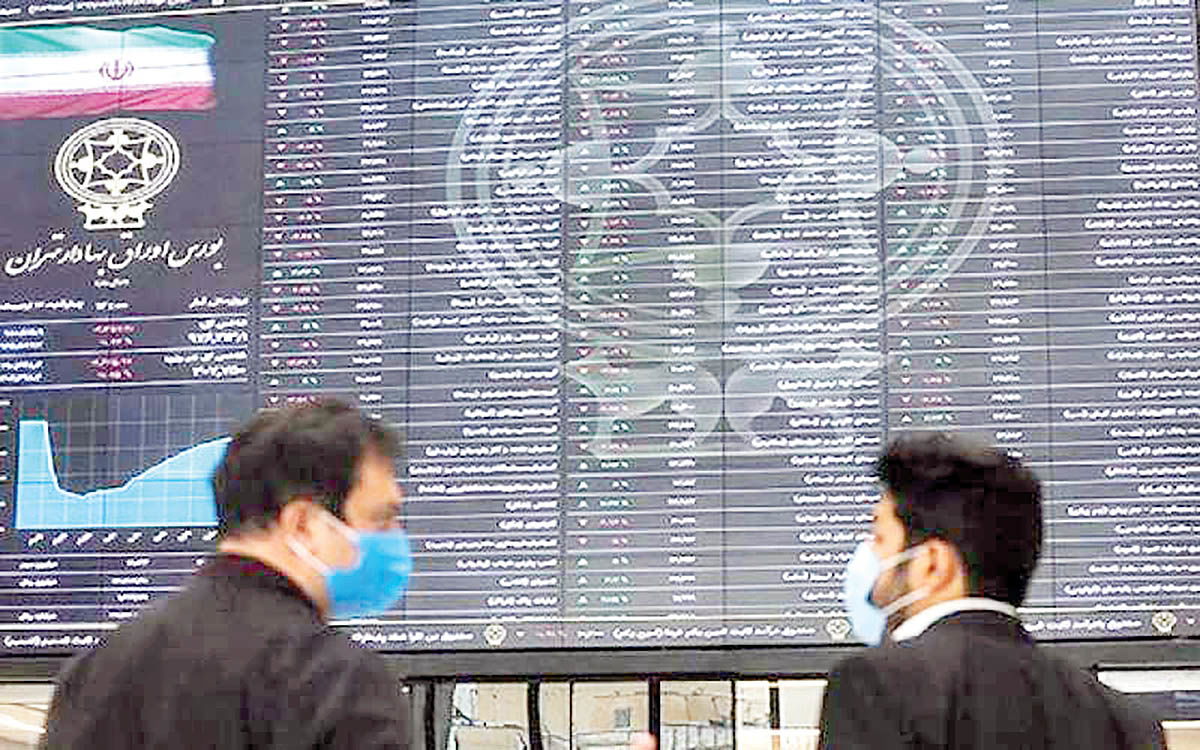

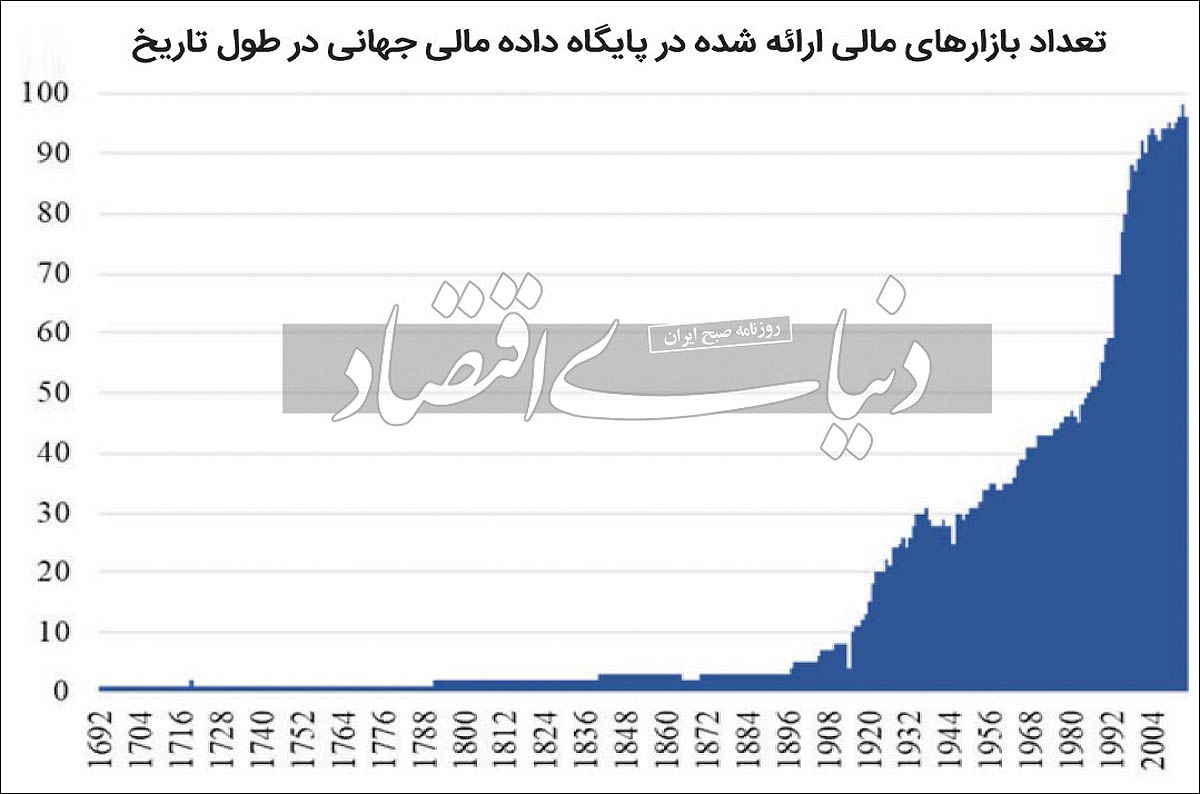

در این مقاله، بررسی میکنیم که آیا چنین ترسهایی موجه هستند یا خیر. ما از دادههای بیش از 100 بازار سهام جهانی در طول سه قرن برای بررسی پویایی بازار پس از سقوطهای بزرگ استفاده میکنیم.

مجموعه بزرگی از بازارها و زمان گستردهای که دادهها فراهم میکند، به ما امکان میدهد تا هنگام تمرکز بر یک بازار خاص یا دوره زمانی محدودتر، تعداد بیشتری از رویدادهای مرتبط را نسبت به آنچه ممکن است، شناسایی کنیم. ما سقوط را به طرق مختلف بهعنوان کاهش سریع و غیرعادی بزرگ در شاخص ملی بورس تعریف میکنیم. ما 1032رویداد را شناسایی میکنیم که برای آنها یک بازار بیش از 50درصد در یک دوره 12ماهه کاهش یافته است. مشروط به این رویدادها و کنترل طیف وسیعی از عوامل دیگر، متوجه میشویم که بازارها در سالبعد از سقوط تمایل به بازگشت دارند. ما به این الگوی سقوط و برگشت بهعنوان «حباب منفی» اشاره میکنیم. جالب اینجاست که این الگو فقط برای رویدادهای بزرگ در این زمینه صادق است.

این مساله چالشی را برای تکنیکهای پیشبینیهای استاندارد در بازارهای مالی ایجاد میکند و نشان میدهد که چیزی پیچیدهتر از بازگشت به میانگین در کار است.

ما برخی از توضیحات پیشنهادی اقتصاد کلان، بینشهای نهادی و انتخاب نمونه را برای این الگو درنظر میگیریم. توضیحات اقتصاد کلان شامل تغییر نوسان، ریسک تورم و ریسک فاجعه، بهعنوان محرکهای بالقوه کاهش موقت قیمت داراییها هستند. توضیحات سازمانی و نهادی شامل شکنندگی بخش مالی و محدودیت در آربیتراژ است.

با بررسی طیفی از نظریهها ما متوجه شدیم که حبابهای منفی بهخوبی توسط عوامل کلان اقتصادی یا نهادی توضیح داده نمیشوند. نظریه سوگیری انتخاب نمونه نیز بهنظر نمیرسد که توضیحدهنده باشد. روش دیگر، نظریههای رفتاری هستند که با یافتهها سازگارند.

آنها شامل وحشت یا سایر شوکهای موقتی به احساسات و حبابها هستند (ارزشگذاری بیش از حد موقت و غیرمنطقی که منجر به سقوط میشود). فهم نقش این احساسات درحالیکه امیدوارکننده است اما آزمایش آنها با دشواری همراه است.

ادبیات طولانی پیرامون پیشبینی بازده بازار سهام در افق بلند وجود دارد که بیشتر آنها یک رابطه خطی بین مجموعهای از متغیرهای اقتصاد کلان و بازده آتی را مدلسازی میکنند، اگرچه محدودیتهای این رویکرد مورد مطالعه و بحث قرار گرفتهاند، اجماع بر این است که ترکیبی از بازدههای گذشته، نسبتهای مالی و نرخهای تنزیل، قدرت پیشبینی دارند.

این مجموعه وسیع بهدنبال شناسایی برخی مدلها یا قوانین سازگار است که بر رفتار بازار تحت طیف کاملی از شرایط حاکم است. رویکرد ما در این گزارش از این جهت متفاوت است که ما روی رویدادهای شدید تمرکز میکنیم تا مجموعهای جامع از نتایج را مستند کنیم.

سپس شرایط مختلفی را بررسی میکنیم که ممکن است بر نتایج تاثیر بگذارد و آنها را با نظریههای پیشنهادی مقایسه میکنیم. مستندسازی نتایج تاریخی ممکن است راهنمای کاملی برای پیشبینی پیامدهای آتی سقوط بازار سهام نباشد، اما بهتر از تکیه بر تجربه شخصی یا حکایتهای انتخابی در مورد سقوطهای قبلی بازار است، بنابراین هدف ساده ما گزارش دفعات سقوط بازار و توزیع بازدههای بعدی است.

هدف دوم ما ارزیابی برخی از نظریههای ارائهشده برای توضیح پویایی بازارها پس از سقوط است. مویر (2017) یک شکل V در قیمت داراییها را بهطور خاص با بحرانهای مالی در 140سالگذشته و 14 بازار مستند میکند.

البته این الگو با عوامل اساسیتری مانند شوکهای مصرف یا سایر رویدادهای مهم اقتصاد کلان مرتبط نیست. در عوض، کاهش قیمت دارایی ممکن است منعکسکننده ناراحتی ناشی از نهادهای مالی باشد. نشان داده شده است که محدودیتهای مالی باعث افزایش فروش سهام و کاهش در قیمت داراییها میشود که پس از آن دوباره با افزایش مجدد همراه میشود. کوال و استافورد(2007) این الگو را برای سهام نگهداریشده توسط صندوقهای سرمایهگذاری مشترک که جریان خروجی بزرگی را تجربه میکنند، مستند میکنند.

بهطور خلاصه، هم عرضه و هم تقاضای دارایی تحتتاثیر پریشانی و نگرانی نهادی قرار دارند. نخست، ما آزمایش میکنیم که آیا سقوطهای بازار مرتبط با بحرانهای مالی احتمال بازگشت دارند یا خیر. دوم، ما بازده بازار را پس از سقوطهای نامرتبط جهانی مقایسه میکنیم.

با فرض اینکه سقوطهایی که در سطح جهانی رخ میدهند بیشتر با محدودیتهای آربیتراژ مرتبط هستند، فرضیه محدودیت مالی پیشبینی میکند که پس از سقوطهای نامرتبط احتمال بازگشت مجدد کمتر خواهد بود. ما حتی در این دورهها شواهدی برای حبابهای منفی پیدا میکنیم.

بهطور کلی، توضیحات اقتصاد کلان، پویایی قیمت دارایی را به تغییرات در بازده موردانتظار و نرخ تنزیل ناشی از متغیرهای اساسی نسبت میدهند.

متغیرهای توضیحی پیشنهادی بسیار زیاد هستند اما معمولا شامل نسبتهای ارزشگذاری، شاخصهای نرخ تنزیل، معیارهای فعالیت اقتصادی و بلایای نادر تحققیافته یا پیشبینیشده هستند.

برکمن، جاکوبسن و لی یک الگوی V شکل در بازده سهام حول درگیریهای سیاسی پیدا کردند؛ کاهش بازده در طول یک بحران و افزایش بازده پس از حل آن. ارو و اورسو نشان میدهند که سقوطهای بازار سهام که با بزرگی اوج به پایین تعریف میشوند، با رکود اقتصادی مرتبط هستند.

نتایج ما پیامدهایی برای سیاست سرمایهگذاری دارد. سرمایهگذاران بهدنبال عملکرد بازار هستند. سقوط در قیمت داراییها ممکن است باعث کاهش سرمایهگذاری در بازارهای سهام شود. سقوط ممکن است بر انتظارات و نگرشها در مورد بازده بازار آتی تاثیر بگذارد. گوتزمن، کیم و شیلر (2017) دریافتند که افزایش احتمال سقوط در نظر سرمایهگذاران با کاهش جریان وجوه به صندوقهای مشترک سهام مرتبط است، در نتیجه نشاندادن آنچه تاریخ باید در مورد مسیر واقعی بازارها پس از سقوط به ما بگوید، ارزشمند است.

توضیحات بالقوه

در این بخش، فرضیههایی را ارزیابی میکنیم که ممکن است نتایج بخش قبل را توضیح دهند.

بر اساس مفروضات خاص، توضیحات سازمانی، بسته به اینکه یک سقوط در بازارها گسترده باشد و نه یک رویداد انفرادی، تفاوتها را در بازگشت بازار پیشبینی میکند. سقوطی که همزمان با کاهش بازارهای سهام در سراسر جهان است، به احتمال زیاد با ناراحتی موسسات مالی و سرمایهگذاران همراه است زیرا ارزش وثیقه بهطور گسترده کاهش مییابد. این بدان معناست که زمانیکه یک سقوط با کاهش متوسط بازار جهانی همزمان شود، احتمال بازگشت بازار باید بیشتر باشد.

تضادهای سیاسی ممکن است با رویدادهای مهم اقتصاد کلان و رکود بازار سهام همزمان باشد. بهطور قابلتوجهی، برکمن، جاکوبسن و لی (2011) مستند میکنند که بازده بازار عموما در آغاز و در طول درگیریهای سیاسی منفی است. در سالهایی که درگیریهای سیاسی پایان مییابد، بازده بازار عموما مثبت است، اگرچه از نظر آماری بهطور معنیداری اینطور نیست.

بهطور خلاصه با استفاده از تحلیل آماری، ما عملکرد بازارهای سهام جهانی را پس از سقوط با بزرگیهای مختلف مستند میکنیم. نکته جالبتوجه این است که آیا بازگشت پس از یک سقوط بزرگ – یک «حباب منفی» محتمل است یا خیر.

با استفاده از نمونه بزرگی از 101شاخص بازار سهام جهانی که بیش از چهار قرن طول میکشد و اکثر بازارهای سهام شناسایی شده جهان را دربر میگیرد، چندین چیز را مییابیم. اولا، سقوطهای بازار با بزرگی زیاد نادر هستند، اما بهرغم نادربودن، آنها بهطور بالقوه جالب هستند.

کاهش ارزش دارایی به نصف برای سرمایهگذاران ترسناک است، سیستم مالی را مختل میکند و ممکن است نشاندهنده تغییر عمده در انتظارات بازار در مورد بازده و ریسکهای آتی باشد. حتی ممکن است یک خطر بالقوه برای بازار باشد. سرمایهگذاران بهدرستی نگران سقوطهای بزرگ هستند، اگرچه آنها معمولا احتمال یک سقوط را بیش از حد برآورد میکنند.

ما یک نظم جالب و شاید آرامشبخش پیدا میکنیم؛ احتمال بازده مثبت بزرگ بهدنبال کاهش حداقل 50درصدی بازار بیشتر است. بازدهی پس از یک سقوط شدید بهطور متوسط بیش از 10درصد بیشتر از بازدههای پس از یک رشد در بازار است. ما همچنین شواهدی را در نمونه وسیع خود پیدا کردیم که نشان میدهد کاهشهای کوچک و سادهتر پویایی مخالفی را نشان میدهند.

کاهش 10درصد تا 20 درصد بازار به احتمال زیاد با کاهش دیگری همراه است. توضیح این پویاییها چالشبرانگیز است. ما تعدادی آزمون را برای تمایز بین برخی از نظریههای متقاعدکننده رایج انجام میدهیم. ما پشتیبانی کمی برای توضیحات نهادی و سازمانی پیدا میکنیم.

به همین ترتیب، ما از توضیحات اقتصاد کلان و نظریه سوگیری انتخاب نمونه نیز پشتیبانی چندانی نمیکنیم. در نهایت، یافتههای ما با نظریههای رفتاری همخوانی دارد. بدبینی یا شور و نشاط سرمایهگذار عموما میتواند بهصورت بازگشت متوسط بازار تفسیر شود، اما در نهایت ممکن است بهصورت یک حباب مثبت یا منفی ظاهر شود.

در سقوطهای بزرگ ممکن است ذهن بازیگران بازار اینطور تفسیر کند که بازار بیش از حد سقوط کرده و ارزش ذاتی آن بیشتر از ارزش فعلی آن است و در نتیجه بهعنوان یک حباب منفی در نظر گرفته شود مسالهای که در سقوطهای کوچک بازار ممکن است صدق نکند.

از طرفی همین مساله میتواند در رشد بیش از حد بازار نیز تاثیر گذاشته و رشد بازدهی بازار را پس از یک دوره رشد کاهش دهد که در ذهن بازیگران بازار بهعنوان حباب مثبت تفسیر میشود.