پیشنویس وین در تهران بررسی میشود؛ چند کلمه تا احیای توافق هستهای؟

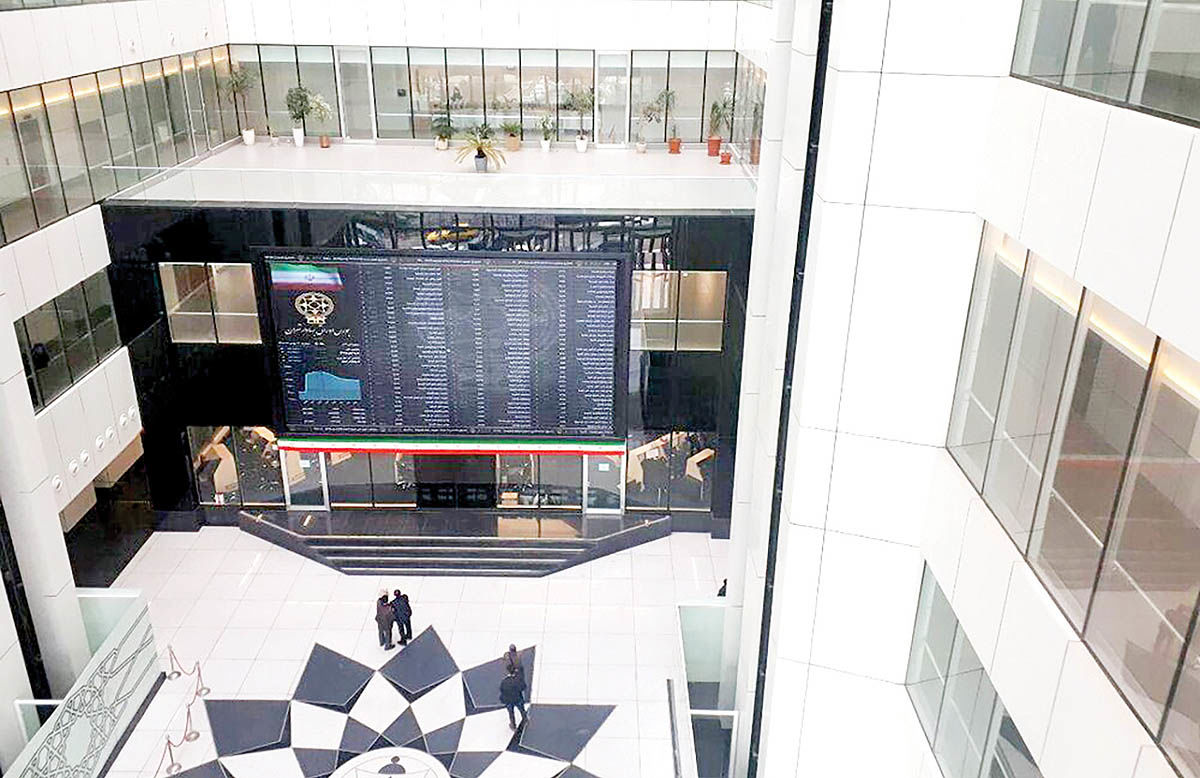

کوک برجامی ساز بورس

بورس تهران در هفته گذشته با داشتن دو روز کاری کمتر شاهد وضعیتی متعادل با شرایطی مثبت اما خفیف بود. طی این هفته شاخصکل موفق شد تا با افزایش ۷/ ۰درصدی، سریال افتهای هفتگی متوالی در تابستان را به پایان برساند. در این میان، برخی گروههای موسوم به برجامی نظیر گروه بانک و خودرو در مجموع شرایط بهتری داشتند و کلیت بازار نیز بهویژه در روز شنبه، همگام با دریافت اخباری مبنیبر پیشرفت مذاکرات هستهای در وین رشد کرد.

واکنش محتاطانه به تحولات مربوط به مذاکرات وین در حالی صورت میگیرد که پیشتر، این تلقی نزد اکثر فعالان بازار وجود داشت که حصول توافق به دلیل احتمال تقویت ارزش ریال و کنترل تورم فزاینده رویداد مطلوبی نیست، زیرا چشمانداز رشد درآمد شرکتها و افزایش نرخ تسعیر ارز را محدود میکند، با این حال با گذشت بیش از ۱۵ماه از آغاز فرآیند مذاکرات و تداوم حاکمیت فضای تورمی و رکود همزمان بورس، این طرز تلقی تا حد زیادی تضعیف شده است؛ بهویژه آنکه به دلیل فشارهای ناشی از کسریبودجه، سیاستهای دولت به سمت ایجاد فشار هزینهای بر شرکتها و مداخلات قیمتی با هدف مهار تورم گراییده است. از این منظر، توافق احتمالی و رفع تحریمهای فروش نفت میتواند با کاهش ریسک سرمایهگذاری، زمینهساز رونق بورس شود.

اهمیت عرضه خودرو در بورسکالا

اگر اتفاق غیرمنتظرهای رخ ندهد، میتوان به شکستن قفل عرضه خودرو در بورسکالا با فروش محصولات گروه بهمن در روز چهارشنبه هفتهجاری امیدوار بود. این رویداد مهم، پس از چهار سال قیمتگذاری دستوری و ایجاد فاصله قابلتوجه بین نرخ کارخانه و بازار اکثر خودروهای مصرفی، نخستین گام در راستای فروش مستقیم و بدون محدودیت خودرو توسط شرکتها محسوب میشود. همزمان بهرغم زیان انباشته سنگین شرکتهای بزرگ این گروه، وضعیت سهام این صنعت در هفته گذشته رو به بهبود بود و شاخص مربوطه ۴درصد در مقیاس هفتگی افزایش یافت. اهمیت رویداد مزبور برای دو شرکت ایرانخودرو و سایپا از آن جهت حائزاهمیت است که اولا تفاوت قیمت بازار با نرخ مصوب فروش محصولات پرتیراژ بعضا به محدوده ۱۰۰درصد رسیده و تفاوت بسیار مهمی در عدمالنفع این شرکتها از وضعیت موجود ایجاد کرده است. نکته دوم این است که حاشیه زیان خالص فعالیت ایرانخودرو بهعنوان نمونه در فصل بهار کمتر از ۵درصد بوده است. بدین ترتیب، در صورتیکه امکان فروش محصولات پرتفاضای ایرانخودرو با نرخی در میانه قیمت دستوری و نرخ بازار فراهم شود، این شرکت به دلیل خاصیت اهرمی (درآمد فروش بالا) به یکی از سوددهترین بنگاههای بازار سرمایه کشور تبدیل خواهد شد! وضعیت مشابهی در مورد سایپا نیز وجود دارد و البته این شرکت بهدنبال عرضه محصولات در بورسکالا از طریق پذیرش خودرویشاهین است، بنابراین بهنظر میرسد تحول بزرگتر از عرضه بلوک مدیریتی خودروسازان برای این گروه عبارت از تحقق وعده عرضه کل محصولات در بورس خواهد بود؛ وعدهای که اگر محقق شود نهتنها به مانند تجربه محصولات گروه بهمن باعث تعدیل قیمتهای کاذب خودرو در بازار آزاد میشود، بلکه با شکلگیری یک بازی برنده بین مصرفکنندگان، سهامداران و خودروسازان در نهایت هم به خروج شرکتهای این صنعت از وضعیت اسفبار کنونی میانجامد و هم امکان رشد تولید و سرمایهگذاری با جذب منابع جدید را تسهیل میکند.

عبور سیمان از دوران التهاب؟

معاملات سیمان در بورسکالای ایران برای دومین هفته متوالی شاهد پیشیگرفتن حجم عرضه نسبت به تقاضا به میزان قابلتوجه نیممیلیون تن بود. قیمت معاملات هر تن از این کالا هم بدون تغییر خاصی در محدوده کمتر از ۷۰۰هزارتومان برای پنجمین هفته متوالی قرار گرفت؛ این در حالی است که به اعتقاد کارشناسان، پس از بالا گرفتن التهاب تقاضا در اواخر خردادماه و ثبت نرخ میانگین موزون ۸۰۰هزارتومانی برای قیمت هر تن سیمان در بورس، نظارت و مدیریت بر سمت تقاضا اعمالشده تا قیمتهای معاملاتی از حد مشخصی تجاوز نکند. این موضوع در تیرماه باعث ایجاد شکاف قابلملاحظه بین قیمت بازار آزاد و بورس شد، اما بررسی قیمتهای کنونی نشان میدهد که با احتساب هزینههای جانبی (شامل مالیات، توزیع، سود خردهفروشی و...) تفاوت این دو نرخ به محدوده عادی بازگشته است؛ به عبارت دیگر میتوان گفت التهاب قبلی که به دلیل هراس از قطعی برق و کاهش تولید شرکتها ایجاد شده بود، برطرف شده و نرخهای کنونی بورسکالا تفاوت مهمی با قیمت آزاد ندارند.

بخشی از رفع التهاب مزبور، مربوط به وضعیت متفاوت تامین برق کارخانهها در سالجاری بوده که بهرغم قرارداشتن در اوج فصل گرما، در یکماه گذشته تا ۲۵درصد بالاتر از مدت مشابه سالقبل بوده است و به این ترتیب با بهبود حجم تولید، انتظار میرود با حذف کامل محدودیتهای طرف تقاضا، ثبات کنونی بازار سیمان ادامه یابد. البته این نکته حائزاهمیت است که حتی با فرض پایدار ماندن قیمت فعلی تا پایان فصل، نرخ فروش متوسط شرکتهای سیمانی حدود ۲۵درصد بالاتر از فصل بهار خواهد بود؛ وضعیتی که امیدها برای انتشار گزارشهای مطلوب عملکرد از این صنعت در فصل تابستان را زنده نگاه میدارد.

رخسار زرد بازار مسکن در چین

هرچند در سالگذشته خبر نکول (Default) غول ساختمانی چین بهنام اورگراند (Evergrande) در پرداخت بدهیها، مدتی سرخط رسانههای اقتصادی جهان را به خود اختصاص داد اما نگاهی دقیقتر به حجم عدمایفای تعهدات در بخش مسکن چین، حکایت از آشکارشدن نوک کوهیخ در بحران بخش مستغلات این کشور دارد. بر اساس آمار موجود، از ابتدای سال۲۰۲۱ تاکنون، ۳۰ شرکت ساختمانی در چین بر روی حدود یکتریلیون دلار از بدهی یا سررسیدپرداخت سود بدهی خود نکول کردهاند که کمتر از یکسوم آن متعلق به غول ساختمانی اورگراند است. علاوهبر این برای نخستینبار در ۷ سالگذشته، نرخ رشد قیمت مسکن بر اساس آمار رسمی به محدوده منفی در مقیاس سالانه واردشده و این در حالی است که منابع مستقل و غیردولتی، کاهش بیش از ۱۰درصدی نرخ معاملاتی متوسط مسکن در شهرهای چین را گزارش کردهاند. همزمان بخشی از پیشخریداران مسکن در چین نیز به دلیل بیثباتی بازار و عدمایفای تعهدات سازندگان، پرداختهای خود را متوقف کردهاند. بر اساس برآورد دویچهبانک آلمان، حدود ۲۹۶میلیارد دلار از پرداخت تعهدات خریداران در معرض نکول است. در کنار همه اینها، برآوردها از فروش مسکن چین از انقباض ۲۵درصدی در سالجاری نسبت به سالقبل خبر میدهد که یکی از جدیترین افتهای این صنعت در تاریخ چهار دهه شکوفایی دومین اقتصاد جهان بهشمار میرود. اهمیت موضوع وقتی بیشتر میشود که به سهم بیش از ۲۰درصدی فعالیتهای ساختوساز در آمار تولید ملی سالانه چین توجه شود. برخی از خبرهترین کارشناسان اقتصادی معتقدند که این بخش مهم از اقتصاد چین وارد دورهای از رکود مزمن شده که خروج از آن در کوتاهمدت میسر نیست. با توجه به اهمیت بخش مستغلات چین بر تقاضای گروه مهمی از مواد خام (شامل سنگ آهن، فولاد، مس و...) افت این حوزه میتواند پیامدهای میانمدت جدی و پایدار برای بازار کامودیتی بهویژه در حوزه مرتبط با فعالیتهای ساختوساز داشته باشد.

چند کلمه مانده تا احیای برجام؟