آیا تعادل به بازار سهام بازمیگردد؟

استقبال بورس از کاهش محدودیتها

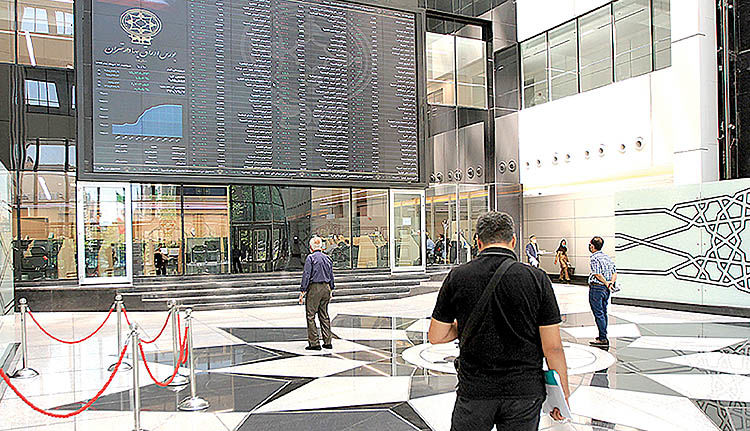

غوغای کامودیتی و سکوت بورس تهران

بر اساس تئوری موسوم به «قورباغهپخته» در روانشناسی، هر فرآیند شدید وقتی بهصورت تدریجی روی دهد، آثار متفاوت با حالتی دارد که همان اتفاق به شکل فوری روی دهد. مرور روند بازار جهانی و واکنش سهام مرتبط در بورس تهران هم نشانههایی از تطابق با این نظریه در عرصه عملی دارد. محاسبه بر اساس شاخص وزنی قیمت موادخام موثر بر سودآوری شرکتهای بورس تهران نشان میدهد که این شاخص نسبت به فروردین۹۹، بیش از ۵/ ۲ برابرشده است. اگر هم مبنا را به قبل از شیوع کرونا یعنی ابتدای سال ۲۰۲۰ ببریم، شاخص مزبور رشد بیش از ۶۰ درصدی را به ثبت رسانده است. به این ترتیب، در حالی که تمرکز اصلی فعالان بازار سهام بر نرخ دلار قرار دارد، نرخهای جهانی بهعنوان عاملی با کارکرد مشابه در تعیین سودآوری شرکتهای بزرگ، جهش کمسابقهای را شاهد بودهاند. از این منظر، قیمت فروش شرکتهای کالایی در شرایط کنونی مشابه نرخ موثر دلار ۳۵ هزار تومانی با احتساب نرخهای جهانی در سطح قبل از شیوع ویروسکرونا است! از اینرو میتوان گفت روند قیمت کامودیتیها در سطح جهانی تا به اینجای کار نهتنها اثر افت ارز را خنثی کرده بلکه موجب رکوردشکنی نرخهای فروش برخی شرکتها نسبت به زمانی شده که ریال، کف ارزش خود در مهرماه سال گذشته را تجربه میکرد. بیتفاوتی نسبی خریداران سهام به این تحول بنیادی تاحدی میتواند به عدماطمینان از ثبات نرخهای جهانی در افق میانمدت مربوط باشد. بنابراین با گذشت زمان و اطمینان بیشتر از امکان تداوم قیمتهای فعلی فروش، جذابیت بنیادی سهام مرتبط بهطور نسبی افزایش خواهد یافت.

درسهای سالگرد شاخص یک میلیونی ...

۲۰ اردیبهشت ۹۹ مقارن با روزی بود که برای نخستینبار شاخصکل بورس تهران هفت رقمی شد و مرز یک میلیون واحدی را پشتسر گذاشت. آن روزها مقارن با شتابگیری ورود فزاینده نقدینگی، رشد ممتد قیمت سهام، تشویق مسوولان به سرمایهگذاری در بورس و شادمانی اهالی بازار از روند صعودی بود. در آن ایام، صدای نقد و هشدار به غایت ضعیف بود و اکثریت کارشناسان اعتقاد بر تداوم صعود و توجیهپذیر بودن رشد بیشتر قیمت سهام داشتند. این پیشبینی البته تا سه ماه بعد بهخوبی محقق شد تا جاییکه شاخص یک میلیونی دو برابر شد و رکورد خارقالعادهای را در تاریخ ثبت کرد. در مسیر برگشت نیز از شاخص۶/ ۱میلیونی به سمت پایین، گروهی از کارشناسان بر ارزندگی سهام بنیادی و بزرگ تاکید داشتند. با این حال بهرغم تداوم رشد نرخهای فروش شرکتها ناشی از جهش قیمتهای جهانی، روند نزولی سهام کمابیش ادامه یافته است.

در آن زمان، اگر از فعالان بازار درخصوص غیرجذابترین فرصت سرمایهگذاری سوال میشد احتمالا نام «صندوقهای با درآمد ثابت» فصل مشترک اکثر پاسخها بود. با این وجود، بهرغم فراز و فرود سنگین یک سال گذشته در بورس، بازدهی میانگین صندوقهای بادرآمد ثابت از ۲۰ اردیبهشت ۹۹ تاکنون از بازده میانگین شاخصکل و حتی دلار بیشتر بوده است. در این میان، هرچند نقش تحولات سیاسی را در تغییر مسیر بازارها نمیتوان منکر شد اما آنچه بهعنوان یک آموزه رفتاری از تجربه اخیر میتوان مدنظر داشت این است که اوج هیجانات صعودی یا نزولی در بازارها که با خرید یا فروشهای گسترده اکثریت سرمایهگذاران توام است، مقارن با همان دورهای است که روند موجود به نقطه انتها بسیار نزدیک شده و با گذشت زمان، گروهی که بر پایه خوشبینی یا بدبینی فراگیر پیرامونی تصمیمات سرمایهگذاری خود را تنظیم میکنند بیشترین آسیب را متحمل خواهند شد.

بوی رکود از بازار رقیب

از زمان آغاز رکود بورس در مرداد گذشته، یک نقد رایج در بین اهالی بازار سرمایه عبارت از اشاره به تداوم رشد نرخ مسکن و پررنگ کردن تناقض رفتاری آن با روند نزولی سهام بوده است. این مقایسه البته سبقت قابلملاحظه بازده بازار سهام از مسکن پیش از این دوره خاص را در نظر نمیگیرد و صرفا بر واگرایی رفتاری در نیمه دوم سال گذشته تاکید دارد. در هر صورت، با عبور نرخ متوسط معاملاتی هر مترمربع آپارتمان مسکونی در تهران از ۳۰ میلیون تومان در اسفند گذشته، معادل دلاری ارزش معاملاتی مسکن برای اولینبار از سقف این متغیر در دهه ۹۰ شمسی فراتر رفت. با این حال، گزارش فروردین ماه بانکمرکزی از اولین افت ماهانه ارزش مسکن در یک سال گذشته حکایت دارد. به این ترتیب، با کاهش ۳درصدی در فروردین، نرخ مورد اشاره به کانال ۲۹ میلیون تومانی بازگشت. مطالعات میدانی در اردیبهشت ماه نیز حکایت از تداوم افت قیمت و حجم معاملات دارد که میتواند دومین نشانه تایید رکود در شرایط کنونی باشد.

رفتارهای تاریخی بازار املاک نشان میدهد که دورههای رکود معمولا به صورت فرسایش زمانی چند ساله محقق میشود؛ با این وجود، افزایش بیشتر نرخ مسکن نسبت به دلار در سیکل اخیر این احتمال را ایجاد میکند که در کوتاهمدت، اصلاح تدریجی نرخ مسکن به سمت کانال تاریخی هزار تا ۱۲۰۰ دلاری ادامه یابد. از منظر بازار سهام نیز کشیدهشدن ترمز رونق مسکن میتواند پتانسیل بهتری برای جذب نقدینگی در هماوردی با این رقیب دیرینه فراهم کند.