پنجمین جلسه شورایعالی هماهنگی اقتصادی برگزار شد

مدیریت نقدینگی بازار

سه خروجی جلسه

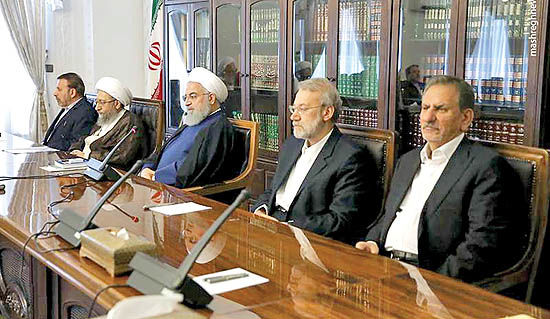

پس از آنکه ریشه واحد آشفتگی در بازارهای مختلف دوره اخیر در محافل مختلف و از سوی صاحبنظران به نقدینگی سیال موجود در بازار وصل شد، اینبار مساله مدیریت نقدینگی در جلسه شورایعالی هماهنگی اقتصادی مورد تمرکز قرار گرفت. پنجمین جلسه شورایعالی هماهنگی اقتصادی به ریاست رئیسجمهور و با حضور سران قوا برگزار شد که خروجی آن چند اقدام در حیطه مدیریت سیاستپولی بود. در این جلسه که دیروز برگزار شد، پس از بررسی گزارش ولیالله سیف، رئیسکل بانک مرکزی و محمدباقر نوبخت رئیس سازمان برنامه و بودجه درباره وضع نقدینگی، مقرر شد مطالبات بانک مرکزی از شرکتهای تعاونی و موسسات غیرمجاز در کوتاه مدت براساس روشهای مصوب تصفیه شود. درخصوص تصفیه دیون بانکها به بانک مرکزی نیز در دوره زمانی محدود و با نظارت هیاتی متشکل از نمایندگان سه قوه تصمیماتی اتخاذ شد تا بدهی بانکها به بانک مرکزی پرداخت شود. همچنین براساس مصوب جلسه، وزارت امور اقتصادی و دارایی مجاز است تمام یا بخشی از سهام و داراییهای تحت مالکیت دولت را در چارچوب روشهای جاری یا در قالب «صندوق سرمایهگذاری معاملهپذیر» با مکانیزمهای تشویقی و با رعایت سیاستهای کلی اصل ۴۴ قانون اساسی در بورس واگذار کند.

سایه نقدینگی بر بازارها

از سال ۱۳۵۳ تا سال گذشته نقدینگی بهطور متوسط هر سال حدود ۲۶ درصد و پایه پولی نیز بهطور متوسط حدود ۲۳ درصد رشد داشته است. در حالی که براساس رابطه مقداری پول انتظار میرفت در بلندمدت سطح قیمت نیز به همین مقدار رشد میکرد اما بررسی گزارشهای بانک مرکزی نشان میدهد که در این بازه زمانی بلندمدت متوسط رشد تورم حدود ۱۸ درصد بوده است. به این معنی که بخشی از نقدینگی موجود به تورم کالاها و خدمات منجر نشده و در جریان تبدیل به تورم در محلی قفل شده است. اگرچه بخشی از این شکاف را میتوان به تغییرات سال پایه در خلال زمان نسبت داد، اما نقش عوامل قفلکننده نقدینگی اجتنابناپذیر است. هجوم بخشی از نقدینگی به سمت بازارهای داراییهای سرمایهگذاری، افزایش سرعت گردش پول و افزایش نسبت شبهپول به پول بخشی از این شکاف را توضیح میدهد. بنابراین اینکه تورم در بلندمدت در اقتصاد ایران دو رقمی بوده و بازار داراییها بهطور مقطعی آشفته میشوند از نقطهنظر نقدینگی نهتنها مساله عجیبی نیست بلکه کمتر از مقدار موردنظر نیز اتفاق افتاده است، بنابراین در این مقطع این سوال مطرح میشود که سرچشمه رشد این نقدینگی کجاست و چرا سیاستگذار قدرت مهار آن را ندارد؟ عموما نقدینگی از دو کانال «فشارهای بودجهای دولت» و «ترازنامه بانکها» وارد جریان اقتصاد میشود؛ بهطوریکه در مقاطعی دولت بهمنظور پوشش پروژههای عمرانی و گاهی بهمنظور پوشش مخارج جاری خود سیستم بانکی را وادار به افزایش عرضه پول میکند. در طرف مقابل، بانکها نیز بهمنظور تداوم فعالیت خود تسهیلات ارائه کرده که اگر نسبت عدم بازگشت این تسهیلات افزایش یابد، حجم نقدینگی نیز متناسبا افزایش خواهد یافت. نقدینگی رشد یافته در دولت قبل بهمنظور پوشش مسکنمهر و سایر طرحها را عموما به منشا بودجهای دولت نسبت میدهند، در طرف مقابل نقدینگی در سالهای اخیر را عمدتا به آشفتگی در ترازنامه بانکها نسبت میدهند. افزایش نسبت مطالبات معوق در سالهای اخیر، بخششهای معوقات بانکی و تخفیفهایی روی این مطالبات همه از عواملی است که رشد نقدینگی در سالهای اخیر را توضیح میدهند. امروزه برخی سیاستگذاران رشد نقدینگی در سالهای گذشته را اجتنابناپذیر و بهمنظور پوشش خطرات بانکی الزامی میدانند. این در حالی است که تجربه کشورهای خارجی نشان میدهد که برخی از این کشورها بحران بانکی را با گذر صحیح از نقدینگی پشتسر گذاشتند. شاید ملموسترین تجربه را بتوان به اقتصاد آمریکا در خلال بحران مالی نسبت داد که هزینه درمان بحران از طریق پایه پولی پرداخته شد، اما نقدینگی نهتنها افزایش نیافت بلکه بالنسبه کاهش رشد را تجربه کرد.

معمای افزایش پایه پولی آمریکا

بررسی سیستم اقتصاد کلان آمریکا نشان میدهد که در سالهای پس از بحران مالی بزرگ سیستم پولی این کشور روند به ظاهر متناقضی را تجربه کرده است. این تناقض مربوط به روند رشد پایه پولی و تورم در سالهای پس از بحران مالی در این کشور است. این روند به ظاهر متناقض را میتوان در بررسی اقتصاد کلان این کشور در دو بازه ۴ ساله قبل و بعد از سال ۲۰۰۷ به تصویر کشاند. در چهار سال قبل از ۲۰۰۷ روند هر سه متغیر پایه پولی، نقدینگی و تورم ملایم بوده است. اما در ۴ سال بعد از ۲۰۰۷ ، در حالی که پایه پولی رشد جهشی داشته اما نقدینگی و تورم بهطور کامل مهار شده است. پایه پولی در ۵ سال منتهی به ۲۰۰۷ بهطور متوسط هر سال کمتر از ۵ درصد رشد داشته و بهطور کلی در این بازه زمانی حدود ۱۴ درصد رشد داشته است. رشد نقدینگی یا Broad Money آمریکا نیز در این مدت حدود ۴۰ درصد بوده است. در طرف مقابل، شاخص قیمت در این بازه زمانی بهطور متوسط حول ۳ درصد رشد داشت. اما بعد از سال ۲۰۰۷ پایه پولی در آمریکا با سرعت قابلملاحظهای افزایش یافت. پایه پولی در سال ۲۰۰۸ حدود ۱۰۰ درصد، در سال ۲۰۰۹ حدود ۱۵ درصد و در سال ۲۰۱۱ حدود ۳۶ درصد رشد یافت. برآیند این رشد باعث شد تا در ۴ سال بعد از ۲۰۰۷ پایه پولی ۲۳۰ درصد رشد کند، این در حالی است که در ۴ سال قبل از این سال، پایه پولی کمتر از ۱۴ درصد افزایش یافته بود. با وجود این رشد پایه پولی، در ۴ سال دوم نهتنها تورم افزایش نیافت بلکه سرعت رشد شاخص قیمت نسبت به بازه ۴ ساله اول نیز کاهش یافت. مهمترین علت را میتوان به جریان تبدیل پایه پولی به نقدینگی نسبت داد؛ بهطوریکه در این چهار سال نقدینگی تنها حدود ۱۳ درصد رشد کرد. بنابراین در حالی که در بازه ۴ سال دوم پایه پولی به میزان چشمگیری افزایش یافته اما نرخ رشد نقدینگی و تورم در این بازه نسبت به بازه ۴ سال اول مهار شده است. میتوان گفت پایه پولی در مسیر تبدیل به نقدینگی مهار شده و رشد جهشی آن به نقدینگی تبدیل نشده است. مسیر تبدیل پول به نقدینگی از طریق شاخص «ضریب تکاثر نقدینگی» توضیح داده میشود. بررسی دادههای پولی اقتصاد آمریکا نشان میدهد که در این بازه زمانی ۸ ساله ضریب تکاثر نقدینگی تغییر قابلملاحظهای کرده است. در ۴ سال اول مورد بررسی ضریب تکاثر بهطور متوسط حدود ۱۳ واحد اما در ۴ سال دوم روند کاملا معکوس شده بهطوریکه ضریب تکاثر در این بازه زمانی بهطور متوسط حدود ۶ واحد بوده است. به این معنی که پول داغی که از طریق فدرال رزرو به بازار آمریکا وارد شده به حدی در جریان تسهیلات مجددRe-loan قرار گرفته که در بازه اول حدود ۱۳ برابر خود و در بازه دوم تنها حدود ۶ برابر خود نقدینگی ایجاد کرده است. دلیل این کاهش قدرت خلق اعتبار را میتوان در بررسی ترکیب ترازنامه فدرالرزرو دنبال کرد؛ بهطوریکه بعد از اینکه بحران مالی آمریکا از طریق افزایش پایه پولی مدیریت شد اما فدرالرزرو بهمنظور مدیریت تورم انتظاری، پایه پولی را به ترازنامه بانکها به حالت قفلشده درآورد. فدرالرزرو با افزایش نرخ بهرهروی سپردههای بانکی، پایه پولی منتشرشده بهمنظور مدیریت بحران بانکی را به ترازنامه خود بازگرداند و تورم بهطور کامل مهار شد.

ارسال نظر