اخزا چیست و نرخ YTM چه میگوید؟

از قیمت کشفشده در بازار ثانویه براساس مکانیزم عرضه و تقاضا، میتوان برای محاسبه نرخ بازده تا سررسید یا همان YTM استفاده کرد. نرخ بازده تا سررسید، متوسط بازده سالانه مورد انتظار سرمایهگذار در صورت نگهداری اوراق تا تاریخ سررسید است. این نرخ تنزیلی است که ارزش حال تمام جریانهای نقدی آتی (پرداختهای کوپن و بازپرداخت اصل) را با قیمت جاری بازار اوراق برابر میکند. به عبارت سادهتر، بازده تا سررسید همان نرخ بازده داخلی (IRR) است که اگر اوراق را با قیمت فعلی خریداری کنید و تا سررسید نگه دارید، به دست خواهید آورد. محاسبه نرخ بازده تا سررسید برای اوراق بدون کوپن نسبت به اوراق دارای کوپن سادهتر است؛ زیرا جریان نقدی آتی (به صورت پرداخت دورهای) ندارد و بنابراین برای این دسته از اوراق، نرخ بازده تا سررسید اساسا بازده سالانهای است که سرمایهگذار با نگهداری اوراق تا سررسید به دست خواهد آورد.

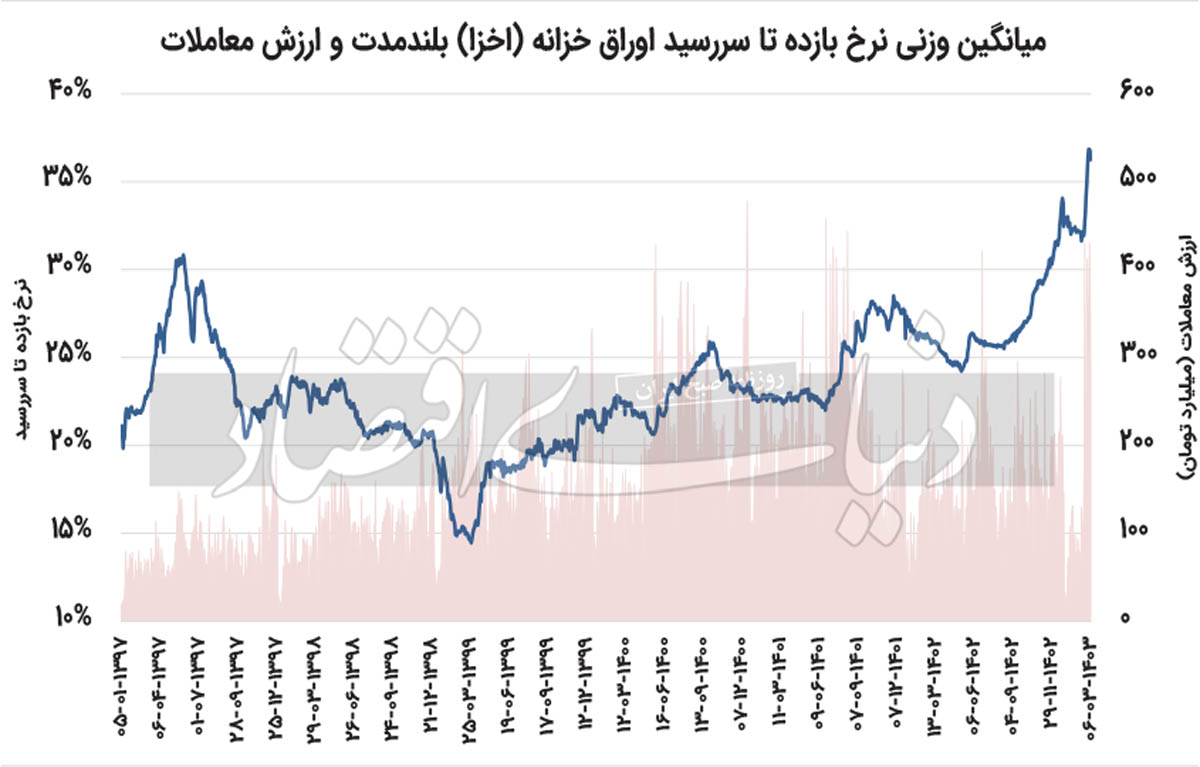

از آنجا که دارندگان اوراق اخزا در زمان سررسید مبلغی ثابت معادل ارزش اسمی این اوراق را دریافت خواهند کرد، هرچه در بازار با قیمتی پایینتر مورد معامله قرار بگیرند، بازدهی بالاتری برای دارندگان به همراه خواهند داشت. به عبارت دیگر، قیمت پایینتر معادل نرخ بالاتر و برعکس خواهد بود. در هفتههای اخیر با بازگشایی نماد اوراق اخزای تخصیصیافته به پیمانکاران در پایان سال گذشته، دارندگان این اوراق به جهت تامین نقدینگی موردنیاز خود اقدام به فروش سنگین این اوراق در بازار ثانویه فرابورس کردند که با ضعف جبهه خرید و نیز با عدمحضور پرقدرت بانک مرکزی به عنوان خریدار در بازار اوراق دولتی، قیمت این اوراق کاهش یافت که متعاقبا به معنی افزایش متوسط نرخ بازده تا سررسید یا همان YTM است.