آیا تغییرات نرخ بهره مانند گذشته مسیر فلز زرد را تغییر نمیدهد؟

خروج طلا از یک رابطه سنتی

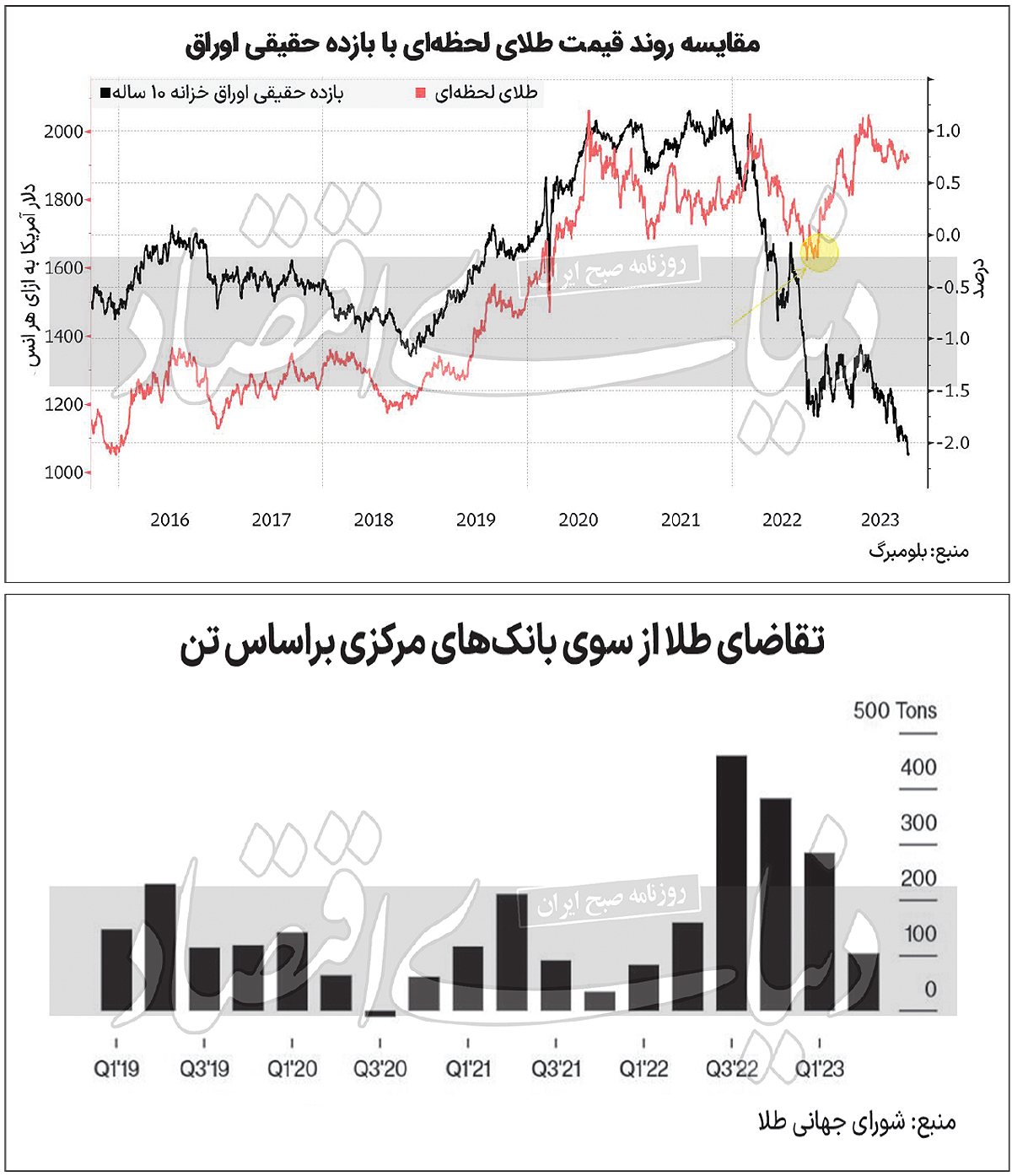

با این حال بلومبرگ در گزارشی تحلیل میکند که این رابطه دیگر برقرار نیست. باوجود صعود نرخهای بهره در سال جاری به بالاترین سطح خود پس از بحران مالی سال2008، طلا واکنش مهمی نشان نداده است. بازده حقیقی اوراق قرضه، که با اوراق خزانه مصون از تورم (TIPS) سنجیده میشود، پنجشنبه گذشته به اوج خود از سال2009 رسید. با این حال، قیمت طلای لحظهای در آن روز تنها نیمدرصد کاهش یافت. آخرین باری که نرخ بهره حقیقی در سطح کنونی قرار داشته، قیمت جهانی طلا نصف قیمت فعلی بوده است. گسست رابطه معمول میان طلا و نرخ بهره حقیقی میتواند نشانگر «تغییر الگو» برای این فلز گرانبها باشد و محاسبه «ارزش منصفانه» آن را در شرایطی که معادلات سابق صدق نمیکند، دشوار میکند. این روند همچنین این سوال را مطرح میکند که آیا معادلات قبلی، بار دیگر درآینده برقرار خواهند شد یا خیر و اگر اینگونه باشد، زمان این اتفاق کی خواهد بود.

مساله اکنون این است که چه عاملی قیمت طلا را در سطوح بالا نگه داشته است؟

تحلیلگران به همزمانی دو عامل اشاره میکنند: خرید حریصانه طلا توسط بانکهای مرکزی به رهبری چین و همچنین رویکرد سرمایهگذارانی که برخلاف ملاحظات معمول که سیگنال فروش میدهند، معتقدند که درنهایت رکود اقتصادی احتمالی در آمریکا به نفع طلا تمام خواهد شد. یک مدیر سبدگردانی در بانک برنبرگ آلمان میگوید: «مدلهای ما نشان میدهد که هر اونس طلا اکنون 200دلار گران است.» باوجوداین، صندوق سرمایهگذاری که وی در مدیریت آن نقش دارد و داراییهایی به ارزش 319میلیون یورو را تحت نظارت دارد، اکنون 7درصد سبد خود را به داراییهای مبتنی بر طلا اختصاص داده است. او میگوید: «به نظر میرسد آینده برای طلا جذابتر از اکنون خواهد بود.»

مدلها و محاسبات گوناگونی برای ارزیابی «ارزش منصفانه» طلا وجود دارد؛ اما بسیاری از آنها بر اساس این اصل پایه عمل میکنند که نسبت قیمت معاملاتی طلا به بازده حقیقی اوراق قرضه و همچنین دلار آمریکا چگونه است. مدیران سبدگردان معمولا وقتی ارزش دلار تقویت میشود و نرخ سود داراییهای کمریسکی مانند اوراق بدهی افزایش پیدا میکنند، فلز زرد را عرضه میکنند. با این حال، این بار چنین اتفاقی در مقیاسی که انتظار میرفت، رخ نداده است و طلا با «پریمیوم» یا اضافه قیمت چشمگیری درمقایسه با رقمی که مدلهای محاسباتی پیشبینی میکنند، معامله میشود.یک استراتژیست ارشد بازار میگوید: «بازدهی (نقدی) از طلا دریافت نمیکنید؛ اما اکنون میتوانید از پول نقد بازده خوبی بهدست آورید. باتوجه به این موضوع، تابآوری که طلا از خود نشان داده است، مرا متعجب میکند.»

«پریمیوم» یا اضافه قیمت طلا بیش از یکسال است که دوام آورده است. در این مدت، ولع خرید بیسابقه طلا توسط بانکهای مرکزی به این فلز ارزشمند کمک کرده است که دربرابر سیاستهای پولی انقباضی جاری در بسیاری از نقاط جهان، مقاومت کند. نشانههای اولیه از آغاز کاهش تقاضای حاکمیتی برای خرید طلا بروز کرده است و این امر فلز زرد را برای تجربه روندهای نزولی مستعدتر میکند. نکته بسیارمهمی که باید رصد شود این است که آیا درصورت افت قیمت طلا، سرمایهگذاران نهادی تصمیم به فروش خواهند گرفت یا خیر؟

برخی تحلیلگران نیز براین باور هستند که رابطه معمول بین طلا و محرکهای اصلی قیمتی آن کاملا قطع نشده است، بلکه این رابطه صرفا در پایهای بالاتر باز تنظیم شده است. از نظر مارکوس گاروی، تحلیلگر گروه مالی مک کواری، چنین فرضی به طلا اجازه خواهد داد که درصورت افت ارزش دلار یا بازده اوراق، رکوردهای قیمتی جدیدی را ثبت کند. این کارشناس پیشبینی میکند که باتوجه به کاهش سرعت رشد اقتصادی آمریکا، قیمت هر اونس طلا در سال آینده به 2100دلار برسد. او میگوید: «هنگامی که باد موافق جریانهای مالی شروع به وزیدن کند، میتوان انتظار یک روندی صعودی مناسب را داشت.»

تلاطمی که بخش مالی آمریکا را در ماه مارس در برگرفت، میتواند بهعنوان سنگ محکی برای طلا در نظرگرفته شود. پس از وقوع بحران بانکی در آمریکا، بازده حقیقی اوراق و ارزش دلار افت کرد و جریان تازه پول به سمت صندوقهای قابلمعامله مبتنی بر طلا سرازیر شد. با اینکه همان زمان هم طلا با «پریمیوم» بالایی معامله میشد، باز هم قیمت آن تا نزدیکی رکوردی که در دوره همهگیری کرونا تجربه کرده بود، صعود کرد. البته ارزش فلز زرد درنهایت بعد از شناسایی سود توسط سرمایهگذاران در سطوح بالای قیمتی و فروکش بحران بانکی، مجددا افت کرد.

باید اشاره کرد که برخی تحلیلگران نسبت به احتمال تکرار آن روند، بدبین هستند؛ بهویژه باتوجه به اینکه سایه تهدید بحران بانکی تاحدی برطرف شده است و اوراق قرضه پس از سالها بازده معناداری را نصیب سرمایهگذاران میکنند. گران به نظر رسیدن نسبی طلا ممکن است باعث شود که این فلز ارزشمند نتواند جریان معناداری از پول را حتی درصورت وقوع رکود در آمریکا، به سمت خود جذب کند. مارکو پیرسیمونی، مدیر یک صندوق ترکیبی سرمایهگذاری 2/ 6میلیارد یورویی میگوید: «داراییهایی مانند اوراق بدهی بلندمدت وجود دارند که همان هدف نگهداری طلا در سبد سرمایهگذاری را تامین میکنند و در عین حال کارمزد بیشتری نصیب سبدگران میشود.» او که سهم داراییهای طلا پایه را در پرتفوی صندوق تحت مدیریت خود در 12ماه گذشته نصف کرده است، همچنین معتقد است «در فضای فعلی، طلا دارایی خیلی قانعکنندهای برای تنوعبخشی به سبد سرمایهگذاری نیست.»