کاهش مالیات با جیب خانوار چه میکند؟

تبصره مالیاتی رفاه مالی

اثر مالیات بر رفاه خانوار از چنان اهمیت بالایی برخوردار است که در سراسر جهان رقابتهای سیاسی زیادی حول محور آن جریان دارد. با این حال چیستی و چگونگی تغییر رفاه خانوار بر اثر تغییر در مالیاتها موضوعی است که به بررسیهای دقیقتر احتیاج دارد. کریستین دوبریج و همکاران(۲۰۲۴) در مطالعهای به بررسی اثر قانون «کاهش مالیاتها و مشاغل» پرداختهاند و آثار علّی کاهش مالیات بر درآمد شخصی را بر رفاه مالی تخمین زدهاند. این قانون در سال۲۰۱۷ در کنگره ایالات متحده به تصویب رسید.

تراز اعتباری، بازکردن حسابهای اعتباری جدید، میزان نکول و شاخص ریسک مشتریان از جمله معیارهای مالی مورد بررسی در این مطالعه هستند. البته رفاه مالی در این مطالعه بر معیارهای کمّی محدود نشده و ارزیابیهای ذهنی و کیفی نیز بهوسیله نظرسنجیهای دورهای دورهای فدرالرزرو در نظر گرفته شدهاند.

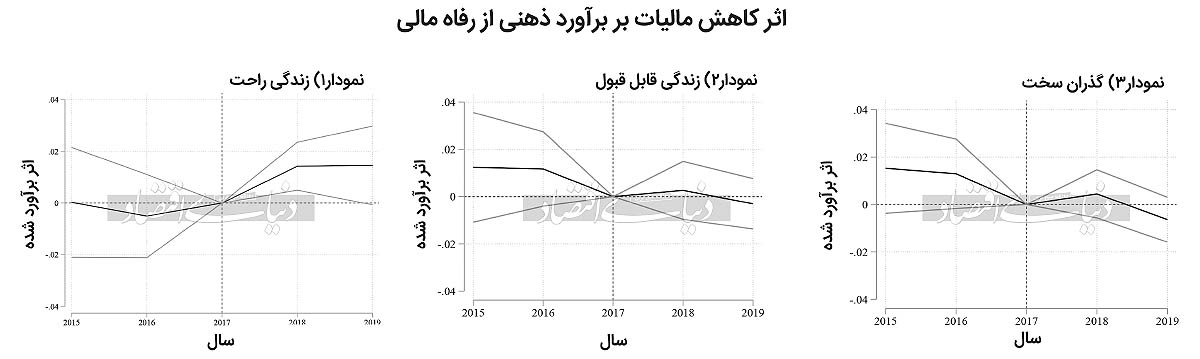

بر این اساس، شرکتکنندگان در این نظرسنجی (که همگی از حساب اعتباری متعارف برخوردارند) با انتخاب یکی از سه عبارت «گذران راحت زندگی»، «گذران قابلقبول زندگی» و «گذران سخت زندگی» نسبت به برآورد خود از شرایط مالیشان اظهارنظر میکنند.

پای ثابت مباحث قانونگذاری

کنگره آمریکا تقریبا در تمام دورههای ریاستجمهوری پس از جنگجهانی دوم مالیات بر درآمد افراد تغییراتی اعمال کرده است. یکی از آخرین موارد به « قانون کاهش مالیاتها و مشاغل» یا به اختصار TCJA بازمیگردد. این قانون که در سال۲۰۱۷ به تصویب رسید، بیش از هزار میلیارد دلار از مجموع مالیاتها کاسته است. ادبیات اقتصادی غنی و پرشماری آثار مستقیم و غیرمستقیم مالیاتهای شخصی مختلف را مورد مطالعه قرار دادهاند. با این حال، تاثیر مستقیم تغییرات مالیاتی بر رفاه مالی مصرف کنندگان کمتر مورد مطالعه قرار گرفته است.

قانون کاهش مالیاتها چه میگوید؟

قانون کاهش مالیاتها و مشاغل تغییرات قابل توجهی در کدهای مالیات بر درآمد فدرال ایالات متحده ایجاد کرد و مقررات مالیات شخصی و تجاری را دستخوش تحول ساخت. این قانون به سرعت تصویب شد؛ یعنی در ۲نوامبر۲۰۱۷ معرفی و در ۲۲دسامبر۲۰۱۷ به قانون تبدیل شد. با این حال مقررات جدید مالیات بر درآمد شخصی برای سال مالیاتی که از اول ژانویه۲۰۱۸ شروع میشود، اعمال شد. از جمله تغییراتی که این قانون در کدهای مالیاتی به وجود آورد شامل این موارد میشود: ۱) کاهش بازه درآمدی مشمول مالیات بر درآمد، ۲) افزایش کسر معاف از مالیات درآمد، ۳) کاهش معافیت مالیاتی بهره وام مسکن از یکمیلیون دلار به ۷۵۰هزار دلار بدهی وام مسکن، ۴) محدودکردن قابلیت معافیت از مالیات برای مالیات بر درآمد و دارایی در سطح محلی و ایالتی تا سطح ۱۰ هزار دلار، ۵) افزایش آستانه شمول مالیات برای خانوارها، ۶) افزایش و گسترش مالیات اعتباری کودک، ۷) امکان کسر درآمد عملیاتی واجد شرایط برای کسبوکارهایی که تمام درآمد خود را به سرمایهگذاران و صاحبان خود میپردازند.

کمیته مشترک مالیات پیشبینی کرد که این مقررات مالیاتی شخصی، درآمد مالیاتی را به میزان قابل توجهی کاهش میدهد و از سال۲۰۱۸ تا ۲۰۲۷ معادل۱۱۲۷ میلیارد دلار از آن میکاهد. عمده این کاهش مالیاتی مالیاتدهندگان با سطح درآمدی ۱۰۰ تا ۲۰۰هزار دلار و ۲۰۰ تا ۵۰۰هزار دلار را شامل میشود. برای مثال پیشبینی شده بود که در سال۲۰۱۹، به ترتیب از مجموع مالیات این دو گروه درآمدی به ترتیب ۵۱ و ۴۷میلیارد دلار کاسته شود که معادل ۱۷۰۰ و ۵۱۰۰ دلار به ازای هر مالیاتدهنده در این دستههای درآمدی است. این در حالی است که برای مالیاتدهندگان با درآمد کمتر از ۵۰هزار دلار در سال این کاهش مالیاتی ۱۴میلیارد دلار برآورد شده بود که به ازای هر مالیاتدهنده در این طبقه درآمدی به حدود ۱۵۰دلار میرسد.

اهمیت مطالعه در سیاستگذاری

درحالیکه واضح است که پس از کاهش مالیات یک مصرفکننده، افزایش درآمد حاصل از آن باید رفاه مالی را بهبود بخشد، مسیرهای دقیق بهبود و میزان تاثیرات آن نامشخص است. آیا درآمد اضافی استرس افراد را درباره مدیریت تعهدات مالی کاهش میدهد؟ آیا کاهش مالیات به مردم کمک میکند تا به اهداف مالی بلندپروازانه، مانند داشتن خانه دست یابند؟ درک پیامدهای کاهش مالیات برای رفاه مالی میتواند به بحثهای سیاستی پیرامون مالیاتهای شخصی، از جمله بحث فعلی درباره تمدید قانون مورد بحث در سالهای پس از 2025 کمک کند. ارزیابیهای کیفی و نتایج کمی این مطالعه از دادههای نظرسنجی درباره امور مالی خانوار و همچنین پانل مفصلی از وضعیت اعتباری مصرفکننده استخراج شده است.

تلفیق رفاه ذهنی و آمار اعتباری

مقایسه تاثیر بر رفاه مالی ذهنی با سایر نتایج مطالعهشدهتر از جمله استفاده از اعتبار، معوقات و مالکیت خانه نشان میدهد که چگونه اطلاعات مربوط به رفاه مالی ذهنی میتواند تصویر کاملتری از تاثیر تغییرات مالیاتی بر امور مالی شخصی ارائه دهد. درحالیکه ما انتظار داریم کاهش مالیات اثرات مثبت ضعیفی بر رفاه مالی داشته باشد، اثرات آن بر بسیاری از نتایج مالی دیگر میتواند بهدلیل پتانسیل واکنشهای جبرانکننده مصرف و پسانداز از لحاظ نظری مبهم باشد.

مصرفکنندگان ممکن است از افزایش درآمد قابل تصرف خود برای خرج کردن، پس انداز یا پرداخت بدهی استفاده کنند. بنابراین اثرات نامشخص قبلی بر نتایج اعتباری مانند وامهای جدید یا کل مانده وام ایجاد میکنند. برخی از مصرفکنندگان حتی ممکن است با پیشبینی ادامه کاهش مالیات یا کاهش بیشتر محدودیتهای نقدینگی، هزینههای خود را افزایش دهند. یک مثال مصرفکنندهای است که کالای بادوام مانند لوازم خانگی یا خودرو را با استفاده از اعتبار خریداری میکند و قصد دارد به مرور زمان آن را پرداخت کند. مصرفکنندگان همچنین ممکن است تصمیم بگیرند پسانداز خود را جمع کنند یا با پرداخت بدهیهای موجود، مانده اعتبار خود را کاهش دهند. با در نظر نگرفتن چنین مواردی، انتظار داریم که معوقات اندکی کاهش یابد؛ زیرا مالیات بر درآمد پایینتر، درآمد قابل تصرف مصرفکنندگان را افزایش میدهد و در نتیجه توانایی آنها را برای پرداخت به موقع صورتحسابهایشان افزایش میدهد.

ارزیابی نتایج قانون جدید

ارزیابیهای این مطالعه نشان میدهد که پس از تصویب قانون «کاهش مالیاتها و مشاغل»، رفاه ذهنی افرادی که «زندگی راحت» داشتهاند بهبود بیشتری یافته و تاثیر آن بر بالاترین سطوح رفاهی متمرکز بوده است.

بر این اساس، کاهش یکدرصدی مالیات بیشتر، این احتمال راکه کسی بگوید راحت زندگی میکند، 1.5درصد افزایش میدهد. کاهش مالیات، رفاه مالی ذهنی را در رأس توزیع رفاه و افراد دارای زندگی مالی بهتر، بیشتر بهبود میبخشد که با تحلیلهای قبلی که نشان میدهد کاهش مالیاتها بهطور نامتناسبی به نفع افرادی که قبلا رفاه داشتند، عمل میکند سازگار است. از سوی دیگر، این مطالعه شواهدی از افزایش مالکیت خانه پیدا کرده است که مهمترین ابزار مطالعات اقتصادی برای انباشت ثروت به حساب میآید؛ چراکه برای بسیاری از خانوادهها، خانه بزرگترین دارایی است. بر این اساس، در بازه اطمینان 90درصدی، کاهش یکدرصدی نرخ مالیات منجر به افزایش 0.6درصدی در احتمال مالکیت شخصی خانه خود شده است. با وجود اثرگذاری معنادار این قانون در بهبود وضعیت افرادی که وضعیت مالی خود را راحت ارزیابی کردهاند (نمودار1)، این قانون هیچ اثر معناداری بر افرادی که زندگی مالی خود را قابلقبول (نمودار2) یا سخت (نمودار 3) ارزیابی کردهاند، نداشته است.

رجوع به دادههای اعتباری افراد تصویر دیگری را ترسیم میکند. بر این اساس، ما شاهد افزایش متوسط و معنیدار آماری در افتتاح حسابهای جدید هستیم؛ کاهش یکدرصدی نرخ مالیات منجر به افزایش تخمینی تعداد حسابهای جدید به میزان 0.03 در سراسر نمونه شده است. یعنی کاهش متوسط 1.76درصد در مالیاتها به معنای افزایش 0.05واحد در تعداد حسابهای جدید برای میانگین افراد است. از سوی دیگر، به دنبال اجرای قانون مورد بحث، کل موجودی حسابهای اعتباری افزایش مییابد؛ یعنی با کاهش یکدرصدی نرخ مالیات، مانده اعتبار مصرف کننده 0.9درصد افزایش مییابد. این مشاهده با افزایش تعداد حسابهای اعتباری جدید مطابقت دارد. در مرحله بعد، به اثر کاهش مالیات بر نکول مصرفکننده میپردازیم، معیاری ساده از عدم پرداخت بدهی افراد و تجربه فشار مالی از سوی آنها. اثر کاهش مالیات بر نکول هرچند اندک است، اما از نظر آماری معنیدار است. بر این اساس کاهش یکدرصدی در نرخ مالیات شخصی با کاهش 0.006 در تعداد معوقات همراه است. اندازه اثر 0.006 حاکی از آن است که متوسط کاهش مالیات 1.76درصدی، معوقات را 0.01 کاهش میدهد. با این حال انجام برخی تغییرات بودجهای برای جلوگیری از نکول افراد موجب شده است از این تحلیل آماری نتوانیم اثر علّی درستی استخراج کنیم.

از سوی دیگر تغییر روند در امتیاز اعتباری شرکت اکویفاکس در سال2017 باعث شده است در این مطالعه نتوان از امتیاز انحصاری نتایج معناداری استنتاج کرد. در پایان باید توجه داشت که بهطور کلی، ما شواهد خود را درباره تاثیر کاهش مالیات شخصی بر معیارهای کمّی رفاه مالی خانوار مطابق با نتایج مربوط به معیارهای ذهنی تفسیر میکنیم؛ چراکه بهطور دقیق، رابطه بین افزایش استفاده از اعتبار و رفاه مالی مشخص نیست.