بانک مرکزی

بانک مرکزی

-

رییس بانک مرکزی دولت موقت سوریه اعلام کرد؛

سوریه میزبان اسکناسهای جدید

رئیس بانک مرکزی دولت موقت سوریه با اشاره به معرفی واحد پول جدید، زمان اجرای فرآیند تعویض اسکناسها را مشخص دانست و تأکید کرد که این طرح در چارچوب برنامهای منظم و مرحلهبندیشده اجرا میشود.

جمعه، ۰۵ دی ۱۴۰۴

-

خبرگزاری فارس: ۵ گزینه به جای فرزین معرفی شدند/ دولت بررسی میکند

فارس: دولت درحال بررسی تغییر فرزین از ریاست بانک مرکزی است.

پنجشنبه، ۰۴ دی ۱۴۰۴

-

نماینده مجلس: مهلت دو ماهه «بابک زنجانی» برای تسویه بدهی۲ میلیارد دلاری تمام شده است

ایلنا: صمصمامی درباره پرونده بابک زنجانی و تصمیم وزارت نفت، بانک مرکزی و دستگاههای نظارتی با توجه به اتمام مهلت دو ماهه برای تسویه بدهی ۲ میلیارد دلاری تاکید کرد: بحث پرونده بابک زنجانی پیچیده شده است؛ عدهای در دستگاهی میگویند این فرد بدهیهای خود را تسویه کرده و در مقابل عدهای در دستگاه دیگر میگویند هنوز بدهیها را تسویه نکرده است. -

برنامه نهادهای اقتصادی برای ساماندهی اقتصاد کلان بررسی شد؛

روزنامه شماره ۶۴۷۰ابزارهای سیاستی کنترل تورم

دنیای اقتصاد: بررسی دادههای پولی سال جاری نشان میدهد دولت برای تامین کسری بودجه خود به منابع بانک مرکزی متکی شده است. طبق گفته قائممقام بانک مرکزی، دولت بیش از ۴۰۰همت ریپو (توافق بازخرید در عملیات بازار باز) و ۲۷۰همت تنخواه از منابع بانک مرکزی استفاده کرده است. -

رئیس جدید فدرالرزرو نباید به ترامپ «نه» بگوید؛

روزنامه شماره ۶۴۷۰بانک مرکزی در خطر کاهش استقلال

دنیای اقتصاد: دونالد ترامپ، رئیسجمهور ایالات متحده، در اظهاراتی صریح اعلام کرده که رئیس بعدی بانک مرکزی آمریکا باید نرخ بهره را پایین نگه دارد و هرگز با او مخالفت نکند. او در پستی طولانی در پلتفرم تروث سوشال نوشت: «من میخواهم رئیس جدید فدرالرزرو نرخ بهره را زمانی پایین بیاورد که بازار وضعیت خوبی دارد، نه اینکه بازار را بدون دلیل نابود کند. -

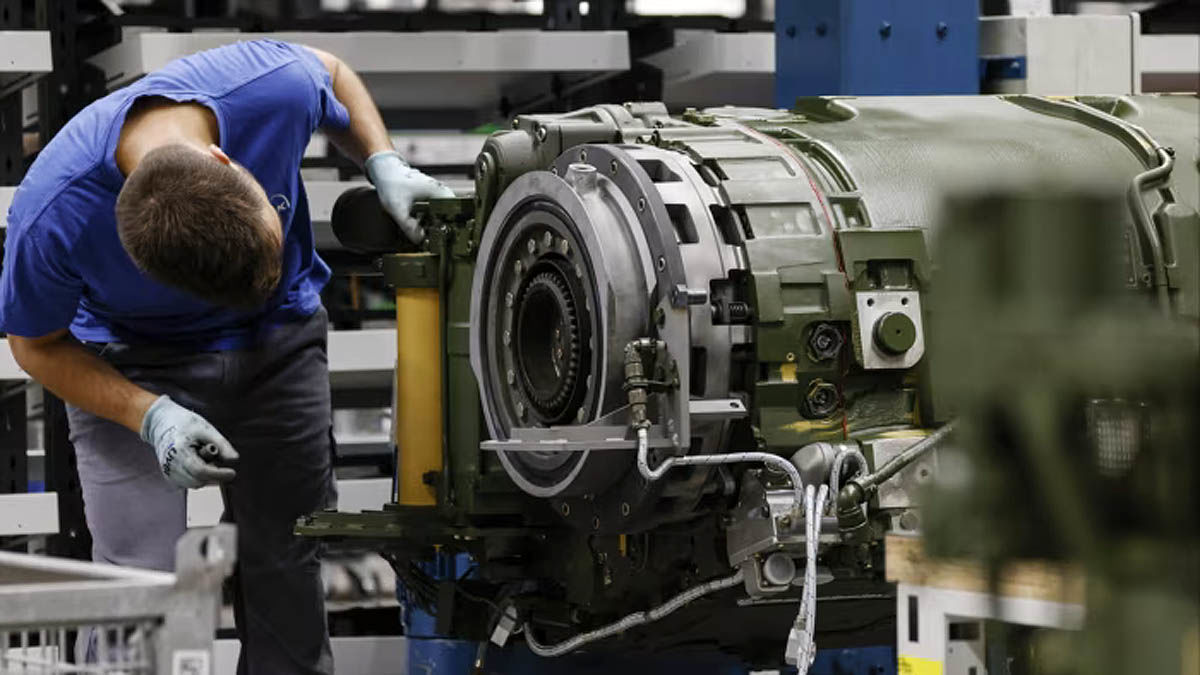

اقتصاد آلمان از رکود عبور خواهد کرد؛

روزنامه شماره ۶۴۷۰تلاش ژرمنها برای تحریک تقاضا

دنیای اقتصاد: بانک مرکزی آلمان در تازهترین پیشبینی خود هشدار داده است که خروج اقتصاد آلمان از رکود چندساله بسیار کندتر از آن چیزی خواهد بود که دولت و بازارها انتظار داشتند و بهویژه در سال ۲۰۲۶ نیز نشانهای از یک جهش قوی اقتصادی دیده نمیشود. این ارزیابی عملا امیدها به احیای سریع اقتصاد آلمان از طریق افزایش هزینههای دولت و استقراض گسترده را کمرنگ کرده است. بوندسبانک(بانک مرکزی) چشمانداز رشد اقتصادی آلمان در سال ۲۰۲۶ را با کاهش ۰.۱ واحد درصدی به ۰.۶ درصد رسانده و اگرچه پیشبینی رشد ۲۰۲۷ را… -

ساعت کاری ساتنا و چکاوک تغییر کرد+ جزئیات

تسنیم: ساعت کاری سامانه های ساتنا و چکاوک از ۲ دی تغییر کرده است.

چهارشنبه، ۰۳ دی ۱۴۰۴

-

عملکرد تسهیلات پرداختی بانکها در ۸ ماه ابتدایی سال۱۴۰۴

دنیای اقتصاد: شبکه بانکی طی هشت ماه ابتدایی سال۱۴۰۴ مبلغ ۶هزار و ۲۹۸همت تسهیلات پرداخت کرده است که در مقایسه با دوره مشابه سال قبل مبلغ یک هزار و ۸۸۶ همت معادل ۴۲.۸درصد افزایش داشته است. یک هزار و ۵۵۱همت از این تسهیلات به همراه بخشی از تسهیلات در قالب کارتهای اعتباری معادل ۲۵.۴درصد به مصرفکنندگان نهایی (خانوار) تعلق گرفته است. -

طبق اعلام مرکز مبادله ایران؛

روزنامه شماره ۶۴۶۹بازار اسکناس ارز راهاندازی میشود

دنیای اقتصاد: در نشست مشترک بانکهای ملی، ملت، تجارت، سپه و صادرات با مدیران بانک مرکزی و مرکز مبادله ارز و طلای ایران، مدیران عامل این بانکها آمادگی کامل شبکه شعب خود را برای اجرای طرح بازار اسکناس ارز در مرکز مبادله اعلام کردند. -

در نشست مدیرعامل شرکت فولاد زاگرس اندیمشک با نمایندگان بانکمرکزی مطرح شد

روزنامه شماره ۶۴۶۹راهکارهای مختلف تامین مالی ارزی پروژهها

رضا شریفی، مدیرعامل شرکت فولاد زاگرس اندیمشک، در ادامه تلاشها برای تامین مالی پروژه فولادسازی این شرکت و تسریع در روند تکمیل آن، در نشستی با نمایندگان بانک مرکزی جمهوری اسلامی ایران و مرکز مبادله ارز و طلای ایران، درباره راهکارهای تامین مالی ارزی پروژه به بحث و تبادلنظر پرداخت. -

اعلام آمادگی ۵ بانک برای مشارکت در راهاندازی بازار اسکناس ارز در مرکز مبادله

ایسنا: ۵ بانک بزرگ آمادگی کامل خود برای اجرای طرح بازار اسکناس ارز در مرکز مبادله را اعلام کردند. -

بانک مرکزی اعلام کرد؛

راهاندازی بازار اسکناس ارز در مرکز مبادله با اعلام آمادگی ۵ بانک بزرگ کشور

دنیای اقتصاد: پس از اعلام خبر مداخله مستمر و سنگین بانک مرکزی در بازار اسکناس ارز از طرف ظرفیت مرکز مبادله و شبکه بانکی، صبح امروز ۵ بانک بزرگ کشور با برگزاری نشستی در مرکز مبادله برای مشارکت در راهاندازی این بازار اسکناس ارز اعلام آمادگی کردند. در این نشست نحوه ایجاد بازار اسکناس ارز و آمادهسازی شبکه گسترده خرید و فروش اسکناس و تأمین ارز مورد نیاز مردم عملیاتی شد. -

درگیری لفظی فرزین با نمایندگان مجلس تکذیب شد

فارس: مدیر روابط عمومی بانک مرکزی تلویحا مشاجره لفظی محمدرضا فرزین، رئیس کل بانک مرکزی با نمایندگان مجلس را رد کرد. -

دلار گرانتر میشود؟ / پیش بینی مهم از قیمت دلار

اقتصادنیوز: با نزدیک شدن به پایان سال میلادی و افزایش تقاضا برای تسویهحسابها، احتمال افزایش بیشتر قیمت دلار وجود دارد. این روند میتواند به فشار بیشتری بر بازار ارز و قیمتهای موجود منجر شود.

سهشنبه، ۰۲ دی ۱۴۰۴

-

بررسی تراکنشهای بانکی با مبالغ بالا

مرکز اطلاعات مالی: در چارچوب اجرای قانون مبارزه با پولشویی و دستورالعملهای مصوب، تراکنشهای بانکی با مبالغ بالا که فاقد انطباق میان اسناد مثبته و طرفین واقعی تراکنش باشند، مشمول بررسیهای تکمیلی و اقدامات نظارتی قرار میگیرند. بر اساس ضوابطی که از سال ۱۳۹۸ و در اجرای «دستورالعمل شفافسازی تراکنشهای بانکی اشخاص» اجرایی شده است، نقلوانتقال وجوه بالاتر از حدود آستانه تعیینشده، منوط به درج بابت و در مواردی ارائه اسناد مثبته دال بر انجام معامله، قرارداد یا علت انتقال وجه است. شبکه بانکی موظف… -

سخنگوی بانک مرکزی اعلام کرد؛

روزنامه شماره ۶۴۶۸کنترل دلار با «۱+۳» ابزار

دنیای اقتصاد: روز گذشته سخنگوی بانک مرکزی از چهار ابزار جدید برای تنظیم بازار ارز رونمایی کرد. به گفته شیریجیان ابزار نخست، مداخله در بازار اسکناس ارز بوده و سه ابزار دیگر راهاندازی صندوق پروژه ارزی، درآمد ثابت ارزی و صندوق جدید طلا در بازار سرمایه هستند. -

تذکر رئیس قوهقضائیه به برخی مسئولان بانک مرکزی/ اژهای: توقع نداشته باشند قوه قضائیه وظایف بانک مرکزی را انجام دهد

فارس: همزمان با مطالبه مردمی برای برخورد قاطع با ابربدهکاران بانکی، رئیس قوه قضائیه با تأکید بر مسئولیتهای قانونی بانک مرکزی، خواستار اجرای دقیق قوانین در حوزه تضمین تسهیلات، هدایت منابع بانکی به سمت تولید و نظارت مؤثر بر نظام بانکی شد و تصریح کرد که قوه قضائیه جایگزین بانک مرکزی در انجام وظایفش نخواهد شد. -

دادگستری تهران:

۳۰۰ نفر به دلیل عدم ایفای تعهدات ارزی احضار شدند

دنیای اقتصاد: رئیس کل دادگستری استان تهران از احضار ۳۰۰ بدهکار ارزی خبر داد. -

خبر بانک مرکزی برای سرمایهگذاران خُرد/ صندوقهای جدید طلا راهاندازی میشود + جزئیات

ايسنا: سخنگوی بانک مرکزی از راهاندازی صندوقهای جدید طلا در بازار سرمایه و مداخله مستمر و سنگین بانک مرکزی در بازار اسکناس ارز خبر داد. -

شرط جدید بانک مرکزی برای حسابهای بانکی+ جزئیات

تسنیم: بانک مرکزی شرط جدید برای حسابهای بانکی تعیین کرد.

دوشنبه، ۰۱ دی ۱۴۰۴

-

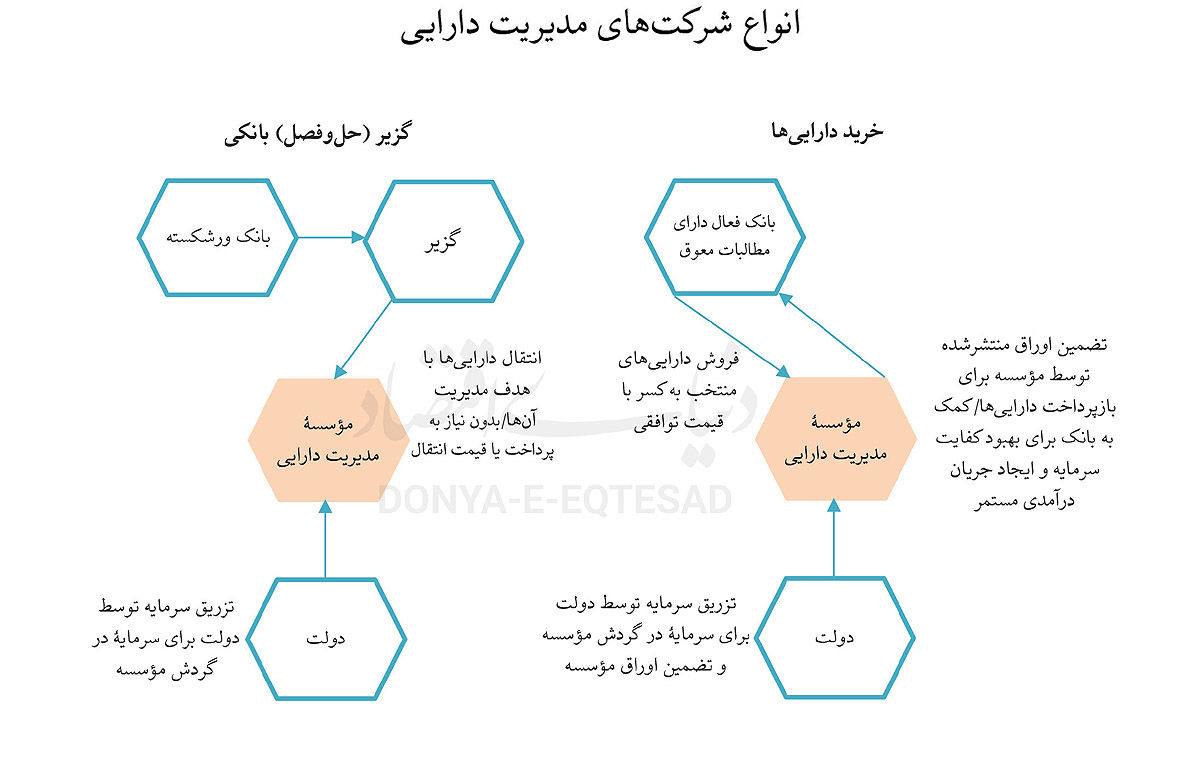

شرکتهای مدیریت دارایی چه کمکی به حل بحران بانکی میکنند؟

روزنامه شماره ۶۴۶۷راهکار رفع ناترازی بانکی

شرکتهای مدیریت دارایی در حلوفصل بحران بانکی در دنیا نقش ویژهای دارند؛ این شرکتها هم برای گزیر و هم برای احیای بانکهای ناتراز مورد استفاده قرار میگیرند. آنها با تامین مالی و فروش داراییهای بد بانکی ترازنامه بانکها را از این داراییها پاک میکنند. نکته قابلتوجه حمایت دولتی برای ضمانت اوراق منتشرشده و تامین سرمایه این شرکتها در اغلب تجارب جهانی است. طبق تجربه کشورهای شرق آسیا، تصمیمگیری بهموقع برای بانکهای ناتراز برای فروش داراییهای بد خود به شرکت مدیریت دارایی، تاثیر قابلتوجهی بر… -

نرخ تورم سالانه به ۴۱ درصد رسید

ايسنا: آخرین آمار بانک مرکزی حاکی از این است که نرخ تورم سالانه در مناطق شهری کشور تا پایان آبان ۱۴۰۴ به ۴۱ درصد رسیده است. -

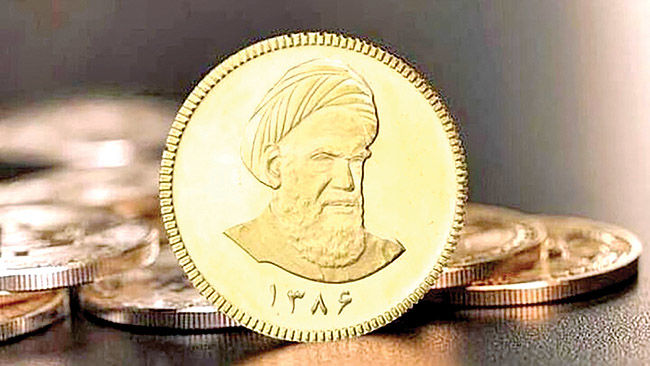

آغاز تحویل ۴۶۰ هزار قطعه انواع سکه پیشفروش؛

روزنامه شماره ۶۴۶۷تعداد سکههای تخصیصیافته در سال جاری

مرکز مبادله ایران: بر اساس این گزارش، تاکنون و در سررسیدهای سال جاری، ۷۵۲هزار و ۷۷۵قطعه انواع سکه پیشخریدشده از سوی هموطنان دریافت شده است و با تحویل سکههای پیشفروش سررسید آذرماه این تعداد تحویل به یکمیلیون و ۲۱۳ هزار و ۶۸۶ قطعه خواهد رسید. از ابتدای سال جاری تاکنون نیز ۱۹۹ هزار و ۴۸۳ قطعه انواع سکه طلا در ۸حراج برگزار شده و در مرکز مبادله ایران تخصیص داده شده است. -

شرکت خدمات انفورماتیک مداخلهای در حوزه رمزارز ندارد

ایرنا: شرکت خدمات انفورماتیک اعلام کرد که این شرکت هیچگونه فعالیت و مداخلهای در حوزه معاملات رمزارز و بازارهای مرتبط با آن ندارد. این شرکت روز یکشنبه درخصوص برخی مطالب خلاف واقع منتشرشده در فضای مجازی، در اطلاعیهای نوشت: در پی انتشار مطالب خلاف واقع در فضای مجازی و برخی رسانهها در خصوص فعالیتهای شرکت خدمات انفورماتیک، روابط عمومی این شرکت لازم دانست توضیحاتی را برای تنویر افکار عمومی ارائه کند. -

چگونه بانکها کسری بودجه دولت را پوشش دادند؟

روزنامه شماره ۶۴۶۷تحلیل بانک مرکزی از رشد ارز

قائممقام بانک مرکزی در مراسمی با حضور پژوهشگران منتخب حوزه پول، ۱۷دلیل برای نوسانات ارزی نام برد. اصغر ابوالحسنی در تشریح دلایل نوسانات نرخ ارز گفت: دلایل نوسان نرخ ارز در روزهای اخیر هم دلایل خارجی و هم دلایل داخلی دارد. او در تشریح دلایل خارجی، تحولات سیاسی و امنیتی، رفتار دولت ترامپ، نوسانات بازار رمزارزها، رشد اونس جهانی طلا، واردات گسترده طلا توسط بانکهای مرکزی جهان، تنشهای منطقهای، جنگ ۱۲روزه و اسنپبک را نام برد. ابوالحسنی، مواردی از قبیل افزایش انتظارات تورمی، افزایش سیالیت پول،… -

بانک سینا به جمع سه بانک برتر کشور پیوست

بانک سینا با رشد منابع و سودآوری، افزایش سرمایه و مدیریت مطالبات، رتبه برتر بانکهای کشور را کسب کرد. -

با تصویب سهامداران در مجمع عمومی فوقالعاده صورت گرفت

روزنامه شماره ۶۴۶۷عبور سرمایه بانک پارسیان از مرز ۳۱همت

مجمع عمومی فوقالعاده بانک پارسیان با حضور بیش از ۷۷درصد سهامداران برگزار شد و افزایش سرمایه ۹۹.۵درصدی این بانک، در راستای ارتقای کفایت سرمایه و تقویت جایگاه آن در نظام بانکی کشور، به تصویب رسید که با این افزایش سرمایه، نسبت کفایت سرمایه بانک پارسیان، ۲.۱ اضافه شد. -

نظام نظارتی بر معاملات کریپتو در لندن در حال شکلگیری است؛

روزنامه شماره ۶۴۶۷نسخهپیچی بریتانیا برای رمزارزها

دنیای اقتصاد: درحالیکه اقتصادهای پیشرو جهان، از جمله بریتانیا، با شفافیت در حال تدوین و اجرای قوانین جامع برای بازار رمزارزها هستند و چارچوبهای نظارتی مشخصی برای شرکتها، سرمایهگذاران و فعالیتهای دیفای ایجاد کردهاند، در ایران هنوز بحث اصلی بر سر تعیین نهاد متولی و مسوول این حوزه باقی است. بسیاری از مقامات، رمزارز را تهدیدی برای کشور و سیاستگذاریهای بانک مرکزی میدانند و این نگاه محتاطانه باعث شده تصمیمگیری درباره چارچوب قانونی و نظارتی به تاخیر بیفتد. فقدان راهبرد روشن، سرمایهگذاران و فعالان حوزه… -

قیمت گذاری شرکت ایرانمال کلید خورد

بانک مرکزی: در ادامه اجرای مصوبه شورای عالی هماهنگی اقتصادی سران قوا و در چارچوب فرآیند گزیر بانک آینده، هیأت ارزشگذاری اموال و داراییهای بانک آینده (در مرحلهی گزیر)، قیمتگذاری شرکت ایرانمال را در دستور کار فوری خود قرار داد.

یکشنبه، ۳۰ آذر ۱۴۰۴

-

مدیر اداره پایش بازار ارز بانک مرکزی توضیح داد؛

روزنامه شماره ۶۴۶۶عامل اصلی تورم در ۱۴۰۴

بانک مرکزی: بهزاد لامعی، مدیر اداره پایش بازار ارز بانک مرکزی، پولی شدن کسری بودجه را عامل اصلی افزایش تورم در سال جاری معرفی کرد. او همچنین گفت: با همکاری وزارت صمت، ساماندهی کارتهای بازرگانی اجارهای به منظور جلوگیری از عدم بازگشت ارزهای ناشی از صادرات آغاز شده است.

شنبه، ۲۹ آذر ۱۴۰۴

- سازمان اطلاعات سپاه: کل ذخایر موشکهای تاماهاوک آمریکایی رو به پایان است

- تغییر آرایش ایستهای بازرسی پس از حملات پهپادی اسرائیل/ بسیجیان برای حضور در ایست های بازرسی داوطلب شدند

- فوری/ شهادت جمعی از مدافعان امنیت در ایستهای بازرسی تهران + جزئیات

- حمله موشکی به بندر لنگه+ تعداد شهدا و مجروحان

- شنیده شدن صدای انفجار و فعال شدن پدافند در تهران

- طرح خطرناک اسرائیل برای منطقه خاورمیانه/ هدف از حملات مشکوک به انبارهای نفتی در عمان چیست؟

- هشدار هواشناسی برای ۲۰ استان صادر شد/ کولاک برف و تگرگ در راه این مناطق

- درخواست ویژه آمریکا از آژانس بینالمللی انرژی

- هشدار به رانندگان نسبت به تردد در این جادهها

- سقف برداشت از خودپردازها افزایش یافت+ جزئیات

- ادعای جدید ترامپ درباره حملات علیه ایران

- حدود ۱۰ نفر از مدافعان امنیت و بسیجیان مستقر در این ایستهای بازرسیها شهید شدند

- شانه خالی کردن ترامپ از پذیرش مسئولیت حمله به مدرسه میناب/خبر ندارم!

- قطعنامه پیشنهادی روسیه برای توقف فوری جنگ علیه ایران رای نیاورد

- شیراز هدف حمله هوایی قرار گرفت

- ساختمان بانک سپه پس از حمله هوایی + فیلم

- صدای چندین انفجار در تهران/ پدافند هوایی فعال شد

- پزشکیان شرایط پایان جنگ را اعلام کرد

- اظهارنظر جدید استارمر درباره جنگ علیه ایران

- جنگ علیه ایران قبل از عید پایان می یابد؟/ پیش بینی مهم مشاور عالی فرماندهی کل قوا +فیلم

- خبر مهم برای یارانهبگیران؛ زمان استفاده از کالابرگ برای هر کدملی اعلام شد+ جزئیات

- اظهارات جدید ترامپ درباره جنگ علیه ایران به روایت آکسیوس + عکس

- جی دی ونس کجاست؟

- انتقاد روسیه از رد شدن قطعنامه پیشنهادی در خصوص حمله به ایران در شورای امنیت/ پاکستان: باید فوری به مسیر دیپلماسی بازگشت

- ارزیابی پنتاگون از زرادخانه موشکی ایران/ تاکتیک جنگی چه تغییری کرده است؟

- حمید هیراد درگذشت

- پرواز جنگنده و صدای انفجار در اهواز

- برنج ایرانی ارزان شد

- اعزام تیم وزنهبرداری به مسابقات قهرمانی آسیا لغو شد

- اطلاعیه مهم وزارت اقتصاد درباره مجوز کسب و کارها/ این کاسبیها نیاز به تمدید مجوز ندارند

- واکنش یک کشور اروپایی به احتمال اعزام نیروی زمینی به ایران

- شنیده شدن صدای انفجار در دبی

- حملات پهپادی برق کویت را قطع کرد

- بقایی: اگر مذاکره نمیکردیم بدهکار مردم میشدیم

- برق مناطقی از یزد قطع شد

- قیمت جدید تخممرغ اعلام شد+ جزئیات

- قیمت طلا امروز پنجشنبه ۲۱ اسفند ۱۴۰۴/ کاهش قیمت طلا

- قیمت دلار، یورو و درهم امروز پنجشنبه ۲۱ اسفند ۱۴۰۴/کاهش قیمت ها

- ارتش: مقر «شین بِت» هدف قرار گرفت

- یک بمب عملنکرده تا ساعتی دیگر در این شهر منهدم میشود

- اردوی خارجی تیم ملی فوتسال لغو شد

- هشدار درباره ذخایر آبی/ بارشها ۴۱ درصد کاهش داشته است

- حمله پهپادی به میدان نفتی الشیبه در عربستان

- آب در تهران جیرهبندی میشود؟

- توصیه به بانکها درباره معوقات در شرایط جنگی

- جزئیاتی از خرید کالابرگی در سراسر کشور

- شنیده شدن صدای چندین انفجار در اصفهان

- انفجار در سفارت آمریکا در ریاض

- شیراز هدف حمله هوایی قرار گرفت

- ارزیابی پنتاگون از زرادخانه موشکی ایران/ تاکتیک جنگی چه تغییری کرده است؟

- خبر جدید رویترز از اسکورت کشتیها در تنگه هرمز

- هشدار به رانندگان نسبت به تردد در این جادهها

- هدف قرار گرفتن یک کشتی کانتینری در خلیج فارس+ جزئیات

- بنادر نفتی این کشور به طور کامل تعطیل شد

- سینماها چه زمانی بازگشایی میشوند؟

- اعلام مرکز پاسخگویی به سوالات معیشتی مردم/ با این شماره تماس بگیرید

- واکنش تند عراقچی به حمله آمریکا و اسرائیل به ساختمان بانک سپه؛ انتقام می گیریم

- دلنوشته عباس آخوندی برای فرمانده شهید سرلشکر عبدالرحیم موسوی

- بازدید اعضای کمیسیون امنیت ملی مجلس از نقطه صفر مرزی در کردستان

- اعلام موضع قطعی ایران برای حضور در جام جهانی ٢٠٢٦ / تیم ملی انصراف می دهد؟

- محسن رضایی: گردن دشمن در تنگه هرمز زیر دستان ما است/ ۲۰ هزار سرباز آمریکایی از منطقه فرار کردند/ ناوهای آمریکایی خستهاند و دشمن به دنبال فرار است

- انفجار در یک پایگاه نظامی در اردن

- حمله سایبری به راهآهن اسرائیل/ ایستگاه ها ناامن شد

- انتقاد شدید روزنامه اطلاعات از اعراب خلیج فارس/ آنها در ۴۷ سال گذشته دوست واقعی ما نبودند

- جنگ علیه ایران قبل از عید پایان می یابد؟/ پیش بینی مهم مشاور عالی فرماندهی کل قوا +فیلم

- پس لرزه حملات آمریکا و اسرائیل به ایران/ افزایش قیمت بنزین در آمریکا/ نفت باز هم ۱۰۰ دلاری شد

- حادثه امنیتی جدید در خلیج فارس/ انگلیس: یک کشتی دیگر در تنگه هرمز آتش گرفت

- افشاگری رویترز درباره مخالفت آمریکا با درخواست های اسکورت در تنگه هرمز

- هشدار مقام اسرائیلی درباره حملات حزب الله لبنان/ این پایان ماجرا نیست

- اصابت مرگبار موشک ایرانی به یک پناهگاه در اسرائیل+فیلم

- حمله هوایی اسرائیل به سه واحد صنعتی در اراک+جزئیات

- فشار اسرائیل بر خبرنگاران درباره سانسور حملات موشکی ایران +فیلم

- ورود سامانه بارشی جدید به کشور/ برای ۲۰ استان هشدار صادر شد

- مکرون خطاب به حزب الله لبنان؛ فورا حملات به اسرائیل را متوقف کنید/ دچار اشتباه بزرگی شدید

- قابی از کوچکترین شهیدی که تشییع شد + عکس