کدام بازار در انگلیس کنترل «فرود قیمت خانه» را بهدست گرفت؟

باند بانکی رونق مسکن

«دنیایاقتصاد» از رقابت موسسات مالی «وام مسکن» در انگلیس برای «احیای رونق خرید خانه اول» گزارش میدهد

صدیقه نژادقربان: یک بازار کهنهکار در اقتصاد انگلیس توانست، در 2023 «باند فرود» برای قیمت مسکن در این کشور ایجاد کند و حالا بعد از موفقیت در «کاهش نرم قیمت خانه»، همین بازار در تدارک «باند رونق» برای 2024 و البته «به صورت ویژه برای خانهاولیها و سایر متقاضیان مصرفی تسهیلات» است.

انـگلـیــــــس، دستکم دومین کشوری است که طی «عصر تورمی غرب»، موفق شد به کمک «بازار وام خرید مسکن»، تورم ملک را مغلوب کند؛ آمریکا به نوعی، زودتر دست به کار شده بود اما حالا، انگلیس، موفقتر عمل کرده است.

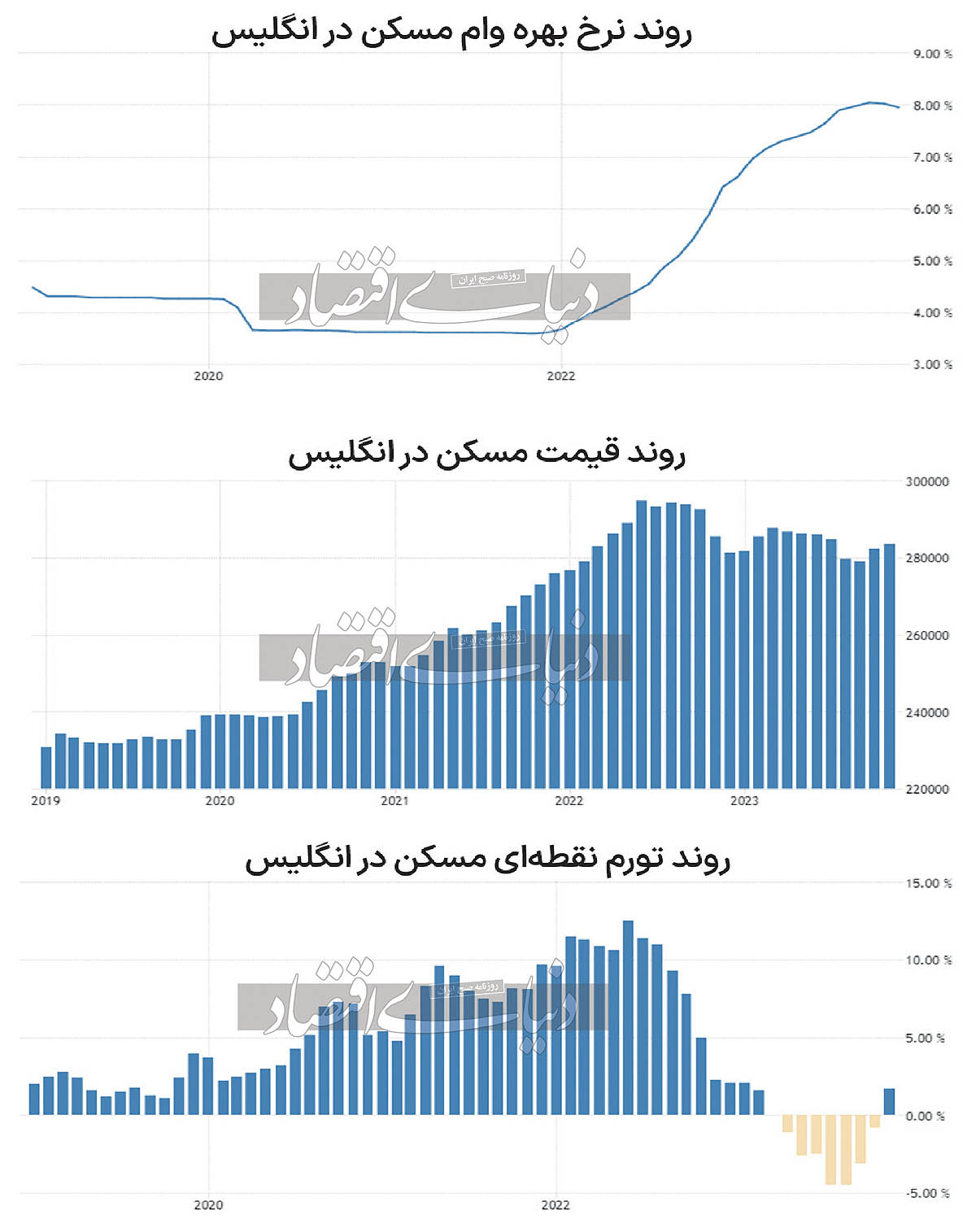

سال گذشته به عنوان دومین سال «افزایش نرخ بهره وام مسکن» در انگلیس، قیمت مسکن در این کشور برای 7 ماه پیاپی، از یک تا 4.5درصد در هر ماه –نسبت به ماه مشابه در 2022- کاهش پیدا کرد و در نهایت میانگین قیمت خانهها در کل سال 2023 در حد 2درصد نسبت به سال قبل از آن، افزایش یافت.

این در حالی است که در سال 2022، میانگین قیمت مسکن در انگلیس 9.8درصد نسبت به 2021 افزایش پیدا کرده بود و در برخی از ماههای میانی 2022، تورم نقطهای مسکن به بالای 13درصد هم رسید.

فرود تورم سالانه مسکن انگلیس و همچنین کاهش قیمت مسکن در این کشور در اغلب ماهها، تحتتاثیر «افزایش نرخ بهره وام خرید مسکن» از زیر 4درصد توسط موسسات مالی پرداخت کننده وام رهنی در ابتدای 2022 به 8درصد در اواخر 2023 اتفاق افتاد.

افزایش نرخ باعث افزایش مبلغ اقساط وامگیرندهها شد و این موضوع باعث کاهش میل به خرید و در نتیجه تغییر جهت قیمت مسکن شده است.

در اتفاقی نادر، مبلغ قسط وام خرید مسکن حدود 10 پوند از متوسط اجارهبها در این کشور سبقت گرفته که همین موضوع یعنی، «خرید با وام» فعلا مقرون به صرفه نیست.

این جراحی در بازار خرید خانه با وام بانکی، به نفع مصرفکنندگان بازار مسکن تمام شده چرا که بازار مسکن شاهد آرامش قیمتها و «چشمانداز ثبات قیمت در 2024» است.

بازار وام خرید مسکن در ابتدای 2024، دست به «رقابت برای پرداخت وام با نرخ بهره پایینتر از نرخ بانک مرکزی انگلیس» زده است؛ زیر 5درصد. موسسات مالی وامهای رهنی همچنین در تدارک «انتقال مجدد وام مسکن به مشتریانی که در حال حاضر قسط پرداخت میکنند» هستند که همین مساله میتواند تقاضای مصرفی را به شکل محدود تحریک به خرید کند.

پیشبینی میشود بازار مسکن انگلیس در سال جدید میلادی شاهد کاهش قیمت مسکن به میزان 2درصد و حداکثر تا 4درصد باشد.

در انگلیس، معادل 80درصد قیمت مسکن، تسهیلات خرید پرداخت میشود اما برای خانهاولیها تا 95درصد ارزش خانه هم مشروط به دارابودن اعتبار بانکی، وام ارائه میشود.

پیشبینی نرخ وام و قیمت مسکن در 2024

هنگامی که نرخ بهره افزایش مییابد و منعکسکننده تغییرات در اقتصاد و بازارهای مالی است، نرخ وام مسکن نیز افزایش مییابد و بالعکس. از این رو، بانک انگلستان سرانجام پس از افزایش چشمگیر نرخ بانکی، از 14دسامبر توانست نرخ بهره وام مسکن را روی 5.25درصد نگه دارد.

این نرخ از زمان افزایش به بالاترین حد طی 15سال اخیر یعنی 5.25درصد در ماه اوت، متوقف شده است.

این امر باعث شده تا بازارهای مالی و مصرفکنندگان امیدوار باشند که نرخ بهره حداقل در حال حاضر به اوج خود رسیده و بیش از این افزایش نخواهد یافت. اما در سال 2024 برای میلیونها وام گیرنده، نرخ وام مسکن چه تغییری خواهد کرد؟ و این چه تاثیری بر قیمت مسکن خواهد داشت؟ در حال حاضر، نرخ وام مسکن در سطح بسیار بالاتری نسبت به تاریخ اخیر باقی مانده است. این به آن معناست که وامگیرندگان بیشتری در سال 2024 با یک شوک پرداخت بزرگ اقساط روبه رو میشوند.

بانک انگلستان در گزارش اخیر ثبات مالی خود که در 6 دسامبر منتشر شد، اعلام کرد که حدود 900هزار وامگیرنده قرار است شاهد افزایش بیش از 500 پوندی بازپرداخت ماهانه وام مسکن خود در سال آینده باشند، آنهم در زمانی که معاملات با نرخ ثابت بسیار پایینتری انجام میشود. حدود 20درصد از این صاحبان خانه میتوانند شاهد افزایش ماهانه بیش از 1000 پوند باشند. از این رو، فوربز در گزارشی به پیشبینی کارشناسان از میزان وام مسکن و قیمت احتمالی مسکن در سال 2024 پرداخت، که در این گزارش، آنچه از صنعت وام مسکن، اقتصاددانان و کارشناسان وام مسکن و املاک در مورد چشمانداز نرخ وام مسکن و قیمت احتمالی مسکن در سال 2024 گفتهاند، آورده شده است.

براساس گزارش فوربز، اکثر کارشناسان برآوردشان از سال 2024، ثابت ماندن نرخ بانکی و کاهش حداقلی میزان سود بانکی تا سال 2025 است. اندرو بیلی، رئیس بانک انگلستان انتظار دارد نرخ بانکی برای مدتی در سطح فعلی 5.25درصد باقی بماند، و در چشمانداز سال جدید روند کاهشی نخواهد داشت حتی با وجود اینکه تورم سالانه کاهش یابد. در نوامبر تورم به 3.9درصد رسید در حالی که این رقم در ماه اکتبر 4.6درصد بود. هدف دولت انگلستان، کاهش تورم به 2درصد است. بنابراین بعید به نظر میرسد با اعلام تصمیم بعدی برای نرخ بانکی در اول فوریه 2024، هیچ حرکت نزولی وجود داشته باشد.

آژانس رتبهبندی اعتباری گلوبال ریتینگز نیز پیشبینی کرده است که بانک انگلستان تا نیمه دوم سال آینده کاهش نرخ بهره را آغاز نخواهد کرد. این به آن معناست که نرخ وام مسکن تا قبل از آن به میزان قابلتوجهی کاهش نخواهد یافت. با توجه به پیام کلی بانک انگلستان درباره نرخ بهره بهنظر میرسد این رقم برای مدت طولانیتری ادامه داشته باشد و این میزان تا ماهها در سطوح فعلی یا نزدیک به آن باقی بماند.

نهاد تجاری UK Finance که نماینده بانکهاست، در آخرین پیشبینیهای بازار مسکن و وام مسکن برای سالهای 2024 و 2025، چشمانداز این بازار را همراه با چالشهای مستمر در بازار وام مسکن میداند. با این حال، به نظر میرسد در شرایط کنونی فشارهای اصلی روی مقرون به صرفه بودن به اوج خود رسیده است. براساس پیشبینی انجمن تجاری بخش بانکداری و خدمات مالی بریتانیا در حالی که مدتی طول میکشد تا فشار بر امور مالی خانوار کاهش یابد، اما انتظار میرود که همه چیز در سال 2025 شروع به کار کند.

پل دیلز، اقتصاددان ارشد بریتانیا در شرکت تحقیقات اقتصادی Capital Economics معتقد است، رکود کمعمقتر خواهد بود و رشد بهره وام در طول سال 2024 ضعیف خواهد ماند. در واقع فرود نرمتری برای اقتصاد است، اما باند پرواز طولانیتر است.

رابرت گاردنر، اقتصاددان ارشد در موسسه مالی Nationwide، چشمانداز رو به بهبودی را برای وام مسکن برآورد میکند و انتظار دارد، با کاهش نرخهای وام مسکن، نشانههای دلگرمکنندهای برای خریداران بالقوه وجود داشته باشد. سرمایهگذاران خوشبینتر شدهاند به اینکه بانک انگلستان در حال حاضر نرخها را به اندازه کافی افزایش داده است تا تورم را به سطح هدفگذاری بازگرداند و نرخها را در سالهای آینده کاهش دهد. این تغییر از این نظر مهم است، که باعث کاهش نرخهای بهره در بلندمدت میشود و مبنای قیمتگذاری نرخ ثابت وام مسکن است.

با وجود این ، بازگشت سریع فعالیت یا قیمت مسکن در سال 2024 بعید به نظر میرسد. در حالی که فشارهای هزینه زندگی در حال کاهش است، با توجه به اینکه نرخ تورم اکنون کمتر از نرخ رشد متوسط دستمزد است، اعتماد مصرفکننده همچنان ضعیف باقی مانده است و کارشناسان همچنان سطوح پایینتری از درخواستهای خریداران جدید را گزارش میکنند. همچنین، پرتال آنلاین املاک پیشبینی کرده است که نرخهای وام مسکن در سال 2024 تسویه خواهد شد، اما «بالا میمانند» و بودجه برخی خریداران، بهویژه در بخشهای پایین و متوسط بازار را کاهش میدهد.

کاهش 2 درصدی قیمت 2023 و ادامه آن در 2024

بر اساس شاخصهای پیشرو قیمت مسکن که هر کدام روشهای خاص خود را برای ثبت قیمتها به صورت ماهانه دارند، میانگین قیمت ملک طی سال گذشته بین یک تا ۲درصد کاهش یافته است. در واقع، افزایش نرخهای وام مسکن باعث کاهش تقاضا شده است و بازار شاهد کاهش قیمتها و فروش املاک است.

اما چه اتفاقی ممکن است برای قیمت مسکن در سال 2024 بیفتد؟ در اینجا خلاصهای از آنچه کارشناسان املاک برای سال 2024 پیشبینی میکنند، آورده شده است.

رابرت گاردنر، اقتصاددان ارشد Nationwide برآورد میکند قیمت مسکن در سال 2024 اندکی کاهش خواهد داشت یا بهطور کلی ثابت میماند. به نظر میرسد ترکیبی از رشد درآمد، همراه با قیمتهای پایینتر مسکن و نرخهای وام مسکن، بهتدریج مقرونبهصرفه بودن را در طول زمان بهبود میبخشد و فعالیت بازار مسکن در این دوره نسبتا کاهش مییابد.

اگر اقتصاد کند بماند و نرخ وام مسکن به تدریج تعدیل شود، همانطور که انتظار میرود، قیمت مسکن احتمالا کاهش کوچک دیگری را تا 2درصد در طول سال 2024 ثبت خواهد کرد یا به طور کلی ثابت میماند.

کیم کینرد، مدیر وام مسکن هالیفاکس نیز پیشبینی میکند، قیمتها در سال 2024 بین 2 تا 4درصد کاهش یابد. با ترکیب فشارهای هزینه زندگی و نرخهای بهره بسیار بالاتر از دو سال پیش، احتمالا شاهد ادامه فشار نزولی ملایم بر قیمت مسکن خواهیم بود. بهبود نسبی در اعتماد به بازار و افزایش حجم معاملات انتظار میرود.

براساس برآورد زوپلا، (Zoopla)، شرکت داده و بینش املاک انگلیس، تغییرات قیمت مسکن با کاهش 2درصدی قیمتها در سال آینده همراه خواهد بود. برای مشاهده یک بازنشانی معنیدار در مورد مقرونبهصرفه بودن، قیمت خانهها باید با افزایش درآمد بیشتر کاهش یابد. با فرض کاهش نرخ وام مسکن به 4.5درصد تا پایان سال 2024، Zoopla انتظار دارد که روند تغییر قیمت مسکن با کاهش 2 درصدی قیمتها در سال 2024 منفی باقی بماند.

تیم بنیستر نیز برآورد کرد، فروشندههای جدید درخواست کاهش یک درصدی قیمتها را در سال 2024 دارند. با بهبود ثبات بازار در حالی که به سال 2024 ورود کرده است، نشانههایی از فعالیت بیشتر از سوی خانوادهها مشاهده میشود. با حل و فصل شدن بازار وام مسکن و انتظار اینکه نرخ بانکی به اوج خود رسیده است، کسانی که به دنبال بالا رفتن از پلههای بازار مسکن و گرفتن وام مسکن بزرگتر هستند، اکنون ممکن است احساس کنند در موقعیت قویتری برای اقدام هستند.

بازار وام مسکن چگونه خواهد بود؟

اینکه آیا سال 2024 زمان مناسبی برای وام مجدد خواهد بود یا خیر، به عوامل مختلفی از جمله شرایط مالی وام گیرنده بستگی دارد.

آمارهای اداره تنظیمکننده رفتار مالی نشان میدهد که حدود 1.5 میلیون مالک خانه در سال 2024 به پایان معاملات وام مسکن با نرخ ثابت میرسند. و بانک انگلستان تخمین زده است که حدود 5میلیون مالک خانه شاهد افزایش پرداخت ماهانه وام مسکن خود از هم اکنون تا سال 2026 خواهند بود.

اکثر وامگیرندگان شاهد افزایش قابلتوجهی در هزینههای ماهانه وام مسکن خود خواهند بود، زیرا نرخها طی دو سال گذشته به طور قابلتوجهی افزایش یافته است. اما نشانههای مثبت این است که با حفظ نرخ بهره بانک انگلستان در دسامبر، بازار وام مسکن میتواند وارد دوره ثبات شود. این به آن معناست که وامگیرندگانی که در آغاز سال آینده نیاز به وام مجدد دارند، باید معاملات و نرخهای بهتری را در مقایسه با 6 ماه قبل پیدا کنند.

وامگیرندگان میتوانند از هرگونه رقابت بر سر قیمت وام مسکن که ممکن است در اوایل سال 2024 به دلیل رقابت وامدهندگان برای کسب و کار ظاهر شود، سود ببرند. این در ماههای آخر سال 2023 مشاهده شد، زمانی که وامدهندگان شروع به ارائه نرخهای ثابت زیر 5درصد و سپس نزدیک به 4.5درصد به عنوان راهی برای جذب مشتریان جدید کردند.

نیک مندز در کارگزاری جان شارکل اینطور ارزیابی میکند که با توجه به کاهش سطح تراکنشها و برنامههای کاربردی در سال 2023 نسبت به سالهای گذشته، وامدهندگان برای جذب تجارت جدید در سال جدید انگیزه خواهند داشت. به این ترتیب، وامدهندگان برای ساخت دفترچه وام مسکن خود به شدت به دنبال نرخهای وام مجدد خواهند بود. همچنین میتوانیم شاهد انتشار رقابت بیشتر وامدهندگان با نرخهای ثابت ۵ساله زیر 4.5درصد یا با نرخهای ثابت2 و 3ساله در حدود 4.8درصد باشیم.

دادههای Moneyfacts اکنون نشان میدهد که میانگین نرخ وام مسکن ثابت 2ساله برای خرید مسکن 5.9درصد است. در حالی که متوسط نرخ وام مسکن ثابت 5ساله مسکونی 5.6درصد (11 دسامبر) است. اما بهترین نرخهای وام مسکن، برای وامگیرندگانی است که بیشترین سپرده نقدی یا حقوق صاحبان سهام را در دارایی خود دارند (حداقل40درصد)، و همچنین امتیاز اعتباری عالی، اکنون بین 4.5درصد تا حدود 4.8درصدبرای 5سال ثابت است.

نرخ سود وام مجدد چه معنایی دارد؟

به نظر میرسد افزایش نرخ وام مسکن در طول سال 2023 باعث شده است که وامگیرندگان بیشتری به جای وام مجدد به معامله با یک بانک، مجددا با وام دهنده فعلی خود سرمایهگذاری کنند.

اکثر وامدهندگان زمانی که به سررسید بازپرداخت وام مسکن میرسند، نرخهای انتقال محصول یا تعویض را به مشتریان فعلی خود ارائه میدهند. اغلب اینها ممکن است با نرخهای ترجیحی یا با کارمزد کم یا بدون هزینه، به عنوان انگیزهای برای مشتریان، نسبت به پرداخت وام مجدد خرید مسکن اقدام کنند.

به علاوه، بسیار مهم است که در زمان افزایش هزینههای وام مسکن و فشارهای عمومی هزینه زندگی، وامگیرنده نیازی به ارزیابی مقرون به صرفه بودن وام مسکن نداشته باشد. در مقابل، هنگام مراجعه به یک وامدهنده جدید، مقرون به صرفه بودن تسهیلات باید به شدت تحت مقررات وام مسکن بررسی شود.

در حالی که انتظار میرود این روند تا سال 2024 ادامه یابد (حدود 1.5 میلیون وامگیرنده قرار است در سال آینده به پایان معاملات با نرخ ثابت برسند)، برخی کارشناسان پیشبینی میکنند که ممکن است یک چرخش ملایم به سمت وام مجدد وجود داشته باشد، زیرا نرخهای بانکی کمتر شروع به جذب وامگیرندگان میکند.

مجموعه پیچیده از عوامل، از جمله شرایط اقتصادی پیچیدهتر، اقدامات پولی بانک انگلستان و تورم برنرخ بهره وام مسکن تاثیر میگذارد. نرخهای ثابت وام مسکن نیز مستقیما تحتتاثیر نرخ سوآپ است. اینها نرخهای بهره بین بانکی هستند که بانکها با آن در بازارهای عمدهفروشی به یکدیگر وام میدهند.

تقاضا برای وام مسکن نیز میتواند بر نرخها تاثیر بگذارد و با کاهش سرمایه در دسترس برای وامدهی، آنها را بالاتر ببرد. در مقابل، زمانی که تقاضای وامگیرنده کمتر باشد، همانطور که در ماههای اخیر به دلیل نرخهای ثابت بالا شاهد بودیم، وامدهندگان گاهی اوقات نرخهای رقابتی یا مشوقهای دیگری را برای جذب وامگیرندگان و افزایش تجارت ارائه میکنند.

براساس اینکه نرخ بهره در سالهای آینده به کدام سمت خواهد رفت، اکثر کارشناسان معتقدند که کاهش تدریجی خواهد داشت. با این حال، جدول زمانی این روند نزولی همچنان نامشخص است.

مندز جان چارکل میگوید در حالی که هیچ کس نمیتواند با اطمینان از شرایط بازار در یک سال، دو سال یا حتی پنج سال بگوید، بازارها کاهش نرخ بانکی را در آینده پیشبینی میکنند. این به آن معناست که دارندگان وام مسکن به احتمال زیاد به دیدن نرخهای ثابت با زیر 4درصد در بلندمدت عادت خواهند کرد که از این امر استقبال میشود.