با وجود تضعیف تقاضای جهانی، نرخ پایه محصولات پلیمری و شیمیایی افزایشی اعلام شد

بازگشت پتروشیمیها به مسیر رشد نرخ

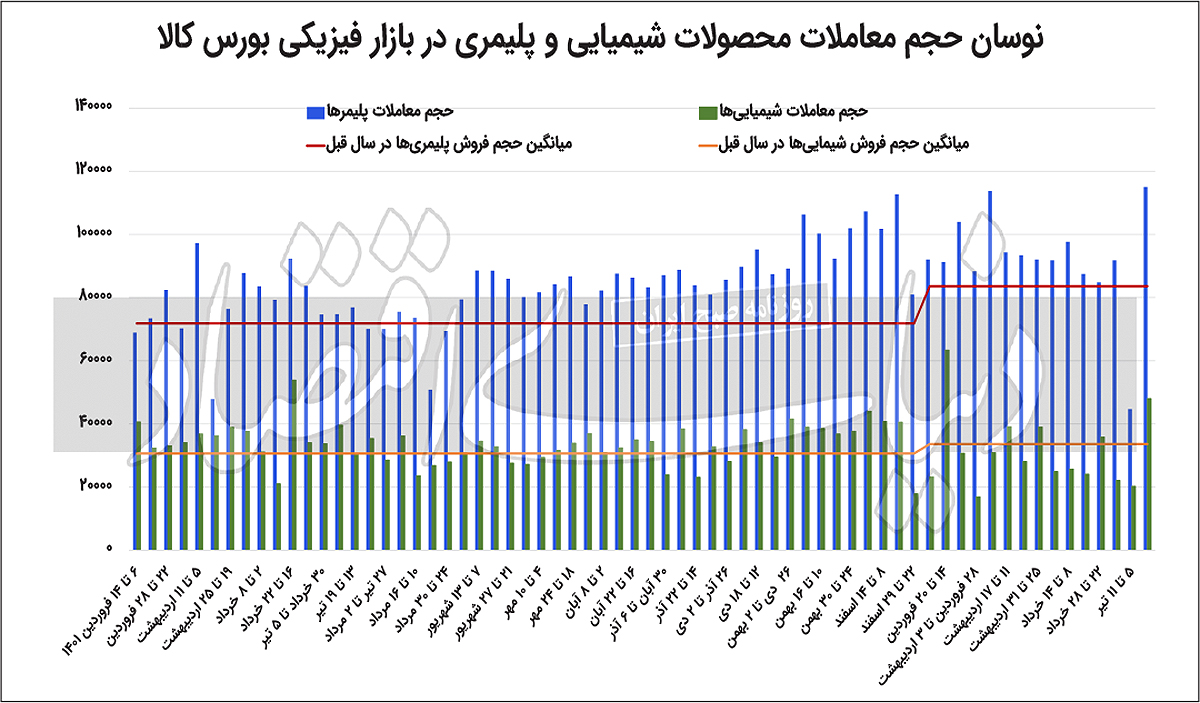

رشد حجم معاملات با جبران عرضهها

بررسی رینگ پتروشیمی در بازار فیزیکی بورسکالای ایران برای هفته منتهی به روز یکشنبه هجدهم تیرماه از افزایش قابلتوجه حجم معاملات حکایت دارد؛ به نحوی که در این بازه زمانی حجم فروش محصولات شیمیایی و پلیمری از متوسط سالانه حجم فروش آنها بیشتر شد. افزایش حجم معاملات در پی رشد عرضه ظرف هفته جاری بهمنظور کاهش عرضه در هفته ابتدایی تیر (5 تا 11 تیرماه) رقم خورد. احتمال تغییر نرخ ارز معیار در تعیین قیمت محصولات پتروشیمی ظرف روزهای ابتدایی تیرماه باعث شد تا از سویی قیمت پایه جدیدی برای محصولات پتروشیمی در هفته ابتدایی تیر اعلام نشود و در پی این موضوع، تولیدکنندگان این محصولات از حجم عرضه هفتگی خود به امید افزایش نرخ ارز معیار کاستند؛ هر چند در ادامه تغییری در نرخ ارز معیار مورد استفاده در تعیین قیمت پایه این محصولات به وجود نیامد.

در این شرایط تولیدکنندگان محصولات پتروشیمی برای جبران کاهش عرضه قبلی خود مجبور به افزایش عرضه در دومین هفته از تیر یعنی از 12 تا 18تیرماه شدند و این موضوع خود را در رشد حجم معاملات هفتگی نشان داد. در حالی که نرخ ارز معیار در تعیین قیمت پایه محصولات پتروشیمی ظرف بیش از چهارماه اخیر در کانال قیمتی 28هزار تومانی تثبیت شده است، نوسان نرخ ارز در بازار آزاد به معاملات برخی محصولات پتروشیمی که میزان عرضه آنها کمتر از میزان تقاضاست جهت میدهد و این موضوع خود را در رقابتهای سنگین میان متقاضیان نشان میدهد. ظرف هفته گذشته متقاضیان پلیپروپیلن شیمیایی و نساجی برای کسب سهم از عرضههای این مواد حاضر به رقابتهای قیمتی 100 تا 190درصدی شدند.

در شرایط کنونی نرخ ارز معیار در تعیین قیمت پایه محصولات پتروشیمی و نرخ ارز در بازار آزاد غیررسمی فاصله 75درصدی دارند. به این ترتیب بخش قابلتوجهی از رقابتهای فعلی در رینگ پتروشیمیها نتیجه فاصله قیمتی میان نرخ ارز معیار و نرخ ارز در بازار آزاد است؛ اما انتظارات تورمی مثبت و کمبود عرضه نیز زمینه رشد تقاضا در این بازار را فراهم میکند.

پایان رالی افت نرخ

دفتر توسعه صنایع تکمیلی پتروشیمی، بهای پایه محصولات پلیمری و شیمیایی برای عرضه در هفته پیشرو از روز دوشنبه 19تیر تا روز یکشنبه 25تیر را با ترکیبی از افزایش و کاهش نرخ اعلام کرد. در حالی که نرخ ارز معیار در تعیین قیمتهای پایه برابر 28هزار و 500تومان ثابت نگه داشته شد، نوسان نرخ محصولات شیمیایی و پلیمری در بازارهای جهانی سیگنالساز اصلی قیمتهای پایه بود. از 28محصول پتروشیمی اعلامی، بهای 12محصول با افت نرخ، قیمت 6محصول بدون تغییر و بهای 9محصول با افزایش اعلام شد. در این شرایط نرخ عمده محصولات شیمیایی افزایش داشت، به نحوی که از 19محصول، بهای پایه سهمحصول با کاهش، نرخ سهمحصول بدون تغییر و نرخ مابقی با رشد اعلام شد.

در میان محصولات شیمیایی، بیشترین رشد قیمت پایه مربوط به متانول بود که با افزایش 9/ 6درصدی نسبت به هفته قبل اعلام شد. افزایش بهای خوراک گاز طبیعی تولیدکنندگان متانول در ایران و احتمال کاهش عرضه تولیدکنندگان این محصول به بازارهای جهانی عامل اصلی رشد بهای پایه این محصول بود.

سیگنال جهانی افزایشی میشود؟

ظرف هفته ابتدایی ماه ژوئیه، نفتا به مسیر کاهش نرخ خود ادامه داد و در کف قیمت خود ظرف دوسال و نیم اخیر یعنی پس از فوریه 2021 جا خوش کرد. این محصول که خوراک بسیاری از واحدهای پتروشیمی بوده و از آن بهعنوان معیار سیگنالدهنده به نرخ محصولات پتروشیمی یاد میشود، در روز جمعه ششم ژوئیه با نرخ 529دلار و 67سنت به فروش رفت و به این ترتیب این محصول در بازه هفتگی بازده منفی 2/ 4درصدی، در بازه ماهانه بازده منفی 10درصدی و در بازه سالانه بازده منفی 6/ 33درصدی را برای سرمایهگذاران به همراه داشت. عقبگرد محسوس بهای نفتا در بازارهای جهانی ظرف هفتههای اخیر زمینهساز کاهش بهای محصولات پتروشیمی در بازارهای جهانی ظرف هفتههای آینده خواهد بود. سقوط نرخ نفتا در بازارهای جهانی از سویی معلول کاهش بهای نفت ظرف ماههای اخیر و از سوی دیگر نتیجه کاهش تقاضا برای محصولات پتروشیمی متاثر از بروز رکود اقتصادی در دنیاست.

اقتصاد چین بهعنوان بزرگترین اقتصاد کالامحور جهانی بهرغم تمامی خوشبینیها ظرف نیمه ابتدایی سال 2023 به مسیر واقعی رشد بازنگشت؛ دادههای شاخص مدیران خرید بخش تولید این کشور برای سهماه دوم سال یعنی از آوریل تا ژوئن منفی شد و شاخص مدیران خرید بخش خدمات نیز در همین زمان در سراشیبی کاهش قرار گرفت. مجموع این عوامل بیانگر حال ناخوش دومین اقتصاد جهانی بوده و سیگنال منفی موثری برای بازارهای کالایی به همراه دارد. در این شرایط اقتصاد ایالاتمتحده آمریکا نیز وضعیت مطلوبی ندارد. سیاستهای انقباضی اتخاذشده از سوی فدرالرزرو ظرف بیش از یکسال اخیر بزرگترین اقتصاد جهانی را در معرض بروز رکود جدی قرار داده و این موضوع نیز سیگنال منفی موثری برای بازارهای کالایی به همراه داشته است. شاخص مدیران خرید بخش تولید ایالاتمتحده نیز برای ماه ژوئن در سطح رکود و برابر 3/ 46واحد اعلام شد که این رقم مطابق پیشبینی اقتصاددانان بود؛ اما میزان آن نسبت به ماه مه افت 1/ 2واحدی داشت.

بازده نفتا در بازه هفتگی و ماهانه منفی بود؛ اما ظرف هفتههای اخیر تحرکهای مثبتی در بازار نفت خام وستتگزاس اینترمدییت و نفت برنت به ثبت رسید. این تحرکهای مثبت قیمتی در شرایطی که اقتصاد جهانی همچنان با چالش جدی بروز رکود مواجه است، نتیجه کاهش عرضه جهانی نفت و چشمانداز استمرار این رویه است. این هفته عربستانسعودی اعلام کرد که کاهش روزانه یکمیلیون بشکهای خود را تا ماه اوت ادامه خواهد داد. روسیه نیز اعلام کرد که در ماه آینده صادرات خود را به میزان 500هزار بشکه در روز کاهش خواهد داد. در این شرایط تولید نفت در قزاقستان نیز به دلیل قطع برق کاهش یافت و در این شرایط این کشور مجبور به واردات بنزین از روسیه خواهد بود.

محدودیت عرضه، حامی بهای نفت در بازارهای جهانی شده است و این موضوع سیگنالی مثبت برای نفتا بهعنوان یکی از فرآوردههای اصلی نفت خام است. اما فشار کاهش تقاضا همچنان بر بازارهای کالایی سنگینی میکند. در این شرایط اگر فدرالرزرو در جلسه آتی خود تصمیم به افزایش 25واحدی دیگر در نرخ بهره بگیرد، اثرگذاری سیگنال کاهش عرضه نفت بر بازارها محدود خواهد شد. درواقع در شرایط کنونی محدودیت عرضه نفت تنها سرعتگیر افت نرخ نفتا و سایر محصولات پتروشیمی است و این سیگنال فعلا قدرت چندانی برای بازگرداندن بازارها به مسیر رشد ندارد.