عملکرد بازیگران بازار پول در اردیبهشتماه بررسی شد

کارنامه بورسی بانکها

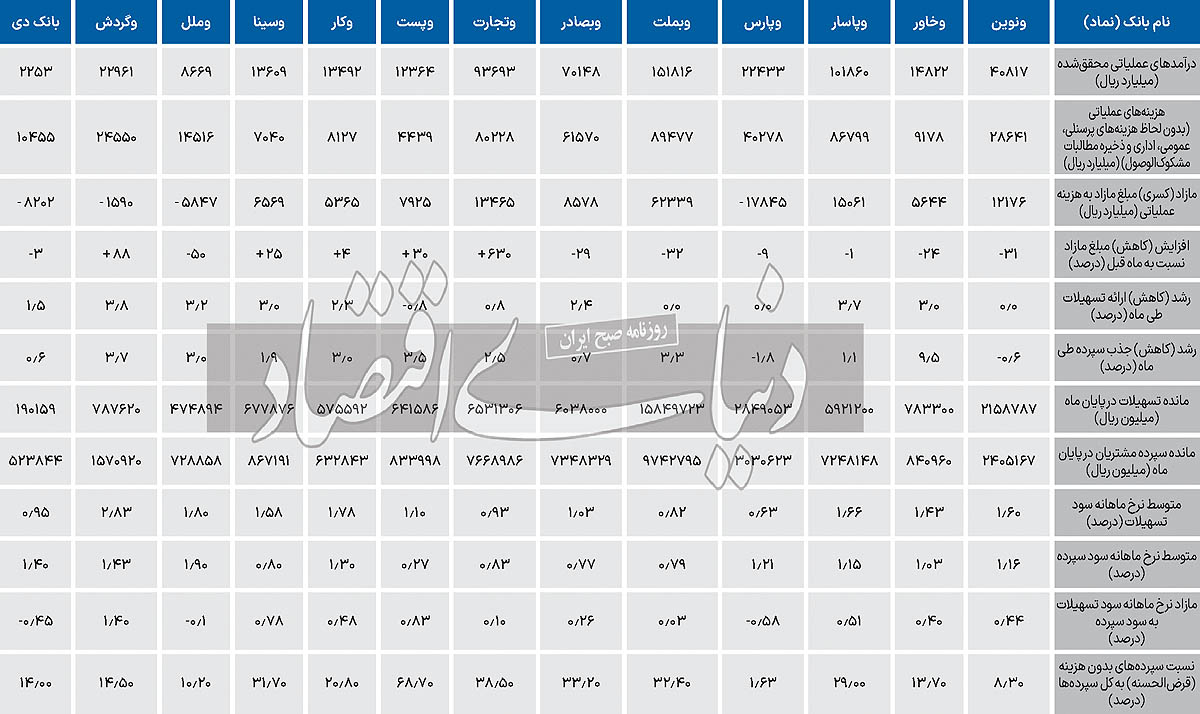

بررسی متغیرهای بنیادین 13نماد بانکی نشان میدهد که «وپست» با نرخ پایین سپرده و سهم بالای سپرده قرضالحسنه همچنان برنده نمادهای بانکی است. از طرفی دو بانک دی و ملل به روند نامساعد گذشته خود ادامه داده و در اردیبهشت نیز با افت درآمد همراه بودند. جمع مبلغ تسهیلات ارائهشده توسط 13بانک و موسسه مالی اعتباری تا پایان اردیبهشتماه معادل 43479هزار میلیارد ریال بوده است. بیشترین تسهیلات اعطایی مربوط به بانک ملت با مبلغ 15849هزار میلیارد ریال است. پس از آن دو بانک تجارت و صادرات به ترتیب با 6531هزار و 6037هزار میلیارد ریال قرار دارند. بانک دی و موسسه مالی اعتباری ملل کمترین تسهیلات ارائهشده را داشتهاند.همچنین مبلغ سپردههای مشتریان نزد این 13بانک و موسسه مالی اعتباری در پایان ماه قبل معادل 43442هزار میلیارد ریال بوده که بیشترین سپرده جذبشده در این قسمت نیز مربوط به بانک ملت با مبلغ 9742هزار میلیارد ریال بوده است. پس از بانک ملت، دو بانک تجارت و صادرات به ترتیب با 7669هزار و 7348هزار میلیارد ریال قرار دارند.بیشترین نرخ رشد تسهیلاتدهی طی اردیبهشتماه مربوط به بانک گردشگری بوده است.

این بانک در ماه قبل 3.8درصد تسهیلات جدید به مشتریان خود ارائه کرده است. پس از آن بانک پاسارگاد با نرخ رشد 3.7درصدی قرار دارد. پست بانک نیز در این خصوص عملکرد ضعیفی داشته و مانده تسهیلات آن در پایان اردیبهشتماه 0.8درصد کمتر از ارقام پایان فروردین است.در خصوص جذب سپردهها و همانطور که در جدول ارائه شده است، بهترین عملکرد را بانک خاورمیانه داشته است. این بانک در اردیبهشتماه 9.5درصد سپرده جدید در مقایسه با ارقام پایان فروردینماه جذب کرده است که رقم جالب توجهی محسوب میشود. ضعیفترین عملکرد را در این بخش دو بانک پارسیان و اقتصاد نوین داشتهاند که به ترتیب با 1.8 و 0.6درصد کاهش سپرده (خروج سپرده) نسبت به فروردینماه مواجه بودهاند.بهای تمامشده پول یکی از ارقام مهم مقایسهای بانکهاست. بانکهایی که منابع قرضالحسنه (بدون هزینه) بیشتری را در ترکیب سپردههای خود داشته باشند با کاهش نرخ بهای تمامشده پول، امکان رشد سود عملیاتی و سود خالص بیشتری را خواهند داشت. در 13بانک و موسسه مالی اعتباری مورد بررسی، پستبانک با 68.7درصد سهم سپردههای قرضالحسنه از کل سپردههای جذبشده، بهترین عملکرد را در کاهش بهای تمامشده پول داشته است. این موضوع اثر خود را بر متوسط نرخ سود سپردههای ماهانه این بانک داشته است. متوسط سود سپرده این بانک که از تقسیم هزینه سود سپرده طی ماه به متوسط مانده سپرده مشتریان به دست آمده است، کمتر از 0.3درصد است.

همچنین نسبت سپردههای قرضالحسنه به کل سپردههای چهار بانک سینا، تجارت، ملت و صادرات در ارقام بالای 30درصد قرار دارد.بالاترین نرخ سود تسهیلات مربوط به بانک گردشگری است. متوسط نرخ سود تسهیلات اردیبهشتماه این بانک در ماه قبل 2.83درصد بوده است. با این حال با توجه به نسبت پایین تسهیلات به سپردههای مشتریان این بانک و کسب درآمد بخش مهمی از منابع تحت اختیار آن در بخش سپردهگذاری نزد سایر بانکها، عملکرد کلی بانک گردشگری در ماه قبل همچنان ضعیف بوده و همانگونه که در جدول نیز مشخص است، هزینههای عملیاتی آن (که بدون در نظر گرفتن هزینههای پرسنلی، اداری و مطالبات مشکوکالوصول است) بیشتر از درآمدهای عملیاتی محققشده آن است. کمترین نرخ سود تسهیلات ماهانه مربوط به بانک پارسیان است. متوسط نرخ سود تسهیلات این بانک در ماه قبل تنها 0.63درصد بوده است که در نوع خود بسیار عجیب و قابل تامل است. بهخصوص در شرایط فعلی که روند فزاینده نرخ سود سپردهها و نرخ سود تسهیلات را شاهد هستیم، این رقم نازل در گزارش عملکرد بانک پارسیان بسیار غیرمنطقی به نظر میرسد.بیشترین نرخ متوسط ماهانه سود سپردهها مربوط به موسسه مالی اعتباری ملل است. این نرخ در این موسسه 1.9درصد بوده است. کمترین نرخ نیز همانطور که در جدول مشخص است و پیشتر نیز به آن اشاره شد، مربوط به پستبانک با 0.27درصد است.

نرخهای متوسط ماهانه سپردههای سایر بانکها در جدول ارائه شده است.از 13بانک و موسسه مالی اعتباری مورد بررسی، چهار بانک و موسسه مالی اعتباری پارسیان، ملل، دی و گردشگری با کسری درآمد به هزینههای عملیاتی مواجه بوده و در واقع زیان عملیاتی را محقق کردهاند. اوضاع برای موسسه ملل، بانک پارسیان و بانک دی وخیمتر است و این مبلغ کسری درآمد به هزینه بانکها در ماه قبل افزایش داشته است. این در حالی است که بانک گردشگری در حال کاهش شکاف درآمد و هزینه عملیاتی است.از جنبه دیگر، اوضاع بانک دی و پس از آن موسسه مالی اعتباری ملل و بانک پارسیان بسیار ویژه و خاص است. در حالی که کل درآمدهای عملیاتی بانک دی از محل سود تسهیلات و... در اردیبهشتماه 2250میلیارد ریال بوده است، هزینههای مربوط به سود سپرده و هزینه مالی و کارمزد آن به بیش از 10400میلیارد ریال رسیده که تقریبا پنجبرابر درآمدهای عملیاتی آن است. این شرایط با شدت کمتری برای موسسه مالی اعتباری ملل و بانک پارسیان، همانگونه که در جدول مشاهده میشود، در حال وقوع است.

رشد 630درصدی مبلغ مازاد درآمد به هزینههای بانک تجارت نیز عمدتا به دلیل گزارش بسیار ضعیف این بانک در فروردینماه بوده است و در واقع در اردیبهشتماه بانک مجددا به روند معمول کسب درآمد و شناسایی هزینههای خود بازگشته است و برای قضاوت در خصوص ادامه روند رو به رشد مازاد درآمدها به هزینههای آن باید منتظر گزارش ماههای پیشرو باشیم. پستبانک همچنان به روند مثبت خود ادامه میدهد و با برگ برنده خود یعنی نرخ بسیار پایین سود سپردهها و سهم بالای سپردههای قرضالحسنه، عملکرد مثبت خود را ادامه داده است. در حالی که درآمدهای آن به بیش از 12هزار میلیارد ریال در اردیبهشتماه رسیده است، هزینههای سودسپرده، هزینه مالی و هزینه کارمزد آن کمتر از 4500میلیارد ریال بوده و به این ترتیب مازاد درآمد به هزینه آن به بیش از 7900میلیارد ریال رسیده که نسبت به فروردینماه رشد 30درصدی را نشان میدهد.