آیا افزایش کرکاسپردها وضعیت پالایشیها را بهبود میبخشد؟

صنعت فرآوردههای نفتی بر خط حمایت

همانطور که انتظار میرفت، در بهار سالجاری، این صنعت کارنامه خوبی از خود به جا نگذاشته و همین امر سبب شده است تا شاخص این صنعت با شدت بیشتری شروع به ریزش کند. در ادامه این گزارش به دلایل ارائه صورتهای مالی ضعیف در این صنعت پرداخته شده و انتظارات در خصوص افزایش سودآوری صنعت پالایشی بررسی شده است. نکته اصلی این صنعت که میتواند هدایتکننده سهامداران یا سرمایهگذاران دست به نقد در بورس باشد، این موضوع است که صرفا گزارش ضعیف یکصنعت در یکفصل، بهخصوص اولین فصل سال، نمیتواند معیار خوبی برای خرید یا فروش باشد. صرف تکیه بر گزارشهای گذشته و بیتوجهی به انتظارات و متغیرهای اثرگذار بر این صنعت، میتواند سرمایهگذاران را به اشتباه بیندازد؛ به طوری که تابلوی معاملات نشان میدهد، در هفتههای گذشته این صنعت با تقاضای خوب سهامداران همراه شده است.

تداوم سردی بهار پالایشیها؟

در پی رشد سنگین شاخص کرکاسپرد پالایشگاههای ایرانی که میانگین تفاوت قیمت فرآوردههای نفتی به قیمت نفت را نشان میدهد، در بهار سال گذشته بر اثر جنگ روسیه و اوکراین در شرق اروپا و قیمت نفت، پالایشگاههای جهان بهخصوص پالایشگاههای ایران رشد بسیار خوبی را به لحاظ قیمت سهام تجربه کردند. این در حالی بود که کشور با رشد شدید دلار موثر بر شرکتهای پالایشی مواجه نبود و پالایشیها موفق شدند صورت مالی خوبی را در بهار 1401 منتشر کنند. بهطوری که بازده شاخص صنعت پالایشی در سهماه ابتدایی سال 1401، حدود 60درصد بود و این در حالی است که بازده شاخص کل در همین مدت، به 30درصد رسیده بود. با این حال، فروکش کردن هیجانات جنگ در شرق اروپا و شروع رکود جهانی در پی افزایش تورم و افزایش نرخ بهره توسط اقتصادهای بزرگ دنیا موجب شد تا کامودیتیها با افت قیمت شدیدی همراه شوند. علاوه بر این کاهش قیمت نفت نیز به کاهش کرکاسپردها کمک کرد و با تشدید رکود در اقتصاد جهان، شاخص کرکاسپرد در مرداد 1401 به کف یکسال اخیر خود نزدیک شد. در بهار سالجاری، کاهش کرکاسپردها و در نهایت تثبیت نرخ دلار این صنعت روی 28هزار و 500تومان، زمینه را برای کاهش سودآوری این صنعت فراهم کرده و گزارشهای سهماهه نیز کاملا منطبق بر انتظارات بوده است. گزارشهای سهماهه نشان میدهد که سود خالص «شپنا» حدود 67درصد، سود خالص «شتران» 61درصد، سود خالص «شراز» 69درصد، سود خالص «شبندر» 73درصد و سود خالص «شاوان» 86درصد کاهش داشته و شبریز زیان 385میلیارد تومانی را به ثبت رسانده است. همچنین نگاهی به هزینههای اداری و عمومی این صنعت نشان میدهد که رشد هزینههای عمومی بسیار کمتر از تورم و انتظارات بوده؛ به طوری که میانگین رشد هزینههای اداری و عمومی این صنعت 28درصد ثبت شده است. اما یکی از دلایل افت شدید سودآوری در این صنعت، شناسایی زیان تسعیر ارز به صورت یکجا در بهار بوده و انتظار میرود، طی فصول آتی این موضوع قابل تکرار نباشد. گزارشهای سهماهه این صنعت امیدها را بهشدت کاهش داده است؛ اما به نظر میرسد بازار پس از انتشار این گزارشها دچار اشتباه در قیمتگذاری برخی از صنایع شده است.

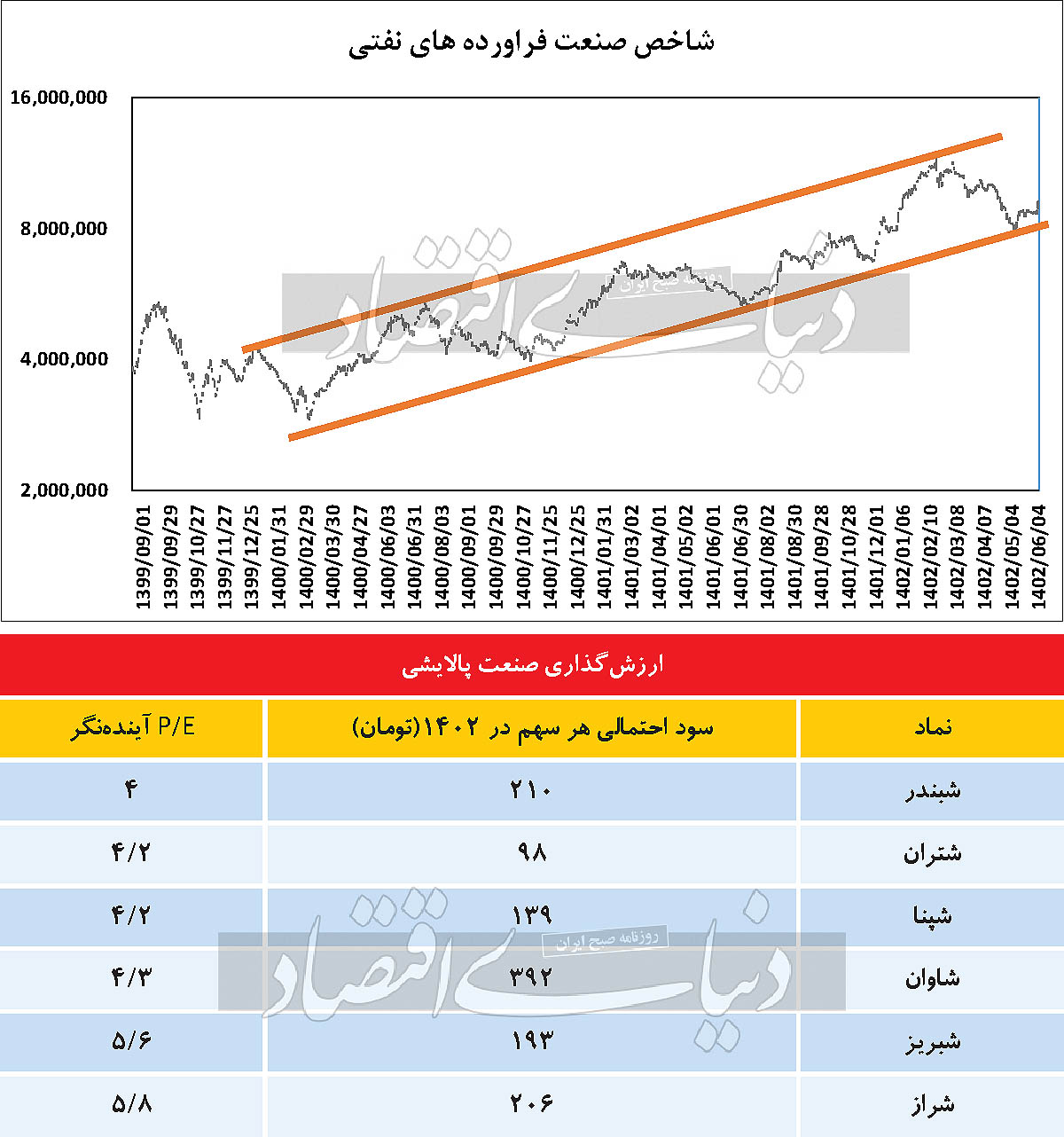

گزارشها به هیجانات در بازار دامن زده است؛ اما انتظار میرفت گزارشهای پالایشیها به سبزپوش شدن نماگرهای این صنعت بینجامد؛ چرا که احتمال کاهش برخی از هزینهها در تابستان وجود داشته و رشد قیمت نفت از اوایل تابستان به رشد کرکاسپردها و بهبود فروش و سودآوری در این صنعت خواهد انجامید. بر همین اساس، پیشبینی میشود که پالایشیها برخلاف بهار در تابستان عملکرد خوبی داشته باشند. این در حالی است که واکنش بازار به گزارشهای فولادیها نیز بسیار شدیدتر از آن چیزی بود که انتظار میرفت؛ چرا که احتمال قطعی برق و همچنین افزایش قیمت گاز سبب خواهد شد تا بازار با افت تولید فولاد و به تبع آن کاهش درآمد شرکتهای بورسی در عین افزایش 100درصدی نرخ حاملهای انرژی مواجه شود. اما واکنش منفی بسیار شدید نسبت به گزارشهای سهماهه شرایط بهتری را برای سرمایهگذاری در این صنعت فراهم کرده است. نمودار تکنیکال صنعت فرآوردههای نفتی نشان میدهد که شاخص این صنعت به کف کانال 3ساله خود نزدیک شده و با توجه به رشد انتظارات در خصوص سودآوری این صنعت، احتمال واکنش به این سطح بسیار بالاست؛ همانطور که در هفتههای گذشته نیز تقاضا برای سهام پالایشی با افزایش خوبی مواجه شد. این در حالی است که نمادهای این صنعت نیز به صورت جداگانه در کف کانالهای بلندمدت خود قرار داشته و واکنش خوبی به سطوح قیمتی نشان دادند. اخبار مثبت در خصوص نرخ تسعیر ارز این صنعت نیز میتواند حمایت قیمتی پالایشی را تشدید کرده و حتی بازار را با لیدری این گروه به حرکت وادارد؛ اما این صنعت تابستان بهتری را نسبت به بهار تجربه خواهد کرد.

برآوردها از سودآوری صنعت

با توجه به مفروضات یادشده در خصوص رشد کرکاسپردها و کاهش برخی از هزینهها در تابستان سالجاری، انتظار میرود صنعت پالایشی که اکنون در کف قیمتی شاخص خود قرار گرفته است، رشد قیمتی خوبی را تجربه کند. در صورتی که مفروضات همچنان بر رشد قیمت نفت تاکید کنند و رشد قیمت نفت نیز حمایت خوبی از افزایش کرکاسپردها داشته باشد، بر این اساس اطلاعات در خصوص سودآوری این صنعت در سالجاری میتواند چراغ راهی برای سرمایهگذاران پالایشی باشد. با توجه به اینکه همچنان نرخ دلار این صنعت 28هزار و 500تومان است، به اعتقاد بسیاری از تحلیلگران، به احتمال زیاد دولت از این نرخ عقبنشینی کرده و انتظار میرود پالایشیها در ادامه سال بهطور میانگین با نرخ دلار 40هزار تومانی مورد معامله قرار گیرند. در صورتی که نرخ دلار همان 40هزار تومان باقی بماند، نماد «شبندر» با سود 210تومانی به ازای هر سهم، P/ E تحلیلی حدود 4واحد خواهد داشت که کمترین میزان P/ E آیندهنگر در میان این صنعت است. همچنین، نماد «شتران» با سود 98تومانی و P/ E آیندهنگر 2/ 4واحدی در رتبه دوم کمترین میزان این نسبت قرار میگیرد. «شپنا» و «شاوان» نیز بهترتیب با P/ E آیندهنگر 2/ 4 و 3/ 4واحدی میتوانند گزینههای بعدی معاملهگران برای سرمایهگذاری در این صنعت باشند.