حساسیت سودآوری صنعت سنگآهن به قیمت دلار بررسی شد

سنگآهنیهای دست به ماشه

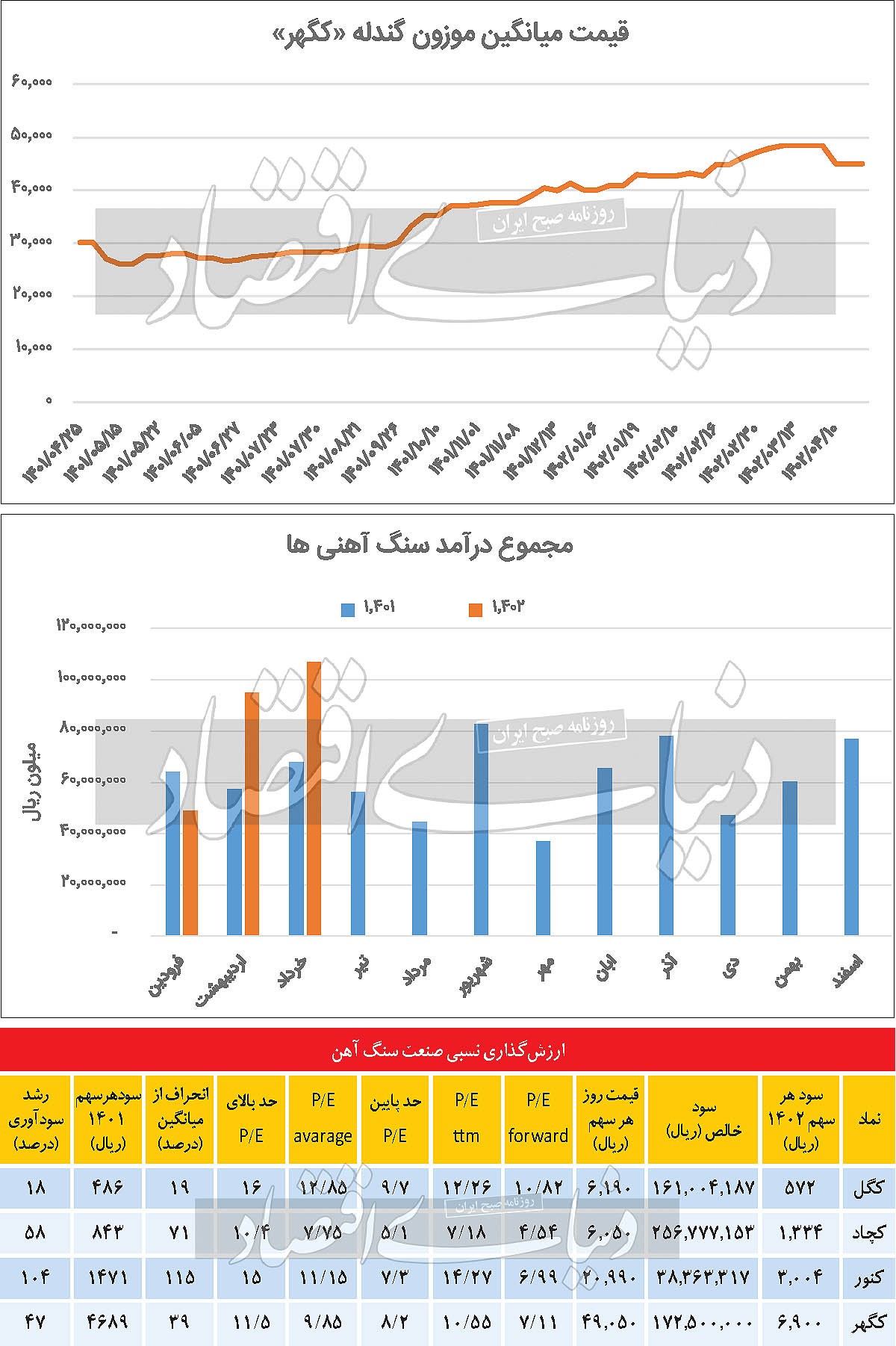

بهار سنگآهنیها

نگاهی به عملکرد سنگآهنیها در خردادماه سالجاری نشان میدهد که دو نماد «کنور» و «کگهر» در سال رشد درآمدی بالاتر از 100درصد را نسبت به مدت مشابه سال قبل تجربه کردهاند. علاوه بر این، مقایسه عملکرد سنگآهنیها در خردادماه نسبت به ماه قبل، نشان میدهد که دو نماد «کنور» و «کگهر» رشد درآمدی 87درصدی و 22درصدی را به ثبت رساندهاند. نگاهی به درآمد چهارنماد سنگآهنی نیز نشان میدهد که در مجموع این نمادها در خردادماه 10هزار میلیارد تومان درآمد عملیاتی شناسایی کردهاند که نسبت به خردادماه سال قبل، رشد 57درصدی را تجربه کرده است. همچنین درآمد این صنعت نسبت به اردیبهشتماه، رشد 12درصدی را تجربه کرده است.

سنگآهنیها نیز مانند فولادیها در بهار سالجاری، رشد درآمدی خوبی را تجربه کردهاند. در بهار نیز صبانور و گهر زمین عملکرد بسیار خوبی را به ثبت رساندند؛ بهطوری که شرکت صبانور، با رشد 86درصدی درآمد نسبت به بهار سال گذشته و گهرزمین با رشد درآمدی 65درصدی نسبت به بهار سال گذشته همراه شد. با توجه به ثبات نرخ انرژی و مبلغ بهای تمامشده، به نظر میرسد سنگآهنیها نیز مانند فولادیها بهاری با حاشیه سود بالا را تجربه کنند. در ادامه سالجاری نیز هزینه انرژی و قیمت محصولات زنجیره فولاد در بورسکالا و نحوه قیمتگذاری این محصولات بر آینده این صنعت اثرگذار است. یکی از مواردی که بر رشد درآمدی صنعت سنگآهن تاثیرگذار است، قیمت محصولات زنجیره فولاد در بورسکالاست. روند قیمتی محصولات این زنجیره بهخصوص گندله از ابتدای سال گذشته تاکنون صعودی بوده و در یکماه اخیر به دلیل افت قیمت دلار کمی به تعادل رسیده است. آخرین قیمت معامله گندله در بورس کالا، در محدوده 4میلیون و 500هزار تومان بوده و انتظار میرود، در صورتی که دلار از شرایط تثبیتی فعلی خارج شود، نرخها دوباره به روند صعودی بازگردند.

سنگآهنیها چه آیندهای دارند؟

چهار نماد فعال در صنعت سنگآهن در شرایطی قرار دارند که با قیمتهای فعلی، از ارزندگی لازم برخوردارند و در صورتی که ریسک صنایع بزرگ و دلاری توسط دولت کاهش یابد، این صنعت نیز رشد خوبی را تجربه خواهد کرد. با توجه به مفروضات این صنعت، رشد سودآوری در این صنعت بهبود یافته و میتواند بازدهی خوبی را نصیب سرمایهگذاران کند. با توجه به اینکه به دلیل رشد قیمت گاز و کاهش سودآوری صنایع، در حال حاضر این صنعت در کانون توجهات قرار ندارد، چشمانداز روشنی هم برای آینده قیمتی نمادهای این صنعت وجود ندارد. مفروضات صنعت سنگآهن، شامل قیمت شمش فولاد خوزستان است که در محدوده 21میلیون تومان در بورسکالا مورد معامله قرار میگیرد. با توجه به تداوم رکود در بورسکالا تا پایان تابستان و احتمال رشد قیمت شمش «فخوز» تا محدوده 24میلیون تومان بهازای هر تن، در نظر گرفتن نرخ 21میلیون تومان برای نرخ شمش فولاد، معقول به نظر میرسد. سایر محصولات زنجیره فولاد براساس نرخ شمش فولاد خوزستان تعیین شده و ضرایب قیمتی سایر محصولات نیز براساس میانگین تاریخی و عرضه و تقاضای موجود در بورسکالا تعیین میشود. با توجه به بررسی دادههای تاریخی، کنسانتره سنگآهن، 21درصد نرخ شمش فولاد خوزستان، قیمتگذاری خواهد شد. در این صورت، نرخ کنسانتره سنگآهن، حدود 42میلیون تومان به ازای هر تن خواهد بود. همچنین نرخ گندله، 25درصد نرخ شمش فولاد خوزستان تعیین شده است که بر این اساس، نرخ هر تن گندله در محدوده 53میلیون تومان خواهد بود. بررسی دادههای بورسکالا نشان میدهد که شرکتهای صنعتی و معدنی فعال در صنعت سنگآهن در سال جدید گندله خود را در محدوده 50میلیون تومان نیز به فروش رساندهاند و با توجه به احتمال رشد قیمت این محصول در نیمه دوم سال، قیمت در نظر گرفتهشده معقول به نظر میرسد. نرخ دلار نیز با توجه به تحولات اخیر همان نرخ مرکز مبادله، در محدوده 40هزار تومان در نظر گرفته شده است. با توجه به اینکه یکی از مفروضات اصلی صنعت سنگآهن، قیمت دلار است و سودآوری این صنعت حساسیت بالایی به نرخ دلار نشان میدهد، از اینرو، با تغییر قیمت دلار، سود هر سهم نیز مورد ارزیابی قرار میگیرد. با توجه به اینکه شرکت چادرملو به یکی از بزرگترین تولیدکنندگان آهن اسفنجی و فولاد تبدیل شده است، سودآوری این صنعت به نرخ آهن اسفنجی و فولاد بستگی دارد. نرخ آهن اسفنجی براساس دادههای تاریخی حدود 60درصد نرخ شمش فولاد خوزستان تعیین شده است. در این صورت، نرخ آهن اسفنجی نیز حدود 12میلیون و 700هزار تومان بهازای هر تن خواهد بود. علاوه بر این، نرخ شمش نیز همان 21میلیون تومان در نظر گرفته شده است.

سناریوهای دلاری

دو سناریو برای قیمت دلار صنایع در نظر گرفته میشود. به احتمال زیاد دلار نیمایی طی سالجاری به طور متوسط در محدوده 40هزار تومان تثبیت میشود. در این صورت، سود خالص این صنعت در سال مالی 1402 حدود 62هزار میلیارد تومان خواهد بود که نسبت به سال گذشته با رشد 20درصدی همراه خواهد شد. در این میان، نمادهای «کنور» و «کچاد» با رشد سودآوری 104درصدی و 58درصدی همراه خواهند شد. براساس دلار 40هزار تومانی، پایینترین P/ E آیندهنگر مربوط به نماد «کچاد» خواهد بود. سناریوی دوم، در نظر گرفتن میانگین نرخ 45هزار تومان برای هر دلار بازار نیمای ثانویه است. این سناریو در صورتی تحقق مییابد که دلار بازار آزاد با تکانه قوی همراه شود و دلار دوباره رشد قیمتی قابلتوجهی را تجربه کند. در این صورت، سود خالص صنعت سنگآهن، به 82هزار میلیارد تومان افزایش مییابد که نسبت به سال گذشته رشد 56درصدی را تجربه خواهد کرد. پایینترین P/ E آیندهنگر نیز مربوط به نماد «کچاد» با 55/ 3واحد خواهد بود. نگاهی به اطلاعات گذشتهنگر نشان میدهد صنعت سنگآهن، یکی از صنایعی است که با وجود قرار گرفتن در محدودههای قیمتی مناسب، با P/ E بالایی معامله میشود. از اینرو به نظر میرسد با توجه به احتمال رشد بالای سودآوری «کنور» و «کچاد» این دو نماد مورد توجه قرار میگیرند. با این حال، شرکت گهر زمین، طرح توسعه دارد که در افزایش تولید و سودآوری آن تاثیر بسزایی داشته و قطعا بازار به توسعه این شرکت، اهمیت خواهد داد. در صورتی که این صنعت با محرک دلاری همراه شود، این صنعت ارزان میتواند رشد خوبی را تجربه کند؛ چرا که سنگآهنیها در مجموع با رشد 12درصدی نرخ دلار، سودآوریشان حدود 32درصد افزایش مییابد.