هفت معیار در سه شرکت سیمانی سنجش شد

سایهروشن صنعت خاکستری

در این میان، ارزش بازار کل صنعت سیمان حدود 16/ 2درصد ارزش بازار بورس و فرابورس را شامل میشود. در تحلیل پیشرو، سهسهم صنعت سیمان انتخاب شده که نمادهای معاملاتی آنها عبارتند از: «سصوفی»، «سغرب» و «سباقر». ارزش بازار این نمادها بهترتیب 2هزار و 755میلیارد تومان، هزار و 335میلیارد تومان و 841میلیارد تومان است که در مجموع این سه سهم 45/ 37درصد از ارزش بازار صنعت سیمان را تشکیل میدهند. در این گزارش هفتمعیار میزان تولید، میزان فروش، سودآوری، جریان نقد، درآمد، نسبت قیمت به ارزش سهم و شکاف بین ظرفیت اسمی و عملی تولید مورد مقایسه قرار گرفته است.

معرفی شرکتها

تنوع در سهمهای زیرمجموعه صنعت سیمان بسیار بالاست و حدود 37نماد آنها در بورس اوراق بهادار عرضه شده و درحال معامله هستند. «سصوفی» و «سغرب» در بورس و «سباقر» در بازار پایه فرابورس معامله میشوند. سیمان صوفیان در سال 1345، سیمان غرب در سال 1353 و سیمان باقران در سال 1382 تاسیس شده است. بر این اساس میتوان گفت ریسک تکنولوژی و مستهلکشدن خطوط تولید و به دنبال آن افت تولیدات در سیمان صوفیان با توجه به قدمت بالای آن بیشتر از سیمان باقران است. محل احداث کارخانه شرکت سیمان صوفیان در تبریز، سیمان غرب در کرمانشاه و سیمان باقران در شهرستان اسدیه از شهرهای تابعه استان خراسانجنوبی است.

معرفی محصولات

محصولات شرکتهای سیمانی تنوع زیادی ندارد. با این حال معمولا یکی از انواع تیپهای سیمان یا کلینکر بهعنوان محصول اصلی این شرکتها که بیشترین درآمد را برای آنها به ارمغان میآورد شناخته میشود. در آخرین گزارش فصلی منتهی به آذر 1401، در سیمان صوفیان، سیمان تیپ2 پاکتی اصلیترین محصول بوده که حدود 40درصد درآمد شرکت را شامل میشود. در سیمان غرب محصول اصلی کلینکر صادراتی است که حدود 32درصد درآمد شرکت را تشکیل میدهد. در آخر با بررسی محصولات سیمان باقران درمییابیم که سیمان صادراتی اصلیترین محصول آن است؛ چرا که حدود 57درصد درآمد شرکت را به خود اختصاص داده است.

مواد مصرفی در شرکتهای سیمانی برخلاف صنایع دیگر اهمیت کمتری دارد و حدود 21درصد بهای تمامشده را تشکیل میدهد. معمولا مواد مستقیم سیمان بهنسبت شرایط آبوهوایی کارخانههای سیمانی و در دسترس بودن مواداولیه موردنیاز آنها متفاوت است؛ اما در مجموع مواداولیه مصرفی شرکتهای سیمانی عبارت است از سنگ گچ، سنگآهن، سنگ آهک، مارل، خاک، سیلیس، سرباره، یوزولان و بوکسیت.

نسبت قیمت به سود (P/ E)

اولین معیار و یکی از مهمترین معیارها که همواره مورد توجه فعالان بازار است و میتوان این سه سهم را با آن ارزیابی کرد، نسبت قیمت به سود هر سهم (P/ E) است. میانه این نسبت برای دورههای تاریخی در شرکت سیمان صوفیان 6/ 12، سیمان غرب 6/ 6 و سیمان باقران 7/ 14 بوده است. حال با توجه به محاسبات انجامشده و تحلیل این سه سهم نسبت قیمت به سود هر سهم برای «سصوفی» 64/ 5، «سغرب» 35/ 5 و سباقر 24/ 9 به دست آمده است. اگر فرض را مبنی بر بازگشت به میانگین تاریخی در سهم در نظر بگیریم، فاصله سیمان صوفیان تا نسبت تاریخی 55درصد، سیمان غرب 19درصد و سیمان باقران حدود 37درصد است. بر این اساس میتوان گفت سیمان صوفیان جاماندهتر از دو سهم دیگر است که این امر میتواند موجب افزایش تقاضای بازار به سهم مذکور شود.

تولید

یکی از معیارهای مهم برای سنجش شرکتها از نظر میزان تولید، میزان شکاف بین ظرفیت اسمی و عملی تولید است. ظرفیت اسمی سیمان صوفیان 4میلیون تن انواع سیمان و کلینکر و ظرفیت اسمی تولید سیمان غرب 2میلیون و 400هزار تن کلینکر و سیمان است. در این میان ظرفیت تولید سیمان باقران یکمیلیون و 160هزار تن کلینکر و یکمیلیون و 440هزار تن سیمان است. فاصله میان ظرفیت اسمی و تولید واقعی در «سصوفی» 8درصد، در «سغرب» 35درصد و در «سباقر» 39درصد است. با این تفاسیر میتوان گفت سیمان صوفیان همواره نزدیک به ظرفیت اسمی خود تولید کرده که این امر نشان میدهد چالشهایی که تولید شرکت را میتواند با اخلال مواجه کند، از جمله ریسک مربوط به عدمتامین مواداولیه، کاهش جریان نقدینگی، قطعی گاز و برق، در سیمان صوفیان اثر کمتری دارد.

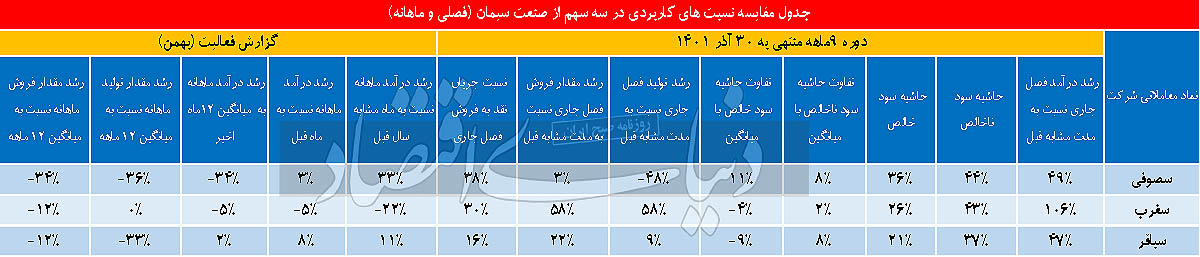

سیمان صوفیان در دوره 9ماهه امسال نسبت به مدت مشابه سال قبل با افت 48درصدی تولیدات مواجه بوده است. براساس گزارش فعالیت بهمنماه میزان تولید این شرکت در ماه مذکور نسبت به میانگین تولید شرکت در 12ماه اخیر افت 36درصدی را رقم زده است. سیمان غرب در دوره 9ماهه نسبت به مدت مشابه قبل رشد 58درصدی را در تولیدات خود رقم زده، با این حال در گزارش فعالیت بهمنماه نسبت به میانگین 12ماه تولیدات شرکت تغییری نداشته و رشد صفر درصدی را تجربه کرده است. سیمان باقران هم در گزارش 9ماه منتهی به آذر 1401، افزایش 9درصدی تولید نسبت به سال قبل را رقم زده؛ اما در گزارش فعالیت بهمنماه نسبت به میانگین 12ماه اخیر، با افت 12درصدی مواجه بوده است.

در مجموع در بخش تولیدات همانطور که مشاهده شد، سهشرکت مورد مقایسه در گزارش فصلی 9ماهه غیر از سیمان صوفیان، رشد تولید را تجربه کرده بودند؛ اما در گزارش ماهانه همگی با افت تولید مواجه شدهاند. این امر نشان میدهد که قطعی گاز زمستان بر اکثر شرکتهای سیمانی اثر گذاشته است. با این حال در بخش تولیدات سیمان غرب عملکرد قابل قبولی از خود نشان داد و با وجود افت تولید بیشتر شرکتهای سیمانی به علت افت فشار گاز در بهمن نسبت به 12ماه اخیر توانست آهنگ میزان تولید خود را حفظ کند.

فروش

دومین آمار مهم در شرکتهای تولیدی درآمد فروش آنهاست. سیمان صوفیان در 9ماهه 1401 نسبت به مدت مشابه سال قبل 49درصد رشد درآمدی را تجربه کرده است. در گزارش بهمنماه، رشد درآمدی شرکت نسبت به مدت مشابه سال قبل 11درصد، نسبت به دیماه 8درصد و نسبت به میانگین درآمد 12ماه اخیر رشد 2درصدی را رقم زده است. سیمان غرب در پایان آذرماه 1401 نسبت به مدت مشابه قبل 106درصد افزایش درآمد را تجربه کرده است. با وجود این در گزارش فعالیت بهمن نسبت به سال قبل افت 22درصدی و نسبت به ماه قبل و میانگین 12ماه اخیر کاهش 5درصدی در فروش شرکت رقم خورده است. در آخر بررسی فروش سیمان باقران حاکی از آن است که 47درصد در دوره 9ماهه نسبت به سال قبل افزایش درآمد شرکت رقم خورده است. در گزارش بهمنماه رشد فروش نسبت به مدت مشابه قبل 11درصد، نسبت به ماه قبل 8درصد و در مقایسه با میانگین 12ماه اخیر 2درصد رشد را تجربه کرده است. در مجموع هر سه شرکت در 9ماهه 1401 با رشد درآمد همراه بودهاند که این رشد در «سغرب» شتاب بیشتری داشته؛ با این حال سیمان غرب در فعالیت بهمنماه عملکرد قابل قبولی نداشته و با کاهش درآمد همراه بوده است. در این بخش میتوان گفت «سباقر» و «سصوفی» هر دو عملکرد خوبی از خود نشان دادند؛ چون علاوه بر رشد درآمد فصلی، در گزارش ماهانه نیز با رشد نسبی همراه بودهاند.

سودآوری

سومین آمار بااهمیت در تمامی شرکتهای تولیدی حاشیه سودهای ناخالص و خالص آنهاست. در صورتی که شرکتی نتواند محصولات خود را با نرخ مرسوم به فروش برساند یا در کنترل هزینههای خود مثل سربار، مواد مستقیم و در مجموع بهای تمامشده با مشکل مواجه باشد، این موضوع خود را در روند حاشیه سود ناخالص شرکت نشان میدهد. در این میان در صورتی که شرکت از نظر جریان نقد با مشکل مواجه باشد یا هزینههای مالیاتی سنگینی پرداخت کند و همینطور در مدیریت سبد سرمایهگذاری خود با چالش مواجه باشد، این موضوع خود را در حاشیه سود خالص نشان میدهد. در شرکت سیمان صوفیان براساس آخرین گزارش فصلی منتهی به آذر 1401، حاشیه سود ناخالص 44درصد و حاشیه سود خالص 36درصد رقم خورده است. میانه حاشیه سودهای ناخالص و خالص در دوره تاریخی بهترتیب 37درصد و 20درصد بوده که مابهالتفاوت این دو مثبت 7درصد و 16درصد بوده است. در شرکت سیمان غرب حاشیه سود ناخالص 43درصد و حاشیه سود خالص 26درصد به ثبت رسیده است. میانه حاشیه سودهای ناخالص و خالص در دوره تاریخی بهترتیب 39درصد و 28درصد بوده که مابهالتفاوت این دو در حاشیه سود ناخالص مثبت 4درصد و در خالص منفی 2درصد بوده است. سیمان باقران در 9ماهه 1401 حاشیه سود ناخالص 37درصد و حاشیه سود خالص 21درصد را تجربه کرده است. در این میان، میانه حاشیه سودهای ناخالص و خالص در دوره تاریخی بهترتیب 37درصد و 5/ 27درصد بوده که مابهالتفاوت این دو در حاشیه سود ناخالص صفر درصد و در خالص منفی 5/ 6درصد بوده است. همانطور که مشاهده شد سیمان صوفیان در این قسمت نمره قبولی را کسب کرده است؛ چرا که توانسته با کنترل هزینهها و مدیریت صحیح نقدینگی حاشیه سودهای ناخالص و خالص خود را با رشد مواجه کند. با این حال باید این موضوع را در نظر داشت که میانگین حاشیه سود ناخالص صنعت سیمان 44درصد و حاشیه سود خالص آن 40درصد است. اگر حاشیه سود سیمان صوفیان را با صنعت مقایسه کنیم، در حاشیه سود ناخالص توانسته است متوسط صنعت را حفظ کند؛ اما در حاشیه سود خالص 4درصد کمتر از متوسط صنعت را بهثبت رسانده است.

جریان نقد

یکی دیگر از مسائل بااهمیت در شرکتهای تولیدی میزان گردش جریان نقد در آنهاست؛ چرا که گردش موجودی نقد میتواند تولید شرکت را افزایش دهد یا در تامین مواداولیه به شرکت یاری برساند. در مجموع جریان نقدینگی در شرکتها همچون خون در بدن است و وقتی کاهش پیدا کند شرکتها را با ریسکهای جدی مواجه میکند. برای مقایسه آن در سهسهم سیمانی از نسبت جریان نقد به فروش استفاده میکنیم. این نسبت برای دوره 9ماهه منتهی به آذر 1401 در شرکت سیمان صوفیان 38درصد بوده، در حالی که در سیمان غرب 30درصد فروش را تشکیل داده است. در سیمان باقران نیز 16درصد درآمد فروش مربوط به جریان نقد حاصل از عملیات بوده است. بنابراین با توجه به اینکه در «سصوفی» درصد بالاتری از درآمد فروش را وجه نقد تشکیل داده میتوان گفت از این نظر این شرکت با ریسک کمتری نسبت به دو سهم دیگر مواجه است و نمره قبولی را کسب میکند.

یکی دیگر از نسبتهایی که میتواند گردش موجودی نقد را در شرکتها نشان دهد، دوره وصول مطالبات است که هرچه این نسبت کمتر باشد نشان میدهد که مطالبات شرکت در مدت زمان کمتری وصول شده، در نتیجه جریان نقد بیشتری در شرکت جریان دارد. نسبت مذکور در سیمان صوفیان 71/ 4، در سیمان غرب 22/ 20 و در سیمان باقران 18/ 16 است. با توجه به نسبتهای محاسبهشده در این قسمت نیز سیمان صوفیان نمره قبولی را کسب میکند که این موضوع نشان میدهد شرکت مذکور از موجودی نقد خوبی برخوردار است.

سهامداران

سهامدار عمده حقوقی شرکت سیمان صوفیان سرمایهگذاری سیمان تامین با 7/ 57درصد و در شرکت سیمان غرب، سیمان فارس و خوزستان با 50درصد سهام است. در این میان در شرکت سیمان باقران سهامدار عمده حقوقی با درصد بالا قرار ندارد و عمده سهامداران آن اشخاص حقیقی هستند و تحت مالکیت بخش خصوصی است. بر این اساس شناوری «سصوفی» 32درصد، «سغرب» 25درصد و «سباقر» حدود 6/ 57درصد است.

ریسکها و فرصتها

شرکتهای تولیدی با ریسکهایی مواجه هستند که این ریسکها همواره در هر شرکت متفاوت است. از جمله ریسکهایی که بر فعالیت اکثر شرکتهای تولیدی سایه افکنده، ریسک مربوط به نرخ ارز است. با توجه به اینکه در این صنعت مواداولیه بهصورت داخلی تامین میشود، میتوان گفت از این منظر نرخ ارز تاثیر کمتری بر رشد نرخ مواد مستقیم و در نتیجه افزایش بهای تمامشده صنعت خواهد داشت. با این حال در خرید قطعات و ماشینآلات موردنیاز طبیعتا نوسانات نرخ ارز بهصورت مستقیم و غیرمستقیم تاثیر بسزایی خواهد داشت. یکی دیگر از ریسکهایی که میتواند بر صنعت سیمان تاثیر بسزایی داشته باشد، ریسک مرتبط با رکود صنعت ساختوساز در کشور است. باتوجه بهاینکه عمده سیمان مصرفی در کشور برای ساختوسازهای عمرانی مورد استفاده قرار میگیرد، در نتیجه رکود در وضعیت ساختمان بهخصوص در مورد پروژههای عمرانی میتواند ریسک تجاری تلقی و موجب کاهش تقاضای سیمان در کشور شود.

نتیجهگیری

سه شرکت سیمانی از زوایای مختلف مورد مقایسه قرار گرفتند. البته باید در نظر داشت موارد دیگری هم هستند که هنگام مقایسه شرکتها اهمیت زیادی دارند، با این حال 7معیار که همواره در میان سرمایهگذاران برای ارزیابی متداول هستند، مورد استفاده قرار گرفتند. در پایان شرکت سیمان صوفیان در 6مورد از 7معیار ارزیابی توانست نمره قبولی را کسب کند. شرکت مذکور از لحاظ میزان رشد تولید نتوانست عملکرد خوبی از خود نشان دهد که این امر با توجه به قدمت بالای این سهم نسبت به دو سهم دیگر میتواند بهدلیل مستهلکشدن خطوط تولید باشد. در این میان سیمان غرب در مقایسه با دو سهم دیگر تنها در بخش رشد تولیدات نسبت به دورههای قبل توانست نمره قبولی را کسب کند. در آخر سیمان باقران از لحاظ نسبت قیمت به سود (P/ E) فاصله خوبی تا میانگین تاریخی خود دارد که این موضوع ارزنده بودن این سهم را نشان میدهد؛ با وجود این، نمره قبولی را فقط از لحاظ مقایسه درآمد فروش نسبت به دورههای تاریخی کسب کرد.