حاشیه سود تولیدات پتروشیمیایی به پایینترین حد تاریخی رسیده است؛ افت تقاضا و رشد ظرفیت تولید!

مثلث خطر مقابل پتروشیمیها

عرضه بیش از حد محصولات پتروشیمی از یکسو و فشار اقتصاد چرخشی از سوی دیگر بازار مواد شیمیایی جهانی را با یک چالش بیسابقه روبهرو کرده است.

یک دهه مازاد عرضه بیسابقه

بازار جهانی پتروشیمی در حال حاضر در شرایط دشواری قرار دارد و مازاد عرضه باعث شده است تا نرخ بهرهبرداری و حاشیه سود تولیدکنندگان مواد شیمیایی به پایینترین حد خود برسد. این واقعیت که صنعت در چرخه نزولی قرار دارد جای تعجب نیست. مقیاس ظرفیت فعلی ایجاد شده برای سالها روشن بوده است. آنچه در مورد وضعیت امروز منحصر به فرد است این است که اثرات افزایش ظرفیت قویتر از رشد تقاضای مورد انتظار بوده و موج دیگری از افزایش ظرفیت در پنج سال آینده منتظر بهرهبرداری است. امید بر این بود که تقاضای مواد شیمیایی در پی همهگیری ویروس کرونا به طرز شگفتآوری قوی باشد، اما از آن زمان رشد تقاضا به طور قابلتوجهی کمتر از انتظارات قبل از همهگیری بوده است.

افزایش شدید قیمت انرژی و تورم ناشی از جنگ روسیه و اوکراین باعث کاهش بیشتر تقاضا شده است. تقاضای جهانی اتیلن در سال 2024 بیش از 6درصد کمتر از پیشبینیهای قبل از همهگیری خواهد بود. این باعث کاهش نرخهای عملیاتی و حاشیهها در همه مناطق شده است، حتی برای آن دسته از تولیدکنندگان دارای مزیت خوراک در ایالات متحده و خاورمیانه که شاهد افزایش مزیت هزینه تولید خود بودهاند. به طور کل عواملی باعث شده که کسب و کارها برای حرکت در یک چشمانداز کاملا متفاوت قرار گیرند. این عوامل ذیل دو گونه «کوتاه و میانمدت» و «بلندمدت» میگنجند. عوامل کوتاه و میانمدتی مانند:

-رکورد مازاد ظرفیت و ضعف حاشیه سود؛

-هزینههای بالای مواد اولیه و انرژی که بر رقابت کوتاهمدت و دوام بلندمدت تولیدکنندگان اروپایی تاثیر میگذارد.

-افزایش رقابت بین تولیدکنندگان کم هزینه در ایالات متحده و خاورمیانه؛

-چین به یک صادرکننده خالص در برخی از مواد شیمیایی کلیدی تبدیل شده و در مواد شیمیایی با بازده بالاتر و تخصصی جایگاهی به دست میآورد.

به علاوه تغییرات ساختاری بلندمدت مانند:

-حرکت به سمت مواد بازیافتی و محصولات کم کربن فشرده؛

-افزایش سرعت قوانین کاهش کربن که چشمانداز تجارت را شکل میدهد.

-تغییرات بزرگ در صنایع کلیدی مانند خودروسازی، جایی که خودروهای برقی جایگزین خودروهای بنزینی و دیزلی میشوند.

-پذیرش فناوریهای جدید؛

-و به طور قابلتوجهی، گذار چین به یک اقتصاد با رشد پایین.

تضعیف تقاضا

صنایع شیمیایی با توجه به اهمیت آن در تولید کالاهای تولیدی، یکی از اولین صنایعی بود که در سال 2022 و همزمان با افزایش تورم و نرخ بهره و قیمتهای بیسابقه انرژی به شکل «کاهش هزینه مصرفکنندگان» واکنش نشان داد. در نتیجه تولیدکنندگان و تولیدکنندگان مواد شیمیایی موجودی و ظرفیت عملیاتی خود را کاهش دادند. در همان زمان، یک رکود ساختاری بلندمدت در چین در سال 2021 آغاز شده بود. این امر نتیجه ترکیدن حباب املاک و مستغلات این کشور، پیری جمعیت و افزایش تنشهای تجاری با غرب بود. تاثیر این موضوع قابلتوجه است، زیرا چین هنوز هم تقریبا نیمی از تقاضای جهانی برای مواد شیمیایی و پتروشیمی را به خود اختصاص میدهد. پیشبینی میشود که این کشور در سال 2024 تقریبا به اندازه کل کشورهای در حال توسعه پلی اتیلن مصرف کند: 1.4 میلیارد در مقابل 5.3 میلیارد. پس از پایان بزرگترین بسته محرک دولتی ثبت شده و با ضعف بازارهای صادراتی و کاهش جمعیت خانوار، رشد تقاضا در این کشور شروع به کند شدن کرده است. رشد مصرف چین در اکثر مواد شیمیایی در سالهای 2021 تا 2023 تکرقمی یا حتی منفی بوده است، بهرغم اینکه انتظار میرود به طور گسترده تکرقمی باشد و این به مازاد عرضه فعلی کمک کرده است. به نظر میرسد این الگو در سال 2024 ادامه یابد.

ظرفیت مازاد چینی

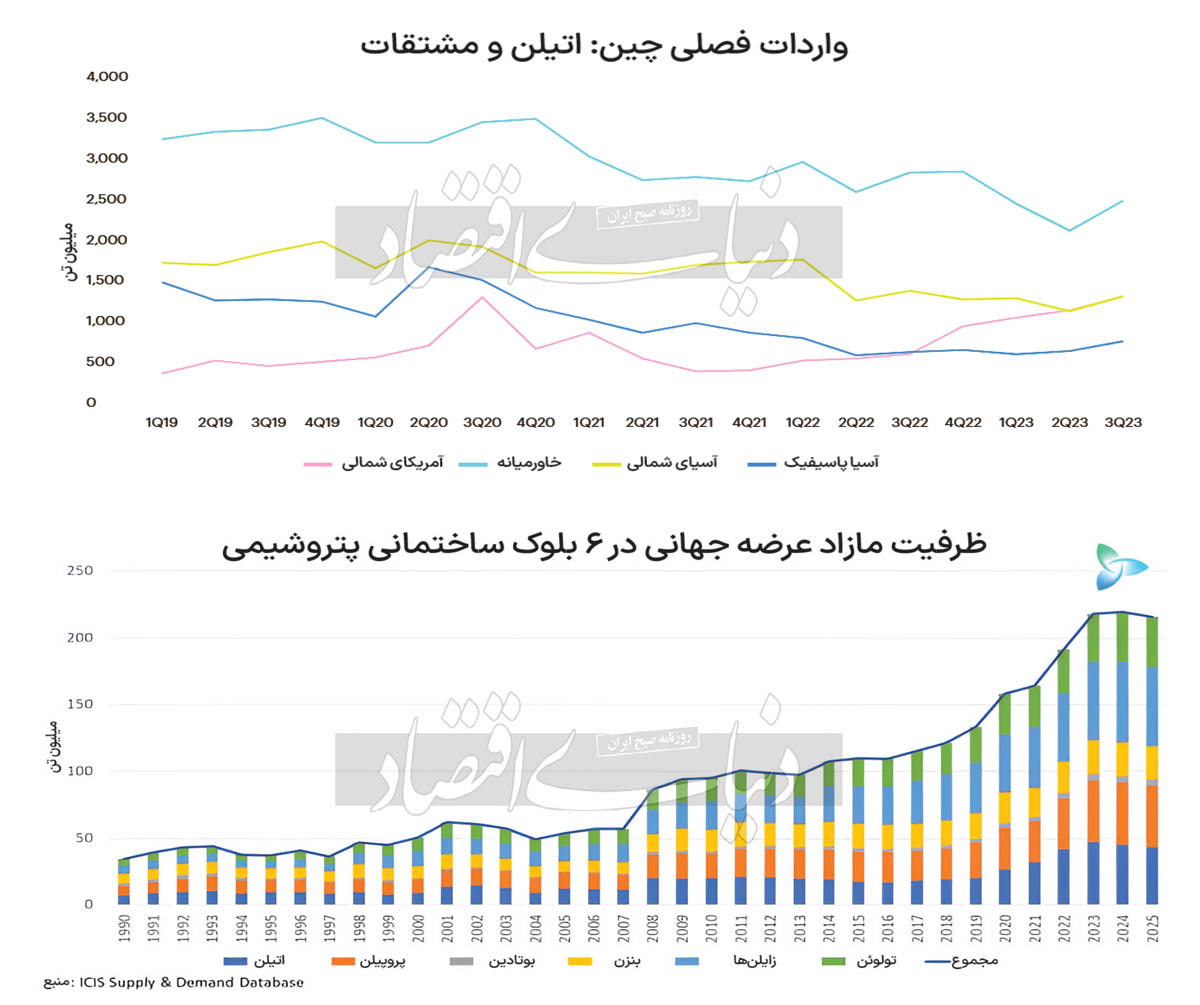

پس از چند سال سرمایهگذاری قابلتوجه در ظرفیت تولید در چین، توفانی کامل بازار مواد شیمیایی را درنوردیده است، زیرا افزایش ظرفیت جهانی با تضعیف تقاضا مواجه میشود. چین پیشبینی میکند در سال 2024 به میزان 18.7 میلیون تن در سال به ظرفیت شش بلوک سازنده مواد شیمیایی (شش بلوک ساختمانی شیمیایی: اتیلن، پروپیلن، بوتادین، بنزن، زایلنهای مخلوط و تولوئن) اضافه کند. طبق محاسبات این رقم 81درصد از کل افزایش ظرفیت جهانی را تشکیل میدهد. با این احتساب کارشناسان معتقدند که در سال 2024 ظرفیت مازاد جهانی در شش بلوک ساختمانی شیمیایی به 222 میلیون تن برسد که بالاترین میزان از زمان شروع رکوردهای عرضه و تقاضا در سال 1978 است. انتظار میرود این رقم در سال 2025 به 226 میلیون تن افزایش یابد. پیشبینی میشود تا سال 2030، چین 38درصد از ظرفیت جهانی را در شش بلوک سازنده مواد شیمیایی تشکیل دهد. بنابراین گفته میشود تسلط چین بر برخی مواد شیمیایی کلیدی به سرعت در حال افزایش است. طبق محاسبات مراکز معتبر جهانی، در سال 2024، چین 23درصد از ظرفیت جهانی اتیلن را به خود اختصاص داده که هسته اصلی بیش از 75درصد محصولات پتروشیمی است.

چین اکنون بزرگترین صادرکننده رزینهای پلی اتیلن ترفتالات (PET)، اسید ترفتالات خالص (PTA)، پلی وینیل کلراید (PVC) و الیاف پلی استر در جهان است.

صادرات پلی پروپیلن چین (PP) از حدود نیم میلیون تن در سال 2020 به 1.3 میلیون تن در سال 2023 افزایش یافت، در حالی که واردات خالص از 6.1 میلیون تن به 2.8 میلیون تن بیش از نصف شد. همچنین صرفهجویی در مقیاس منجر به تبدیل شدن چین به یک تولیدکننده بسیار بزرگتر در برخی از مواد شیمیایی مهم و ویژه مانند افزودنیهای پلاستیک شده است. با توجه به اتکای ترکیبات پلاستیکی به مواد افزودنی برای ساخت آنها، این پیشرفت به طور قابلتوجهی بر زنجیره تامین و قیمتگذاری آینده تاثیر خواهد گذاشت. به طور کل چین، بزرگترین واردکننده مواد شیمیایی در جهان مسوول حدود 75درصد از ظرفیت الفین و آروماتیکهای اضافه شده بین سالهای 2024-2020 بوده است. همراه با اقتصاد ضعیف، این امر منجر به کاهش حدود 20 درصدی واردات مشتقات اتیلن به چین در 9 ماه اول سال 2023 نسبت به مدت مشابه در سال 2020 شده است.

از سوی دیگر صادرات کشورهای آسیایی به چین بیش از یکسوم کاهش یافته است. از همین رو رشد حاشیه سود سایر کراکینگهای آسیایی از اواخر سال 2021 منفی بوده است و تعداد کارخانههایی که برای مدت طولانی بیکار بودهاند، رکورددار بوده است. قابلتوجه است که صادرات خاورمیانه به چین نیز از سال 2021 به طور ثابتی افت داشته و تقریبا 30درصد کاهش یافته است. حجم صادرات ایران در سال 2023 نسبت به سال 2020 تقریبا به نصف کاهش یافته است. شاید تعجب آورتر این باشد که کل صادرات از عربستان سعودی نیز بیش از 20درصد کاهش یافته است. صادرات پلی اتیلن کمی بیش از 30درصد و صادرات اتیلن گلیکول نزدیک به 15درصد کاهش یافته است. به طور کلی صادرات مشتقات اتیلن عربستان به چین حدود یکچهارم کاهش یافته است.

در مقابل، صادرات ایالات متحده به طور قابلتوجهی در این دوره افزایش یافته است. حجم صادرات آمریکای شمالی به چین در 9 ماه اول سال 2023 در مقایسه با مدت مشابه در سال 2020 بیش از دو برابر شده است. در حالی که خاورمیانه شاهد افزایش صادرات نفت خام، نفتا و ال پی جی بوده است، اما این کاهش سهم بازار مواد شیمیایی را جبران نکرده است. و حتی در اینجا نیز رقابت از سوی ایالات متحده وجود دارد که از امارات متحده عربی به عنوان بزرگترین صادرکننده LPG به چین از سال 2020 پیشی گرفت.

سرمایهگذاری در خاورمیانه

چگونگی رشد سهم بازار در بازار جهانی با عرضه بیش از حد برای تولیدکنندگان خاورمیانه در سالهای آینده از اهمیت کلیدی برخوردار خواهد بود. صادرات خاورمیانه به اروپا نیز در دو سال گذشته در نتیجه رقابت شدید با آمریکا کاهش یافته است. در حالی که صادرات به آفریقا افزایش یافته و ممکن است یک فرصت بلندمدت باشد، انتظار میرود که این بازار در مقایسه با اروپا و آسیا نسبتا کوچک باقی بماند. تعدادی از کشورهای حاشیه خلیج فارس در حال برنامهریزی برای سرمایهگذاری در مقیاس بزرگ در زمینه مواد شیمیایی در نیمه دوم این دهه هستند. این سرمایهگذاریها ترکیبی از پروژههایی هستند که امکان حفظ صادرات محصولات با ارزش افزوده بیشتر را در دنیای پس از اقتدار نفت و محصولات پالایشی تضمین کند. مبالغ قابلتوجهی برای مجتمعهای نفت خام به شیمیایی هزینه میشود. این سرمایهگذاریها برای تولیدکنندگان پرهزینه اروپایی و آسیایی که هیچ دلیل جدی برای تحقق یک محیط عملیاتی مطلوب در آینده قابل پیشبینی ندارند، نگرانکننده خواهد بود.

رقابت اروپا

زمانی که قیمت انرژی در سال 2022 در اروپا به بالاترین حد خود رسید، تاثیر آن کاهش قابلتوجهی در رقابتپذیری تولیدکنندگان مواد شیمیایی اروپایی بود. ایالات متحده و خاورمیانه دارای مواد اولیه گاز طبیعی و مایع فراوان هستند و توانایی تولید محصولات با درجه بالاتر موردنیاز تولیدکنندگان اروپایی را دارند. این کشورها با موفقیت صادرات مشتقات اتیلن را افزایش دادهاند، بهویژه به مناطقی که به نفت و ذخایر زغالسنگ با قیمت بالاتر وابسته هستند. در حالی که مشتریان اروپایی به منظور برآورده کردن تعهدات پایداری به منابع محلی محصولات متعهد هستند، هزینه ممکن است این امر را غیرممکن کند.

کاهش کربن: چالش بلندمدت

مواد شیمیایی و پتروشیمی هر سال حدود 920 میلیون تن گازهای گلخانهای معادل CO 2 را به خود اختصاص میدهند که این صنایع را به سومین زیربخش بزرگ صنعتی از نظر انتشار مستقیم CO 2 تبدیل میکند . بنابراین لزوم افزایش گزارش انتشار آلایندهها و کاهش ردپای کربن از اهمیت حیاتی برخوردار است. اتوماسیون، فناوریهای جدید و هوش مصنوعی فرآیندهای تولید را تغییر میدهند و توسعه مواد زیست تخریبپذیر و قابل بازیافت جدید را تسهیل میکنند، همینطور تولیدکنندگان مواد شیمیایی را قادر میسازند تا انتشار گازهای گلخانهای را کاهش دهند. با شکلگیری اقتصاد چرخشی که زیربنای مقررات سختگیرانه فزاینده است، تقاضا برای محصولات کممصرفتر و مواد بازیافتی و همچنین حرکت به سمت مصرف کمتر و استفاده مجدد، روندهای بلندمدت را شکل میدهند.

اقتصاد چرخشی یکی از قدرتمندترین ابرروندها بوده است که صنعت پلاستیک را در چند سال اخیر تحتتاثیر قرار داده است و به طور گسترده پیشبینی میشود که در آینده نیز به رشد خود ادامه دهد. با این حال، در سال 2023، بادهای مخالف اقتصاد کلان جهانی از جمله ترس از رکود به آزمونی واقعی برای تعهدات مربوط به صنعت پایدار شرکتها تبدیل شد.

به طور کلی تقاضای کم پلیمر در صنایع کلیدی مصرف نهایی و کاهش قیمتهای اولیه طی سال 2023 باعث شد برخی از شرکتها (به ویژه آنهایی که کمتر در معرض فشار مصرفکننده یا نظارتی قرار دارند) به جایگزینهای خوراک کمهزینه روی بیاورند. در نتیجه، قیمتهای بالای پلیمرهای بازیافتی نیز شروع به کاهش کرد. ( در حالی که ممکن است این یک پیشرفت مثبت به نظر برسد، چراکه ممکن است بیشتر صاحبان برندها با قیمت بالاتری به پلیمرهای بازیافتی رقابتی دسترسی داشته باشند، اما گفته میشود تاثیر طولانیمدت آن احتمالا نامطلوب است) سرمایهگذاریهای بسیار موردنیاز را برای ایجاد ظرفیتسازی و بازیافت از بین میبرد. نرخ نفوذ جهانی مکانیکی بازیافت (تولید پلیمر بازیافتی تقسیم بر مصرف کل پلیمر) در کالاهای اصلی مانند پلی اتیلن ترفتالات (PET)، پلی اتیلن (PE) و پلی پروپیلن (PP) بین 5 تا 15درصد است (پایگاه داده عرضه و تقاضا ICIS ).

با وجود سال چالشبرانگیز 2023، پیشبینی میشود که تولید پلیمرهای بازیافتی مکانیکی شاهد رشد نسبتا قویای باشد که از طریق ادامه فشار مصرفکننده، تعهدات داوطلبانه و قوانین جدید در سراسر جهان پشتیبانی میشود. با این حال، اگر روند فعلی بازار ادامه یابد و شتاب عمدهای اتفاق نیفتد، انتظار نمیرود که نرخهای نفوذ بازیافت مکانیکی جهانی تا سال 2050 از 20درصد تجاوز کند. دلایل اصلی نه تنها رشد کلی مصرف پلیمر، بلکه وجود برخی موارد خاص را نیز شامل میشود، به طور نمونه کاربردهای پلاستیکیای که ذاتا بازیافت مکانیکی آنها چالش برانگیز است (به عنوان مثال، منسوجات یا منسوجات انعطافپذیر) و همچنین الزامات سختگیرانه برای کاربردهای حساس به تماس (به عنوان مثال، پلیالفینهای بازیافت شده در مواد غذایی).

نحوه بازسازی برای طولانیمدت

دهه آینده در تکامل زنجیرههای تامین مواد شیمیایی حیاتی خواهد بود زیرا تامینکنندگان با رشد آهسته تر، ادغام بیشتر بازار، تغییر تقاضا و افزایش رقابت از چین و همچنین استفاده بیشتر از فناوری و اتوماسیون سازگار میشوند. با این حال، از طریق استفاده از دادههای زنجیره تامین دقیق، فعالان بازار مواد شیمیایی میتوانند تصویر روشنی از ظرفیت عملیاتی فعلی و آینده در سطح کارخانه برای بازسازی پایدار و قابل اطمینان به دست آورند.