بانک جهانی از چشمانداز قیمت فلزات و مواد معدنی گزارش داد

منظره پریدهرنگ بازارها

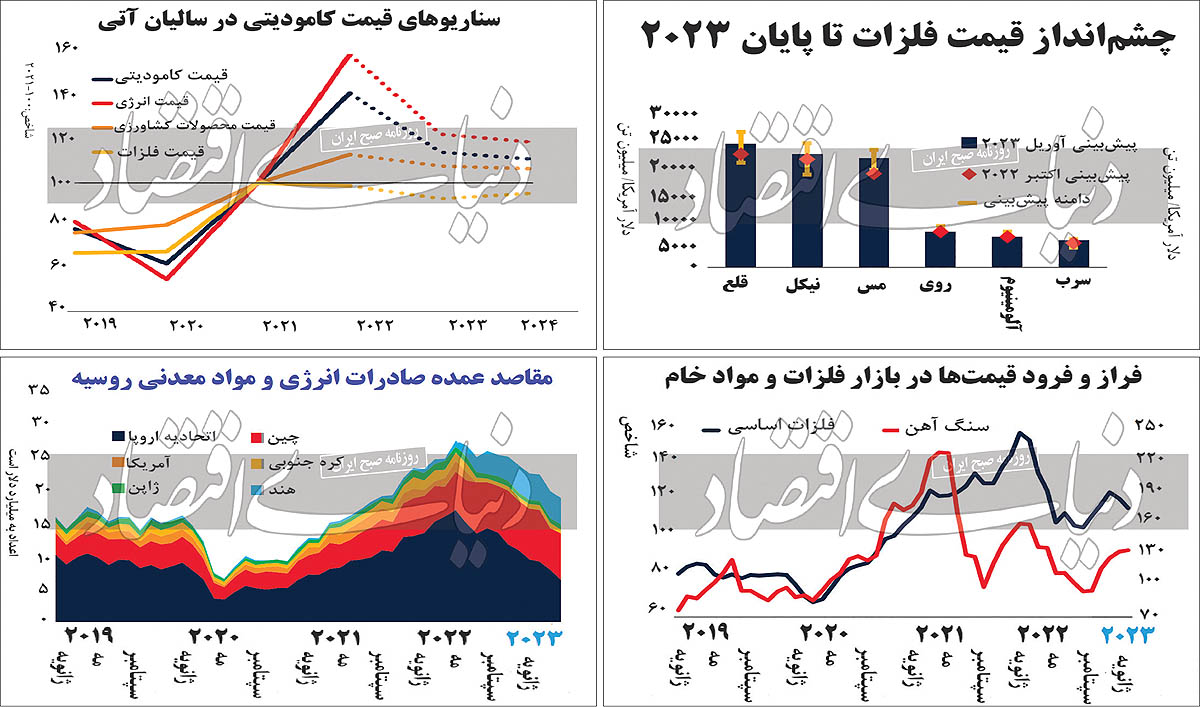

متاثر از این وضعیت نیز قیمت جهانی کامودیتیها در سهماهه اول سال ۲۰۲۳ تا سطح ۱۴درصد کاهش یافته و تا پایان ماه مارس امسال به سطحی رسیده که تقریبا ۳۰درصد کمتر از اوج تاریخی خود در ژوئن ۲۰۲۲ است. افزایش قیمتها پس از حمله روسیه به اوکراین عمدتا به دلیل ترکیبی از کندشدن فعالیتهای اقتصادی، آب و هوای مطلوب زمستانی و اختلال جهانی جریان تجارت کالا رخداد. پیشبینی کارشناسان بانک جهانی این است که برای باقیمانده سالجاری، قیمت کالاها بدون تغییر باقی بماند. البته انتظار میرود که قیمتها همچنان بالاتر از سطح قبل از همهگیری کرونا باشند. روندی که همچنان بر قیمت مناسب مواد و امنیت غذایی تاثیر گستردهای دارد. این افزایش همچنان در بخشهایی از بازار فلزات اساسی محسوس است؛ در واقع وضعیت بخش معدن کماکان صعودی یا توام با افزایش است. برای نمونه شاخص قیمت فلزات و مواد معدنی بانک جهانی در سهماهه اول سال۲۰۲۳ نسبت به سهماهه قبل ۱۰درصد افزایشیافته که حاکی از تداوم رشد تقاضا در این بخش است. لیتیوم، مس، قلع و برخی دیگر از مواد از عمده دلایل صعودیبودن شاخص در نخستین ماههای سال۲۰۲۳ بهشمار میرود. بانک جهانی پیشبینی کرده برای باقیمانده سال۲۰۲۳ و در سال۲۰۲۴ بهبود عرضه، قیمت فلزات را کاهش داده و از آنجاییکه انتظار میرود بهبود رشد چین عمدتا با مصرف قوی، بهویژه خدمات حمایت شود ثبات در این بازار شکل گیرد.

طبق آنچه در گزارش بانک جهانی بر آن تاکید شده کامودیتیها هم روندی نزولی دارند بهطوری که پس از افزایش ۴۵درصدی در سال۲۰۲۲، انتظار میرود قیمت آنها در سالجاری تا ۲۱درصد کاهش یابد. پیشبینی بانک جهانی این است که قیمت این کالاها در سال۲۰۲۴ عمدتا ثابت بماند. همچنین انتظار میرود چنانچه قیمت انرژی در سهماهه اول سال۲۰۲۳ کاهش یافت، این روند به مسیری باثبات در باقیمانده سال۲۰۲۳ تبدیل شود ضمن اینکه با اندکی اصلاح در سال آینده، روندی افزایشی را در پیش گیرد. بهطور کلی در سال۲۰۲۴، انتظار میرود بازارها در میان فشارهای طرف عرضه تا حدی جمع شده و منقبض شوند. در مقابل قیمت کالاهای غیرانرژی حدود ۱۰درصد در سال۲۰۲۳ و تقریبا ۳درصد در سال۲۰۲۴ کاهش خواهد یافت زیرا تقاضای جهانی ضعیفتر از آنچه در ابتدا در پیشبینی اکتبر۲۰۲۲ انتظار میرفت ترسیم میشود. از آنجا که بهای انرژی برای واحدهای معدنی و صنایع وابسته از اهمیت راهبردی برخوردار است و صنایع معدنی مصرفکننده عمده سوخت هستند، روند آینده بخش انرژی نیز برای بازیگران این حوزه اهمیت دارد. در گزارش بانک جهانی بازار انرژی وضعیتی روبه نزول از منظر قیمت خواهد داشت.

طبق پیشبینیها روندی که امروز بر بازار انرژی حاکم است، تغییر خواهد کرد و بهای انرژی از مقادیر کنونی کاهش بیشتری خواهد داشت. انتظار میرود شاخص قیمت انرژی در سال۲۰۲۳ به میزان ۲۶درصد افت کند که بخشی از این روند در فصل اول سال رخداده است. از آنسو در سال۲۰۲۴ بهای انرژی احتمالا باثبات باقی میماند و کمتر از ۵درصد نوسان خواهد داشت. فعلا تحولات تقاضای جهانی باعث شده تا قیمت سوخت و انرژی به سطح ۱۵درصد کمتر از میانگین سال۲۰۲۲ کاهش پیدا کنند و پیشبینی میشود تا پایان سال۲۰۲۴ در این سطح باقی بمانند. نشانههایی از این روند هماینک در افت ملموس قیمت گاز طبیعی در اروپا مشهود است و انتظار میرود در سال۲۰۲۳ حجم کاهش به ۵۳درصد رسیده و حتی فراتر رود. ارقام خرید و فروش گاز که در مقاطعی به سهبرابر میانگین دوره ۲۰۱۹-۲۰۱۵ هم رسید، هنوز هم در سطح بالایی قرار دارد و هم موجب شده تا اروپا برای پایدارسازی عرضه کافی گاز در زمستان آینده با چالشهایی مواجه شود. یکی از دلایل این وضعیت افزایش رقابت بر سر محمولههای صادراتی LNG از آسیاست.

قیمت فلزات و مواد معدنی

بازار جهانی فلزات و مواد معدنی بسیار متنوع است و هر فلز وضعیتی متفاوت از دیگری دارد. برای نمونه سنگآهن که مدتی روند شتابان قیمت را تجربه کرد اخیرا رو به نزول رفته است. تاکید بانک جهانی هم این است که در بلندمدت، چشمانداز رشد پایدار در عرضه سنگآهن به دلیل رشد تولید در معادن جدید آفریقا، استرالیا و برزیل ممکن است. تاکید گزارش بر اثرگذار چین در زمینه کاهش تولید فولاد، بر رشد تقاضای سنگآهن اثر جدی خواهد داشت، بنابراین انتظار میرود روندهای عرضه و تقاضا، قیمت سنگآهن را به سمت متوسط هزینه تولید نزدیک کند. در بازار آلومینیوم شرایط متفاوت است. قیمت آلومینیوم در سهماهه اول 2023 نسبت به فصل آخر 2022 سهدرصد افزایش را تجربه کرده که این بهمعنای حضور آلومینیوم در قیمتی است که 32درصد بالاتر از میانگین سال 2019-2015 است.

عددی که گرچه بالاست اما نسبت به نرخهای سال گذشته افتی معادل یکچهارم را تجربه کردهاست. افزایش قیمت آلومینیوم در اوایل ژانویه امسال ناشی از انتظارات خوشبینانه برای بازگشایی صنایع چین و همزمانی این وضعیت با کاهش ذخایر جهانی آلومینیوم بود. از آن زمان اما کاهش فصلی تقاضای چین و افزایش موجودی انبارها، جهش قیمت قبلی را معکوس کردهاست. انتظار میرود تقاضا در چین تا پایان سالجاری رشدی متوسط را داشته باشد، درحالیکه انتظار میرود با کاهش سرعت اقتصاد در اروپا و آمریکایشمالی، مصرف در جاهای دیگر ثابت یا کاهش یابد.

گزارش نشان میدهد برخی از بزرگترین کارخانههای ذوب آلومینیوم چین به دلیل خشکسالی با کمبود انرژی برقابی مواجه شدهاند که منجر به کاهش تولیدشدهاست، بهویژه در استان بزرگ تولیدکننده «یوننان» این وضعیت بغرنج است، با اینوجود انتظار میرود که عرضه آلومینیوم در سال 2023 افزایش قیمت را تجربه کند زیرا چین ظرفیتهای جدیدی را در جاهای دیگر ایجاد کرده که این واحدهای صنعتی، به انرژی نیاز دارند. قیمتهای پایینتر انرژی راهاندازی مجدد کارخانههای ذوب موجود را تسهیل میکند اما چون تولید آلومینیوم بسیار انرژیبر است احتمال رشد قیمت آلومینیوم به دلیل فقدان تامین پایدار انرژی جدی است.

شواهد موجود نشان میدهد در سالجاری چین به سقف تولید خود یعنی 45میلیون تن آلومینیوم نزدیک میشود تا انتشار کربن را محدود سازد. توصیه بانک این است که رشد ظرفیت صنعت در آینده باید در کشورهایی با منابع انرژی متنوع، ارزان و ترجیحا پاک ایجاد شود تا به مدد بهبود تولید و رفع تنگناهای موقت، قیمتهای آلومینیوم تا 11درصد در سال2023 کاهش یابد. پیشبینی میشود بهبود ناچیز فعالیت اقتصاد جهانی، همراه با محدودیتهای ظرفیت، قیمتها را در سال2024تنها به میزان 2درصد افزایش دهد. با توجه بهکاربردهای متعدد آلومینیوم و تقاضای رو به رشد برای استفاده از این فلز در خطوط انتقال، خودروهای الکتریکی و پنلهای خورشیدی، قیمتهای بالاتر میتواند انگیزههای لازم برای افزایش عرضه در درازمدت و سرمایهگذاری در صنعت آلومینیوم ایجاد کند.

این وضعیت برای مس به شکل دیگری درآمده است. قیمت مس در سهماهه اول سال2023 نسبت به سهماهه قبل 11درصد افزایشیافته که این بهمعنای افزایش نرخهای خرید و فروش مس در سطحی است که 54درصد بالاتر از میانگین سال 2019-2015 است. قیمتها در ابتدای سال به دلیل انتظارات برای رشد قوی در بخش املاک چین افزایش یافت چراکه چین 57درصد از مصرف جهانی مس را تشکیل میدهد، با اینحال چشمانداز این بخش صعودی است.

قیمت نیکل هم در سهماهه اول سال2023 نسبت به سهماهه قبل 2درصد افزایش یافت و به بیش از دوبرابر میانگین سال 2019-2015 رسید. تولید رو به رشد باتریهای لیتیوم- یون زمینهساز تقاضای زیاد و قیمتهای بالاتر - برای نیکل تصفیهشده درجهیک شدهاست. روندی که حدود یکچهارم بازار جهانی نیکل را تشکیل میدهد و بر آینده این بخش اثرگذار است.

قیمتهای سرب هم در حالی در سهماهه اول سال2023 نسبت به سهماهه قبل یکدرصد افزایش یافت که این اعداد اندکی بالاتر از میانگین سال 2019-2015 بود. روندی که عمدتا به دلیل کاهش قابلتوجه ذخایر سرب ناشی از کاهش عرضه اولیه و ثانویه (بازیافتی) در سال گذشته رخداده است. حدود 85درصد تقاضای سرب برای باتریهاست که دو سوم از این میزان در خودروها مصرف میشود. انتظار میرود عرضه سرب اولیه در سالجاری بهشدت رشد کند و پالایشگاهها بهدنبال اختلالات تولید در سال گذشته و راهاندازی تاسیسات جدید به ظرفیت کامل خود بازگردند.

دیگر فلز مهم روی است که وضعیت بسیار خاصی دارد. گزارش بانک جهانی نشان میدهد قیمت روی بین سهماهه چهارم 2022 و سهماهه اول 2023 حدود 4درصد افزایش یافته که این بهمعنای بالا رفتن سطح قیمت این فلز به نقطهای جدید است. جاییکه 27درصد بیشتر از میانگین قیمت روی در فاصله سالهای 2019-2015 است. افزایش قیمتها عمدتا منعکسکننده خوشبینی در اوایل سال در مورد بهبود قوی در چین است. تقاضا اخیرا افزایشیافته اما به دلیل کاهش شدید سرمایهگذاری در سال گذشته که چندین کارخانه ذوب روی در اروپا به دلیل هزینههای بالای انرژی بسته شدند، همچنان رشد تولید بسیار پایین هستند. تلفات کارخانههای ذوب در استرالیا، کانادا و مکزیک نیز به دلیل تعمیر و نگهداری کارخانه و مشکلات لجستیکی بهوضوح قابلمشاهده است.

در بازار فلزات کمیاب نیز وضعیت خاصی حاکم است. قیمتهای مواد مهم و کمیاب معدنی در دو سال گذشته بهشدت بیثبات بوده که این وضعیت بازتاب بازارهای سطحی و جداافتاده چنین فلزاتی است. قیمت لیتیوم در سهماهه اول سال2023 نسبت به سهماهه چهارم سال2022 تقریبا 35درصد کاهش یافت که بخشی از آن به دلیل کندی اقتصاد جهانی و پایاندادن به یک دهه اعطای یارانه به خرید خودروهای الکتریکی در چین بود. به دلیل کاربردهای گسترده فلزات و مواد معدنی در این دسته از محصولات صنعتی و تمرکز حاد جغرافیای تولید این صنعت، تفاوتهای قابلتوجهی در نوسانهای قیمت در بازار این قبیل کالاها وجود دارد.

دلیل قیمتهای پرنوسان در بازار خاکها و مواد معدنی کمیاب در ماههای اخیر وضعیتی است که تقاضا بر این بخش تحمیل کردهاست بهطوری که عمدتا این بازار تحتتاثیر کاهش رشد اقتصاد جهانی قرار گرفتهاست، اگرچه بازگشایی اقتصاد چین پس از کنار رفتن سیاست کووید صفر برخی از اثرات این وضعیت را خنثی کردهاست، اما با توجه به دامنه متنوع فلزات و مواد معدنی این دسته، تحولات قابلتوجهی در بازار این کالاها وجود دارد که در آینده شدت خواهد گرفت. بهعلاوه، بازارها برای برخی از مواد معدنی کمتر رایج، نوپاست و به دلیل جداافتادگی پر از وقایع غیرمنتظره است. برای مثال، قیمت کبالت که عمدتا برای تولید باتری استفاده میشود، نسبت به اوج خود در آوریل2022، 51درصد کاهش قیمت داشته است. قیمت لیتیوم نیز 67درصد و سبد عناصر خاکی کمیاب دیگر 58درصد نسبت به اوج خود در سال2022 کاهش قیمت را تجربه کردهاند.

تیتر به رمان منظره پریدهرنگ تپهها نوشته کازئوایشی کورو اشاره دارد.