سیاستهای انقباضی،در همسایه جواب داد

«بهره مثبت» ترکیه پساز ۳ سال

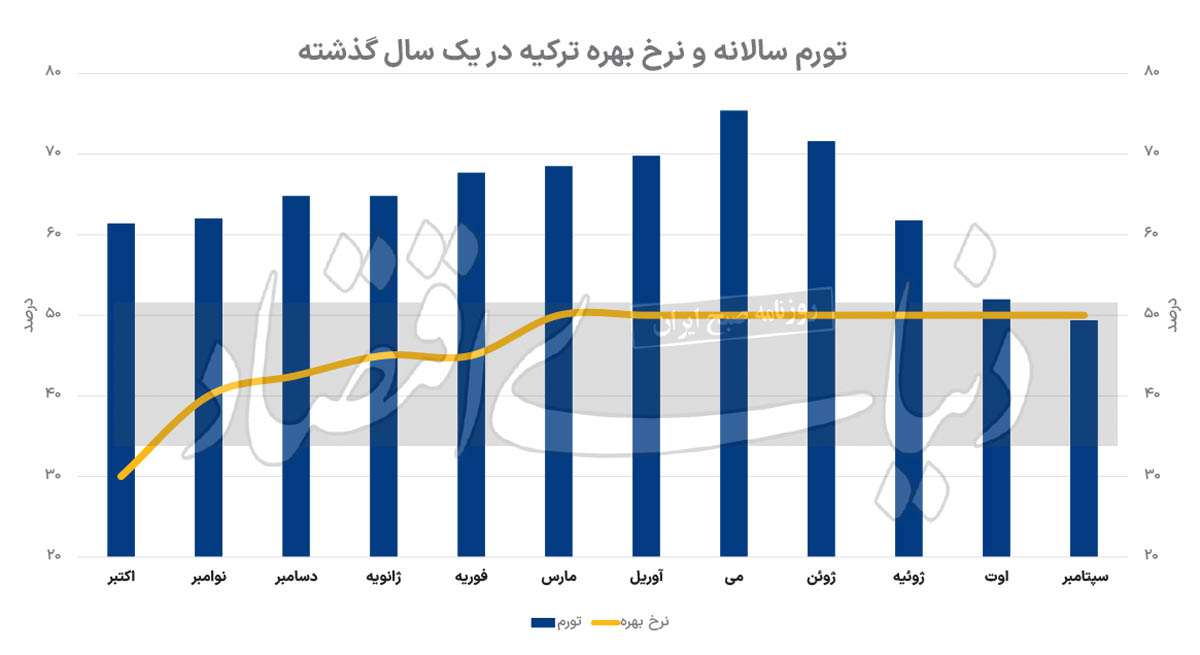

نرخ تورم سالانه ترکیه با کاهش 2.6واحد درصدی نسبت به ماه اوت به 49.4درصد رسید که بالاتر از پیشبینی بازار، یعنی 48.3درصد، بود. این چهارمین ماه متوالی است که تورم سالانه کاهشی شده و اولین بار از سال 2021 است که نرخ بهره بیشتر از نرخ تورم است. بانک مرکزی ترکیه از ژوئیه سال گذشته سیاستهای انقباضی شدیدی را با هدف مهار تورم در این کشور اتخاذ کرد و نرخ بهره را از 8.5درصد به 50درصد رساند. با آغاز روند نزولی نرخ تورم در ماههای گذشته، گمانهزنیها درباره کاهش نرخ بهره آغاز شده است. بسیاری از کارشناسان معتقدند کاهش نرخ بهره از ماه نوامبر آغاز خواهد شد و تا پایان سال 2025حداقل 20درصد کاهش خواهد یافت.

تصویر تورم سپتامبر

نرخ تورم سالانه ترکیه با کاهش 2.6واحد درصدی نسبت به ماه اوت به 49.4درصد رسید که بالاتر از پیشبینی بازار، یعنی 48.3درصد، بود. این چهارمین ماه متوالی است که تورم سالانه کاهشی شده و پایینترین سطح از ژوئیه سال 2023 است. نگاهی به جزئیات تورم سالانه نشان میدهد تورم مواد غذایی معادل 43.7درصد، تورم حملونقل 26.6درصد و تورم مسکن، آب، برق، گاز و و سایر سوختها 97.9درصد بوده است. همچنین تورم سالانه لوازم خانگی معادل 40.3درصد، هتلها، کافهها و رستورانها 65.4درصد، ارتباطات 36.6درصد، آموزش 39درصد، بهداشت 50.7درصد و در نهایت تفریح و فرهنگ و هنر 44درصد بوده است. تورم سالانه تمامی گروههای مذکور نسبت به ماه اوت کاهش یافته است. تورم ماهانه سپتامبر نیز با افزایش 0.5واحد درصدی نسبت به ماه اوت، به حدود ۳درصد رسیده است.

تورم ماهانه ترکیه از سال 2003 تا 2024بهطور متوسط 1.29درصد بوده که در دسامبر سال 2021 به بالاترین حد خود، یعنی 13.58درصد، و در نوامبر سال 2018به پایینترین میزان خود، یعنی 1.44درصد، رسیده است. تورم هسته ترکیه در ماه سپتامبر نیز نسبت به ماه مشابه در سال گذشته معادل 49.1درصد بوده است. نرخ تورم هسته در ترکیه از سال 2004 تا 2024بهطور متوسط 15.76درصد بوده است که در آوریل سال 2024 به بالاترین میزان خود، یعنی 75.8درصد، و در اکتبر سال 2010به پایینترین میزان خود، یعنی 2.5درصد، رسیده است.

نرخ بهره چه زمانی کاهش مییابد؟

میزان تورم ترکیه با وجود روند کاهشی در این ماه، بیشتر از انتظارها بود. این مساله موجب شد بانک مرکزی ترکیه در زمینه کاهش نرخ بهره در این کشور احتیاط بیشتری کند. نرخ بهره ترکیه در حال حاضر 50درصد است و برای اولین بار از سال 2021 است که نرخ بهره بیشتر از نرخ تورم است که نقطهعطفی در چرخه سیاستهای پولی این کشور محسوب میشود. برخی از تحلیلگران معتقدند که بانک مرکزی احتمالا تا ماه دسامبر و شاید تا سال آینده قادر به کاهش نرخ بهره نباشد. بانک جیپی مورگان پیشبینی کرده که کاهش نرخ بهره در ماه ژانویه آغاز خواهد شد، درحالیکه قبل از این پیشبینی کرده بود که نرخ بهره در ماه نوامبر کاهش خواهد یافت. کپیتال اکونومیکس نیز اعلام کرد که کاهش نرخ بهره در سال جاری بسیار غیرمحتمل به نظر میرسد. در حال حاضر اقلیتی روبهرشد از تحلیلگران انتظار دارند اولین کاهش نرخ بهره در سال آینده رخ دهد.

احتمال آن وجود دارد که نرخ بهره تا پایان سال 2025 حداقل 20واحد درصد کاهش یابد. فاتح کاراهان، رئیس بانک مرکزی ترکیه، پس از اعلام آمار تورم سپتامبر در مجلس اعلام کرد که هنوز مسیری برای طی کردن تا رسیدن به دو هدف اصلی تورمی بانک مرکزی باقی مانده است. کاراهان در سخنرانی خود گفت که دو شرط برای کاهش نرخ بهره کاهش قابلتوجه و دائمی در روند اصلی تورم ماهانه و همگرایی انتظارات به محدوده پیشبینی بانک مرکزی است.

سیاست پولی جواب میدهد

افزایش نرخ بهره به طور معمول یکی از ابزارهای اصلی بانکهای مرکزی برای کنترل تورم است. وقتی نرخ بهره افزایش مییابد، هزینه وامگیری برای افراد و کسبوکارها بیشتر میشود و این امر منجر به کاهش تقاضای کل در اقتصاد میشود. با کاهش تقاضا، فشار بر قیمتها کمتر میشود و تورم مهار میشود. بااینحال گفته میشود که افزایش نرخ بهره بهتنهایی، بهخصوص در اقتصادهایی با تورم بالا که تحت تاثیر عوامل ساختاری و بیرونی قرار دارند، به طور کامل کارآمد نیست. نیاز به یک رویکرد چندجانبه برای مهار تورم است که شامل اصلاحات ساختاری، تثبیت نرخ ارز، و بهبود اعتماد عمومی به سیاستگذاران میشود. در غیر این صورت، افزایش نرخ بهره میتواند به رکود اقتصادی و حتی افزایش فشارهای اجتماعی منجر شود. نگاهی به تجربه ترکیه نشان میدهد در شرایطی که تورم ناشی از سیاستهای پولی یک کشور باشد، افزایش نرخ بهره میتواند منجر به مهار تورم شود.

تا پیش از انتخابات ریاستجمهوری ترکیه در سال 2023، رجب طیب اردوغان با اصرار بر کاهش نرخ بهره، تورم را در این کشور شعلهور کرد. تورم ترکیه در ماه اکتبر سال 2022 به بیش از 85درصد رسید. پس از پیروزی اردوغان در دور دوم انتخابات سال گذشته، بانک مرکزی با هدف مهار تورم، سیاستهای انقباضی اعمال کرد و نرخ بهره را تا 50درصد بالا برد. بنابراین با توجه به ریشههای تورم در یک کشور، بانک مرکزی میتواند حتی در تورمهای بالا با برنامهریزی از ابزار نرخ بهره برای مهار تورم استفاده کند. درحالحاضر در ایران نرخ بهره 30درصدی برای وامها به دلیل شرایط اقتصادی و تورم بالا به نوعی عادی شده است.

این مساله بازتابی از تلاش سیستم بانکی برای مدیریت ریسک ناشی از تورم و کاهش ارزش پول است. در شرایطی که تورم در ایران بالاست برخی از بانکها برای حفظ سودآوری و جبران کاهش ارزش پول، وامها را با نرخ بهره بالا ارائه میدهند. هرچند که نرخ بهره 30درصدی در ایران نشاندهنده تلاش برای تطبیق با تورم و حفظ تعادل در سیستم مالی است، اما این وضعیت تنها با کنترل تورم و انجام اصلاحات ساختاری قابل بهبود خواهد بود.