توصیه مالیاتی اکونومیست چیست؟

بهترین مالیات برای دولت

راهکار بهینه تامینمالی دولتها

دولتها در کشورهای ثروتمند در حال بزرگتر و ناکارآتر شدن هستند. اما مقابله با عواملی که باعث ایجاد این شرایط شدهاند، آسان نیست. دولتها در مواجهه با پیرشدن جمعیت و برای مبارزه با نابرابری، مجبور به توزیع مستمری و پرداختهای حمایتی بیشتر هستند. طی سالهای 1980 تا 2022، هزینههای اجتماعی در کشورهای ثروتمند از 14 به 21درصد تولید ناخالص داخلی رسیده است.

بااینحال، سیاستمداران برای تامین این هزینهها نهتنها تمایلی به افزایش مالیات ندارند، بلکه در بسیاری از موارد آن را کاهش دادهاند. بنابراین، استقراض برای پرداخت صورتحسابها اوج گرفته و خدمات اجتماعی محدود شده است. در نتیجه، بسیاری از خدمات دولتی مستهلک شده است. برای مثال، در بخشهایی از کانادا صف انتظار برای ورود به مهدکودک طولانی شده است؛ بریتانیا برخی محکومان را زودتر از پایان دوره حبس آزاد میکند؛ و کمتر از دوسوم قطارهای دوربرد در آلمان بهموقع حرکت میکنند.

تحلیلگران اکونومیست استدلال میکنند سن بازنشستگی در این شرایط باید متناسب با سن «امید به زندگی» تعدیل شود. اما حتی با اتخاذ این سیاست، نسبت مستمریبگیران به شاغلان به احتمال زیاد صعودی خواهد بود، چرا که جمعیت سالمندان بسیار بزرگ شده است. در هر صورت، قدرت رای سالمندان باعث میشود هرگونه کاهش مزایای آنها امری دشوار باشد. همچنین، بازتوزیع ثروت و ترمیم نابرابری درآمدی مستلزم اعمال مالیات تصاعدی و جبران دستمزد افراد کمدرآمد است. در چنین شرایطی، کار سیاستمدارانی که تمایل به حفظ جایگاه خود در قدرت دارند، برای مهار هزینههای رفاهی سخت است. اگر قرار باشد از فروپاشی نظام خدمات عمومی و وقوع بحرانهای بودجهای جلوگیری شود، چارهای جز افزایش مالیاتها وجود ندارد. گزینهای که هم عملی است و هم از نظر اقتصادی خیلی آسیبزا نیست، افزایش مالیات بر مصرف از طریق افزایش مالیات ارزش افزوده (VAT) است.

خبر خوب آن است که بازتوزیع ثروت از این طریق، نیازمند سرکوب نظام سرمایهداری نیست. برخلاف استخدام کارمندان دولتی و ملی کردن صنایع، دریافت پول از یک شخص و پرداخت آن به شخصی دیگر، یک سیاست اقتصادی نسبتا ملایم است. اگر برای مثال پرداختهای حمایتی نیمی از بودجه دولت را تشکیل دهد، ممکن است شرایط به گونهای شود که دولت 40درصد تولید ناخالص داخلی را صرف این هزینهها کند، درحالیکه تنها 20درصد شاغلان در استخدام دولت هستند. از نظر تئوریک، مکانیسم بازتوزیع ثروت تنها در صورتی پرهزینه است که منجر به اخلال در سازوکارهای تشویقی بهخصوص از طریق اعمال مالیات بر فعالیتهای اقتصادی شود.

همزیستی مسالمتآمیز

همزیستی مسالمتآمیز با توزیع ثروت و اقتصاد بازار آزاد در صورتی امکانپذیر است که سیستم به گونهای طراحی شود که نیروی کار در دام کمکهای رفاهی گرفتار نشود و مالیاتستانی به نحوی کارآمد شود که به نظام تشویق فعالیتهای اقتصادی صدمه وارد نشود. از منظر اکونومیست، متاسفانه دولتها اکنون پایبند به این قاعده نیستند. در بودجهای که قرار است حزب کارگر بریتانیا ماه آینده ارائه دهد، قرار است مالیات بر پسانداز و سرمایهگذاری افزایش یابد؛ رویکردی که به رشد اقتصادی آسیب میزند. کانادا مالیات بر عایدی سرمایه را افزایش داده است. دولت جدید فرانسه در حال بررسی وضع عوارض جدید بر کسبوکارهاست. در آمریکا که با کسری بودجه هنگفتی معادل 7.3درصد تولید ناخالص داخلی مواجه است، نامزدهای ریاستجمهوری نیاز به افزایش مالیاتها و کارآمدسازی آنها را انکار میکنند. در مورد ترامپ وضع بدتر است. او درصدد آن است که نظام مالیاتی را به نفع اعمال تعرفهها بازتعدیل کند؛ رویهای که نظام مشوقها را به ضرر تجارت بینالملل تخریب میکند.

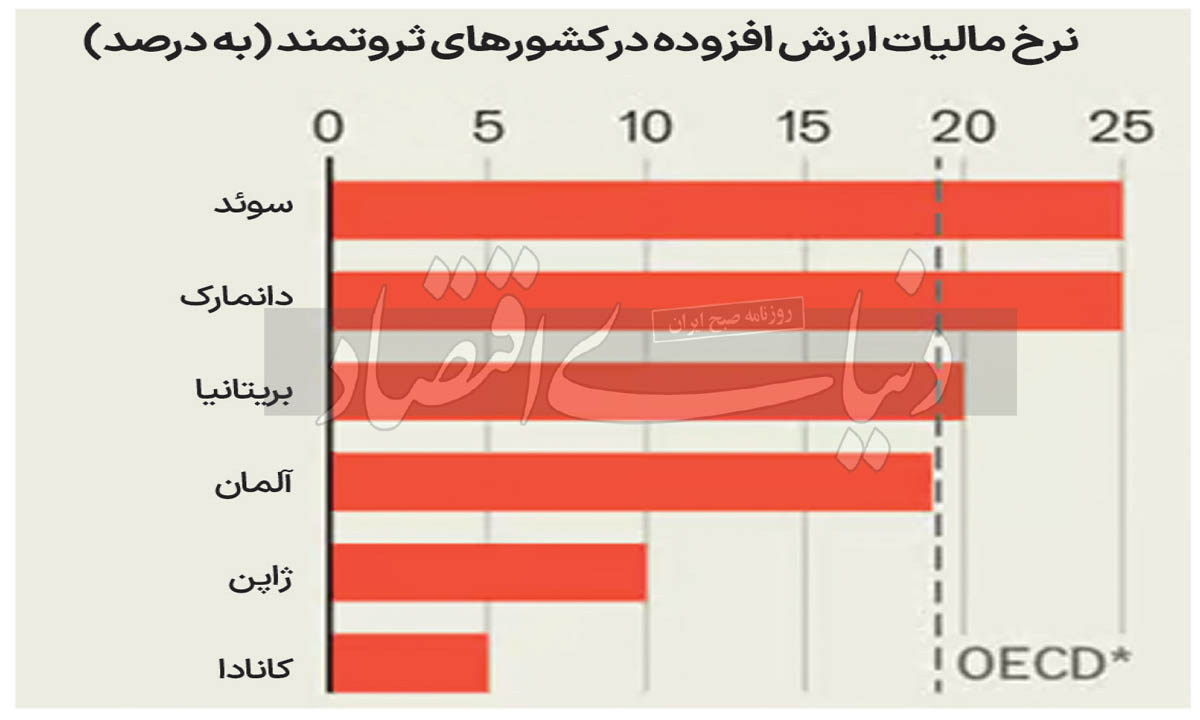

توصیه اکونومیست به سیاستمداران آن است که به مالیاتستانی کارآمدتر روی آورند. بهترین اقدام اعمال مالیات بر زمین است. اما متاسفانه، رایدهندگان از این ایده متنفر هستند، زیرا این مالیات اشخاص را ملزم به پرداخت منظم چکهای سنگین میکند. دومین روش کارآمد، مالیات ارزش افزوده است؛ مالیات بر مصرفی که فقط متناسب با میزان معافیتها برای کالاها و خدمات خاص، نظام مشوقها را مختل میکند. تجربه نشان میدهد افزایش مالیات ارزش افزوده در مقایسه با افزایش سایر مالیاتهای کارآمد آسانتر است. در سال 2011، دولت بریتانیا نرخ مالیات ارزش افزوده را از 17.5به 20درصد افزایش داد، اما با واکنش منفی عمومی چشمگیری مواجه نشد. همچنین، نرخ بالای مالیات ارزش افزوده به کشورهای حوزه اسکاندیناوی اجازه داده است که با وجود بزرگ بودن دولتها، اقتصاد بازار آزاد پررونقی داشته باشند. این کشورها نرخهای مالیات ارزش افزوده 24 و 25درصدی را اعمال میکنند، که جزو بالاترین نرخها در میان کشورهای ثروتمند محسوب میشود.

برخی از منتقدان VAT استدلال میکنند که این مالیات «واپسگرایانه» است، زیرا افراد فقیر در مقایسه با ثروتمندان بخش بزرگتری از درآمد خود را مصرف میکنند. اما باید توجه کرد که فقرا بیشترین بهره را از بهبود خدمات عمومی و رشد اقتصادی سریعتر میبرند. درهرحال، به نظر میرسد وقتی به جای درآمد سالانه کل دوره زندگی در نظر گرفته شود، افزایش مالیات ارزش افزوده، بازنشستگان متمولی را که بخش بزرگتری از ثروت خود را مصرف میکنند و دیگر مالیاتهای مربوط به اشتغال را پرداخت نمیکنند، بیشتر متاثر میکند.

انتقاد دیگر در مورد افزایش VAT آن است که این اقدام در شرایط فعلی منجر به افزایش قیمتها و تشدید تورم میشود. اما باید توجه کرد که تورم اکنون به طور چشمگیری مهار شده است و اگر افزایش مالیات ارزش افزوده تدریجی باشد، تبعات آن قابلمدیریت خواهد بود. اما چنین چیزی را نمیتوان درباره پیامدهای فروپاشی نظام خدمات عمومی و انفجار بدهیها گفت. چنین اتفاقاتی رایدهندگان را خشمگین و اقتصادها را دگرگون میکند. مالیات ارزش افزوده بینقص نیست، اما این مالیات بهتر از سایر جایگزینهایش میتواند همزمان با پیرشدن جمعیت و افزایش نیاز دولتهای بزرگ به تامین مالی، سطح خدمات عمومی را بدون سرکوب اقتصاد آزاد حفظ کند. اگر قرار است دولت فربه باشد، لاجرم نیازمند مالیات ارزش افزوده خواهد بود.