«دنیایاقتصاد» تاریخ مدرن سیاستگذاری پولی را بررسی کرد؛ بازگشت تورم ترکیه از قله

سیاست انقباضی جواب میدهد

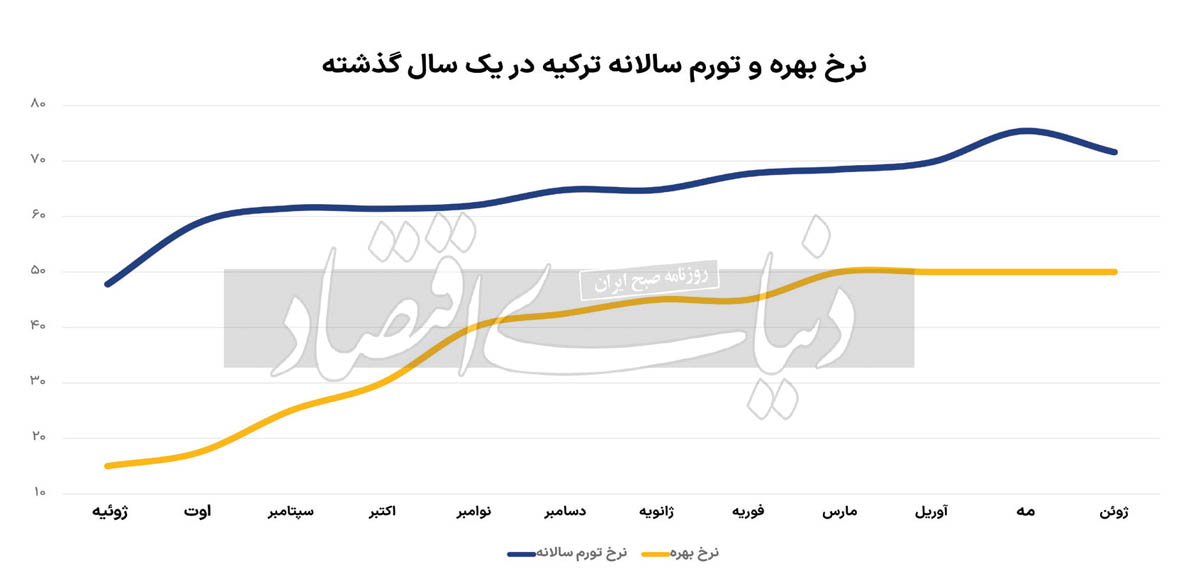

فاطمه نصیری : بررسیها نشان میدهد که یکی از عوامل مهم رشد نرخ تورم ترکیه در سالهای گذشته رشد نقدینگی در این کشور بوده است. آمارها بیانگر آن است که در زمان آغاز اجرای سیاستهای نامتعارف اردوغان مبنی بر کاهش نرخ بهره، یعنی در سپتامبر سال 2021، نقدینگی ترکیه معادل 3.9هزار میلیارد لیر بود؛ این در حالی است که این عدد در مه سال جاری به 14.8هزار میلیارد لیر رسیده است. نرخ تورم ترکیه نیز در حال حاضر معادل 71.6درصد است. با وجود اینکه در حدود یک سال گذشته ترکیه با اعمال سیاستهای انقباضی نرخ بهره خود را به 50درصد رسانده است، نقدینگی این کشور از ابتدای سال به صورت مستمر افزایش یافته است. اقتصاددانان معتقدند که رشد نقدینگی به همراه سیاستهای پولی و مالی نامناسب، میتواند منجر به دور تورمی شود. به عبارت دیگر، افزایش نقدینگی به افزایش تورم منجر میشود و سپس افزایش تورم نیازمند اقدامات پولی جدیدی است که میتواند دوباره بر نقدینگی تاثیر بگذارد. اقدامات پولی برای مهار تورم، میتواند بازگشت به عقلانیت باشد.

دور باطل تورم و نقدینگی

نگاهی به تعاریف علم اقتصاد نشان میدهد که نقدینگی به میزان پول در دسترس در یک اقتصاد اشاره دارد. این پول شامل پول نقد، سپردههای بانکی و سایر ابزارهای مالی است که بهسرعت و بهراحتی میتوانند به پول نقد تبدیل شوند. در تحلیلهای اقتصادی، معمولا از معیارهای مختلفی برای اندازهگیری نقدینگی استفاده میشود که یکی از مهمترین آنها عرضه پول«M2» است که شامل پول نقد، سپردههای جاری و سپردههای پسانداز و مدتدار کوتاهمدت است. افزایش نقدینگی از طریق مکانیسمهای مختلفی میتواند موجب افزایش تورم شود. برای مثال زمانی که وجه نقد در یک کشور افزایش پیدا میکند مردم و کسبوکارها پول بیشتری در اختیار دارند، و تقاضا در اقتصاد افزایش پیدا میکند. در نتیجه قیمتها شروع به افزایش میکنند و تورم رخ میدهد. همچنین افزایش نقدینگی بدون پشتوانه تولیدی میتواند به کاهش ارزش پول ملی منجر شود. در نهایت میتوان گفت که رشد نقدینگی انتظارات تورمی را تحریک میکند و زمانی که انتظارات تورمی افزایش پیدا میکند، تورم نیز افزایش مییابد.

نگاهی به آمارها نشان میدهد که نقدینگی «M2» ترکیه در سالهای گذشته یک روند صعودی پیوسته را تجربه کرده است. برای مثال نقدینگی ترکیه در اولین ماه سال 2021 معادل 3.3هزار میلیارد لیر بوده که در مه سال جاری به 14.8هزار میلیارد لیر رسیده است. به صورت کلی میتوان گفت مجموعهای از سیاستهای پولی و مالی داخلی به همراه تحولات اقتصادی و نوسانات ارزی، عوامل اصلی رشد نقدینگی در ترکیه در سالهای گذشته بودهاند. یکی از اصلیترین دلایل رشد نقدینگی در ترکیه، سیاستهای پولی انبساطی بانک مرکزی این کشور است. در سالهای گذشته بانک مرکزی ترکیه، تحت فشارهای سیاسی بارها نرخ بهره را کاهش داده است. کاهش نرخ بهره باعث افزایش وامگیری و در نتیجه افزایش نقدینگی در اقتصاد میشود.

از سوی دیگر کاهش مداوم ارزش لیر ترکیه در برابر ارزهای خارجی نیز تاثیر مهمی بر رشد نقدینگی داشته است. کاهش ارزش پول ملی باعث افزایش تقاضا برای پول داخلی به منظور جبران افت ارزش میشود. همچنین، کاهش ارزش لیر هزینههای واردات را افزایش میدهد که میتواند منجر به افزایش قیمتها و نیاز به نقدینگی بیشتر شود. در نهایت میتوان گفت تورم بالا خود میتواند به رشد نقدینگی منجر شود. در شرایط تورمی، افراد و شرکتها تمایل دارند پول خود را سریعتر خرج کنند تا از کاهش ارزش آن جلوگیری کنند. این امر میتواند منجر به افزایش تقاضا برای پول و رشد نقدینگی شود. اقتصاددانان معتقدند رشد نقدینگی به همراه سیاستهای پولی و مالی نامناسب، میتواند منجر به دور تورمی شود. به عبارت دیگر، افزایش نقدینگی به افزایش تورم منجر میشود و سپس افزایش تورم نیازمند اقدامات پولی جدیدی است که میتواند دوباره بر نقدینگی تاثیر بگذارد.

تورم؛ محصول سیاست پولی اردوغان

از زمان کاهش نرخ بهره توسط رجب طیب اردوغان، رئیسجمهور ترکیه، تحولات نرخ تورم در این کشور بهشدت تحتتاثیر قرار گرفته و به موضوعی بحرانی در اقتصاد ترکیه تبدیل شد. اردوغان که نظریات اقتصادی غیرمتعارفی دارد، معتقد بود که کاهش نرخ بهره میتواند تورم را کاهش دهد. در سال 2021، بانک مرکزی ترکیه تحت فشارهای سیاسی، شروع به کاهش نرخ بهره کرد. اردوغان بر این باور بود که کاهش نرخ بهره میتواند باعث رونق اقتصادی و کاهش تورم شود. این تصمیم در حالی اتخاذ شد که بسیاری از اقتصاددانان و کارشناسان هشدار میدادند که این رویکرد میتواند تورم را تشدید کند. پس از کاهش نرخ بهره، نرخ تورم بهسرعت افزایش یافت. در پایان سال 2021، نرخ تورم ترکیه به بالای 20درصد رسید که یکی از بالاترین نرخهای تورم در دو دهه اخیر بود.

این افزایش تورم عمدتا ناشی از کاهش ارزش لیر ترکیه بود که به دلیل کاهش نرخ بهره و نگرانیهای سرمایهگذاران از سیاستهای پولی غیرمتعارف، بهشدت تضعیف شد. کاهش ارزش لیر ترکیه به افزایش هزینه واردات منجر شد که این خود به افزایش قیمت کالاها و خدمات در داخل کشور منجر شد. در سال 2022، نرخ تورم همچنان به روند صعودی خود ادامه داد، ماه اکتبر رکورد تاریخی خود را شکست و به 85.5درصد رسید. این نرخ تورم بیسابقه تاثیرات گستردهای بر زندگی مردم عادی داشت و قدرت خرید آنها را بهشدت کاهش داد. افزایش قیمتها بهخصوص در بخشهای اساسی مانند مواد غذایی، انرژی و مسکن، فشار زیادی بر خانوارهای ترکیهای وارد کرد.

اردوغان و دولت ترکیه در مواجهه با این بحران، سیاستهای مختلفی، از جمله افزایش دستمزدها و ارائه یارانههای مختلف به مردم، را به کار گرفتند. اما این اقدامات نتوانستند اثرات منفی کاهش نرخ بهره و افزایش تورم را به طور کامل جبران کنند. در همین حال، سرمایهگذاران خارجی از بازار ترکیه خارج شدند یا سرمایهگذاریهای خود را کاهش دادند که این امر به تضعیف بیشتر لیر و افزایش تورم منجر شد. اردوغان پس از پیروزی در انتخابات ریاستجمهوری، از سیاستهای نامتعارف خود دست کشید و تیم اقتصادی خود را عوض کرد. در حدود یک سال گذشته بانک مرکزی ترکیه با هدف کنترل تورم نرخ بهره را از 8.5درصد به 50درصد رسانده است.

نرخ تورم ترکیه پس از ۸ماه کاهشی شد

نخستین نتیجه انقباض پول؟

دنیایاقتصاد: نرخ تورم سالانه ترکیه در ماه ژوئن با کاهش 3.8واحد درصدی نسبت به تورم سالانه ماه مه به 71.6درصد رسید. این نخستینبار در 8ماه گذشته است که تورم در مسیر نزولی قرار گرفته است. تورم ماهانه ژوئن نیز معادل 1.6درصد بوده است. در ماههای گذشته پیشبینیها حاکی از آن بود که نرخ تورم تا ماه مه افزایش خواهد یافت و سپس روند کاهشی را آغاز میکند. در یک سال گذشته بانک مرکزی با هدف مهار تورم نرخ بهره را از 8.5درصد به 50درصد رسانده است. احتمال آن وجود دارد که کاهش نرخ تورم در این ماه اولین نتیجه اتخاذ سیاستهای انقباضی توسط بانک مرکزی این کشور باشد.

تصویر تورم ژوئن

تورم سالانه ترکیه در ماه ژوئن با کاهش 3.8درصدی نسبت به تورم مه به 71.6درصد رسیده است. همچنین تورم ماهانه ژوئن برابر با 1.6درصد بوده که کمترین میزان تورم ماهانه از مه سال2023 است. نگاهی به جزئیات تورم ژوئن نشان میدهد که در این ماه هتلها، کافهها و رستورانها با تورم 92درصدی، پرچمدار تورم این ماه بودهاند.همچنین در ماه ژوئن تورم مواد غذایی و نوشیدنیهای غیرالکلی معادل 71درصد و تورم لوازم خانگی معادل 67درصد بوده است. در این ماه گروه پوشاک نیز تورم 48درصدی را تجربه کرده است. با وجود بالا بودن تورم گروههای مذکور، تورم تمام این گروهها نسبت به ماه مه کاهش یافته است. با این حال تورم مسکن و خدمات عمومی با افزایش 1.5درصدی نسبت به ماه مه به 94.7درصد رسیده است.

تورم هسته نیز در ماه ژوئن با کاهش 3.5درصدی نسبت به ماه مه به 71.4درصد رسیده است. در نهایت میتوان گفت که کاهش نرخ تورم در ژوئن2024 نشاندهنده بهبودهای جزئی در برخی بخشهای اقتصادی ترکیه است. کاهش بیش از 3درصدی نرخ تورم در ماه ژوئن میتواند نشاندهنده اولین دستاورد سیاستهای بانک مرکزی در یک سال گذشته باشد. با این حال، افزایش تورم در بخشهای مسکن و خدمات عمومی نشان میدهد که هنوز چالشهای بزرگی پیش روی سیاستگذاران اقتصادی ترکیه وجود دارد.

نگاهی به سیاستهای بانک مرکزی ترکیه در یک سال گذشته نشان میدهد که این نهاد با افزایش چشمگیر نرخ بهره سعی در مهار تورم داشته است. نرخ بهره ترکیه در ژوئن سال گذشته معادل 8.5درصد بود. از این زمان تا مارس سال جاری بانک مرکزی طی 8مرحله نرخ بهره را افزایش داد و به 50درصد رساند. بسیاری از کارشناسان اقتصادی معتقد بودند که در صورت تداوم اعمال سیاستهای انقباضی، نرخ تورم ترکیه تا ماه مه روند صعودی خواهد داشت و پس از آن کاهش مییابد؛ اما سیاستهایی مانند افزایش 50درصدی حداقل حقوق موجب شد تا مسیر کاهش تورم تا حدودی ناهموار شود. در نهایت میتوان گفت با وجود مشکلات فعلی، امید آن وجود دارد که نرخ تورم ترکیه در ماههای آینده نیز کاهش یابد.

چرا شفافیت و استقلال بانک مرکزی یک خواسته لوکس نیست؟

در ضرورت استقلال سیاستگذار پولی

دنیای اقتصاد- البرز نظامی: مرحله دوم انتخابات ریاستجمهوری دوره چهاردهم فردا برگزار میشود. به این ترتیب، ملت ایران شنبه پیش رو، با رئیسجمهور دولت چهاردهم آشنا خواهند شد؛ رئیسجمهوری که دولت او قرار است با مسائل مختلفی دستوپنجه نرم کند؛ اما همانطور که از مناظرههای نامزدهای ریاستجمهوری میتوان متوجه شد، مساله تورم یکی از مهمترین مساله پیش روی این دولت محسوب خواهد شد. همانطور که در گزارشهای پیشین نیز اشاره کرده بودیم، بر اساس نظرسنجیهای صورتگرفته، مهار تورم یکی از مهمترین مطالبات مردم از دولت چهاردهم است.

به این ترتیب، تا زمان مهار تورم، هرگونه تلاش در راستای مطالعه علمی و انتشار نتایج این مطالعات امری ضروری در کشور ما بهشمار میرود؛ امری که هم به مردم و هم به سیاستمداران کمک میکند تا درک بهتری از پدیده تورم و راههای خروج از آن را پیدا کنند. در همین راستا، یادداشت امروز ما قرار است نگاهی گذرا به سیاستهای پولی مهار تورم داشته باشد و از دل آن توصیهای به پیروز انتخابات فردا ارائه کند. ما برای انجام این کار، مبنای کار خود را تجربیات تحققیافته قرار خواهیم داد. به این ترتیب، کتاب «اقتصاد کلان پیشرفته» به نوشته فیلیپه کامپانته، فدریکو استورزنگر و آندرس ولاسکو و همچنین مقاله «تجربیات بینالمللی سیاستهای پولی متفاوت» به نوشته فردریک میشکین را که در سال1999 میلادی منتشر شد، منبع یادداشت خود قرار دادهایم. در اینجا لازم به ذکر است که کتاب اقتصاد کلان پیشرفته مذکور که توسط انتشارات دانشگاه LSE یا همان مدرسه اقتصاد لندن در سال2021 میلادی منتشر شده است، به تدریج دارد به منبع اصلی اقتصاد کلان در دانشکدههای اقتصاد سراسر جهان بدل میشود. همچنین، مقاله مذکور از میشکین که پیشتر هم از آن در یادداشتی بهره برده بودیم، با بیش از 1000 ارجاع علمی که به این مقاله در سالهای اخیر صورت گرفته است، یکی از مهمترین مقالات در حوزه سیاست پولی به شمار میرود.

لنگر اسمی

همانطور که در یادداشت روز 24خرداد صفحه اندیشه بیان کرده بودیم، دولتها برای افزایش سطح رشد اقتصادی و کاهش بیکاری، اقدام به پیگیری سیاستهایی میکنند که در اقتصاد از آنها با عنوان سیاستهای صلاحدیدی یاد میشود. این سیاستها که احتمال دارد در کوتاهمدت از نرخ بیکاری بکاهد و رشد اقتصادی را ارتقا دهد، در بلندمدت بهطور حتم میراثی جز تورم برجای نخواهند گذاشت. نکته شایان توجه آنجاست که هر چه دولتها بخواهند بلندپروازی بیشتری در پیگیری سیاستهای صلاحدیدی به خرج دهند، نرخ تورم با شدت بیشتری در آینده گریبان مردم را خواهد گرفت. این موضوع مطرحشده نیازمند آن است که در یک یادداشت جداگانه بهطور مفصل مورد بحث قرار گیرد تا ثابت شود که ادعای بیپایهای نیست.

لکن، از آنجا که مساله یادداشت امروز ما نیست، آن را بهصورت یک فرض میپذیریم. حال همانطور که در یادداشت 24خرداد نیز بیان کردیم، بانکهای مرکزی بهعنوان مسوول سیاستهای پولی، برای کنترل سیاستهای صلاحدیدی دولتها از ابزاری به نام لنگرهای اسمی استفاده میکنند. در اینجا باید بیان کرد که دولتها بنا به ذات کوتاهمدت خود، افقهای کوتاهمدت را بیشتر از افقهای بلندمدت مورد توجه قرار میدهند. به این ترتیب، دولتها به سیاستهای صلاحدیدی علاقه بیشتری نشان میدهند. اما داستان در بانکهای مرکزی قدری متفاوت است. آنها یک هدف مهم دارند و این هدف مهم چیزی جز مهار تورم نیست. بنابراین میدانند که سیاستهای صلاحدیدی دستکم در بلندمدت در تعارض با هدف مهار تورم آنها قرار دارد.

در نتیجه، بر خود لازم میبینند که در برابر دولتها ایستادگی کنند. لکن، این کار آسانی نیست. همانطور که در یادداشت 24خرداد نیز بیان کرده بودیم، دولتها گاهی با پیگیری سیاستهای پوپولیستی بانکهای مرکزی را تحت فشار قرار میدهند تا سیاستهای پولی انبساطی لازم را به اجرا بگذارند. سیاستهایی که با عرضه بیشتر پول، نرخ بهره را پایین میآورند. در نتیجه این امر، تقاضا برای وام و استقراضهای مالی افزایش پیدا میکند و به دنبال آن فعالیتهای اقتصادی تحریک میشود. حال بانکهای مرکزی با داشتن نگاهی بلندمدت، برای آنکه از زیر فشار سیاستهای کوتاهمدت دولتها و گاهی افکار عمومی نجات پیدا کنند، لنگرهای اسمی را مطرح میکنند. این لنگرها قرار است به زبان ساده و همهفهمی نشان بدهند که از کجا به بعد سیاستهای صلاحدیدی مدنظر دولتها زنگ خطر تورمی را به صدا درمیآورد.

این لنگرها همانطور که میشکین بیان میکند، چهار نوع هستند: لنگر ارزی، پولی، تورمی و دست آخر سیاست پولی با یک لنگر ضمنی و نه صریح. مورد آخر در واقع سیاست پولی است که فدرالرزرو در آمریکا از آن استفاده کرده است. لکن باقی سیاستها به نوعی توسط سایر کشورها مورد استفاده قرار گرفته است و هرکدام به اقتضای نهادهای سیاسی، فرهنگی، اجتماعی و همچنین عقبه تاریخی خود نتایج گوناگونی کسب کردهاند. حال در اینجا یک سوال پیش میآید، کدام لنگر اسمی بیشترین کارآیی را دارد؟ یا بهعبارت بهتر، تجربیات بینالمللی به ما نشان میدهند که بهتر است از کدام سیاست پولی استفاده کنیم؟

نگاهی گذرا به تاریخچه سیاستهای پولی

عصر پیگیری سیاستهای صلاحدیدی تا اوایل دهه70 میلادی ادامه داشت. پیرو اجماع کینزینها بر بالای سر نظریات اقتصاد کلان، نوعی از این باور تا دهه70 میلادی وجود داشت که یک مبادله بلندمدت بین تورم و تولید برقرار است. بنابراین، در این دوره هیچ اعتراض عمدهای به نوع استفاده از سیاست پولی وجود نداشت و ادبیات کلی علم اقتصاد، بر مزایای نسبی سیاست مالی در مقابل سیاست پولی متمرکز بود. اما همهچیز از دهه70 میلادی به آن طرف تغییر پیدا کرد. عوامل مختلفی مانند جنگ اعراب با اسرائیل و پیروزی انقلاب اسلامی، تاثیری شگرف خود را بر جهان گذاشت.

افزایش تورم در دهه1970 منجر به افزایش شک و تردیدها درباره نقش سیاست پولی شد. مسالهای که موجب شد اقتصاددانان به ضرورت وجود یک لنگر اسمی اعتراف کنند. بیشتر این مباحثههای نظری در ایالات متحده صورت گرفت؛ زیرا اکثر کشورهای دیگر هنوز نرخ ارز ثابتی داشتند که آن را از سیستم برتون وودز منتقل میکردند. به بیان شفافتر، آنها فاقد سیاستهای پولی مستقل بودند. در واقع همانطور که در یادداشت 24خرداد به تفصیل شرح دادیم، وقتی شما از نوعی لنگر ارزی استفاده میکنید، در عمل بانک مرکزی شما دارای استقلال در امر سیاست پولی نیست و تمام نگاهها به کشور لنگرشده دوخته شده است. اما سیستم برتون وودز ادامه پیدا نکرد.

در 15اوت1971، ایالات متحده بهطور موقت تبدیل دلار آمریکا به طلا را به حالت تعلیق درآورد و بنابراین، در عمل سیستم برتون وودز را به پایان رساند و دلار را به یک ارز فیات تبدیل کرد. در نتیجه، مدت کوتاهی پس از آن، بسیاری از ارزهای ثابت (مانند پوند استرلینگ) نیز نظام ارزی شناور را در پیش گرفتند. در نهایت، پایان برتون وودز بهطور رسمی توسط پیمان جامائیکا در سال1976 تصویب شد. از این رو، زمانی که کشورها شروع به بازیابی سیاستهای پولی خود با شناور کردن نرخ ارز کردند، کلهای پولی به لنگر اصلی اسمی تبدیل شدند. بانکهای مرکزی متعهد به رشد معینی در کلهای پولی در میانمدت شدند و ادعا کردند که در کوتاهمدت انعطافپذیری خود را حفظ خواهند کرد. اما در دهه80 میلادی بازی بار دیگر تغییر پیدا کرد. در دهه1980 دیگر مشخص شده بود که هدفگذاری کل پولی، بیشتر بهدلیل بیثباتی در تقاضا برای پول کارآمد نیست. درست از همین روی، جرالد بوی، رئیس وقت بانک مرکزی کانادا با بیان آن جمله معروف، شرایط سیاستهای پولی موجود در زمان خود را اینگونه شرح داد: «ما کلهای پولی را رها نکردیم، آنها ما را رها کردند.»

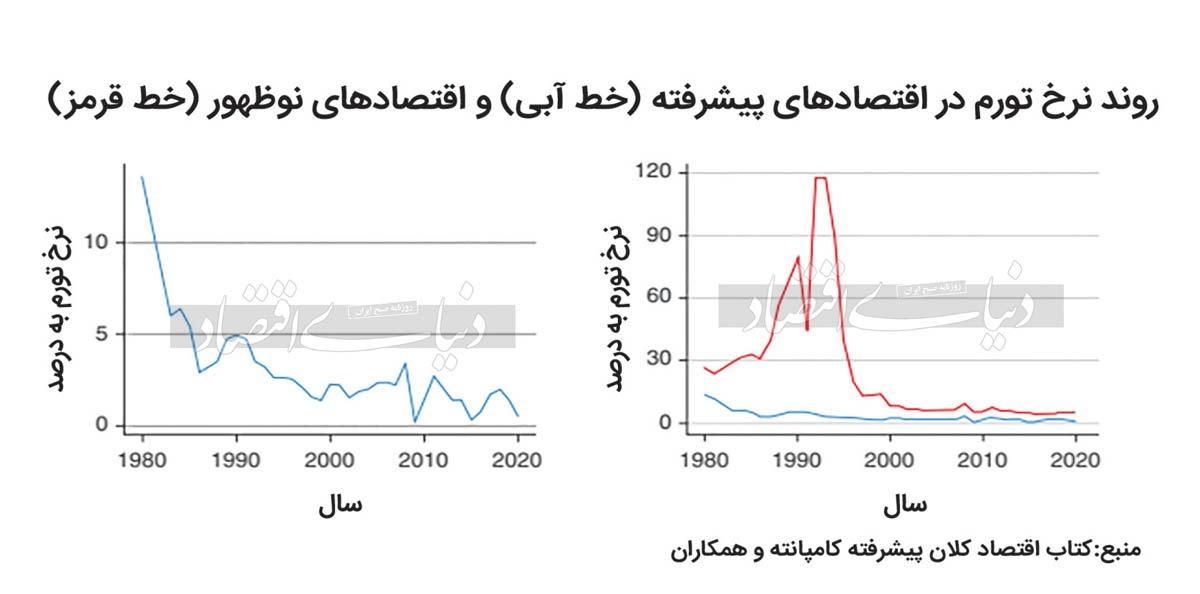

از دهه1990 به بعد، بانکهای مرکزی بهطور فزایندهای از خود تورم بهعنوان لنگر اسمی استفاده کردند. این نوع از سیاستهای پولی با هدفگذاری تورمی وارد ادبیات سیاستهای پولی شد. البته باید بیان کرد که بانک مرکزی آمریکا یا همان فدرالرزرو در ایالات متحده آغازگر این مسیر بودند؛ اما آنها این کار را بدون اتخاذ یک هدف صریح انجام دادهاند. در واقع، اگرچه مدیران فدرالرزرو آشکارا از ایده هدف 2درصدی برای تورم سالانه استقبال میکنند؛ اما کاری که آنها انجام میدهند، با کاری که باقی کشورها انجام میدهند قدری متفاوت است. در واقع، همانطور که از مقاله میشکین آموختیم، آنها نوعی هدفگذاری ضمنی انجام دادهاند و پیش از آنکه نشانههای عینی تورم آغاز شود، اقدامهای پولی خود را انجام میدهند. همان چیزی که میشکین از آن با عنوان JUST DO IT یاد میکند. البته، نحوه عملکرد آنها پیچیدگیهایی دارد که به کار ما در ایران نمیآید. بنابراین از توضیح آن میگذریم. لکن، باید بیان کرد، زمانی که در دهه90 میلادی آمریکا سیاست هدفگذاری تورمی را آغاز کرد، عموم سایر کشورها، سیاست هدفگذاری ارزی را به جای سیاست هدفگذاری کل پولی را آغاز کرده بودند. سیاستهایی که در میانه این دهه مشکلات خود را نشان داد و ما به تفصیل راجع به آن در یادداشت 24خرداد نوشتهایم.

به این ترتیب، کموبیش بسیاری از کشورها پس از آغاز قرن بیستم، لنگرهای ارزی را نیز کنار گذاشتند و هدفگذاری تورمی را بهعنوان سیاست پولی خود انتخاب کردند. این درست همان سیاستی است که ما در این یادداشت میخواستیم بر آن تاکید کنیم. واقعیت آن است که پس از سال2000، عموم سیاستهای پولی موفق با پیگیری هدفگذاری تورمی محقق شدهاند. در اینجا ما دیگر نه یک هدف ارزی داریم و نه یک هدف پولی، بلکه از یک نوع هدف تورمی صحبت میکنیم. با این حال بحران2008 میلادی نشان داد که این روش نیز بیایراد نیست. عمده ایراد این روش از این قرار است که زمانی که اقتصاد در معرض شوکهای عرضه قابل توجهی قرار میگیرد، نوسانات تولید را افزایش میدهد. بنابراین بسیاری از بانکهای مرکزی یک هدفگذاری تورمی دقیق را اجرا نمیکنند، بلکه یک هدفگذاری تورمی انعطافپذیر را اجرا میکنند که در آن هدف تورمی، یک هدف بلندمدت است؛ اما انعطافپذیری قابل توجهی را در کوتاهمدت در پیش میگیرد.

جمعبندی

سیاستهای صلاحدیدی در دهه70 میلادی شکست خوردند و همگان اجماع بر سر این ایده را که سیاست مالی بر سیاست پولی مزیت نسبی دارد، کنار گذاشتند. دهه70 سرآغاز هدفگذاری روی کلهای پولی بود. لکن، این سیاست نیز در دهه80 شکست خورد. در دهه90، دو نوع سیاست در حال پیگیری بود، هدفگذاری تورمی در آمریکا و هدفگذاری ارزی در برخی کشورهای اروپایی مانند انگلیس و فرانسه یا آرژانتین در کشورهای نوظهور. این سیاستها نیز در میانه دهه90 میلادی با مشکلاتی مواجه شدند و در نتیجه، پس از آغاز قرن بیستم، سیاست پولی با هدفگذاری روی نرخ تورم به یک اجماع بزرگ جهانی بدل شد؛ اجماعی که تا سال2008 بسیار موفق عمل کرد. پس از سال2008 نیز هدفگذاری تورمی کنار نرفت؛ اما دو اصلاح صورت گرفت. اول آنکه قرار بر آن شد که پیگیری این سیاست در کوتاهمدت با انعطافهایی همراه شود و دوم آنکه نباید نسبت به انتظارات تورمی غافل شویم.

لکن، در اینجا ذکر یک نکته از مقاله میشکین ضروری بهنظر میرسد. میشکین بیان میکند که موفقیت بانکهای مرکزی در پیگیری سیاستهای پولی با هدفگذاری تورمی منوط به دو نکته است: اول آنکه باید شفافیت لازم در دادهها و آمارهای اقتصادی از سوی دولت و بانک مرکزی وجود داشته باشد. دوم آنکه بانک مرکزی باید مستقل باشد. بنابراین، شفافیت و استقلال بانک مرکزی نه یک خواسته لوکس که یک ضرورت در عرصه سیاستهای پولی است.