تورم و ریشههای آن

بهنظر میرسد غالب محققان و تحلیلگران نقدینگی را باواسطه یا بیواسطه عامل تورم میدانند. اما آنان که این دیدگاه را به چالش میکشند چه میگویند و چگونه میتوان بین دیدگاههای مختلف در این زمینه پلی زد و میان آنان آشتی برقرار کرد؟

یکی از رایجترین دیدگاهها در مقابل یا در کنار عاملیت نقدینگی در ایجاد تورم، دیدگاه موسوم به تورم ناشی از فشار هزینه است. این دیدگاه میگوید در نتیجه افزایش قیمت عوامل تولید یا کالاها و خدمات واسطهای، سطح عمومی قیمتها افزایش مییابد. مصادیقی هم برای آن ذکر میشود نظیر تورم دهه۱۹۷۰ میلادی در کشورهای واردکننده نفت در نتیجه جهش قیمت نفت یا افزایشهای نرخ ارز یا نرخ بهره در ایران. استدلال هم این است که وقتی قیمت عوامل تولید یا کالاها و خدمات واسطهای افزایش مییابد، بخش عرضه اقتصاد، مقادیر قبلی تولید را بهخاطر افزایش هزینهها با قیمت بالاتری عرضه میکند یا در قیمتهای قبلی، مقادیر کمتری از تولید را حاضر است عرضه کند (عرضه کل اقتصاد به سمت چپ منتقل میشود) و از این رو سطح قیمتها بالاتر میرود. در این شرایط تولید نیز کاهش مییابد و در نتیجه، اقتصاد با تورم توأم با رکود مواجه میشود.

با اندکی تامل مشخص خواهد شد که در اینجا نیز در واقع افزایش هزینههای تولید بهخاطر عدم تغییر در نقدینگی و تقاضای کل است که سبب ایجاد کمبود عرضه میشود و قیمتها را بالا میبرد. به عبارت دیگر اگر در شرایطی که نقدینگی در سطحی متناسب با سطح تولید قراردارد، تولید (عرضه) به هر دلیلی از جمله افزایش هزینههای تولید کاهش یابد، اما نقدینگی خود را با سطح جدید تولید هماهنگ نکند و کاهش نیابد، فشار کاهش تولید روی قیمتها تخلیه میشود و آن را افزایش خواهد داد. پس در اینجا هم نقدینگی بازیگر اصلی افزایش قیمتهاست؛ چون کاهش تولید سبب ایجاد مازاد در نقدینگی نسبت به نیاز اقتصاد میشود.

طرفداران عاملیت نرخ ارز در تورم نیز از منظر فشار هزینه چنین گزارهای را مطرح میکنند؛ اما باید توجه داشت که در اینمورد نیز نقدینگی، هم از جهتی که بیان شد و هم از جهت اثری که بر افزایش خود نرخ ارز دارد، ایفای نقش میکند. اما با این ملاحظه که بخش مهمی از ارزی که در اقتصاد ایران عرضه میشود ارز رانتی نفت است، بنابراین اثر آن بر هزینههای تولید بنیادی نیست، بلکه اثری سرکوبکننده است. به عبارت دیگر تزریق ارزهای رانتی نفت به اقتصاد سبب سرکوب نرخ ارز میشود و از این طریق هزینههای بنیادی تولید را بهصورتی مصنوعی پایین نگه میدارد.

البته فشار هزینه و تاثیر آن بر افزایش سطح قیمتها، به خاطر اینکه گذرا و مقطعی است و در واقع انتقال از یک کانال قیمتی به کانال بالاتر است، چندان با تعریف تورم به مفهوم افزایش مستمر و طولانیمدت در سطح عمومی قیمتها همخوانی ندارد مگر اینکه موجب بروز انتظارات تورمی یا رقابت توزیعی یا ناترازیهای مالی شود و به چرخه تورمی که در ادامه توضیح داده خواهد شد، بینجامد.

یکی دیگر از دیدگاهها درخصوص تورم که به نظر میرسد نقش نقدینگی را در حاشیه قرار میدهد، تصمیم به افزایش قیمت یک عامل تولیدی چون دستمزد یا افزایش قیمت یک یا چند محصول و دارایی یا افزایش قیمتها در یک بخش یا چند بخش توسط صاحبان آنها؛ در نتیجه بروز انتظارات تورمی یا وقوع یک شوک عرضه یا تقاضا (اعم از واقعی یا انتظاری) و سپس تسری تدریجی آن به قیمت سایر عوامل و محصولات و داراییها و بخشها برای بازگرداندن قیمتهای نسبی به وضعیت قبل است که از آن با عنوان تعدیل توزیعی یا رقابت توزیعی یاد میشود.

پیامد این رقابت توزیعی، انتقال تدریجی منحنی عرضه عوامل تولید و محصولات و داراییها به سمت چپ و نهایتا انتقال منحنی عرضه کل اقتصاد به سمت چپ است. به عبارت دیگر در این شرایط فعالان اقتصادی اعم از خانوار (عرضهکننده عوامل تولید و داراییها) و بنگاه (عرضهکننده محصولات و داراییها)، مقادیر قبلی از مایملک خود را در قیمتهای بالاتری عرضه میکنند یا اینکه در قیمتهای قبلی، مقادیر کمتری از آن را حاضرند عرضه کنند. این تصمیم آنها منجر به افزایش قیمتها و کاهش مقدار عرضه کل میشود؛ چون سبب ایجاد کمبود عرضه نسبت به سطح موجود نقدینگی و تقاضای کل خواهد شد، درست مشابه وضعیتی که درخصوص فشار هزینه بیان شد.

در چنین شرایطی به ناچار باید بخشی از عوامل تولید اعم از نیروی کار، سرمایه و... از خط تولید خارج شود. این، نه مطلوب آن دسته از عوامل تولید است که بیکار میشوند و نه مطلوب دولت. بنابراین عوامل تولید اعم از خانوار و بنگاه به دولت فشار میآورند نقدینگی را افزایش دهد تا تقاضای کافی برای برگشت به سطح تقاضا و تولید قبلی فراهم شود. دولت نیز به دلایل مختلف معمولا این خواسته را اجابت میکند و با افزایش نقدینگی و تامین تقاضا زمینه بازگشت به سطح قبلی تولید را فراهم میکند؛ اما این اتفاق طبعا با افزایش بیشتر قیمتها همراه خواهد بود. همانطور که ملاحظه میشود اینجا هم بازیگر اصلی در ایجاد تورم نقدینگی است، هم از طریق پایدار نگهداشتن افزایش اولیه در قیمتها و هم با افزایش تقاضای کل.

اگر دولت به چنین اقدامی دست نزند، این احتمال وجود دارد که عرضه کل بهرغم برخی اصطکاکها کم و بیش به وضعیت قبلی خود تدریجا بازگردد؛ هرچند ممکن است بسته به اینکه شوکی که باعث این تغییرات شده گذراست یا نتیجه یک تحول بنیادی در طرف عرضه یا تقاضا (تحولات تکنولوژیک یا تحول در ترجیحات یا...)؛ با برخی تحولات ساختاری و جابهجاییهای شغلی برای کار و سرمایه همراه باشد.

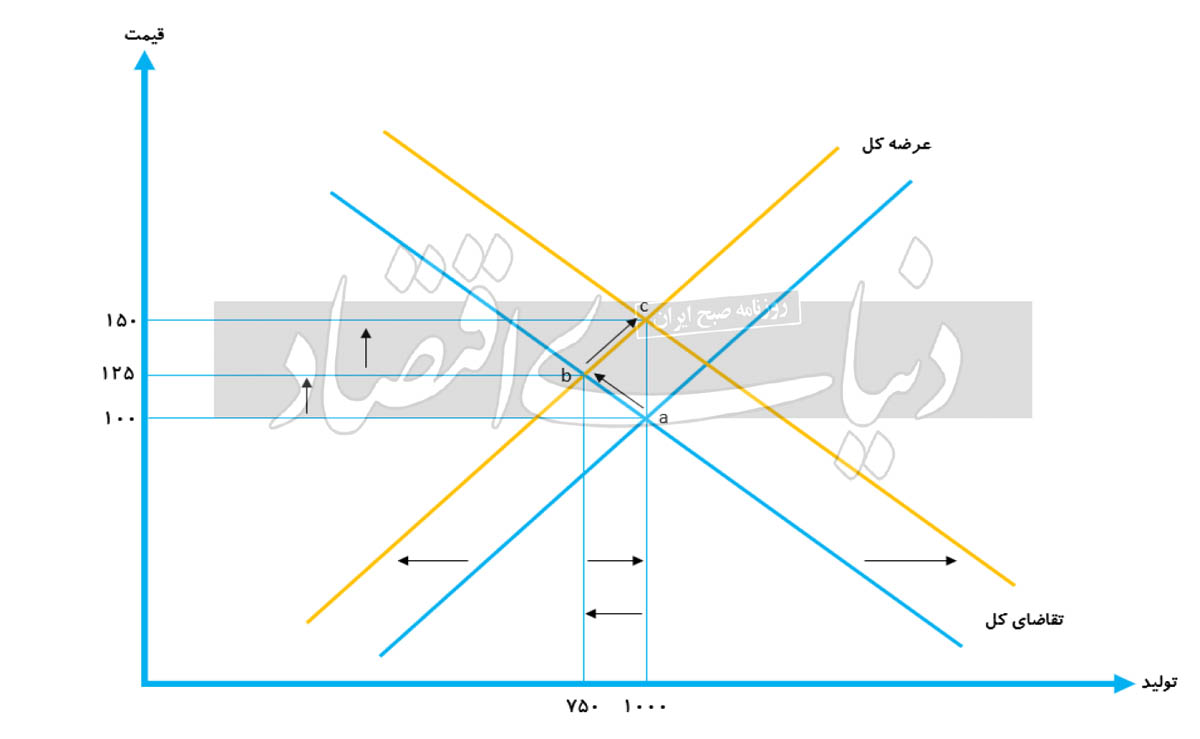

ذکر یک مثال در این خصوص موضوع را روشنتر میسازد. فرض کنید سهم نیروی کار، مواد اولیه و مدیریت و صاحبان سرمایه از تولید به ترتیب ۲۰، ۷۰ و ۱۰درصد است. آخر سال و بهدلیل وجود انتظارات تورمی مثلا سطح دستمزدها برای سال بعد ۲۵درصد افزایش داده میشود. در این صورت سهم نیروی کار از ۲۰درصد تولید به ۲۵درصد افزایش مییابد و سبب کاهش سهم مواد اولیه و مدیریت و صاحبان سرمایه از تولید خواهد شد. طبعا فروشندگان مواد اولیه و مدیریت و صاحبان سرمایه حاضر نیستند سهمشان کاهش یابد. بنابراین آنها نیز قیمتهای خود را ۲۵درصد بالاتر خواهند برد تا سهمشان از تولید نسبت به قبل تغییری نکند (این همان تعدیل یا رقایت توزیعی است). این به معنی ۲۵درصد افزایش در سطح عمومی قیمتها حداقل در سطح قراردادها و بودجهبندی بنگاهها خواهد بود. در نتیجه تعدیل توزیعی صورتگرفته و پیامدهای آن، منحنی عرضه کل اقتصاد به سمت چپ منتقل میشود و قیمتها از ۱۰۰ به ۱۲۵ افزایش و تولید نیز از ۱۰۰۰واحد به ۷۵۰واحد کاهش مییابد (حرکت از نقطه a به نقطه b در نمودار).

اما همانطورکه اشاره شد ماجرا به همینجا ختم نمیشود، بلکه به دو دلیل، عوامل تولید بهویژه مدیریت و صاحبان سرمایه به دولت فشار وارد خواهند آورد که نقدینگی و به تبع آن تقاضای کل را افزایش دهد. یکی اینکه، با افزایش 25درصدی در هزینههای تولید، به احتمال زیاد نیاز تولیدکنندگان به سرمایه در گردش نیز افزایش خواهد یافت. دوم هم اینکه، بهخاطر کاهش تولید، به ناچار باید بخشی از عوامل تولید اعم از نیروی کار، سرمایه و... از خط تولید خارج شود. بنابراین آنها بهمنظور ممانعت از این رخداد به دولت فشار خواهند آورد که نقدینگی را افزایش دهد تا تقاضای کافی برای برگشت به سطح تقاضا و تولید قبلی فراهم شود.

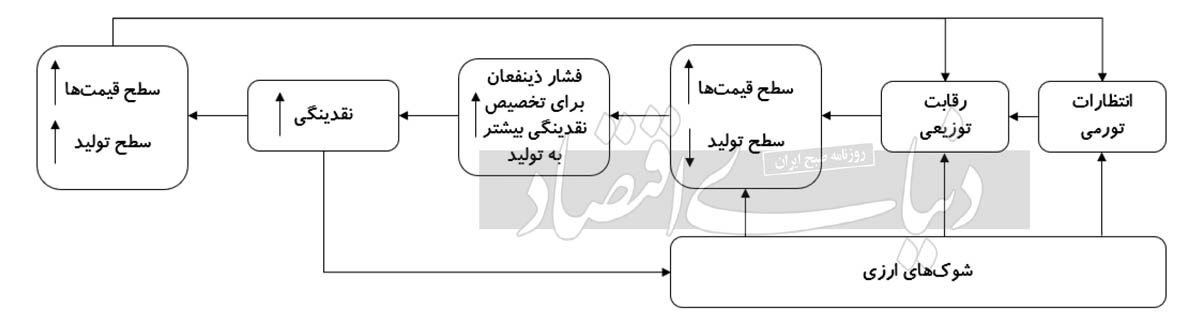

این دو همان چیزی است که در جلسات و دیدارهای مختلف تولیدکنندگان با مقامات دولتی و سیاسی کشور و همچنین در اظهارنظرهای آنها به وفور تحت عنوان «مشکل اصلی ما کمبود نقدینگی است» شنیده میشود. دولتها نیز معمولا این خواسته را اجابت میکنند و با افزایش نقدینگی و تامین تقاضای کل زمینه بازگشت به سطح تولید قبل را فراهم میکنند؛ اما همانطور که در نمودار مشخص است این اتفاق با افزایش بیشتر قیمتها همراه خواهد بود (حرکت از نقطه b به نقطه c) و بازهم نیاز بیشتر به سرمایه در گردش و به تبع آن نقدینگی را در پی خواهد داشت و ایبسا اقتصاد از نقطه c نیز فراتر برود و افزایش قیمتهای بیشتری را تجربه کند. این جریان در ادامه، سبب تشدید یا تداوم انتظارات تورمی یا رقابتهای توزیعی میشود و آن را به یک حلقه مخرب تورمی بهصورتی که در شکل نشان دادهشده تبدیل میکند. اگر به این چرخه، چرخههای مشابه درخصوص سایر عوامل تولید و همچنین کالاها و خدمات واسطهای نیز اضافه شود وسعت، عمق و پیچیدگی موضوع ابعاد خود را به نحو بهتری نشان خواهد داد.

این داستانی است که هر سال ادامه دارد و یکی از عوامل اصلی است که تورم مزمن موجود را برای اقتصاد ایران رقم زده است. این همان رویهای است که ابتدای هر سال همه کسبوکارها اعم از خدماتی و کالایی و حتی دولتی آن را اجرا میکنند و قیمتهای خود را بالا میبرند. چرا؟ چون انتظار تورم دارند (معمولا حداقل به اندازه سال قبل)، لذا حتی اگرهمچنان تورمی به واقع زمینه رخدادن نداشته باشد به این ترتیب قیمتها بالا برده میشود و با توجه به ساختار سیاستگذاری و اجرایی کشور، معمولا سیاستگذاران را هم به دنبال خود میکشد و با افزایش پایه پولی و نقدینگی بهعنوان مقوم و پشتیبان و در واقع محلل آن، افزایش در قیمتها خود را به کرسی مینشاند و تثبیت میکند. با تکرار این فرآیند بهویژه در سالهای بعد، رقابت توزیعی شکلگرفته به تورم مزمن میانجامد. در این میان اگر اقتصاد با شوک ارزی نیز مواجه شود، مساله ابعاد حادتر و بغرنجتری به خود میگیرد؛ چون هم از مسیر فشار هزینه و هم با دامن زدن بر انتظارات تورمی، موجب تداوم و تشدید رقابتهای توزیعی میشود و بر شدت و عمق فعالیت چرخه یادشده میافزاید.

برای تضعیف یا شکستن این حلقه مخرب، سه راه متصور است. رشد بهرهوری، کنترل نقدینگی و کنترل انتظارات تورمی. اما هر کدام از آنها در عمل با موانع جدی روبهرو هستند.

مدیریت و صاحبان سرمایه میتوانند به جای رقابت توزیعی با بقیه عوامل تولید و افزایش قیمت محصول، بهرهوری را افزایش دهند و از طریق آن سهم خود را از تولید حفظ کنند و مانع از تداوم فضای تورمی و مزمن شدن آن شوند؛ اما ساختار غیررقابتی و تنشها و نااطمینانیهای حاکم بر فضای کسبوکار در اقتصاد ایران بهگونهای است که آنان انگیزهای برای این کار ندارند؛ ضمن آنکه اگر هم چنین رویکردی را دنبال کنند، امری زمانبر است و نمیتواند به سرعت اتفاق بیفتد.

کنترل اثربخش نقدینگی نیز بهدلیل فشار بخشهای تولیدی و نگرانی از رکود و بیکاری، با وجود انتظارات تورمی و بیمیلی به سرمایهگذاری در ارتقای بهرهوری به سختی قابل اجراست. کنترل انتظارات تورمی هم عمدتا به متغیرهای بیرون از اقتصاد و شوکهایی که از جهات گوناگون به اقتصاد وارد میشود، بستگی دارد.

حالت دیگری که در آن رقابتهای توزیعی چندان مطرح نیست و نقش نقدینگی نیز چندان مورد تاکید قرار نمیگیرد، وضعیتی است که بهدلیل بروز انتظارات تورمی (مثلا در نتیجه وقوع یک شوک ارزی)، از یکسو صاحبان همه عوامل و محصولات و داراییها تصمیم به افزایش قیمتهای خود میگیرند و از سوی دیگر مصرفکنندگان نیز تقاضای خود را بالاتر میبرند. وقتی صاحبان عوامل تولید و محصولات و داراییها چنین تصمیمی میگیرند در واقع آنان مقادیر قبلی از مایملک خود را در قیمتهای بالاتری عرضه میکنند یا اینکه در قیمتهای قبلی، مقادیر کمتری از آن را حاضرند عرضه کنند. این تصمیم آنها موجب انتقال منحنی عرضه کل اقتصاد به سمت چپ میشود و منجر به افزایش قیمتها و کاهش مقدار عرضه کل میشود؛ چون سبب ایجاد کمبود عرضه نسبت به سطح موجود نقدینگی و تقاضای کل خواهد شد.

از سوی دیگر وقتی مصرفکنندگان در واکنش به بروز انتظارات تورمی یادشده، تقاضای خود را در قیمتهای موجود برای کالاها و خدمات افزایش میدهند، موجب انتقال تقاضای کل به سمت راست میشوند و در نتیجه آن سطح قیمتها باز هم بالاتر میرود. اثرگذاری تورم انتظاری مورد بحث بر تقاضای کل ابتدا از طریق سرعت گردش نقدینگی و سپس خود نقدینگی عمل میکند. البته به نظر میرسد نقش طرف تقاصا در این خصوص خیلی تعیینکننده نیست و معمولا گذراست و تاثیر اصلی تورم انتظاریِ ناشی از شوکهای ارزی، بر طرف عرضه اقتصاد است. بنابراین سازوکار و پیامدهای آن بسیار شبیه به چرخه نشان دادهشده در شکل است.

اختلافنظری که بعضا در این خصوص مطرح میشود آن است که عدهای دلیل شوکهای تورمی را که غالبا به دنبال شوکهای ارزی بروز میکند به افزایش هزینههای تولید و عدهای دیگر به اثر انتظاراتی آن بر عرضه و تقاضای کل به شرحی که بیان شد، نسبت میدهند. اما به نظر میرسد در واقعیت هر دو عامل در بروز شوکهای تورمی مورد اشاره ایفای نقش میکنند. مخصوصا که بخش مهمی از انتظارات تورمی مورد بحث، مربوط به تورم آتی در هزینههای تولید است.

درخصوص انتظارات تورمی نکتهای را نباید از نظر دور داشت. التهابات تورمی نتیجه و پیامد انتظارات تورمی است نه خود آن. التهابات تورمی در واقع واکنشی به انتظارات تورمی است. عاملان اقتصادی اعم از خانوار و بنگاه چون انتظار افزایش در برخی یا همه قیمتها در آینده را دارند از همین الان و پیش از آنکه هرگونه افزایشی در سطح قیمتها رخ دهد به آن واکنش نشان میدهند و این موجب بروز التهاب در بازارها میشود. اما بعضا مشاهده میشود که برخی خود این التهابات را انتظارات تورمی و در نتیجه عامل تورم تصور میکنند و از این رو خواستار برخورد با آن هستند. این دسته در واقع به جای عوامل مسبب التهابات تورمی، خود آن را مورد هدف قرار میدهند.

غافل از اینکه این التهاب و افزایش قیمتها، فقط بهدلیل انتظارات تورمی مدتی به جلو افتاده و گرنه اگر چنین انتظاری مبتنی بر واقعیت باشد بدون آنهم دیر یا زود به وقوع خواهد پیوست. بنابراین مبارزه با نشانهای انتظارت تورمی که خود را در وقوع التهابات تورمی بروز میدهد حتی اگر با موفقیت انجام شود، صرفا این التهابات و افزایش قیمتها را به تاخیر خواهد انداخت. مثلا اگر تولیدکنندگان انتظار داشته باشند که در آینده تحریمها تشدید میشود و لذا اقتصاد با کمبود ارز مواجه خواهد شد، از همین حالا اقدام به خرید ارز میکنند و این در بازار ارز ممکن است التهاب ایجاد کند.

در این شرایط اگر دولت مانع خرید ارز شود و تولیدکنندگان نیز به فرض به آن تمکین کنند، صرفا ایجاد التهاب در بازار ارز تا مقطع تشدید عملی تحریمها و ایجاد کمبود ارز به تاخیر خواهد افتاد؛ اما منتفی نخواهد شد. بنابراین افزایش هزینه برای واکنش عوامل اقتصادی به انتظارات تورمی از طرقی چون وضع مالیات، نتیجه چندانی از جهت کنترل تورم ندارد؛ مگر اینکه هزینهاش برای آنان بیشتر از منافعش باشد. به عبارت دیگر هزینه آن بیشتر از زیان ناشی از افزایش مورد انتظار در قیمتها در آینده باشد که بعید به نظر میرسد چنین شود. در این میان رویکردی که به اثر سرراست نقدینگی بر تورم تاکید بیشتری دارد و اهمیتش اگر بیشتر از رویکردهای دیگری که تا به اینجا بیان شد نباشد کمتر از آن نیست، مقوله افزایش نقدینگی برای جبران انواع ناترازیها بهویژه ناترازیهای بودجهای و بانکی است.

این مساله وقتی پیچیدهتر میشود که بدانیم ناترازیهای مورد اشاره، هم بر همه سازوکارهای مولدِ تورم که مطرح شد اثر تشدیدکننده دارند و هم از آنها در جهت تشدید اثر میپذیرند. ضمنا خود ناترازیهای مورد اشاره نیز با هم ارتباط تنگاتنگ دارند و یکدیگر را تقویت میکنند. اما درمان این ناترازیها نیز عمدتا تحت تاثیر سیاستگذاریهای خارج از حوزههای اقتصادی قرار دارد و با موانع جدی روبهرو است.

ناگفته نماند که در این خصوص هم اگر ناترازیها و رشد نقدینگی، مقطعی و گذرا باشد و از اینرو به بروز انتظارات تورمی و احیانا رقابتهای توزیعی یا تشدید ناترازیها نینجامد، حالت تورمی به خود نخواهد گرفت؛ در غیر این صورت میتواند از هر سه مسیر یادشده به افزایش قیمتها خاصیت تورمی بدهد و آن را به تورم تبدیل کند. لازم به گفتن است قبلا در یادداشت دیگری تحت عنوان «چرا تورم پایین نمیآید؟» در این خصوص به تفصیل توضیح داده شده، بنابراین درباره آن به همین حد اکتفا میشود (شماره تاریخ 1402.9.20 روزنامه دنیای اقتصاد).

با در نظر گرفتن آنچه بیان شد، به نظر میرسد انواع ناترازیها، انتظارات تورمی و همچنین ایجاد یا تداوم رقابتهای توزیعی به تبع یا مستقل از آنها، عناصر محوری در ایجاد تورمهای بالا و تداوم آن در اقتصاد ایران هستند و نقدینگی در میان هر سه آنها یا بهعنوان پشتیبان و محلل یا بهعنوان علت، بازیگری کلیدی است. اما نقدینگی آنچنان توسط بقیه مولفهها محاصره شده و تحت فشار است که به نظر میرسد تمرکز مستقیم بر آن راهبردی عملی نخواهد بود و نخست باید فشارها را از روی نقدینگی برداشت و محاصره آن را شکست و سپس سراغ کنترل خودش رفت.

دلیل بروز و تداوم عناصر سهگانه مورد اشاره و بسیاری دیگر از مشکلات اقتصادی کشور، عمدتا سطح پایین میل به سرمایهگذاری مولد در اقتصاد ایران است که آن هم نتیجه تنشها و نااطمینانیهای مزمنی است که محیط زندگی اقتصادی و اجتماعی ما را فراگرفته است. اما با وجود این بهعنوان یک راهکار کوتاهمدت و مُسکن نهادهای سیاستگذار اقتصادی میتوانند بهگونهای عمل کنند که لااقل تا حد ممکن از بروز شوکهای قیمتی در بازارهای مختلف ممانعت به عمل آید. بهعنوان مثال با تثبیت رشد نرخ ارز در سطحی مناسب به جای تثبیت خود نرخ ارز میتوان تا حد زیادی از بروز شوکهای ارزی، تورمی و انتظاراتی جلوگیری کرد و مانع از شکلگیری یا حادتر شدن وضعیت چرخههای مخرب تورمی شد که بیان شد. همچنین بانک مرکزی میتواند به جای تمرکز بر عرضه پول بیرونی، از طریق پول درونی اقدام به تامین ذخایر برای دولت و بانکها کند. به عبارت دیگر، تامین ذخایر را تا حد امکان منوط به واگذاری داراییهای نقدشونده دیگر و بهطور مشخص اوراق دولتی از سوی دولت و بانکها کند.

جمعبندی: تورم، بهطور کلی نتیجه وجود نقدینگی مازاد بر نیاز تولید است، چه این مازاد در نتیجه افزایش نقدینگی ایجاد شود چه در نتیجه کاهش تولید. نسبت نقدینگی و سرعت گردش آن به سطح حقیقی تولید، تعیینکننده وضعیت تورم است. اما هرکدام از این متغیرها به نوبه خود تحت تاثیر عوامل متعددی تغییر میکنند. ناترازیها، انتظارات تورمی، انواع فشار هزینه و همچنین رقابتهای توزیعی که عمدتا به تبع همانها بروز میکند مهمترین این عوامل هستند. ضمن آنکه خود افزایش سطح قیمتها میتواند به طرق مختلف بهویژه خلق انتظارات تورمی یا دامنزدن بر رقابتهای توزیعی بر سطح تولید، نقدینگی و سرعت گردش آن تاثیر بگذارد و با همراهکردن همه یا یکی از آنها با خود، افزایش اولیه و مقطعی در قیمتها را به حالت تورمی تبدیل کند.

انواع ناترازیها، انتظارات تورمی، فشار شوکهای ارزی و سایر مولفههای هزینهای و همچنین ایجاد یا تداوم رقابتهای توزیعی به تبع یا مستقل از آنها، هیچکدام مستقل از نقدینگی منجر به تورم نمیشوند، بلکه تورمزایی آنها یا با واسطه نقدینگی یا با کمک و همراهی پسینی آن اتفاق میافتد و اینکه گفته میشود تورم، پدیدهای پولی است نیز به همین معناست.

با این وجود تمرکز بر کنترل نقدینگی برای مهار تورم، بدون توجه به روابط پسینی و پیشینی آن با سایر پدیدههای اقتصادی و همچنین پدیدههای سیاسی و اجتماعی در عمل به نتیجه مورد نظر نخواهد رسید. برای مهار نقدینگی و به دنبال آن تورم، نخست باید نقدینگی را از محاصره نیروهایی که آن را از کنترل خارج کردهاند، رها ساخت و این بیش و پیش از ابتکار عمل اقتصادی، به عزم و اراده سیاسی نیاز دارد.