مسیرهای خروج از التهاب ارزی بررسی شد

خطر تکرار دلار ۴۲۰۰

بررسیهای یک پژوهش نشان میدهد اقدامات دولت برای کاهش نرخ ارز در ماههای اخیر نهتنها به کاهش نرخ ارز منجر نشد، بلکه بیثباتیهای موجود در این بازار را نیز عمیقتر کرد. در ماههای اخیر نرخ ارز به دلایلی مانند ناترازی موازنه پرداختهای خارجی، تداوم ناترازیهای کلان اقتصادی و افزایش نااطمینانیها و خروج سرمایه ناشی از آن افزایش یافت. نرخ ارز از آذرماه روند افزایشی به خود گرفت و از 35هزار تومان به 43هزار تومان رسید.

این روند افزایشی تداوم یافت و در نهایت در 7 اسفند نرخ ارز در بازار غیررسمی به 60هزار تومان رسید. در این شرایط عصاره سیاستهای ارزی دولت در واکنش به این تلاطمات تثبیت نرخ ارز رسمی بوده که موجب تضعیف بازار رسمی، عمق بخشیدن به بازار غیررسمی، کاهش سرعت بازگشت ارز به کشور و افزایش مضاعف تقاضای واردات شد و خود به عاملی برای افزایش مداوم نرخ ارز تبدیل شد. از آنجا که سطوح قیمتی غیرقابلباور فعلی ناشی از سیاستهای ارزی اتخاذشده توسط دولت بوده است، تجدیدنظر در این سیاستها میتواند در ثباتبخشی به این بازار اثرگذار باشد. تجمیع تمام ارزهای صادراتی و بانک مرکزی در مرکز مبادله ارز بدون مداخله قیمتی، کنترلهای ارزی در حوزه ثبت سفارش واردات کالا و خدمات، استفاده از ابزارهای مالی برای افزایش پیشبینی در بازار و در نهایت تمرکز اختیارات و مسوولیت ارزی در بانک مرکزی میتواند به ثبات بازار ارز کمک کند. مرکز پژوهشهای مجلس در گزارش «تحلیل وضعیت بازار ارز، ارزیابی اقدامات دولت و پیشنهادهای اصلاحی» به بررسی ابعاد مختلف این مساله پرداخته است.

چرایی افزایش نرخ ارز در کشور

بررسی این گزارش نشاندهنده آن است که افزایش نرخ ارز در ماههای اخیر دلایل مختلفی داشته و البته دولت در تمامی این عوامل نقش داشته است. به صورت کلی میتوان گفت «ناترازی موازنه پرداختهای خارجی کشور»، «ناترازیهای اقتصاد کلان کشور» و همچنین «افزایش نااطمینانیها» دلایل اصلی برای آغاز افزایش نرخ ارز در نیمه دوم سال بودهاند.در توضیح نقش موازنه پرداختها در بازار ارز به بیان ساده میتوان گفت موازنه پرداختها شامل حساب عمده یعنی حساب جاری و حساب سرمایه است. عمده فشار به موازنه پرداختها از کانال حساب جاری، مربوط به افزایش تقاضای واردات نسبت به صادرات بوده و در طرف حساب سرمایه، مهمترین عامل تشدید کسری موازنه پرداختها، افزایش تقاضای خروج سرمایه است.

منظور از افزایش تقاضای خروج سرمایه، افزایش تقاضای نگهداری داراییهای خارجی (مانند اسکناس و حواله ارز) و سرمایههای خارجی (مانند خرید مسکن و سرمایهگذاری در خارج از کشور) نسبت به داخلی است. در ایران به دلیل تداوم ناترازیهای کلان اقتصادی و عدم کفایت صادرات نفتی برای جبران کامل کسری حساب جاری بدون نفت و پوشش این ناترازیها، فشار به موازنه پرداختها و در نتیجه روند صعودی نرخ ارز دور از انتظار نیست. از سوی دیگر تصور بهوجودآمده از افزایش نااطمینانی نسبت به وضعیت آتی جریان ارزی کشور و بهطور کلی شرایط پیشروی اقتصاد ایران که دارای منشأ داخلی و خارجی هستند، از طریق افزایش ریسک نگهداری داراییها و سرمایههای داخلی نسبت به خارجی، به افزایش خروج سرمایه و افزایش نوسانات نرخ ارز منجر شده است.

تصویر نرخ ارز در نیمه دوم سال

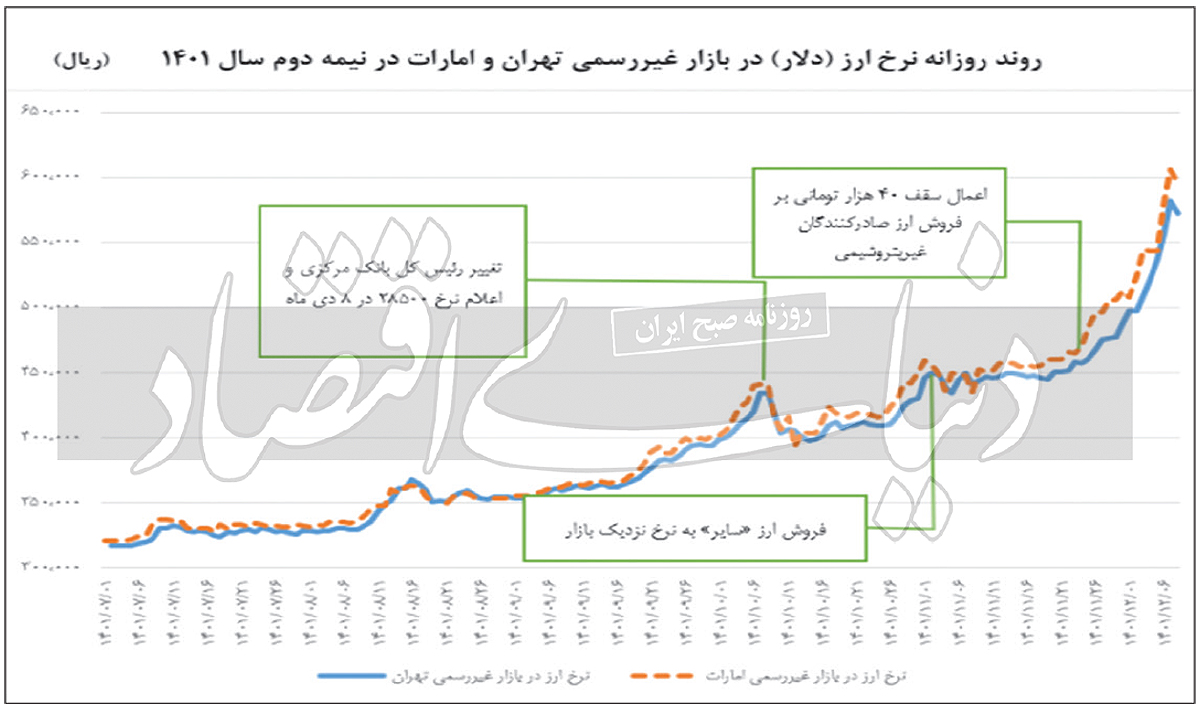

این گزارش بیان میکند به دلیل نقش کشور امارات در نقلوانتقالات مربوط به واردات کشور، نرخ غیررسمی ارز در امارات معیار و دماسنجی از وضعیت حواله ارز است. به طور معمول نرخ غیررسمی ارز در امارات بالاتر از نرخ اسکناس ارز در بازار غیررسمی تهران است و زمانی که نرخ امارات از تهران فاصله بیشتری میگیرد، میتواند بیانکننده آن باشد که ناترازی در بازار حواله ارز عامل افزایش و التهاب در بازار است. از ابتدای آذرماه نرخ ارز مجددا روند افزایشی به خود گرفت و از حدود 35هزار تومان به مرز 43هزار تومان رسید. در این موج جدید افزایشی، نرخ امارات بالاتر از نرخ تهران قرار گرفت و فاصله خود را افزایش داد که میتواند نشاندهنده فشار در بازار حواله به دلیل مازاد تقاضای ایجادشده در سامانه نیما باشد.

پس از تغییر رئیس کل بانک مرکزی و اعلام نرخ 28هزار و 500تومانی، نرخ ارز کاهشی شد. اما این کاهش دوام پیدا نکرد و با حاکم شدن روند افزایشی در نیمه دوم دیماه، نرخ ارز در اوایل بهمنماه به 45هزار تومان رسید. به صورت کلی میتوان گفت نرخ ارز در نیمه دوم سال صعودی بود و در دو ماه اخیر این روند شتاب بیشتری به خود گرفت؛ تا جایی که در 7 اسفندماه نرخ ارز در بازار غیررسمی به 60هزار تومان رسید. با این حال تحت تاثیر اقداماتی نظیر آزادسازی نسبی معاملات ارزی توسط بانکمرکزی، ارز سیر نزولی یافته و روز گذشته دلار در کانال 52هزارتومان معامله شد.

اقدامات دستوری برای مهار نرخ ارز

بر اساس آنچه گزارش بیان میکند سیاستهای اتخاذی دولت برای کاهش نوسانات ارزی موجب تشدید فشار بر حساب جاری برای افزایش تقاضا و همچنین فشار بر حساب سرمایه به صورت خروج سرمایه نیز شده است. اقدامات دولت در 3 حوزه «اعلام سیاست ارز ترجیحی»، «تثبیت دستوری نرخ ارز صادرکنندگان غیرنفتی و غیرپتروشیمی در سقف 40هزار تومان» و در نهایت «اقدامات بانک مرکزی در حوزه اسکناس» رخ داد. در توضیح اثرات این 3 عامل میتوان گفت اعلام سیاست ارز ترجیحی جدید با عنوان ارز 28هزار و 500تومانی باعث شد صف طویلی برای دریافت ارز 28هزار و 500تومانی به وجود بیاید؛ در حالی که واردکنندگان ترغیب شدند تقاضای حواله ارز خود را به بازار غیررسمی منتقل کنند و همزمان منتظر دریافت ارز ترجیحی بمانند.

از سوی دیگر در حالی که نرخ ارز افزایشی بود این نرخ ثابت برای صادرکنندگان موجب کاهش بازگشت ارز به بازار شد. علاوه بر این، تثبیت نرخ ارز دستوری در سقف 40هزار تومان که در هفته پایانی بهمنماه اعلام شد، موجب شد بخش دیگری از فعالان بازار ارز که بدون مداخله دولت اقدام به عرضه ارز میکردند نیز پیامدهای منفی مشابهی نظیر تبعات نرخ ارز ترجیحی را این بار در نرخ 40هزار تومان بچشند. اهمیت این اقدام جایی روشن میشود که اعمال این سیاست به دلیل افزایش تقاضای واردات و خروج سرمایه به شکل عدمبازگشت ارز باعث شد برای اولینبار نرخ ارز امارات اختلاف 2هزارتومانی با نرخ ارز تهران پیدا کند. بنابراین نتیجه این اقدام بانک مرکزی نیز افزایش فشار بر حساب سرمایه و حساب جاری بود. در نهایت تردید در فروش اسکناس توسط بانک مرکزی، یعنی ابتدا افزایش سهمیه سپس حذف آن و مجددا برقراری آن، همگی به افزایش تقاضای ارز و کاهش عرضه آن در بازار منجر شد و نهتنها در بازار آرامش و ثبات به وجود نیامد بلکه اتفاقا سفتهبازی و تقاضای احتیاطی را تشدید کرد.

عبور از تثبیت نرخ ارز

پس از گذشت حدود دو ماه از تغییر ایدههای دولت در مدیریت بازار ارز، بر همگان روشن شد که تثبیت نرخ ارز رسمی در شرایط تداوم ناترازیها تکرار سیاستها و اقدامات شکستخورده گذشته بوده و شرایط را پیچیدهتر میکند. از آنجایی که از حیث کارشناسی نیز مشخص نیست با تداوم مسیر فعلی، بازار ارز با چه وضعیتی روبهرو خواهد شد، لازم است دولت رویکرد خود در بازار ارز را تغییر دهد. در وهله اول پیشنهاد میشود با توجه به تبعات زیانآور ارز 28هزار و 500تومانی، دولت به همان دلایلی که در اردیبهشتماه سال جاری اقدام به حذف ارز 4200تومانی کرد، از این سیاست نیز عقبنشینی کرده و از خلط سیاست ارزی با سیاست رفاهی و حمایتی بپرهیزد. علاوه بر این، در زمینه معامله ارز نفتی، شرکتهای دولتی، صادرکنندگان عمده و غیرعمده و تقاضای قانونی ارز اعم از حواله و اسکناس را نیز بدون مداخله قیمتی در مرکز مبادله فراهم کند. این اقدام به طور قطع شوک کاهش معناداری به نرخ ارز خواهد داد، چراکه صف و تقاضای ارز وارداتی کاهش و عرضه افزایش مییابد.

همزمان لازم است سیاستگذار اقتصادی کشور نسبت به اصلاح سازوکار مدیریت ثبت سفارشها و تناسب آن با توان تامین ارز کشور اقدام کند و به صورت پویا و متناسب با شرایط ارزی کشور، کنترل ثبت سفارشات را اعمال کند. به نظر میرسد معرفی ابزارهای مالی جدید مبتنیبر ارز، نظیر مشتقات ارزی، میتواند در هموارسازی تقاضای ارز در طول زمان کمککننده باشد. به عبارت دیگر به دلیل پیشبینیپذیر بودن زمان نیاز به ارز در قراردادهای تجاری، با ارائه ابزارهای مالی میتوان تاجر را از ریسک نوسانات نرخ ارز خاطرجمع کرد تا تقاضای آتی را به زمان فعلی منتقل نکند. پیشنهاد نهایی مبتنی بر افزایش استقلال بانک مرکزی است. تناسب اختیارات و مسوولیتها شرط لازم ایجاد یا توسعه ظرفیت سیاستگذاری از جمله در بازار ارز است. تا زمانی که بانک مرکزی در سیاستگذاری مجری مصوبات ستاد تنظیم بازار یا حتی مجری دستورات شفاهی تصمیمگیران دیگری در دولت باشد و استقلال رای نداشته باشد و عملا سیاستگذاری ارزی از یک نهاد متخصص به نهادی غیرمتخصص، و بسیار مهمتر از آن غیرپاسخگو، در حوزه ارز برونسپاری شده باشد، عملا نمیتوان شاهد سیاستگذاری ارزی کارآ و اثربخش بود.