سرمایهگذاری روی چه سهامی در بلندمدت سودآور است؟

میراث گرانبهای بورسی

علی محمدی/دنیایاقتصاد

علی محمدی/دنیایاقتصاد

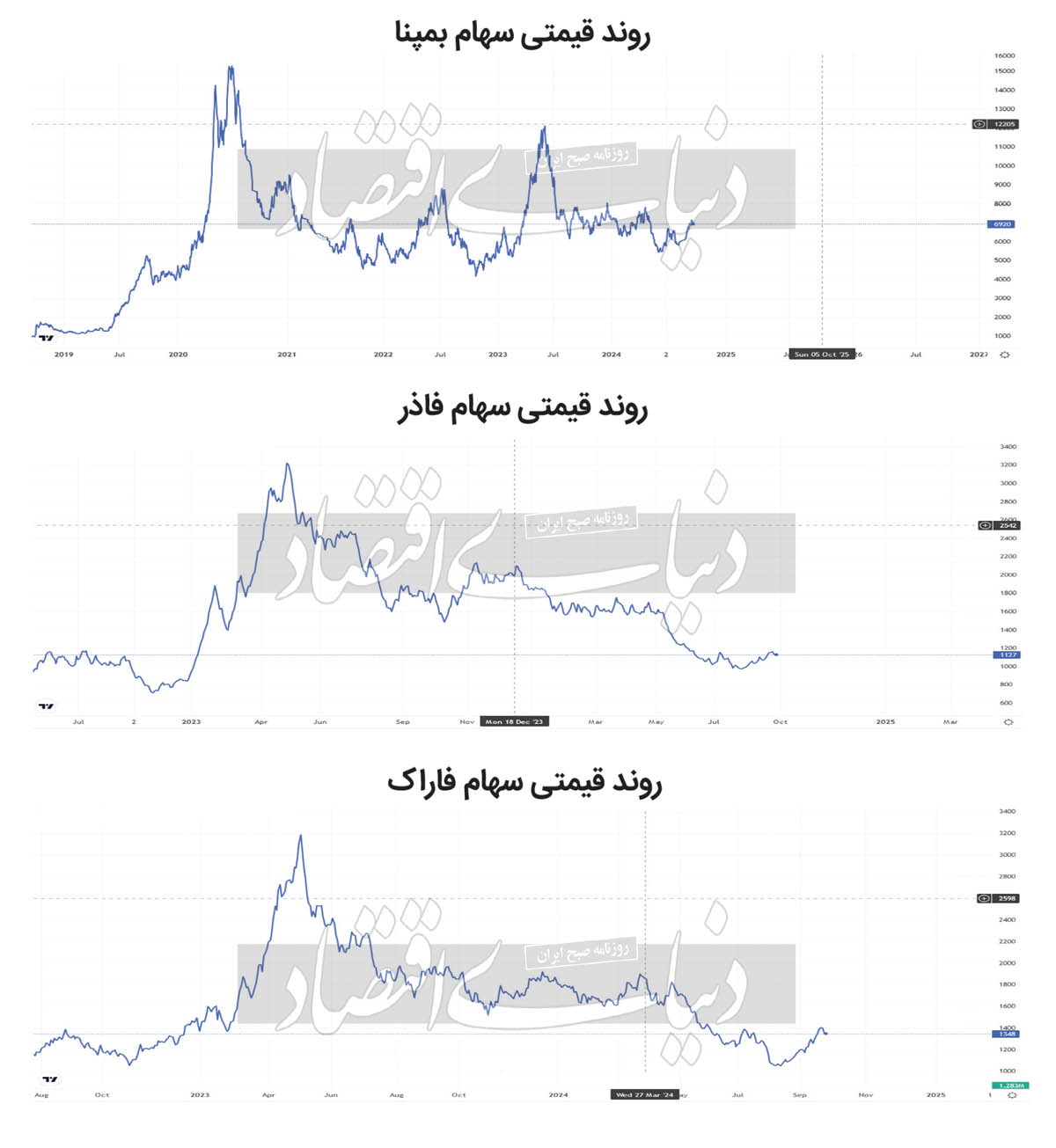

در سال گذشته، بسیاری از سرمایهگذاران پس از بررسیهای دقیق و انتخاب سهام بنیادی در نقاط مناسب، اقدام به خرید کردند، اما به دلیل تصمیمات غیراقتصادی و رفتار هیجانی بازار، شاهد کاهش مستمر قیمتها بودند. این وضعیت نهتنها موجب زیان آنها شده بلکه فرصتهای سودآوری را در بازارهای موازی از دست دادهاند. نگهداری سهام در این شرایط، حتی در خوشبینانهترین حالت، تنها سرمایه ریالی را ثابت نگه داشته است. سرمایهگذاران بهویژه در سالهای اخیر با خروج نقدینگی و افزایش بیاعتمادی مواجه شدهاند. این عوامل، همراه با نبود چشمانداز روشن، موجب شده تا بسیاری از آنها به فکر خروج از بازار بیفتند. برای سرمایهگذارانی که به دنبال سودآوری در بلندمدت هستند، این شرایط میتواند چالشی جدی بهوجود آورد.

سهامداری بلندمدت؛ یک توصیه یا یک توهم؟

در دوران صعودی بازار، سرمایهگذاران غیرحرفهای معمولا در بالاترین قیمتها وارد میشوند و پس از ریزشها بیشترین زیان را متحمل میشوند. توصیه به «سهامداری بلندمدت» به معنای نفروختن سهام است، اما آیا این رویکرد واقعا سودآور است؟ برخی از تحلیلگران به نتایج منفی طولانیمدت سهام شرکتهای بزرگ، مانند آیبیام، اشاره میکنند که نشاندهنده عدمقطعیت در سودآوری بلندمدت است. در مقابل، بسیاری از سرمایهگذاران باتجربه معتقدند که انتخاب درست و نگهداری از سهام باکیفیت میتواند در بلندمدت به حفظ قدرت خرید و ایجاد ثروت منجر شود.

اهداف و استراتژیهای سرمایهگذاری

دکتر جان کوکران استاد سابق دانشگاه شیکاگو و استاد فعلی دانشگاه استنفورد که با مجموعه درسهای قیمتگذاری داراییهای سرمایهای دانشگاه شیکاگو در یوتیوب برای متخصصان مالی بسیار محبوب است، پاسخ بسیار خوبی به اهداف سرمایهگذاری بلندمدت داده است: حفظ قدرت خرید در آینده به اندازه تورم یا بیش از آن. به طور ساده در داراییای سرمایهگذاری کنیم که در برابر تورم ارزشش حفظ شود یا بالاتر برود. از طرفی با سرمایه اندک و بهطور مداوم در طولانیمدت قابل خرید باشد. براساس نظر دکتر جان کوکران، استاد دانشگاه استنفورد، سرمایهگذاران باید به دنبال حفظ قدرت خرید خود در برابر تورم باشند. به طور ساده، باید در داراییهایی سرمایهگذاری کرد که در برابر تورم ارزششان حفظ شود یا بالاتر برود. برای بسیاری، بازار سهام بهترین گزینه برای سرمایهگذاری بلندمدت است، بهویژه در شرایطی که نیاز به صرف هزینههای قابلتوجهی در آینده وجود دارد.

انتخاب سهام مناسب برای سرمایهگذاری بلندمدت، چالشبرانگیز است. یکی از بهترین راهها برای اطمینان از سودآوری در بلندمدت، شناسایی سهام شرکتهایی است که پتانسیل رشد و ثبات مالی دارند. به عنوان مثال، شرکتهای فعال در صنایع انرژیهای تجدیدپذیر، تکنولوژی و داروسازی میتوانند گزینههای مناسبی باشند. یکی از مهمترین اهداف سرمایهگذاری بلندمدت، ایجاد ارثی پایدار برای فرزندان است. سرمایهگذاری در سهام شرکتهای باثبات و پتانسیل رشد، میتواند به فرزندان کمک کند تا در آینده از ثروت بهرهمند شوند. انتخاب سهامهایی که نهتنها در حال حاضر عملکرد خوبی دارند، بلکه در آینده نیز میتوانند رشد کنند، امری حیاتی است. به عنوان مثال، شرکتهای بزرگ و معتبر مانند برکشایر هاتاوی به دلیل مدیریت کارآمد و استراتژیهای صحیح، گزینههای مناسبی برای سرمایهگذاری هستند. این شرکتها با ارائه سودهای پایدار و رشد مستمر، میتوانند به عنوان ارثی مطمئن برای نسلهای آینده عمل کنند.

در جستوجوی آیندهای مطمئن

در دنیای پرنوسان امروز، سرمایهگذاری بلندمدت به عنوان یک استراتژی مهم برای تامین آینده مالی خود و فرزندانمان مطرح میشود. سوال اصلی این است: افق زمانی ما برای سرمایهگذاری چه مدت است و چگونه میتوانیم بهترین تصمیمها را در این زمینه بگیریم؟

افق زمانی سرمایهگذاری: تعیین آینده مالی

تعیین افق زمانی سرمایهگذاری برای هر فرد به شرایط و نیازهای خاص او بستگی دارد. برای مثال، اگر شما به تازگی صاحب فرزند شدهاید، ممکن است نگران آینده مالی او باشید. در این حالت، باید به این نکته توجه کنید که در ۲۰ تا ۲۵سال آینده، هزینههای زیادی برای تحصیلات، مسکن و دیگر نیازهای فرزندتان به وجود خواهد آمد. با توجه به شرایط تورمی موجود در کشور، طبیعی است که این نگرانی به وجود بیاید. بسیاری از خانوادهها به فکر مهاجرت به عنوان راهحلی برای تامین آینده فرزندانشان هستند، اما این گزینه همیشه در دسترس نیست. در صورتی که شما قصد داشته باشید به تامین هزینههای آینده فرزندتان فکر کنید، باید با توجه به درآمد نسبتا ثابت خود، راههای سرمایهگذاری را بررسی کنید. اگر بتوانید ماهانه بین یک تا 10 میلیون تومان سرمایهگذاری کنید، میتوانید به دنبال گزینههای بلندمدت باشید که با شرایط اقتصادی سازگار باشد.

بهترین گزینههای سرمایهگذاری: بازار سهام

با توجه به مثال فوق، اگر در افق زمانی ۲۰ تا ۲۵ساله سرمایهگذاری کنید و به دنبال خرید ملکی با ارزش مناسب باشید، ممکن است بازار ملک به دلیل نیاز به سرمایهگذاری کلان در حال حاضر برای شما گزینه مناسبی نباشد. به همین دلیل، بازار سهام میتواند بهترین گزینه در دسترس باشد. در صورتی که بازار سهام با بحرانهای قیمتی مواجه شود، این کاهش قیمتها میتواند به عنوان یک فرصت برای خرید به حساب آید. در این شرایط، سوال اصلی این است که چه سهامی را بخریم و چه زمانی از بازار خارج شویم.

استراتژی خروج: درک شرایط بازار

برای خروج از بازار، سرمایهگذاران باید به شرایط کلی بازار دقت کنند. تجربه خرید در بلندمدت به سرمایهگذاران کمک میکند تا تشخیص دهند که آیا قیمتهای بازار منطقی هستند یا خیر. در صورتی که بازار در فاز شیدایی و حباب قیمتی قرار داشته باشد، سرمایهگذار نیازی به صبر برای خروج ندارد. اما اگر بازار در فاز رکود قیمتی باشد، بهتر است سهام خریداریشده را برای مدتی بیشتر نگهداری کنید تا در قیمت مناسب به فروش برسند. در واقع، شاید بهترین استراتژی خروج از بازار این باشد که به پرتفوی خود زمان بدهید، نه فقط به زمانبندی دقیق.

اصول انتخاب سهم در بلندمدت

انتخاب سهام مناسب یکی از مهمترین و چالشیترین بخشهای سرمایهگذاری است. پیشبینی اینکه کدام سهام در ۱۵ یا ۲۰ سال آینده بهتر خواهد بود، عملا ممکن نیست، اما میتوانیم اصولی را مدنظر قرار دهیم. اصل اول این است که اکثر معاملهگران که با نگاه کوتاهمدت اقدام به معامله کردهاند در بلندمدت از شاخص کل بازار شکست خوردهاند. در واقع، بررسیهای آماری نشان میدهد که در تمام بازههای 10 ساله و بالاتر، شاخص بازار همواره نسبت به تورم بهتر عمل کرده است.

بنابراین، سرمایهگذاری در صندوقهای شاخصی که توسط تیمهای حرفهای مدیریت میشوند، گزینهای مناسب خواهد بود. این صندوقها با استفاده از روشهای مدیریت پرتفوی مانند Core-Satellite Investing، میتوانند بازدهی مطابق با شاخص و حتی کمی بیشتر از آن را ایجاد کنند. برای انتخاب از میان صندوقهای سهامی یا شاخصی، باید به دو نکته توجه کنید: سابقه سودآوری صندوق در سالهای گذشته و تجربه مدیران آن. وبسایتهایی مانند fipiran.ir مرجع کاملی برای مقایسه صندوقهای بازار سرمایه هستند و میتوانند به شما در انتخاب گزینه مناسب کمک کنند.

مزیتهای خرید واحدهای صندوق

یکی از بزرگترین مزایای خرید واحدهای یک صندوق موفق، بهرهمندی از نتایج کار یک تیم حرفهای است. این موضوع به شما این امکان را میدهد که بدون نیاز به صرف وقت و تحمل استرس، از سرمایهگذاری مطمئنتری بهرهمند شوید. افرادی که سرمایههای بالاتری دارند، ممکن است گزینههای بهینهتری مانند سبدگردانی اختصاصی را انتخاب کنند. در این حالت، تخصص تیمهای حرفهای با ریسک پروفایل سرمایهگذار هماهنگ میشود. برای سرمایههای بالاتر، مشاوران سرمایهگذاری میتوانند پیشنهادهای سودآور دیگری مانند خرید سهام عمده یک شرکت و ورود به مدیریت آن را نیز ارائه دهند.

اصل دوم: رعایت تنوع در سرمایهگذاری

رعایت تنوع در سرمایهگذاری امری حیاتی است. با خرید از واحدهای یک صندوق سهامی موفق، شما به اندازه کافی در پرتفوی خود تنوع خواهید داشت. اما با اضافه کردن صندوقهای طلا و نقره که معمولا در رکود بازار سهام رونق دارند، میتوانید ریسک سرمایهگذاری خود را کاهش دهید. در یک اقتصاد سالم، این دو گزینه میتوانند سبد سرمایهگذاری بلندمدت شما را تشکیل دهند. اما در شرایط خاص اقتصادی ایران، نرمال شدن اقتصاد و افزایش اعتماد به بازار نیز میتواند فرصتهای جدیدی را ایجاد کند. در شرایط اقتصادی نامناسب، ایجاد یک سبد سرمایهگذاری متنوع و در عین حال پیشبینیپذیر، به سرمایهگذاران این امکان را میدهد که در برابر نوسانات بازار مقاومت کنند.

نرمال شدن اقتصاد میتواند بهبودهایی را در بازارهای مالی ایجاد کند که سرمایهگذاران بتوانند از این بهبودها بهرهمند شوند. در نهایت، سرمایهگذاری در سهام و صندوقهای متنوع میتواند به شما کمک کند تا آیندهای مطمئن برای خود و فرزندانتان بسازید. با انتخاب هوشمندانه و استفاده از استراتژیهای مناسب، میتوان به ثروت پایدار و موفقیت در دنیای مالی دست یافت. رعایت تنوع در سرمایهگذاری امری حیاتی است. بهویژه در شرایط اقتصادی ناپایدار، افزودن داراییهایی مانند طلا و نقره میتواند ریسک را کاهش دهد. با ترکیب سرمایهگذاری در بازار سهام و داراییهای امن، سرمایهگذاران میتوانند از نوسانات بازار در امان بمانند و به ثبات بیشتری دست یابند.

فرصتها و انتخابها

در بازار سرمایه ایران، بخش پرریسک پرتفوی بلندمدت باید بهگونهای مدیریت شود که نهتنها به امنیت مالی سرمایهگذار آسیب نرساند، بلکه بتواند پتانسیل سودآوری بالایی را نیز به همراه داشته باشد. با فرض نرمال شدن اقتصاد و بهبود شرایط، فرصتهای جذابی برای سرمایهگذاری در این بخش وجود دارد.

پتانسیل سرمایهگذاری در انرژی

به عنوان مثال، در افق ۲۰ سال آینده، انتظار میرود که قیمت انرژی به طور چشمگیری افزایش یابد و نیاز کشور به ساخت نیروگاههای برق به شدت احساس شود. ورود خودروهای الکتریکی به بازار نیز بر تقاضای انرژی تاثیر خواهد گذاشت. در صورتی که کشور از اقتصاد دستوری و مدیریت ناکارآمد رهایی یابد، شرکت مپنا با قابلیتهای فنی و دانش درونسازمانی خود، میتواند از این فرصتها بهرهبرداری کند. مپنا نهتنها دارای ظرفیتهای نیروگاهی بسیار است، بلکه توانایی ساخت پروژههای نیروگاهی و ورود به صنعت خودروهای الکتریکی را نیز دارد. وجود دانش فنی موردنیاز در این صنعت به مپنا این امکان را میدهد که در یک اقتصاد سالم و با مدیریت کارآمد، به موفقیتهای قابلتوجهی دست یابد.

رفع تحریم و فرصتهای صنعتی

با فرض رفع تحریمها و ورود سرمایه به ایران، پروژههای صنعتی و پتروشیمی زیادی در کشور اجرا خواهد شد. حتی اگر قراردادهای ساخت به شرکتهای خارجی واگذار شود، این شرکتها برای تامین تجهیزات و ماشینآلات به شرکتهایی مانند صنایع آذرآب و ماشینسازی اراک نیاز خواهند داشت. این شرکتها میتوانند از فرصتهای ایجادشده سودهای کلانی را شناسایی کنند. در حال حاضر، قیمت سهام این شرکتها نسبت به پتانسیل رشد آنها بسیار پایین است و به همین دلیل سرمایهگذاری در آنها میتواند بسیار سودآور باشد. در کنار این فرصتها، به شرکت هایفیتبک و هایتک نیز توجه میشود. به عنوان یک اصل کلی، هدف اصلی از ادغام و تملیکهای بازار سرمایه ایجاد ارزش افزوده بیشتر و رشد کسب و کار است. سرمایهگذاران بلندمدت میتوانند با توجه به این نکته، فرصتهای خوبی برای بخش پرریسک پرتفوی خود پیدا کنند.

سرمایهگذاری در صندوقهای شاخصی که از تیمهای حرفهای بهره میبرند، میتواند به سرمایهگذاران این امکان را بدهد تا به تنوع بالایی در سبد سرمایهگذاری خود دست یابند. این صندوقها با مدیریت حرفهای و استراتژیهای متنوع، میتوانند در بلندمدت بازدهی مناسبی را برای سرمایهگذاران فراهم کنند. به هر حال، ضروری است که این بخش پرریسک از وزن کل سرمایهگذاری بیشتر از ۱۰درصد را به خود اختصاص ندهد. به این ترتیب، میتوان از مزایای سرمایهگذاری پرریسک بهرهمند شد، بدون اینکه به امنیت مالی کلی سرمایهگذار آسیب برسد.

نتیجهگیری و توصیههای نهایی

سرمایهگذاری بلندمدت در بورس با انتخاب درست و استراتژیهای مناسب میتواند سودآور باشد. بهویژه در شرایطی که سرمایهگذاران به دنبال حفظ قدرت خرید خود در برابر تورم هستند. سرمایهگذاران باید به این نکته توجه داشته باشند که انتخاب سهام مناسب و رعایت تنوع در سبد سرمایهگذاری، کلید موفقیت در این حوزه است. با شناسایی و سرمایهگذاری در شرکتهای با پتانسیل بالا و رعایت اصول تنوع، میتوان به این هدف دست یافت. همچنین، برای ایجاد ارثی پایدار برای فرزندان، سرمایهگذاری در سهام شرکتهای معتبر و باثبات میتواند گزینهای مناسب باشد. با انتخاب هوشمندانه و مدیریت درست، میتوان به یک آینده مالی روشن برای نسلهای آینده امیدوار بود.