آیا سیستم علیتی بورس از فرآیند تصادفی پیروی میکند؟

بازی آشوبناک بورس

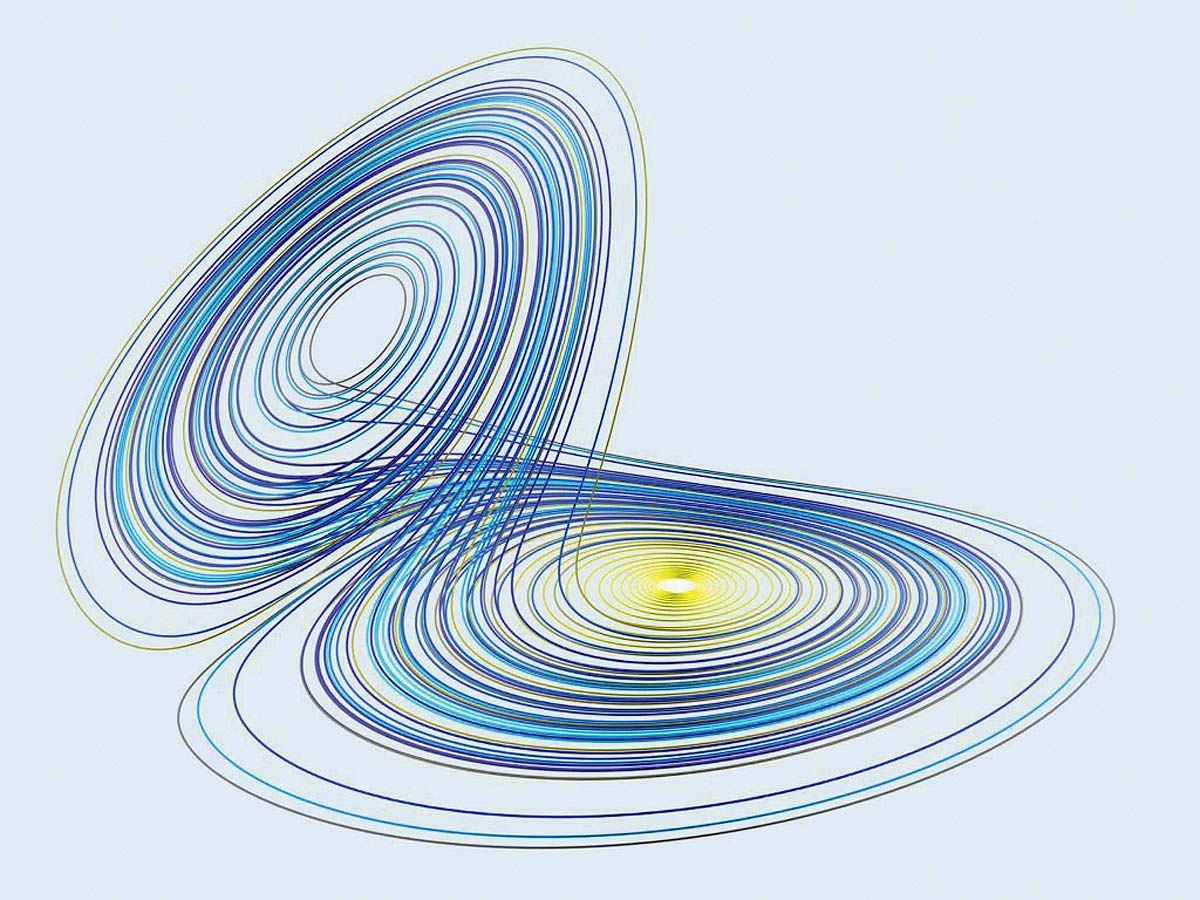

از سوی دیگر تئوری آشوب از جمله دریچههای نوینی است که در حوزه مدیریت و اقتصاد گشوده شده و سالهای اخیر، هر روز علاقهمندان بیشتری را مجذوب خود کرده است. یکی از کاربردهای نظریه آشوب، توضیح رفتار بازارهای مالی مانند بورس است. بورس و سایر بازارهای مشابه سامانههای پیچیدهای هستند و رفتاری آشوبناک دارند. همه تکنیکهای تحلیل بازار به نوعی متکی بر یافتهها و مدلهای ریاضی بهدستآمده از نظریه آشوب هستند. نظریه آشوب به ما میگوید که تمام تحلیلهای بازار، فقط تا اندازهای درست هستند و نمیتوانند ۱۰۰درصد درست باشند؛ چراکه همه مولفهها و متغیرهای بازار را نمیتوان پیشبینی کرد. بنابراین نگریستن به بورس اوراق بهادار تهران از این دریچه مفید، میتواند باعث شود که صرف استفاده از تحلیل بنیادی یا تنها تحلیل تکنیکال نمیتواند نتیجه مثبت اکیدی برای سرمایهگذار در بازه زمانی بلندمدت به همراه داشته باشد.

بنابراین برای فعالیت در بازار سهام اتکا کردن به یک نوع نگاه به روند بازار میتواند ریسک بالایی را به سرمایهگذار متحمل کند. ازاینرو با توجه به آشوبناک بودن روند قیمت سهام در بورس اوراق بهادار تهران، باید گفت که در کنار تحلیلهای مرتبط تکنیکال و بنیادی باید تحلیل بین بازاری داخلی و بازارهای بینالمللی را نیز در نظر داشت تا با توجه به شبکه علت و معلولی متغیرهای اثرگذار داخلی و خارجی سیستم که بهصورت مستقیم و غیرمستقیم با یکدیگر در ارتباط هستند، از آنها بهره جست. بنابراین فعالیت در بازار سهام با چنین نگاهی میتواند برای سرمایهگذاریهای بلندمدت بسیاری از تحلیلها و در نهایت تصمیمگیریهای سرمایهگذاری را با مشکل مواجه کند. به این منظور به نظر میرسد که چنین بازارهایی مانند سهام با وجود سودآوری قطعی و اکید در بلندمدت، برای بازه زمانی کوتاه مدت با داشتن روند غیرخطی میتواند نسبت R/ R (ریسک به بازدهی) را افزایش دهد و در یک بررسی تجمعی با وجود برخی ضررهای شدید، مثبت باشد.

بورس تابع جریان ریاضیات است؟

از دیدگاه نظریه آشوب سیستمهای پیچیده صرفا ظاهری پر آشوب دارند و در نتیجه نامنظم و تصادفی به نظر میرسند. درحالیکه ممکن است تابع یک جریان معین با یک فرمول ریاضی مشخص باشد. یکی از موارد بسیار مناسب برای به کارگیری نظریه آشوب در اقتصاد، بازارهای پولی و مالی هستند؛ زیرا نظریههای موجود در اقتصاد بازارهای پولی و مالی حاکی از آن هستند که متغیرهای پولی مانند نرخ ارز و قیمت سهام، تصادفی و در نتیجه تغییرات آنها غیرقابل پیشبینی هستند. مطابق نظریه آشوب اگر فرآیند تعیینکننده متغیرهای پولی از یک فرآیند غیرخطی معین پیروی کند، میتوان تغییرات آنها را پیشبینی کرد و یک سری زمانی برای تکرار تغییرات یا رفتارهای شارپی را برونیابی کرد. همانطور که لورنز با اثر پروانهای نشان داد، سامانههای آشوبناک در برابر تغییرات جزئی آسیبپذیر هستند. یعنی میتوان با اعمال تغییری جزئی، تعادل کل مجموعه را بر هم زد. بورس تهران نیز بر مبنای همین اثر ممکن است دچار حباب یا فروریزش شود. برای مثال یک تغییر مثبت کوچک در یکی از سهمها میتواند منجر به تغییرات مثبت پیدرپی در تمام سهمها و در نتیجه رشد شاخص شود. برعکس این قضیه نیز زمانی است که ریزش یک سهام میتواند موجی از ریزشهای پیدرپی ایجاد کند. همچنین نظریه آشوب نشان میدهد که بازارهای مالی علاوه بر تاثیرات جزئی عوامل خود سامانه، از نیروهای خارج از سامانه نیز مانند وقایع سیاسی، بحرانهای زیستمحیطی و بلایای طبیعی نیز تاثیر میپذیرند.

اما با این حال لازم به ذکر است که سریهای زمانی پیچیده مانند قیمتهای بازار سهام بیشتر تصادفی و در نتیجه تغییر آنها غیرقابل پیشبینی فرض میشود. در حالی که احتمال دارد این سریها حاصل فرآیند غیرخطی پویای معیَن یا به عبارت بهتر آشوبی بوده و در نتیجه قابلیت پیشبینی داشته باشند و بتوان با بررسی رفتار و الگوهای ریاضی آنها در گذشته یا بازههای زمانی مشابه به الگوریتمی رسید که بتواند با ضریب خطای حداقلی و تعداد پیشبینیهای بالا دست یافت.

یافتههای حاصل از آزمونهایی همچون ریشه واحد، بیدیاس، تابع خودهمبستگی و خودرگرسیونبرداری، نمای لیاپانوف و دیکی فولر بیانگر این است که شاخص قیمت و بازده نقدی در بازار سهام، فرآیندی آشوبی و معین را تجربه میکند. این نتیجه دلالت بر ناکارآیی بازار سرمایه دارد و به تبع آن قابلیت پیشبینی کوتاهمدت را دارد که میتواند رهنمودی برای شناخت عوامل ناکارآیی بازار مانند عدم شفافیت در جریان اطلاعات، دستکاریهای مداوم قیمتها، تغییرات شدید محرکها و ریسکهای موثر بر بورس باشد که با دانستن این موضوعات هم به صورت اقتصادی و هم ریاضیاتی باید سازمانهای نهادی و نظارتی همچون سازمان بورس اوراق بهادار تهران اقداماتی در راستای رفع آنها در زمینههای نظارت، کنترل، شفافیت اطلاعات در درج و اطلاعرسانی، سامانه محورسازی، داشتن مطابقت با استانداردهای سازمانی جهانی و معاملاتی جهانی در گوشههای این بازار داشته باشد.

ابزار کمکی دقیق در تحلیل سهام

نظریه آشوب به درک، تحلیل و پیشبینیپذیری سیستمهای ژئومورفیک کمک میکند. پیچیدگی سیستمهای ژئومورفیک و حالت آشوبناک آنها به حدی است که نمیتوان قواعد اساسی ریاضی و فیزیک را با قطعیت برای آنها به کارگرفت و در مقیاسی بزرگ تعمیم داد. بنابراین دیدگاههای جدید سعی دارند برای تحلیل و شبیهسازی رفتار پیچیده سیستمهای غیرخطی در ژئومورفولوژی از قواعد ساده و خردمقیاس (فیزیک و ریاضی) در قالب مدلهای سلولی اتومات استفاده کنند. بین تحلیلگران بازار در مورد کاربرد مفید نظریه آشوب در بازارهای مالی اختلاف نظر وجود دارد. برخی از آنها معتقدند که استفاده از اصول این نظریه برای بهبود عملکرد سهامداران ضروری است. اما گروهی دیگر درباره کاربردهای مفید این نظریه چندان مطمئن نیستند. یک عامل مهم در تعیین میزان کاربردیبودن این نظریه در بورس و بازارهای مالی، قدرت پردازش رایانههاست.

تحلیل متغیرهای آشوبناک تنها با رایانهها امکانپذیر است و اگر قدرت رایانههای معمولی روزی چنان زیاد شود که بتوانند تمام یا دستکم تعداد زیادی از متغیرها را تحلیل کنند، بدون شک پیشبینیهای رفتار بازار سهام و سایر بازارها نیز دقت بیشتر و خطای کمتر خواهد داشت. بنابراین تابع قیمت بازار ممکن است برای تضمین سودآوری کافی نباشد،. زیرا دقت مورد نیاز برای پیشبینی ممکن است باعث از دست دادن زمان برای انجام معاملات سودده شود و اگر قیمت به هر دلیلی مانند وجود حجم مبنا و دامنه نوسان قیمت اشتباه تعیین شود، مسیر قیمت تفاوت بسیار زیادی خواهد داشت.

از اینرو در کنار تحلیلهای حاضر میتوان با استفاده از تخمین نقاط جاذب پیچیده قیمت به برآورد دقیقتر بازده محتمل و تعادلی سهام دست یافت و همچنین تعیین بازدههای محتمل و بلندمدت به انتخاب نوع سهام کمک خواهد کرد. بنابراین گفتنی است که رفتار قیمت سهام شرکتهای پذیرفتهشده در بورس، غیرخطی، خودمانا و دارای اثر پروانهای و جاذبههای پیچیده هستند.