آمار و ارقام سه شاخص اصلی بورس تهران بررسی شد

سبقت کوچکترهای بازار سهام

دومین مورد نیز به جهش بیشتر دونماگر یادشده از قله تاریخی نسبت به شاخصکل بازمیگردد.تا پایان معاملات روز یکشنبه ۱۰ اردیبهشت، شاخص هموزن توانسته از قله تاریخی سال۹۹، رشد ۵۳درصدی را ثبت کند. شاخصکل فرابورس نیز از سقف تاریخی خود در سال۹۹، ۴۱درصد بالاتر قرار گرفته، اما شاخصکل بورس تهران، فقط ۱۹درصد از سقف تاریخی خود بالاتر ایستاده است. با اندکی تامل پیرامون ارقام فوق، این نکته به ذهن مخاطب متبادر میشود که چه عواملی سببشده که در این مدت سهام کوچکتر بازار با استقبال بیشتری مواجه شوند؟

سهامداران از مقایسه ارقام فوق برای چینش و اصلاح پورتفوی معاملاتی خود، چه درسهایی میتوانند بگیرند؟ دلایل استقبال از سهام کوچک بازار هدف این گزارش نیست و در گزارش دیگری در روزهای آتی مفصلا به بررسی این مورد خواهیم پرداخت. در گزارش حاضر صرفا به مواردی اشاره میشود که سهامداران میتوانند با مدنظر قراردادن آن بهسرعت و با یک استراتژی فعال اقدام به اصلاح سبد معاملاتی خود کنند تا بیشترین بازدهی را از بازار سهام کسب کنند.

جدال شاخصهای سهام با قلل تاریخی

سال ۹۹ در تاریخ بورس تهران به موجب اتفاقات رنگینی که در این سالحادث شد، یکی از بهیادماندنیترین سالهای تاریخ بورس تهران بود. تجربه رشد همهجانبه و دستهجمعی قیمتها در پنج ماهه اول این سالاز یکسو و پس از آن ریزش فجیع قیمتها در تالار شیشهای، یکی از عجیبترین سالهای تاریخ بورس تهران را رقم زد.

شاخصهای بازار سرمایه در پنج ماهه اول آن سال، در جریان سقفشکنیهای متوالی، قلههای تاریخی ثبت کردند. ادامه سال۹۹ و دو سالپس از آن برای بازار سهام در رخوت و رکود معاملاتی سپری شد، تا اینکه از اوایل آبان سالگذشته، مقارن با افزایش قیمت اسکناس آمریکایی در معاملات بازار غیررسمی، کورسوی امیدی در بازار سهام ظاهر شد و سهامداران را به ادامه روند صعودی و فتح مجدد سقفهای تاریخی ثبتشده در سال۹۹ امیدوار کرد. روند صعودی بازار سهام از اوایل اسفند سالگذشته، شکل جدیتری به خود گرفت و اینبار سرمایهگذاران حاضر در بورس تهران خود را نزدیکتر از هر زمانی به فتح قلل تاریخی شاخصها و سهمهای مختلف میدیدند.

در هفتم اسفند سالگذشته، شاخص هموزن توانست پس از ۳۰ ماه، قله تاریخی ۵۳۳هزارواحدی که در ۱۹ مرداد سال۹۹ موفق به فتح آن شدهبود را مجددا لمس کند. شاخصکل فرابورس نیز در شهریور۱۴۰۰ توانست سقف تاریخی سال۹۹ را مجددا پسبگیرد، اما روند قیمتها در فرابورس برای صعود مستمر از ناحیه سقف تاریخی توان لازم را نداشتند و دوباره به سطوح پایینتری عقبنشینی کردند. سوخت لازم برای ادامه صعود قیمتها در فرابورس نیز در اسفند سالگذشته فراهم شد و شاخصکل فرابورس با قدرت توانست از سطوح تاریخی عبور کند، اما درمیان سه شاخص اصلی بازار سهام، شاخصکل بورس تهران دیرتر از دو نماگر دیگر به قله تاریخی خود بازگشت. نماگر اصلی بازار سهام سقف تاریخی خود را در سال۹۹ در سطح ۲میلیون و ۷۸هزارواحدی ثبت کرده بود و سرانجام پس از کشوقوسهای فراوان بالاخره در ۱۵ فروردین امسال، شاخصکل بورس تهران توانست قله تاریخی خود را فتح کند.

افزون بر موارد یادشده، صعود قیمتها در بورس تهران در ۷۰ روز اخیر، روند غالب در این بازار بودهاست و بسیاری از شاخصهای بازار سهام و قیمت سهمهای مختلف در این مدت توانستند سقفهای ثبتشده درسال ۹۹ را فتح کنند. شاخص هموزن اکنون ۵۳درصد بالاتر از سقف تاریخی خود در سال۹۹ به پبشروی خود در مسیر صعودی ادامه میدهد. شاخصکل فرابورس، ۴۱درصد بالاتر از قله تاریخی فتحشده در سال۹۹ در حال نوسان است و نهایتا شاخصکل بورس تهران نیز فقط توانسته ۱۹درصد بالاتر از ارقامی که در قله ۹۹ موفق بهثبت آن شدهبود، بایستد.

فرق شاخصکل و شاخص هموزن

شاخصکل بورس تهران بهعنوان نماگر اصلی بازار سهام شناخته میشود. این شاخص نماینده و مقیاسسنجش عملکرد بازار سهام با دیگر بازارها است. در سالهای اخیر همواره تحلیلگران و سهامداران اشکالاتی را به شاخصکل مطرح کردهاند و همگی متفقالقول بر این موضوع تاکید دارند که نماگر اصلی بازار سهام، دماسنج مناسبی برای بیان وضعیت بازار سهام نیست و نمیتوان عملکرد شاخصکل را به سبدهای معاملاتی سهامداران تعمیم داد. البته آنچه که از سوی این افراد مطرح میشود درست است. دلیل این امر نیز به نحوه محاسبه شاخصکل بازمیگردد.

فرمول محاسبه این شاخص بهگونهای است که شرکتهای بزرگ و باارزش بازار بالاتر، تاثیرگذاری بیشتری نسبت به شرکتهای کوچک دارند و از اینرو این نوع از سهمها در بورس تهران با عنوان نمادهای شاخصساز شناخته میشوند؛ در واقع در محاسبه این شاخص، وزن شرکتها، مبنای ارزیابی قرار میگیرد و شرکتهایی که ارزش بازار بالاتری دارند، اثر بیشتری بر روی این شاخص دارند. برای مثال تاثیر مثبتبودن یک نماد شاخصساز که ارزش بازار بالایی دارد، میتواند تاثیر منفی چندین نماد کوچک بازار را خنثی کند. در حالت یادشده، درحالیکه به لحاظ تعدد نمادها و وضعیت کلی بازار، وضعیت چندان مناسبی در معاملات به چشم نمیخورد، مثبتبودن یک سهم بزرگ، شاخصکل را مثبت نشان میدهد، درحالیکه واقعیت درون بازار چیزی دیگری است و چندین نماد با افت قیمت مواجه شدهاند و تنها به دلیل وزن زیاد نماد شاخصساز و تاثیر مثبت آن، شاخصکل مثبت است.

به دلایلی که گفته شد، از سال93 نماگر دیگری بهنام شاخص هموزن ابداع شد که سعی در پوشش ضعف و کاستیهای شاخصکل داشت. این شاخص در محاسبات خود اثر بزرگبودن و کوچکبودن را کنار میگذاشت و برای همه شرکتها وزن یکسانی را درنظر میگرفت، طبیعتا در اینجا دیگر مثبتبودن یک نماد شاخصساز نمیتواند تاثیر منفی چندین نماد را خنثی و بیاثر کند و ما به دلیل تعدد نمادهای منفی، شاهد نزول شاخص هموزن خواهیم بود و این ماجرا همان واقعیت موجود در بازار را نشان میدهد که در سبدهای معاملاتی سهامداران نیز برقرار است، پس میتوان اینچنین استنباط کرد که شاخصکل بورس تهران به دلیل درنظرگرفتن وزن شرکتها در محاسبات، وضعیت کلی بازار سهام را به نحو مطلوبی نمایش نمیدهد، اما شاخص هموزن با توجه به اینکه برای همه شرکتها، وزن یکسانی را درنظر میگیرد، معیار مناسبی برای سنجش وضعیت کلی بازار سهام و عملکرد پورتفویهای معاملاتی سهامداران است.

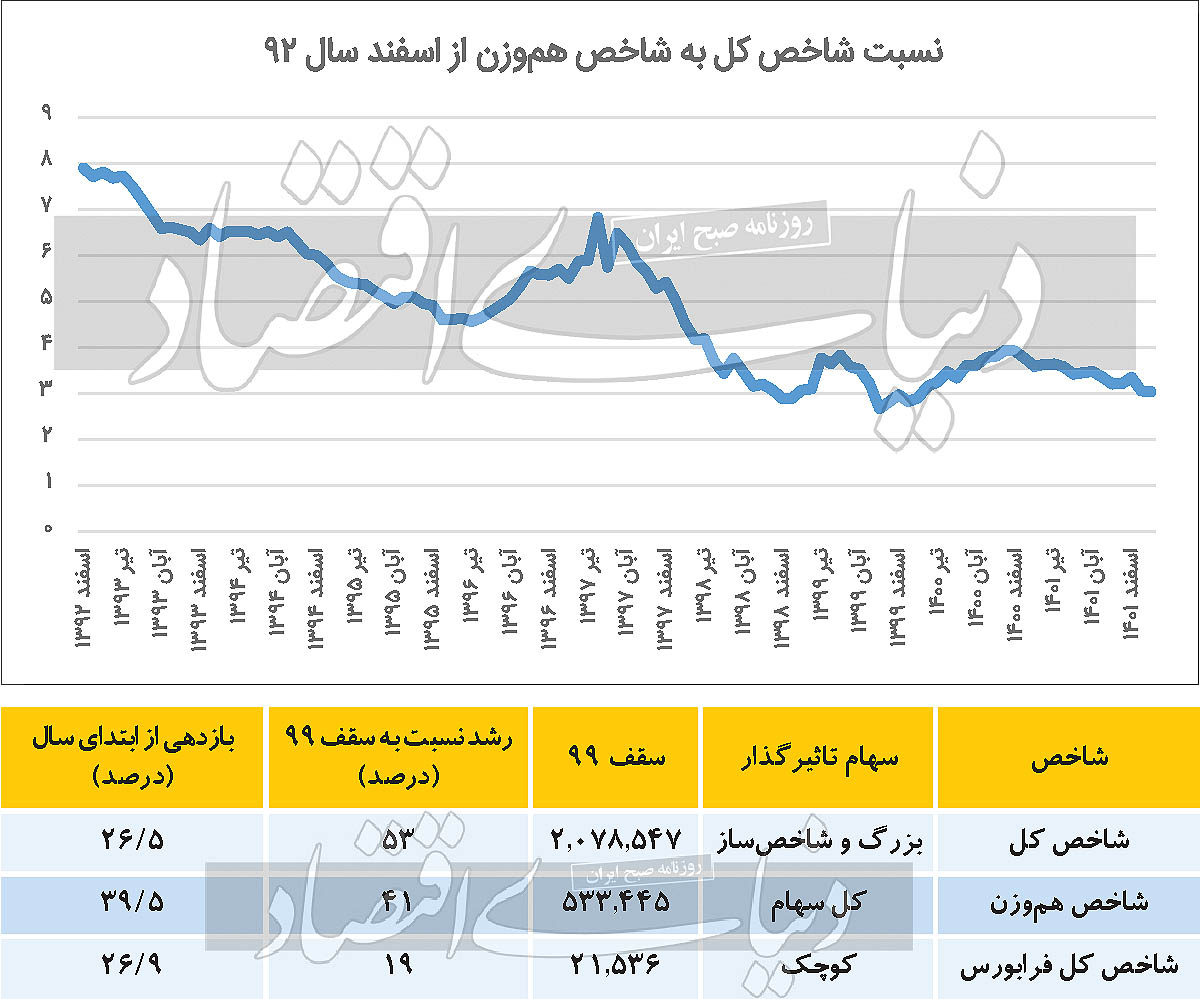

نسبت شاخصکل به شاخص هموزن

محاسبه شاخص هموزن از فروردین سال93 و از سطح مبنای 10هزار واحد آغاز شد. در همین تاریخ شاخصکل بورس تهران در سطح 79هزار و 15واحدی قرار داشت. تقسیم عدد شاخصکل بر شاخص هموزن در ابتدای شکلگیری نماگر هموزن، عدد 90/ 7 را بهعنوان نسبت شاخصکل به شاخص هموزن تحویل میدهد، اما این نسبت چه چیزی را به مخاطب نشان میدهد؟

در واقع این نسبت برای مقایسه عملکرد سهام بزرگ و کوچک بازار مورداستفاده قرار میگیرد. همانطور که گفته شد این نسبت در ابتدای سال93 در سطح 90/ 7 قرار داشته است، حال اگر ازآن زمان به بعد شاخصکل عملکرد بهتری در قیاس با شاخص هموزن داشت، طبیعتا به دلیل رشد بیشتر صورت کسر، این نسبت از محدوده 90/ 7 بالاتر میآمد و اگر در این برش زمانی نمادهای کوچکتر بازار عملکرد مناسبتری را در جدال با بزرگان ثبت میکردند، به علت رشد بیشتر مخرج کسر که شاخص هموزن است، شاهد کوچکترشدن این نسبت خواهیم بود، اما در واقعیت چه شد؟

رصد تحرکات این نسبت نشان میدهد که این نسبت در پایان روز معاملاتی 10 اردیبهشت سالجاری به محدوده 01/ 3 رسیدهاست؛ در واقع همانطور که گفته شد میتوان اینچنین نتیجهگیری کرد که از ابتدای محاسبه شاخص هموزن کوچکترهای بازار در قیاس با بزرگان عملکرد بهتری داشتهاند و این موضوع موجبات رشد بیشتر نماگر هموزن را نسبت به شاخصکل فراهم کردهاست و نهایتا سببشده که نسبت شاخصکل به شاخص هموزن افت کند. بررسی بازدهی این دو شاخص در این برش زمانی نیز گواهی بر این مدعا است.

در این مقطع زمانی شاخصکل بورس تهران بازدهی 3هزار و 38درصدی داشته است، درحالیکه نماگر هموزن رشد 8هزار و 65درصد را ثبت کردهاست. ارقام فوق نتیجهای که از تحلیل نسبت شاخصکل به شاخص هموزن گرفتیم را اثبات میکند. بررسی این نسبت در سالجاری نیز نشان میدهد که در آخرین روز معاملاتی سالگذشته این نسبت در سطح 29/ 3واحدی قرار داشته، اما اکنون به 01/ 3واحد رسیدهاست. همانطور که گفته شد افت این نسبت بهمعنای عملکرد بهتر نمادهای کوچک بازار در قیاس با بزرگان و شاخصسازها است که مجددا بررسی بازدهی این دو شاخص نیز همین موضوع را تایید میکند.

گفتنی است که شاخصکل بورس تهران و نماگر هموزن در سالجاری تا پایان روز معاملاتی 10 اردیبهشت، به ترتیب رشد 5/ 26 و 5/ 39درصدی داشتهاند که این شکاف 13درصدی بازدهی این دو شاخص همان موردی است که موجبات افت نسبت یادشده را فراهم کرده و گویای عملکرد بهتر سهام کوچکتر بازار نسبت به سهام بزرگ است. در واقع سرمایهگذاران در بورس تهران میتوانند روزانه با رصد تحرکات شاخصها و نسبت شاخصکل به شاخص هموزن، سمتوسوی تقاضا در بورس تهران را تشخیص دهند و پورتفوی خود را متناسب با جهت حرکت این نسبت اصلاح کنند.

اگر روند این نسبت کاهشی بود، سهامداران باید توجه خود را به سمت سهمهای کوچکتر بازار معطوف کنند و اگر روند این نسبت افزایشی بود، تقاضا روانه سهمهای بزرگ و شاخصساز بازار شده و سرمایهگذاران باید این مفروضات را در محاسبات ذهنی چینش پورتفوی خود لحاظ کنند.