رابطه بین بازار سهام و صندوقهای سرمایهگذاری بررسی شد

سودیابی حقیقیها

سرمایهگذاری در صندوقهای سرمایهگذاری بهعنوان یکی ازمعروفترین استراتژیها مطرح است. رشد صندوقهای سرمایهگذاری در چند دهه گذشته اشاره به این نکته دارد که بنا بهعنوان یک نهاد سرمایهگذاری جدید توانستهاند میان سرمایهگذاران جای خود را بازکنند.

رونق بازارهای سرمایه از یک طرف و نیاز به دانش و تخصص برای سرمایهگذاری مطمئن موجبشده تا انواع مختلفی از صندوقهای سرمایهگذاری مانند صندوقهای سرمایهگذاری مسکن، سهامی، درآمد ثابت، مختلط، اهرمی، طلا، جسورانه و حتی کالایی در بازار سرمایه شروع بهکار کنند. به این ترتیب در بورس اوراقبهادار در کنار دادوستد برخی سهام و ابزارهای دیگر معاملاتی، صندوقهای سرمایهگذاری بورسی که با نام ETF نیز یاد میشوند در روزهای شارپی شاخص جذاب بهنظر میرسند. این جذابیت صندوقهای سرمایهگذاری از طریق مزایای تنوعبخشی در نوع صندوق که میتواند سهامی یا درآمد ثابت یا مختلط باشد و همچنین مدیریت حرفهای و سبدگردانی توسط افراد خبره در کنار نقدشوندگی مطلوب در هر زمان و صرفه جویی زمان و منابع نسبت به مقیاس، ایجاد میشود.

جذابیت صندوق در بورس

صندوقهای سرمایهگذاری در بورسهای دنیا با هدف افزایش کارآیی و رونق سرمایهگذاری در بازارهای سرمایه استفاده میشوند و نقش بااهمیتی در تجهیز منابع مالی و هدایت آن بهسوی ظرفیتهای تولیدی دارند.

فلسفه اصلی تاسیس این صندوقهای سرمایهگذاری؛ در واقع جمعآوری وجوه و سرمایهگذاری آنها در مجموعه متنوعی از اوراقبهادار (سهام، اوراق قرضه و سایر انواع اوراقبهادار) است. بررسی کارآیی این صندوقها با توجه به حجم بالای خرید و فروش آنها در بازار سرمایه از جمله مباحث اصلی است. به این ترتیب برای انتخاب بهترین و مطمئنترین صندوق، باید عملکرد گذشته آن را بررسی کرد. حال این فرآیند تحلیل مالی برای ارزیابی عملکرد صندوقهای سرمایهگذاری از معیارهای مختلفی از جمله معیارهای مدرن و پستمدرن استفاده میشود که با توجه به تخصصیبودن این فرآیند و دارای پیچیدگی خاصی که صندوقهای سرمایهگذاری در بورس با توجه به شرایط آن بازار دارند، بسیاری از سرمایهگذاران که آنها نیز افراد عادی یا بهعبارتی حقیقیهای بازار هستند توان انجام این کار را ندارند، لذا با این وجود بهنظر میرسد که با گذشت زمان و افزایش تعداد صندوقها در کنار بیشترشدن ریسک سرمایهگذاری نسبت به بازدهی آن در شرایط پرفراز و نشیب اقتصادی و غیراقتصادی کشور، رویآوری به این ابزار سرمایهگذاری، آنهم بهصورت دورهای برای پوششریسک افزایش یافتهاست. بهعبارت دیگر سرمایهگذاری بورس، یکی از راههای تجهیز سرمایههای اندک در بازار سرمایه و سوقدادن آنها بهسوی فعالیتهای تولیدی، خدماتی و بازرگانی است، اما چنین سرمایهگذاری مستلزم تخصص کافی است. درحالیکه بسیاری از افراد یا بنگاهها، تخصص کافی در این زمینه را ندارند، سرمایهگذاران حرفهای در بازار سرمایه، با توجه به دانش تخصصی، مهارت و تجربه خود، اقدام به جمعآوری اطلاعات مالی و غیرمالی شرکتها و تجزیه و تحلیل آنها میکنند و سپس بر مبنای شناخت کافی، دست به خرید و فروش اوراقبهادار میزنند، اما سرمایهگذاران غیرحرفهای که دانش لازم و مهارت کافی برای ورود به بازار سرمایه را ندارند، ممکن است بر اساس شنیدهها، توصیه دوستان و آشنایان یا شایعات، به خرید و فروش سهام بپردازند که گاهی آنها را با ریسک بالایی روبهرو میسازد، بنابراین با سر کار آمدن صندوقهای سرمایهگذاری این گروه از سرمایهگذاران با خرید واحدهای صندوق، این امور ریسکساز را به را مدیران صندوق واگذار میکنند. عملکرد و بازده صندوقهای سرمایهگذاری و همچنین عوامل موثر بر عملکرد آنها، همواره موردتوجه سرمایهگذاران، مدیران صندوقها بودهاست. با توجه به رشد روزافزون تعداد صندوقهای سرمایهگذاری و شکلگیری انواع آنها در بازار سرمایه ایران، آگاهی از عوامل موثر بر عملکرد و بازده این نهادهای مالی، رهنمودهایی برای سرمایهگذاران فراهم میآورد تا بهمنظور دستیابی به بازدهی مطلوب، در صندوقهایی سرمایهگذاری کنند که عملکرد بهتری نسبت به سایر صندوقها داشته و بازده بیشتری را عاید دارندگان واحدهای سرمایهگذاری خود میکنند.

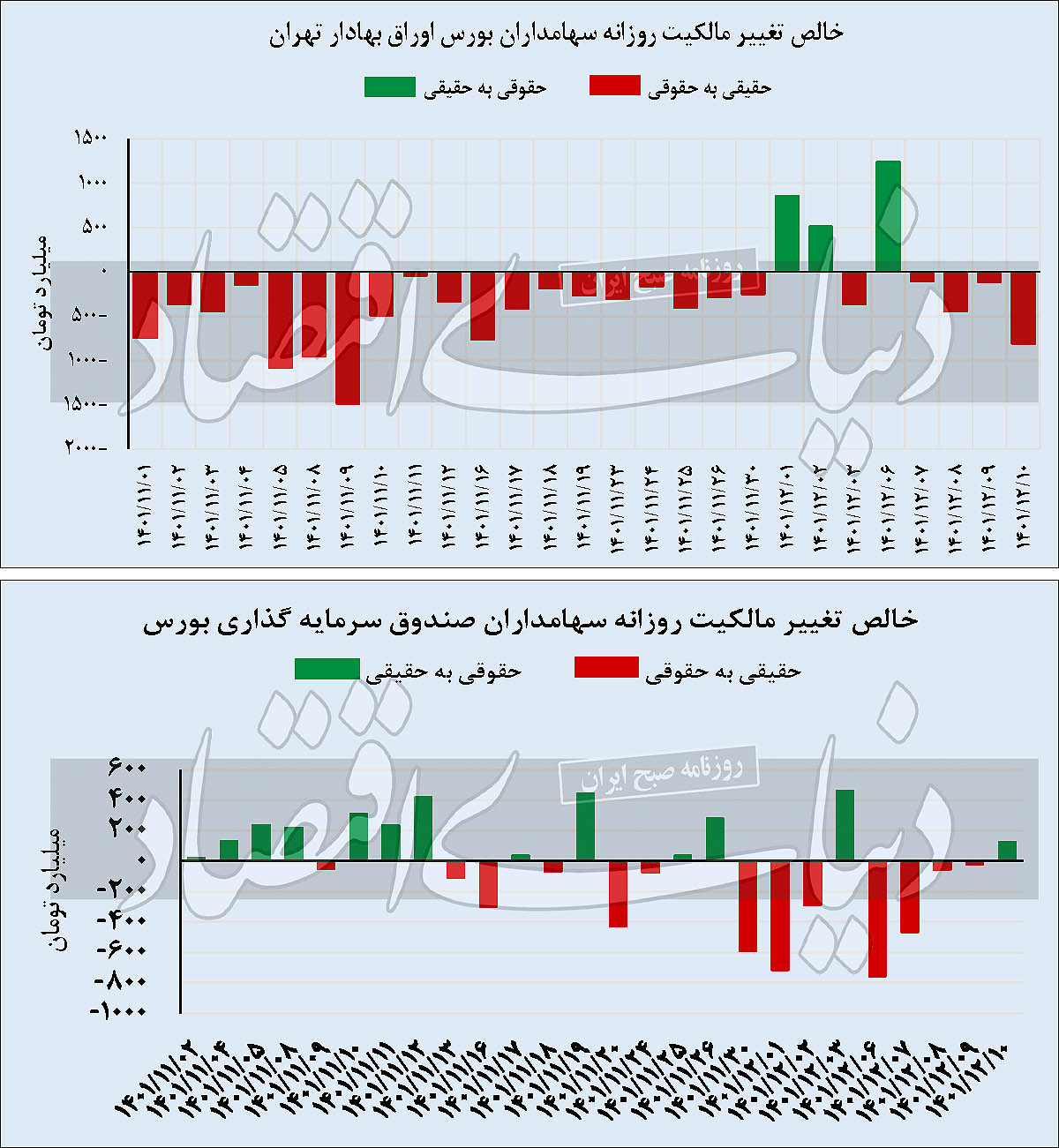

جابهجایی بین صندوق و سهام

حال با توجه به نگرشی که درمیان سرمایهگذاران بازار سهام نسبت به صندقها ایجاد شدهاست، با نوسانهای مینور و ماژور شاخصکل بسیار از این حقیقیهای بورس اوراقبهادار تهران با توجه به جهت این تغییرات سرمایههای خود را از سهام به صندوق و نیز بالعکس جابهجا میکنند. این موضوع را میتوان اینگونه مطرح کرد که در دورانی که نماگر اصلی تالار شیشهای بر مدار صعود قرار دارد و بازار با ورود پول سرمایهگذاران خرد همراه است، صندوقهای بورسی با خروج سرمایه این دسته از سرمایهگذاران مواجه است، در مقابل نیز پس از کشف سودهای مقطعی که از آن بهعنوان نوسانگیری نیز یاد میشود، پس از پایان روند صعودی یا ملاحظه اولین سرخپوشی در بازار، سرمایهگذاران خرد مسیر احتیاط را پیشمیگیرند و اقدام بهفروش سهام خود میکنند که پس از آن برای کسب سود بیشتر و حفظ سرمایه خود از تورم، به صندوقهای بورسی رویمیآورند، بنابراین میتوان از رفتار سرمایهگذاران بازار سهام چنین نتیجه گرفت که پس از افت و خیزهای تند و تیز و تداوم روند نزولی گذشته بازار، بسیاری از سرمایهگذاران خرد کمتجربه و با آگاهی اندک از بورس خارج شدهاند و تنها معاملهگران پرریسک و با تجربه بیشتر و دانش و آگاهی کافی حضور دارند. علاوهبر این با توجه به یکطرفهبودن بازار سهام ایران این موضوع جابهجایی سرمایهگذاران بین صندوقها و سهام میتواند با تعمیق بازار و بیشترشدن معاملهگران با تجربه و متخصص و همچنین افزایش تعداد صندوقهای سرمایهگذاری جذاب، با سرعت بیشتر و در زمان مشخصتر بهصورت حرکت گلهای ایجاد شود که این موضوع به تنهایی میتواند آسیبهایی را در مقاطع بازگشتی برای بازار داشته باشد.